Навигация

Экспресс-кредитование частных клиентов

4. Экспресс-кредитование частных клиентов

Услуга экспресс-кредитования позволяет приобрести товары и услуги в магазинах – партнерах банка в кредит, первоначально оплатив 20% стоимости. Экспресс-кредиты предоставляются на определенную сумму.

Преимущества экспресс-кредитования:

- оперативность предоставления кредита;

- минимальный перечень документов;

- предоставление кредита без страховки и без поручительства;

- предоставление кредита без справки о доходах, если сумма кредита меньше 15 000 рублей.

- возможность учесть совокупный доход членов вашей семьи, если собственный доход недостаточен для получения услуги.[6]

5. Кредит на обучение

Кредит на обучение, как и рассмотренный в предыдущей главе автокредит, является составной частью потребительского кредитования. Надо отметить, что, когда речь идёт об образовательных кредитах, в первую очередь имеются в виду займы на получение высшего образования.

Для получения кредита нужно:

1. Возраст от 16 лет;

2. Аттестат о среднем (полном) общем образовании;

3. Положительные результаты по итогом конкурсных испытаний в вузе;

4. Гражданство РФ или резедентство в России[6]

1.3 Этапы и организация кредитного процесса

Рассмотрим этапы кредитного процесса:

1. Знакомство с потенциальным заемщиком.

На этом этапе изучаются сфера деятельности клиента, состояние дел в данном бизнесе на текущий момент и в перспективе, основные поставщики, покупатели, правовой статус организации-заемщика; определяется цель кредита и ее соответствие текущей кредитной политике банка, устанавливаются вид кредита, срок, источники возврата основного долга и уплаты процентов.

2. Оценка кредитоспособности заемщика и риска, связанного с выдачей кредита. Изучается репутация заемщика, его кредитная история.

На основании анализа представленных клиентом документов, рассчитанных коэффициентов платежеспособности и кредитоспособности оценивается возможность клиента вернуть кредит в срок. Это такие документы как:

- Документы, подтверждающие правоспособность заемщика: паспорт или заменяющий его документ, другие документы (по требованию банка)

- Документы, характеризующие финансовое состояние заемщика: для физических лиц это справка с места работы о доходах и размере производимых удержаний; для граждан-предпринимателей- декларация о полученных доходах, заверенная налоговой инспекцией; и другие документы (по требованию банка)

- Документы, обеспечивающие возможность проведения и обосновывающие эффективность кредитуемого мероприятия

- Документы, представляемые заемщиком для выбора способа обеспечения возвратности кредита: опись возможных предметов залога (по установленной форме); документы, подтверждающие право собственности на предметы залога, их реальную рыночную стоимость; страховой полис на закладываемое банку имущество; документы, подтверждающие правоспособность и характеризующие финансовое положение поручителя или гаранта; другие документы (по требованию банка).

Изучаются и оцениваются вторичные источники погашения кредита, т. е. обеспечительные обязательства, а также оценивается качество кредита в целом.

Результатом всей проведенной банком работы на первом и втором этапах кредитного процесса является заключение специалиста кредитного отдела банка на выдачу кредита.

Заключение на выдачу кредита включает:

- развернутую полную характеристику самого заемщика (его статус, репутация в деловых кругах, наличие положительной кредитной истории; для физических лиц: возраст, наличие иждивенцев и т.д.);

- оценку его бизнеса, финансового положения, плана доходов и расходов и платежного календаря на период кредитования;

- характеристику самого объекта кредитования, способов обеспечения кредита и основных источников его погашения;

- оценку реальности сроков возврата основного долга и процентов, а также оценку кредитного риска банка по данному кредиту.

Окончательное решение о выдаче кредитов в соответствии с полномочиями по принятию решений выносят начальник кредитного отдела, кредитный комитет банка (или филиала банка), Правление банка. Эти же органы выносят окончательное решение и о способе обеспечения кредита.

3. Документальное оформление и выдача кредита

Кредитное подразделение банка оформляет кредитный договор и договор обеспечения, юридический отдел банка проводит правовую экспертизу текстов заключаемых договоров и визирует их.

Структура кредитного договора: общие положения, права и обязанности заемщика, права и обязанности банка, ответственность сторон, порядок разрешения споров, срок действия договора, юридические адреса сторон.

В зависимости от способа обеспечения, могут оформляться: договор залога, договор поручительства, банковская гарантия, другие соглашения об обеспечении кредитного обязательства.

Выдача кредита производится на основании распоряжения кредитного подразделения бухгалтерскому подразделению банка за подписью уполномоченного должностного лица

В распоряжении должны быть указаны

- наименование заемщика и номер его расчетного счета, на который перечисляется кредит

- номер и дата кредитного договора (соглашения)

- способ предоставления кредита

- сумма предоставляемых средств (лимит кредитования)

- срок уплаты процентов и размер процентной ставки

- сроки возврата кредита (с указанием дат и суммы)

- вид обеспечения и его сумма

- группа кредитного риска

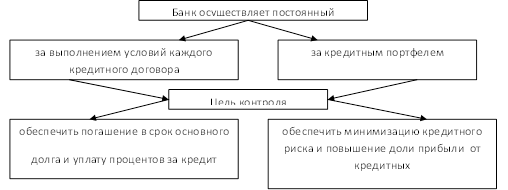

4. Кредитный мониторинг. Схему кредитного мониторинга можно рассмотреть на рисунке 2. За выполнением условий каждого кредитного договора контроль осуществляется за соблюдением лимита кредитования, за целевым использованием кредита, за сохранностью обеспечения, за полнотой и своевременностью уплаты процентов за кредит и погашения кредита, за кредитоспособностью клиента.

Рис. 2

Похожие работы

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

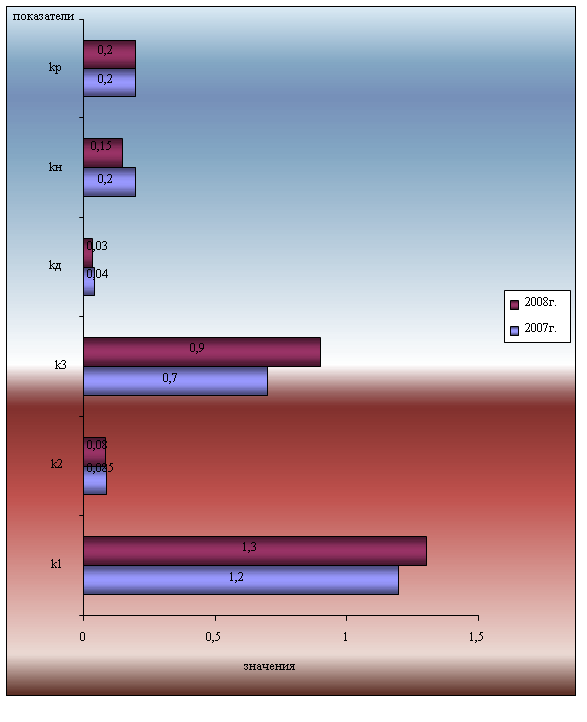

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

... кредитования в России. В разделе 1.5. рассмотрены современные проблемы потребительского кредитования в России. Во второй главе нами представлена современная практика организации потребительского кредитования в КБ «Ренессанс Капитал» (ООО). Рассмотрена структура управления, организационно – экономическая характеристика, приведен сравнительный анализ деятельности КБ «Ренессанс Капитал» (ООО). В ...

... кредитования) стал одним из лидеров рынка, однако столкнулся с очень высоким уровнем просроченной задолженности. 2. Оценка современного состояния кредитования потребительских нужд населения 2.1 Краткая экономическая характеристика Банка «Русский Стандарт» Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим ...

0 комментариев