Навигация

Сущность, назначение и необходимость финансового анализа

1.1. Сущность, назначение и необходимость финансового анализа

Обеспечение бесперебойной работы предприятия, выполнение его обязательств перед поставщиками, заказчиками, государственным бюджетом и собственным персоналом может быть успешным лишь при устойчивом финансовом положении предприятия. Финансовое состояние - комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия. Финансовое положение предприятия оценивается посредством финансового анализа.

В основе анализа финансового состояния организаций лежит анализ агрегированных форм финансовой отчетности, сформированных на основании финансовой отчетности, определенной приказом Министерства финансов РФ от 12.11.96 г. № 97 с дополнениями, утвержденными приказами Министерства финансов РФ от 03.02 97 г. № 8, от 21.11.97 г. № 81н, от 21.10.98 г. № 47н, и квартальной бухгалтерской отчетности, определенной приказом Министерства финансов РФ от 03.02.97 г. № 8. Бухгалтерская отчетность представляет собой систему показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период. Финансовый анализ показывает причины сложившегося финансового состояния и дает возможность определить направления по его улучшению.

Основная цель анализа - получение параметров, дающих объективную оценку финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с кредиторами и дебиторами.

Финансовый анализ можно классифицировать по следующим признакам:

• по субъектам - внешние или внутренние;

• по объектам анализа - народное хозяйство в целом, отрасль, группа предприятий, предприятие, подразделение предприятия;

• по целям и задачам;

• по содержанию - комплексный и локальный.

Основным признаком является субъект финансового анализа. Вид анализа определяется исходя из требований субъекта.

Субъектами финансового анализа могут выступать две группы пользователей.

Первая группа состоит из внешних пользователей и включает кредиторов, поставщиков, инвесторов, аудиторов, налоговые органы и других, посторонних для предприятия, лиц. Такой анализ называется внешним.

Вторая группа состоит из внутренних пользователей и включает учредителей, собственников, управленческих работников предприятия, бухгалтерию, финансовый и экономические отделы и другие службы предприятия. Финансовый анализ, проводимый для этой группы, называется внутренним.

Внешний финансовый анализ проводится по статьям годового бухгалтерского баланса и отражает общее состояние предприятия на конкретный момент:

• финансовые результаты;

• имущественное положение;

• финансовая устойчивость, ликвидность баланса, платежеспособность предприятия;

• состояние дебиторской и кредиторской задолженности;

• эффективность вложенного капитала.

Внутренний финансовый анализ более глубоко исследует причины сложившегося финансового состояния, эффективность использования основных и оборотных средств, взаимосвязь показателей объема, себестоимости и прибыли. Для этого используют всю достоверную информацию о состоянии дел предприятия, доступную лишь ограниченному кругу лиц, руководящих деятельностью предприятия. Внутренние пользователи преследуют свои цели анализа:

• определение финансового положения;

• выявление изменений в финансовом состоянии в динамике;

• выявление основных факторов, вызывающих изменения в финансовом состоянии;

• прогноз основных тенденций финансового состояния.

Таким образом, в традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности.

Существуют различные методы финансового анализа. Среди них можно выделить:

• горизонтальный анализ - сравнение каждой позиции

отчетности с предыдущим периодом;

• вертикальный анализ - определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом;

• трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя. С помощью тренда ведется перспективный прогнозный анализ.

• анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности по отдельным показателям фирмы, определение взаимосвязи показателей;

• сравнительный анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

• факторный анализ - это анализ влияния отдельных факторов на результирующий показатель.

Выбор метода или комплекса методов финансового анализа зависит от целей, которые ставит перед собой пользователь (внутренний или внешний).

Анализ финансового состояния предприятия включает три составляющие:

1.Анализ финансового состояния предприятия.

2.Анализ финансовых результатов деятельности предприятия.

3.Анализ эффективности финансово-хозяйственной деятельности предприятия.

Анализ финансового состояния проводится на конкретную дату и определяет наличие в распоряжении предприятия ресурсов всех видов и соответствие их потребностям предприятия. Эта составляющая финансового анализа строится на основе:

• анализа размещения средств и источников их образования;

• анализа обеспеченности собственными и приравненными к ним средствами в обороте;

• анализа состояния активов и пассивов.

Вторая составляющая финансового анализа представляет собой анализ основных хозяйственных фактов и событий в динамике.

Анализ эффективности финансово-хозяйственной деятельности является базой для дальнейшего планирования деятельности предприятия. Он включает в себя следующие этапы:

• анализ использования кредитов;

• анализ оборачиваемости оборотных средств;

• анализ платежеспособности;

• анализ финансовых результатов.

Независимо от выбранного метода или комплекса методов, этапы финансового анализа должны содержать следующую информацию:

1. Анализ размещения средств и источников их образования - это выявление изменений, происшедших в структуре средств и источников их образования за определенный период. Сопоставляя структуру изменений в активе и пассиве, можно сделать выводы о том, через какие источники, в основном, был приток новых средств и в какие активы эти новые средства, в основном, вложены. Правильное использование средств предприятия предполагает их размещение в строгом соответствии с источником образования и целевым назначением.

2. Анализ обеспеченности собственными и приравненными к ним средствами в обороте заключается в сравнении средств в наличии с потребностями предприятия в них. Наличие устанавливают путем вычитания из суммы собственных и приравненных к ним средств суммы основных и отвлеченных средств. Обеспеченность собственными и приравненными к ним средствами в обороте играет большую роль в нормальной деятельности предприятия. Они постоянно меняют свою форму и позволяют совершать необходимые хозяйственные операции. Предприятие должно иметь собственные и приравненные к ним средства в размерах, определенных в производственно-финансовом плане.

Излишек собственных средств в обороте затрудняет осуществление режима экономии. При наличии излишка собственных средств руководители нередко ослабляют внимание к финансовым вопросам, начинают запасать материальные ценности в гораздо больших против потребности количествах и перестают следить за своевременном погашении дебиторской задолженности. Переход оборотных средств из одной формы в другую замедляется, и какая-то их часть фактически перестает участвовать в обороте, иначе говоря, оказывается иммобшшзованной.

Недостаток собственных средств в обороте также отрицательно влияет на деятельность предприятия: создает напряженность в выполнении плана, не позволяет вовремя приобретать нужные материальные ценности, выплачивать заработную плату и производить другие неотложные затраты.

3. Анализ состояния активов и пассивов предприятия необходим для оценки уровня ликвидности. Ликвидность предприятия - это способность переводить свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока. Ликвидность ценностей означает их способность превращаться в деньги. Ликвидность можно рассматривать с двух сторон: как время для продажи актива, и как сумму, вырученную от продажи актива. Обе эти стороны тесно связаны: зачастую можно продать актив за короткое время, но со значительной скидкой. Все активы фирмы в зависимости от степени ликвидности, то есть скорости превращения в денежные средства, можно условно подразделить на следующие группы.

1. Наиболее ликвидные активы - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно.

2. Быстрореализуемые активы - активы, для обращения которых в наличные средства требуется определенное время.

3. Медленно реализуемые активы - наименее ликвидные активы - это запасы, дебиторская задолженность, налог на добавленную стоимость по приобретенным ценностям.

4. Труднореализуемые активы - активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

1. Наиболее срочные обязательства - кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок.

2. Краткосрочные пассивы - краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

3. Долгосрочные пассивы - долгосрочные заемные кредиты и прочие долгосрочные пассивы.

4. Постоянные пассивы - капитал и резервы, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

При анализе активов и пассивов организации важно знать не только их соотношение между собой, а и изменения в каждой группе за отчетный период. Кроме того, для анализа требуется знать состав дебиторов и кредиторов, время возникновения по каждому из них задолженности, ее динамику, принимавшиеся меры по погашению, причины списания отдельных сумм.

Отсюда следует, что к анализу надо привлекать не только соответствующие данные баланса, но и данные счетов аналитического учета и первичные документы. В этом случае анализ может быть исчерпывающим, и на его основе будут даны четкие и ясные указания по ликвидации дебиторской и кредиторской задолженности. Общие суммы дебиторов и кредиторов сравнивают между собой и находят превышение их по дебиторам над кредиторами или, наоборот, по кредиторам над дебиторами. При этом из состава кредиторской задолженности исключают те суммы задолженности поставщикам по акцептованным и не оплаченным в срок расчетным документам, которые были учтены при характеристике состояния нормируемых оборотных средств.

4. При анализе использования банковских кредитов выясняют, полностью ли использовало предприятие свое право на банковский кредит в соответствии с действующим положением и, наоборот, не был ли он перекредитован. Банковский кредит - наилучшая форма предоставления предприятию дополнительных оборотных средств на затраты и финансового контроля за его деятельностью.

Предприятие должно брать в банке ссуду всякий раз, когда требуются дополнительные оборотные средства на запасы или затраты. Бывает (и не так редко), что предприятие не прибегает полностью или частично к банковскому кредитованию. В подобных случаях можно сделать вывод: оно либо имеет излишек собственных средств в обороте, либо неправильно использует средства специального назначения, либо задерживает в своем обороте средства кредиторов.

Один из основных принципов банковского кредитования состоит в его строго целевом характере, то есть кредит выдается только на точно определенную цель. Излишне полученный предприятием кредит означает нарушение данного принципа, так как перекредитованную часть ссуды направляют по какому-то другому назначению. Поэтому использование банковских кредитов анализируют в отдельности по каждому их виду. Предприятие может получать ссуды на разные производственные нужды, на капитальные вложения (очень редко) и на индивидуальное кредитование рабочих и служащих. Сначала устанавливают общее состояние банковских кредитов, а затем уже разбирают каждый их вид.

5. При анализе финансового положения предприятия важно рассмотреть оборачиваемость оборотных средств. Любое предприятие должно использовать свои основные и оборотные средства как можно эффективнее, производя на каждый рубль затрат наибольшее количество продукции. Но если основные средства предприятия обязаны служить в своей первоначальной форме длительное время, то оборотные средства будут использованы тем эффективнее, чем быстрее они переходят из одной формы в другую. Какой бы хозяйственный процесс не происходил - приобретение ли необходимых материальных ценностей, выпуск ли готовой продукции, реализация ли ее и так далее - везде наблюдается переход оборотных средств. Ускоряя переход оборотных средств из одной формы в другую, предприятие может при помощи одной и той же их суммы произвести и реализовать большее количество продукции или выполнить стоящие перед ним задачи с помощью меньшей суммы оборотных средств. Следовательно, эффективность использования оборотных средств зависит от быстроты перехода их из одной формы в другую, то есть от их оборачиваемости. Под оборачиваемостью оборотных средств понимают тот средний срок, в течение которого оборотные средства совершают свой полный кругооборот, проходя через сферу обращения (приобретение необходимых материальных ценностей), сферу производства (выработка готовой продукции), еще раз через сферу обращения (реализация продукции) и восстанавливаясь в своей первоначальной форме.

6. Результаты анализа платежеспособности служат показателями возможности предприятия покрывать без задержек свои первоочередные платежи текущими денежными поступлениями. Платежеспособность предприятия следует отличать от ликвидности его баланса, то есть от возможности одновременно рассчитаться по всем без исключения обязательствам. Платежеспособность предприятия служит основным показателем успешной деятельности предприятия, и при отрицательном результате анализа платежеспособности необходимо провести более детальный анализ финансового состояния в целях определения путей оздоровления предприятия или его ликвидации. При положительном результате анализа платежеспособности организации необходимо отслеживать изменение в показателях платежеспособности и стараться поддерживать их на определенном уровне.

7. Анализ финансовых результатов подразумевает обобщение показателей работы предприятия, определение уровня финансовой устойчивости предприятия и выявление факторов, оказавших влияние на результаты. На устойчивость предприятия оказывают влияние различные факторы:

• положение предприятия на товарном рынке;

• производство и выпуск дешевой, пользующейся спросом продукции;

• его потенциал в деловом сотрудничестве;

• степень зависимости от внешних кредиторов и инвесторов;

• наличие неплатежеспособных дебиторов;

• эффективность хозяйственных и финансовых операций и т. п.

Такое разнообразие факторов подразделяет и саму устойчивость по видам. Так, применительно к предприятию, она может быть, в зависимости от факторов, влияющих на нее: внутренней и внешней, общей (ценовой), финансовой.

1. Внутренняя устойчивость - это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип активного реагирования на изменение внутренних и внешних факторов.

Внешняя устойчивость предприятия обусловлена стабильностью экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

3. Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и, путем эффективного их использования, способствует бесперебойному процессу производства и реализации продукции.

Таким образом, недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства. Однако, при избыточной финансовой устойчивости предприятие отягощается запасами и резервами, что опять же ведет к препятствиям в развитии.

Результаты финансового анализа предприятия дают возможность определить тенденции дальнейшего развития предприятия. По результатам финансового анализа предприятия можно разделить на две группы:

• предприятия с устойчивым или удовлетворительным финансовым состоянием - имеют перспективы развития и не требуют принятия радикальных мер к изменению финансово-хозяйственной деятельности;

• предприятия финансово неустойчивые или неплатежеспособные - требуется проведение радикальных мер для вывода предприятия из кризиса.

В случае отнесения предприятия ко второй группе возможно признание предприятия несостоятельным.

Похожие работы

... использования активов предприятия. В 2008 г. на предприятии была получена прибыль. Такая тенденция является свидетельством улучшения производственно- хозяйственной деятельности предприятия и его финансового состояния в целом. В заключение необходимо добавить, что в целях достижения высоких результатов деятельности предприятия руководству необходимо разработать мероприятия, направленные на ...

... от прочих видов деятельности, по предприятию результат от реализации составит 53,7 млн. р., рентабельность от реализации 2,54%. Для улучшения финансово-экономического состояния, увеличения объема производства, повышения материального стимулирования предприятия, РУДГАП «Автопарк № 15» имеет потребность в дополнительных источниках формирования заемных и привлеченных средств согласно бизнес-плана ...

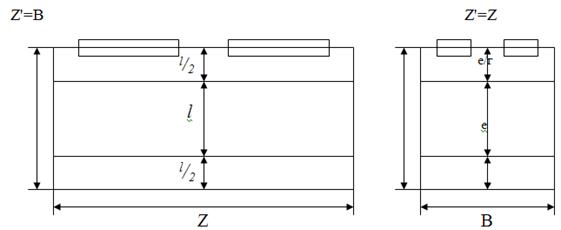

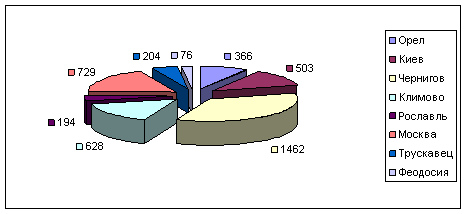

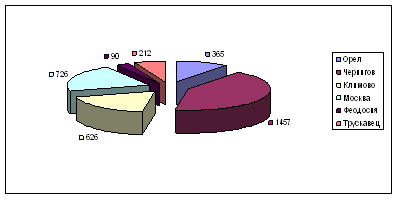

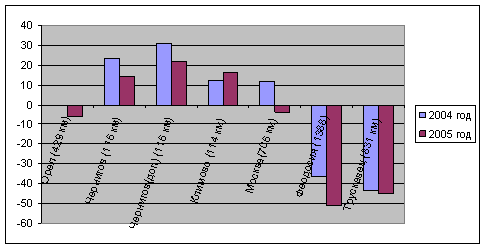

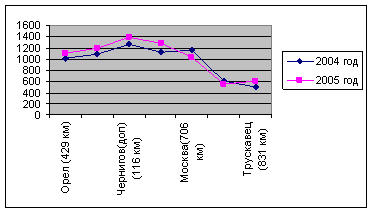

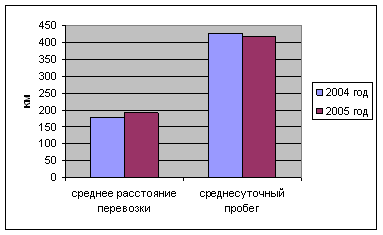

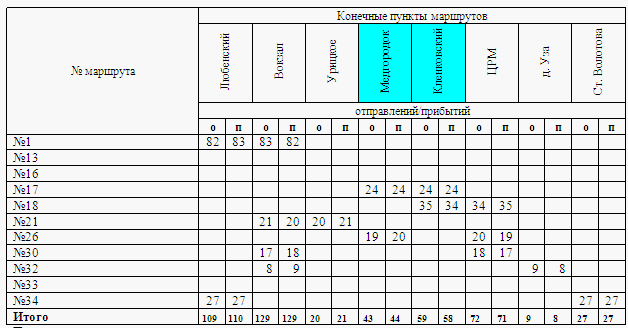

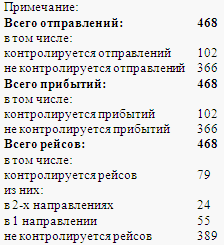

... автобусный маршрут, установленных требований, графика движения или сверхнормативных простоев автобусов в пунктах пропуска [10]. 4. Технико-экономическое обоснование перспективных регулярных международных автобусных маршрутов 4.1 Расчет стоимостей перевозок на действующем маршруте Гомель – Феодосия при использовании автобусов МАЗ-154 и Икарус-250 Расчет себестоимости перевозки за 1 час: ...

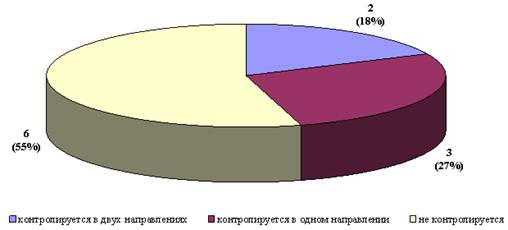

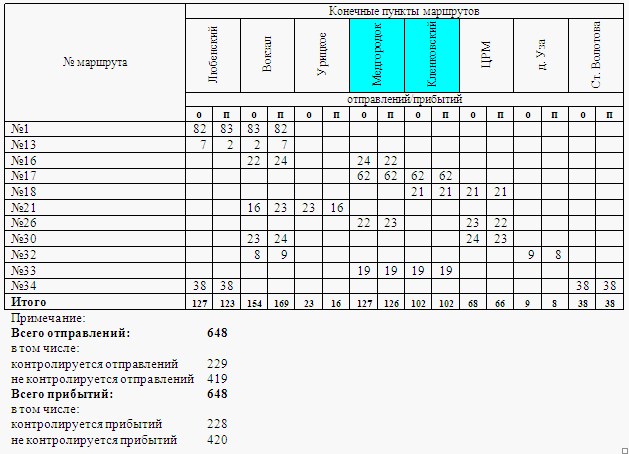

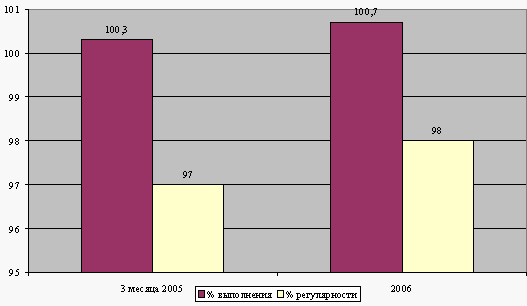

... (за 2006 год). Коэффициент регулярности движения фактически выполненных контролируемых рейсов за 2006 год составляет 0,95. Основные недостатки используемого метода контроля за движением автобусов городского сообщения РДАУП "Автобусный парк № 1" г. Гомеля: – не охвачены все маршруты и рейсы; – не производится анализ причин нерегулярности по каждому контролируемому маршруту; – нет возможности ...

0 комментариев