Навигация

Коэффициентный анализ

1.3.9. Коэффициентный анализ

Коэффициентный анализ сводится к изучению динамики относительных показателей финансового состояния, рассчитываемых как отношение величин балансовых статей или других абсолютных показателей, получаемых на основе бухгалтерской отчетности. Кроме того, при анализе финансовых коэффициентов их значения могут сравниваться с базисными величинами, а также изучением их динамики за ряд смежных отчетных периодов. В качестве базисных величин могут быть использованы теоретически обоснованные или полученные в результате экспертных оценок величины относительных показателей, характеризующие оптимальные или критические значения устойчивости финансового состояния организации;

Усредненные по временному ряду значения показателей данной организации, относящиеся к прошлым, благоприятным с точки зрения финансового состояния периодам, среднеотраслевые значения показателей.

В состав коэффициентного анализа входят следующие группы показателей:

- Показатели ликвидности:

Коэффициент абсолютной ликвидности (К1). Коэффициент текущей ликвидности (К2).

- Показатели финансовой устойчивости:

Коэффициент обеспеченности собственными средствами (КЗ). Коэффициент соотношения собственных и заемных средств (К4). Коэффициент обеспеченности оборотным капиталом (К5).

- Показатели деловой активности:

Показатель оборачиваемости дебиторской задолженности (Кб). Показатель оборачиваемости кредиторской задолженности (К7). Показатель оборачиваемости запасов (К8). Показатель оборачиваемости средств в расчетах (К9). Коэффициент соотношения чистого оборотного капитала и активов (К10).

- Показатели рентабельности:

Коэффициент рентабельности активов (К11). Коэффициент рентабельности собственного капитала (К12). Коэффициент рентабельности продаж (К13). Коэффициент покрытия затрат прибылью (К14). Показатель эффективности использования внеоборотных средств (К15). Чистые активы организации (К17).

Коэффициент абсолютной ликвидности характеризует обеспеченность организации высоколиквидными активами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Коэффициент абсолютной ликвидности определяется, как частное от деления суммы краткосрочных финансовых вложений и денежных средств на сумму наиболее срочных обязательств организации в виде краткосрочных пассивов без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей.

Коэффициент текущей ликвидности характеризует общую обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств организации.

Коэффициент текущей ликвидности определяется, как отношение стоимости оборотных средств в виде запасов, краткосрочной дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к наиболее срочным обязательствам организации в виде краткосрочных пассивов без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств организации, необходимых для ее финансовой устойчивости.

Коэффициент обеспеченности собственными средствами определяется, как отношение разности между стоимостью капитала и резервов и фактической стоимостью внеоборотных активов, а также убытков к оборотным активам.

Коэффициент соотношения собственных и заемных средств характеризует финансовую устойчивость организации.

Коэффициент соотношения собственных и заемных средств определяется, как отношение стоимости капитала и резервов с учетом доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей за вычетом целевого финансирования и поступлений, а также убытков организации к стоимости заемных средств, которые определяются, как сумма долгосрочных пассивов целевого финансирования и поступлений и краткосрочных пассивов без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей.

Коэффициент обеспеченности оборотным капиталом характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности.

Коэффициент обеспеченности оборотным капиталом определяется, как отношение оборотных средств организации в виде запасов, краткосрочной дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных к среднемесячной выручке от реализации товаров, работ, услуг.

Показатель оборачиваемости дебиторской задолженности характеризует степень соответствия сроков задолженности условиям платежа и среднюю скорость обращения дебиторской задолженности в денежные средства.

Показатель оборачиваемости дебиторской задолженности определяется как отношение средней величины дебиторской задолженности, рассчитываемой, как половина всей суммы дебиторской задолженности на начало и на конец периода, к среднемесячной выручке от реализации товаров, продукции, работ, услуг.

Показатель оборачиваемости кредиторской задолженности характеризует эффективность использования краткосрочных заемных средств и непосредственно влияет на платежеспособность организации. Показатель оборачиваемости кредиторской задолженности определяется,

как отношение средней величины кредиторской задолженности, рассчитываемой, как половина суммы кредиторской задолженности на начало и на конец периода, к среднемесячной выручке от реализации товаров, продукции, работ, услуг.

Показатель оборачиваемости запасов характеризует среднюю скорость движения товарно-материальных запасов организации.

Показатель оборачиваемости запасов определяется, как отношение средней величины запасов, рассчитываемой как половина суммы запасов организации на начало и конец периода, к себестоимости ежемесячно реализованной продукции.

Показатель оборачиваемости средств в расчетах характеризует размещение средств, которыми пользуется организация, и скорость их трансформации из одного вида активов (сырья) в готовую продукцию.

Показатель оборачиваемости средств в расчетах определяется, как отношение средств в расчетах к среднемесячной выручке за отчетный период.

Коэффициент соотношения чистого оборотного капитала и активов характеризует общую обеспеченность организации собственными оборотными средствами для ведения хозяйственной деятельности.

Коэффициент соотношения чистого оборотного капитала и активов рассчитывается, как отношение разности между оборотным капиталом и краткосрочными пассивами без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей с учетом целевого финансирования и поступлений к общим активам организации

Коэффициент рентабельности активов характеризует эффективность использования активов организации.

Коэффициент рентабельности активов определяется, как отношение годовой прибыли (убытка) к сумме внеоборотных активов организации и оборотных активов организации, умноженное на 100%.

Коэффициент рентабельности собственного капитала характеризует эффективность использования собственного капитала организации и показывает прибыль, полученную с 1 рубля стоимости собственного капитала.

Коэффициент рентабельности собственного капитала определяется, как отношение годовой прибыли (убытка) к величине стоимости собственного капитала плюс доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей за вычетом целевого финансирования и поступлений и убытков умноженное на 100%.

Коэффициент рентабельности продаж характеризует эффективность всех операций организации и показывает, сколько прибыли приходится на единицу реализованной продукции.

Коэффициент рентабельности продаж определяется, как отношение прибыли (убытка) от реализации к выручке от реализации товаров, продукции, работ, услуг, умноженное на 100%.

Коэффициент покрытия затрат прибылью характеризует эффективность ведения финансово - хозяйственной деятельности организации и показывает, сколько балансовой прибыли приходится на 1 рубль затрат.

Коэффициент покрытия затрат прибылью определяется, как отношение прибыли (убытка) отчетного периода к затратам, произведенным организацией за тот же период.

Показатель эффективности использования внеоборотных средств характеризует капитальные вложения, которые осуществляются на долгосрочной основе, но эффект от которых еще не наступил.

Показатель эффективности использования внеоборотных средств определяется, как отношение незавершенного строительства к стоимости функционирующих основных средств умноженное на 100%.

Чистые активы организации характеризуют наличие активов, не обремененных обязательствами. Чистые активы рассчитываются, как разность между активами организации

и пассивами организации.

1.3.10.Система ранжирования финансовых показателей организации

Учитывая многообразие финансовых процессов, различие в уровне их критических оценок и возникающие в связи с этим сложности в общей оценке финансовой устойчивости организации, целесообразно проводить интегральную балльную оценку финансовой устойчивости. Сущность этого подхода заключается в классификации организаций по уровню риска, т.е. любая организация может быть отнесена к определенной категории в зависимости от набранного количества баллов.

Исходные данные для ранжирования объединены в четыре группы показателей. Для определения положения организации при ранжировании предлагается использовать пять показателей, наиболее часто применяемых и наиболее полно характеризующих финансовое состояние организации:

• коэффициент текущей ликвидности К2;

• коэффициент обеспеченности собственными средствами К3;

• коэффициент оборачиваемости дебиторской задолженности К6;

• показатель оборачиваемости кредиторской задолженности К7;

•

коэффициент рентабельности собственного капитала К 12.

Остальные показатели используются для общей характеристики и рассматриваются при дополнительном анализе неплатежеспособных организаций.

В общем виде алгоритм сравнительного ранжирования организаций в зависимости от их финансового состояния, рентабельности и деловой активности может быть представлен в виде последовательности следующих действий:

• разбивка показателей на группы (1, 2, 3, 4) в зависимости от их фактического значения (см. таблицу 1);

• распределение организаций по категориям (I, II, III, IV) в зависимости

от суммарно набранных баллов.

Система ранжирования финансовых показателей организации

Таблица 1

| Коэффициент | 1 группа | 2 группа | 3 группа | 4 группа |

| К2 | более 2 | от 1,5 до 2 | от 1 до 1,5 | менее 1 |

| КЗ | более 0,5 | от 0,1 до 0,5 | От 0 до 0,1 | менее 0 |

| К6 | менее 1 мес. | от 1 до 3 мес. | от 3 до 6 мес. | более 6 мес. |

| К7 | менее 3 мес. | от 3 до 6 мес. | от 6 до 12 мес. | более 12 мес. |

| К12 | >1/5 ставки рефин. ЦБ РФ | 1/3 ¸1/5 ставки рефин. ЦБ РФ | <1/3 ставки рефин. ЦБ РФ | 0 |

Для сопоставимости основных оценочных показателей используем балльную систему. Принимаем сумму коэффициентов К2, КЗ, К6, К7, К12 условно равной 100 баллам. По значимости коэффициентов вносим их в таблицу и определяем принадлежность организации к той или иной группе (см. таблицу 2).

Балльные оценки по группам

Таблица 2

| Коэффициент | Суммарные баллы | Баллы первой группы | Баллы второй группы | Баллы третьей группы | Баллы чет- вертой группы |

| К2 | 30 | 14 | 10 | 4 | 2 |

| КЗ | 25 | 10 | 8 | 5 | 2 |

| К6 | 20 | 8 | 6 | 4 | 2 |

| К7 | 15 | 6 | 4 | 3 | 2 |

| К12 | 10 | 4 | 3 | 2 | 1 |

| Итого | 100 | 42 | 31 | 18 | 9 |

На основании проведенного аналитического расчета делаются следующие выводы:

• при сумме баллов от 32 до 42 организация относится к платежеспособной. Это указывает на то, что организация имеет высокую рентабельность и обладает финансовой устойчивостью. Организация имеет перспективы развития;

• при сумме баллов от 19 до 31 организация относится к неплатежеспособной I категории. Организация имеет удовлетворительный уровень рентабельности, что указывает на недостаточную устойчивость к колебаниям рыночного

спроса на продукцию и иным рыночным факторам;

• при сумме баллов от 9 до 18 организация относится к неплатежеспособной II категории. Это указывает на то, что организация является финансово не устойчивой. Для выведения организации из кризиса следует осуществить серьезные изменения в ее финансово-хозяйственной деятельности;

• при сумме баллов равной 9 и менее организация относится к неплатеже

способной III категории. Это указывает на то, что организация находится в глубоком финансовом кризисе. Вероятность восстановления платежеспособности незначительна.

В отношении платежеспособных организаций осуществляется общий финансовый мониторинг, по неплатежеспособным организациям, в случае необходимости, запрашивается дополнительная информация и осуществляется более глубокий анализ финансового состояния организации в целях разработки предложений по финансовому оздоровлению.

Глава 2.Анализ финансового состояния Пушкинского автобусного парка

2.1.Характеристика и основные технико-экономические показатели работы Пушкинского автобусного парка

Пушкинское пассажирское автотранспортное предприятие было организовано в соответствии с приказом Министерства автомобильного транспорта РСФСР от 15 февраля 1978 года №27, являлось юридическим лицом и находилось в непосредственном подчинении Ленинградского управления пассажирского автотранспорта. В декабре 1994 года Пушкинское пассажирское автотранспортное предприятие было реорганизовано в Пушкинский автобусный парк - филиал Петербургского Государственного предприятия пассажирского автомобильного транспорта (именуемый в дальнейшем ГП «Пассажиравтотранс»), о чем имеется решение Регистрационной Палаты мэрии Санкт-Петербурга №13533 от 23 декабря 1994 года. С этого времени Пушкинский автобусный парк (именуемый в дальнейшем ПАП) входит в состав ГП «Пассажиравтотранс» в качестве обособленного структурного подразделения, не является юридическим лицом и действует на основании «Положения о Пушкинском автобусном парке - филиале Петербургского Государственного предприятия пассажирского автомобильного транспорта (ГП «Пассажиравтотранс»)». В 2001 году Государственное предприятие пассажирского автомобильного транспорта было реорганизовано в Государственное унитарное предприятие пассажирского автомобильного транспорта. именуемый в дальнейшем ГУП «Пассажиравтотранс»). Сегодня ГУП "Пассажиравтотранс" - одно из крупнейших пассажирских перевозчиков на Северо-Западе. Маршрутная сеть, обслуживаемая "Пассажиравтотрансом", составляет более 24,5 тыс. км. По ней автобусы предприятия за год успевают пробежать около 150 млн км.

В составе "Пассажиравтотранса" - десять автобусных парков, учебный комбинат, медико-санитарная часть и пансионат "Знаменка"; количество работающих - 13,7 тыс-.человек.

Более 2,5 тыс. автобусов разного класса обслуживает 524 маршрута, в том числе и 46 междугородных и международных, связывающих Петербург с городами Северо-Запада, а также с Белоруссией, Латвией, Финляндией, Эстонией.

Занимаясь заказными перевозками, "Пассажиравтотранс" работает с рядом крупнейших компаний Петербурга. Среди них - аэропорт Пулково, Октябрьская железная дорога, Ленэнерго.

Несмотря на финансовые затруднения, предприятие старается сохранить не только объемы перевозок, но и качество обслуживания пассажиров. Ежегодно закупаются новые автобусы как отечественного, так и зарубежного производства. Для этого используются средства городского бюджета и собственные средства предприятия.

Благодаря "Пассажиравтотрансу" автобусы Петербурга приобретают свое лицо. Разрабатывая фирменный стиль, предприятие создало и единый стиль окраски для городских машин. Уже сейчас с заводских конвейеров автобусы для Петербурга сходят окрашенные в фирменный триколор с логотипом предприятия-перевозчика.

ПАП имеет самостоятельный баланс, который входит в сводный баланс ГУП «Пассажиравтотранс», расчетный и текущие счета, круглую печать со своим наименованием, бланки и угловой штамп.

Предмет деятельности ПАП - предоставление населению пассажирских транспортных услуг и обеспечение устойчивой работы парка.

Основной задачей ПАП является перевозка пассажиров автомобильным транспортом общего пользования.

ПАП осуществляет социальные и коммерческие перевозки. К социальным перевозкам относят перевозки, при которых правом бесплатного проезда пользуются пассажиры, имеющие социальные льготы. Затраты по этим перевозкам

дотируются за счет бюджетных средств. К социальным перевозкам относят городские и пригородные перевозки. Все остальные перевозки относятся к категории «коммерческих» (экспрессные, заказные перевозки).

Технико-экономические показатели Пушкинского парка

Таблица 3

| Показатель | 2000 | 2001 | 2002 |

| Количество автобусов, ед | 188 | 182 | 180 |

| Объем перевозок, млн. пасс. | 122,5 | 119,4 | 114,7 |

| Место-км, млн.м.км | 1090 | 966,1 | 875 |

| Количество автобусных маршрутов, ед | 27 | 25 | 30 |

| в том числе: | |||

| Городских | 20 | 18 | 22 |

| Пригородных | 7 | 7 | 8 |

| Протяженность автобусных маршрутов, км | 352,22 | 331,24 | 407 |

| в том числе: | |||

| Городских | 210,87 | 189,25 | 249,7 |

| Пригородных | 141,55 | 141,99 | 157,3 |

| Количество выполненных рейсов, тыс.ед. | 800,2 | 667,5 | 573,3 |

| Общая пассажировместимость, мест | 5067 | 4841 | 4729 |

| Среднесписочная численность работающих, чел. | 1041 | 992 | 828 |

| Доходы, тыс. руб. | 17053 | 23533 | 30935 |

| Расходы, тыс. руб. | 36123 | 53870 | 72870 |

| Убыток, тыс. руб. | 19070 | 30337 | 41935 |

| Финансирование на покрытие убытков, тыс.руб. | 13847 | 24499 | 32656 |

| Непокрытый убыток, тыс.руб. | 3328 | 8000 | 8373 |

Численность персонала предприятия за период с 1998 года по 2000 год снизилась на 292 человека (см. таблицу 4). Уменьшение численности работников ПАП, в первую очередь связанно с сокращением количества подвижного состава, а также с неудовлетворенностью работников размерами заработной платы, так как в течении всего анализируемого периода темпы роста инфляции превышали темпы роста заработной платы (см. таблицу 5).

Списочная численность работающих

Таблица 4

| 2000 г. | 2001 г. | 2002 г. | |

| Водители автобусов | 362 | 335 | 281 |

| Водители обслуживающие | 56 | 46 | 41 |

| Ремонтные рабочие | 132 | 120 | 98 |

| Вспомогательные рабочие | 114 | 111 | 106 |

| Кондукторы | 313 | 214 | 168 |

| Руководители, специалисты, служащие | 97 | 89 | 88 |

| Итого | 1074 | 915 | 782 |

Фонд заработной платы

Таблица 5

| 2000 г. | 2001 г. | 2002 г. | ||||

| ФЗП, тыс. руб. | Ср.ЗП, руб. | ФЗП, тыс.руб | Ср.ЗП, руб. | ФЗП, тыс.руб | Ср.ЗП, руб. | |

| Водители автобу- сов | 6520,3 | 1501 | 9756,5 | 2427 | 11120,8 | 3298 |

| Водители обслу- живающие | 949,5 | 1413 | 1256,7 | 2293 | 2707,5 | 3136 |

| Ремонтные рабо- чие | 1419,3 | 896 | 2040,5 | 1417 | 1542,9 | 2261 |

| Вспомогательные рабочие | 848,2 | 620 | 1248,1 | 937 | 2658,9 | 1343 |

| Кондукторы | 2400,1 | 639 | 2231,6 | 869 | 1708,3 | 1343 |

| Руководители, специалисты, служащие | 1455,0 | 1250 | 2053,8 | 1923 | 2893,4 | 2740 |

Подвижной состав ПАП пополняется за счет переданных безвозмездно администрацией г. Санкт-Петербурга (покупка производится за счет бюджета города) транспортных средств. Списание подвижного состава производится в соответствии с «Инструкцией о порядке списания транспортных средств» от 11.12.97 г. и распоряжением Комитета по управлению городским имуществом мэрии № 181-Р от 16.03.94 г. По заключению технической комиссии годные агрегаты и запчасти приходуются на промежуточный склад парка. В парке имеются следующие марки автомобилей:

• ЛиА3677МГ

• ЛиА3677М

• ЛиАЗ 5256.25-40

• ЛиАЗ 677МБ

• ЛиАЗ 5256.25

• ЛиАЗ 5256

• ЛиАЗ 5256.38

• ЛиАЗ 5256.46

• ЛиАЗ 5256.44

• ЛА3695Н

• Икарус 25093

• Икарус 256

• ПАЗ 3205

• ПА3 32053R

• ПАЗ 32050

• ПА3 32050А

• Газель 32213

Автомобили, по времени их пребывания в эксплуатации, группируются следующим образом:

Группировка автомобилей по времени пребывания в эксплуатации

Таблица 6

| До 3-х лет включительно | Свыше 3-х до 8-ми лет | свыше 8-ми до 1 0-ти лет | Свыше 10-ти до 13 -ти лет | Свыше 13 -ти лет | Всего | |

| На конец 2000 года, ед. | 28 | 35 | 56 | 67 | 25 | 211 |

| На конец 2000 года, в % к общему | 13,3 | 16,6 | 26,5 | 31,8 | 11,8 | 100 |

| На конец 2001 года, ед. | 35 | 64 | 63 | 35 | 14 | 211 |

| На конец 2001 года, в % к общему | 16,6 | 30,3 | 24,8 | 16,6 | 6,6 | 100 |

| На конец 2002 года, ед. | 58 | 46 | 6 | 66 | 29 | 205 |

| На конец 2002 года, в % к общему | 28,3 | 22,4 | 2,9 | 32,2 | 14,2 | 100 |

Несмотря на поступление нового подвижного состава, средний возраст автомобилей, находящихся на балансе предприятия, не изменился.

Расход топлива на автоперевозки осуществлялся на основании установленных дифференцированных норм расхода топлива по маркам подвижного состава.

Несмотря на снижение валового пробега, простои автобусов на текущем ремонте увеличились в связи возрастом подвижного состава и оборудования ремонтных участков, а также в связи с нехваткой ремонтных рабочих и, соответственно, снижением качества обслуживания и ремонта. При этом пробег между обслуживаньями увеличился и превышает нормативный. Кроме того, имеют место трудности с ремонтом из-за отличия устройства и обслуживания вновь поступивших автобусов от имеющихся (см. таблицу 7).

По причине уменьшения количества автомобилей и увеличения времени простоя подвижного состава на обслуживании и в ремонте снизились общие технико-эксплуатационные показатели по ПАП см. таблицу 8).

Простой автобусов по техническим причинам

Таблица 7

| За 2000 г. | За 2001 г. | За 2002 г. | |

| Автомобиле-дни простоя на 1 списочный автобус | 86,963 | 89,786 | 116 |

| В том числе | |||

| По техническим причинам | 59,505 | 64,049 | 74,023 |

| По кузовным работам | 9,8 | 11,9 | 24,23 |

| По моторному участку | 30,0 | 33,2 | 24,2 |

Технико-эксплутационные показатели

Таблица 8

| За 2000 г. | За 2001 г. | За 2002 г. | |

| Машино-дни в хозяйстве | 68444 | 66412 | 65911 |

| -маршрутные | 67548 | 65437 | 64849 |

| -почасовые | 865 | 975 | 1062 |

| -экспрессы | 31 | - | - |

| Машино-дни в работе | 52110 | 50067 | 45034 |

| -маршрутные | 51622 | 49453 | 44508 |

| -почасовые | 464 | 614 | 526 |

| -экспрессы | 24 | - | - |

| Коэффициент выпуска | 0,78 | 0,754 | 0,683 |

| Коэффициент технической готовности | 0,84 | 0,82 | 0,798 |

| Продолжительность машино-дня | 11,29 | 11,14 | 10,83 |

| -маршрутные | 11,37 | 11,41 | 11,23 |

| -почасовые | 10,34 | 10,59 | 10,08 |

| -экспрессы | 4,17 | - | - |

| Общий пробег | 10416 | 9857,5 | 9025,9 |

| -маршрутные | 10317,2 | 9726,3 | 8909 |

| -почасовые | 95 | 131,2 | 116,9 |

| -экспрессы | 3,8 | - | - |

| Среднесуточный пробег | 199,9 | 196,9 | 200,4 |

| -маршрутные | 199,8 | 195,5 | 197,13 |

| -почасовые | 204,7 | 213,7 | 222,2 |

| -экспрессы | 158,3 | - | - |

| Предельная вместимость | 110 | 109 | 109 |

| Целодневные простои на 1 автомобиль | 87 | 89 | 116 |

| Потеря линейного времени | 34549 | 35122 | 33109 |

На балансе ПАП числятся основные средства на сумму 53532 тысячи рублей - на конец 2000 года и 95989 тысяч рублей - на конец 2002 года (см. таблицу 9).

Основные средства, тысяч рублей

Таблица 9

| 2000 г. | 2001 г. | 2002 г. | ||||

| Начало | Конец | Начало | Конец | Начало | Конец | |

| Здания | 16981 | 16981 | 16981 | 16981 | 16981 | 16981 |

| Сооружения | 5307 | 5307 | 5307 | 5307 | 5307 | 5307 |

| Машины и обору- дование | 500 | 1006 | 1006 | 3883 | 3883 | 4117 |

| Транспортные средства | 607 | 1760 | 1760 | 13320 | 13320 | 39405 |

| Производственный и хозяйствен- ный инвентарь | 75 | 75 | 75 | 60 | 60 | 65 |

| Другие виды | 95 | 95 | 95 | 94 | 94 | 94 |

| Итого | 23565 | 25224 | 25224 | 39645 | 39645 | 65696 |

Основной рост стоимости основных средств происходит за счет роста стоимости подвижного состава. Это связано с тем, что последняя переоценка стоимости транспортных средств проводилась в 1997 году.

На балансе имеется незавершенное капитальное строительство на сумму 38062 тысяч рублей (стоимость на 01.01.2002 г.):

1. Открытая стоянка в г. Пушкине на 300 автобусов - 11540 тысяч рублей. Начало строительства - 1989 г. Строительство не закончено из-за отсутствия средств. С 1996 года строительство не ведется.

2. Строительство парка в г.Тосно - 26522 тысяч рублей. Начало строительства - 1988 г. Начиная с 1994 года строительство не ведется из-за отсутствия финансирования.

В настоящее время документы по передаче незавершенного строительства на баланс администрации муниципального образования «Тосненский район» находятся КУГИ г. Санкт-Петербурга. Есть распоряжение КУГИ о передаче незавершенного строительства на баланс администрации муниципального образования «Тосненский район».

Рост стоимости собственных оборотных средств также происходит за счет увеличения цен на материалы, запасные части и агрегаты (см. таблицу 10).

Наличие собственных оборотных средств, тысяч рублей

Таблица 10

| 2000 г. | 2001 г. | 2002 г. | ||||

| Начало | Конец | Начало | Конец | Начало | Конец | |

| Материалы | 112 | 127 | 127 | 128 | 128 | 173 |

| ГСМ | 105 | 120 | 120 | 275 | 275 | 206 |

| Запчасти и агрегаты | 529 | 581 | 581 | 734 | 734 | 1091 |

| Резина | 28 | 87 | 87 | 105 | 105 | 35 |

| МБП | 157 | 209 | 209 | 252 | 252 | 0 |

| Расходы будущих периодов | 37 | 11 | 11 | 57 | 57 | 60 |

| Итого | 968 | 1135 | 1135 | 1551 | 1551 | 1565 |

Парк имеет следующие кредиторские и дебиторские задолженности: Дебиторская задолженность составила:

1. Расчеты с ГУП «Пассажиравтотранс» по бюджетным ассигнованиям на 01.01.01 - 3660 тысяч рублей, на 01.01.2002 - 3660 тысяч рублей, на 01.01.2003 - 6171 тысяч рублей.

2. Расчеты с покупателями и заказчиками: на 01.01.01 - 248 тысяч рублей, на 01.01.2002 - 618 тысяч рублей, на 01.01.2003 - 411 тысяч рублей.

Кредиторская задолженность составляет:

1. Расчеты с бюджетом на 01.01.01 - 136 тыс.руб., на 01.01.2002 - 1119 тыс.руб., на 01.01.2003 - 3267 тыс.руб.

2. Расчеты с внебюджетными средствами: на 01.01.01 - 2565 тыс.руб., на 01.01.2002 - 6339 тыс.руб., на 01.01.2003 – 8536 тыс.руб.

3. Расчеты по оплате труда: на 01.01.01 - 1485 тыс.руб., на 01.01.2002 – 2129 тыс.руб., на 01.01.2003 - 2001 тыс.руб.

4. Расчеты с поставщиками: на 01.01.01 - 2474 тыс.руб., на 01.01.2002 – 3624 тыс.руб., на 01.01.2003 - 4520 тыс.руб.

5. Прочие кредиторы: на 01.01.01 - 397 тыс.руб., на 01.01.2002 - 892 тыс.руб., на 01.01.2003 -3731 тыс.руб.

Финансовые результаты ПАП за весь анализируемый период показывают наличие убытка (см. таблицы 11, 12, 13).

Финансовые результаты за 2000 г., тыс.руб.

Таблица 11

| Доход | Расход | Прибыль | |

| Городские перевозки | 12592 | 26832 | -14240 |

| Пригородные перевозки | 2987 | 8453 | -5466 |

| Маршрутные такси | 650 | 510 | +140 |

| Экспрессы | 2 | 8 | -6 |

| Заказные перевозки | 307 | 245 | +62 |

| Прочая деятельность | 515 | 75 | +440 |

| Итого | 17053 | 36123 | -19070 |

| Убыток балансовый | -19379 |

Финансовые результаты за 2001 год, тыс. руб

Таблица 12

| Доход | Расход | Прибыль | |

| Городские перевозки | 16286 | 36085 | -20016 |

| Пригородные перевозки | 4303 | 15373 | -10853 |

| Маршрутные такси | 1948 | 1651 | +297 |

| Экспрессы | - | - | - |

| Заказные перевозки | 574 | 515 | +59 |

| Прочая деятельность | 422 | 246 | +176 |

| Итого | 23533 | 53870 | -30337 |

| Убыток балансовый | -30389 |

Финансовые результаты за 2002 г., тыс .руб.

Таблица 13

| Доход | Расход | Прибыль | |

| Городские перевозки | 19850 | 46090 | -26240 |

| Пригородные перевозки | 6049 | 23050 | -17001 |

| Маршрутные такси | 3808 | 2863 | +945 |

| Экспрессы | - | - | - |

| Заказные перевозки | 835 | 659 | +176 |

| Прочая деятельность | 393 | 208 | +185 |

| Итого | 30935 | 72870 | -41935 |

| Убыток балансовый | -41029 |

Похожие работы

... использования активов предприятия. В 2008 г. на предприятии была получена прибыль. Такая тенденция является свидетельством улучшения производственно- хозяйственной деятельности предприятия и его финансового состояния в целом. В заключение необходимо добавить, что в целях достижения высоких результатов деятельности предприятия руководству необходимо разработать мероприятия, направленные на ...

... от прочих видов деятельности, по предприятию результат от реализации составит 53,7 млн. р., рентабельность от реализации 2,54%. Для улучшения финансово-экономического состояния, увеличения объема производства, повышения материального стимулирования предприятия, РУДГАП «Автопарк № 15» имеет потребность в дополнительных источниках формирования заемных и привлеченных средств согласно бизнес-плана ...

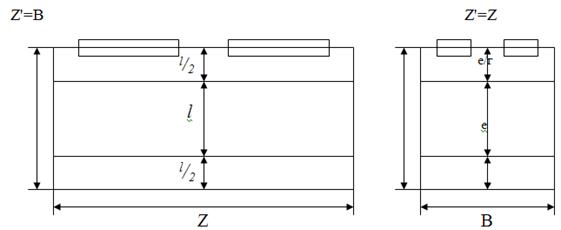

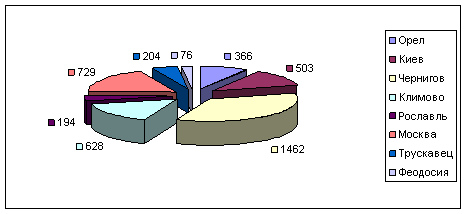

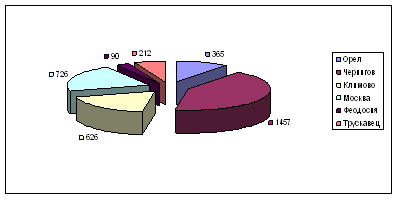

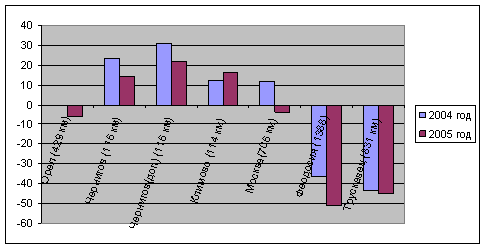

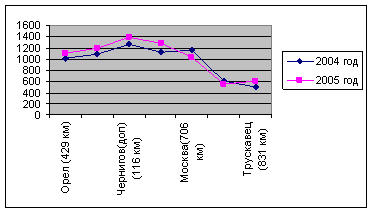

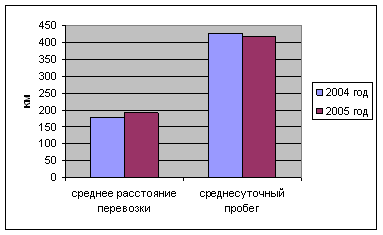

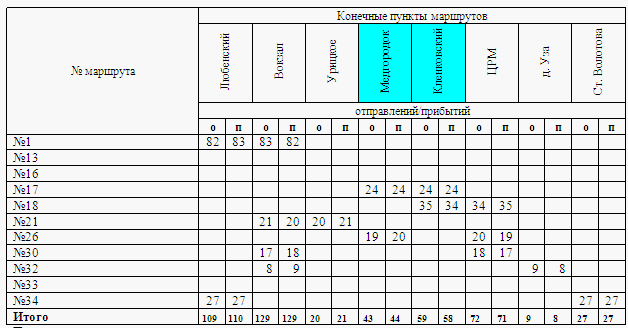

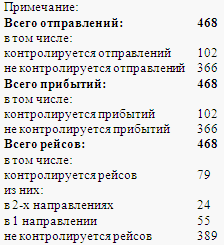

... автобусный маршрут, установленных требований, графика движения или сверхнормативных простоев автобусов в пунктах пропуска [10]. 4. Технико-экономическое обоснование перспективных регулярных международных автобусных маршрутов 4.1 Расчет стоимостей перевозок на действующем маршруте Гомель – Феодосия при использовании автобусов МАЗ-154 и Икарус-250 Расчет себестоимости перевозки за 1 час: ...

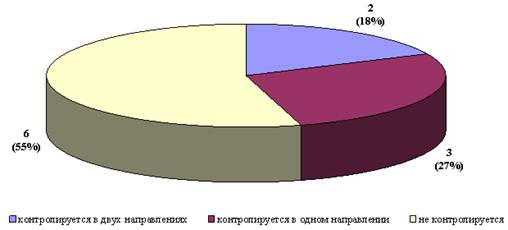

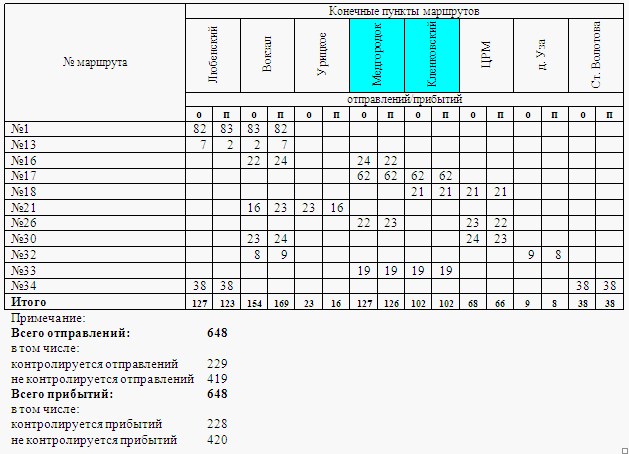

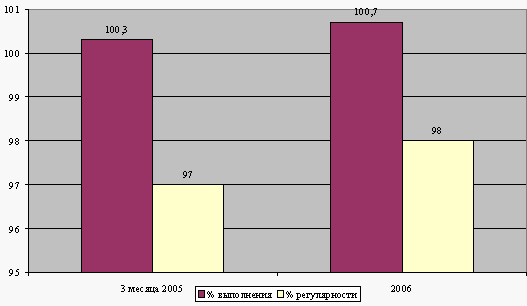

... (за 2006 год). Коэффициент регулярности движения фактически выполненных контролируемых рейсов за 2006 год составляет 0,95. Основные недостатки используемого метода контроля за движением автобусов городского сообщения РДАУП "Автобусный парк № 1" г. Гомеля: – не охвачены все маршруты и рейсы; – не производится анализ причин нерегулярности по каждому контролируемому маршруту; – нет возможности ...

0 комментариев