Навигация

Аналітична оцінка фінансової стійкості в залежності від забезпеченості власними засобами

2.2 Аналітична оцінка фінансової стійкості в залежності від забезпеченості власними засобами

Фінансова стабільність підприємства є однією з найважливіших характеристик фінансового стану підприємства. Вона пов'язана з рівнем залежності від кредиторів та інвесторів і характеризується співвідношенням власних і залучених коштів. Цей показник дає загальну оцінку фінансової стабільності. У світовій і вітчизняній обліково-аналітичній практиці розроблено систему показників, що характеризують фінансову стабільність підприємства. Ці показники поділяють на два класи.

До першого класу відносять показники зі встановленими нормативними значеннями (усі перелічені показники ліквідності та платоспроможності); до другого класу — показники без установлених нормативних значень (показники рентабельності, ефективності управління, ділової активності).

Уже з самої методики визначення коефіцієнтів випливає, що аналіз коефіцієнтів — це знаходження співвідношення між двома окремими показниками. Як бачимо, коефіцієнтів є багато, але їх всіх можна об'єднати в п'ять груп за характеристиками:

1) можливості погашення поточних зобов'язань;

2) руху поточних активів;

3) власного капіталу;

4) результатів основної діяльності;

5) інформації про ринкові ситуації.

Методика аналізу названих вище коефіцієнтів полягає, головним чином, у порівнянні: фактичних коефіцієнтів поточного року з торішніми, а також з коефіцієнтами за кілька звітних періодів; фактичних коефіцієнтів з нормативними; фактичних коефіцієнтів підприємства з показниками конкурентів (дані беруться з фінансових звітів, що подаються у фінансові статистичні органи); фактичних коефіцієнтів із галузевими показниками.

За допомогою аналізу коефіцієнтів можна виявити сильні й слабкі позиції різних підприємств, фірм. Менеджери використовують ці дані для контролю діяльності підприємства, щоб не допустити банкрутства. Важливим є й те, що аналіз коефіцієнтів дає змогу краще зрозуміти взаємозв'язок між балансом і звітом про доходи. Наприклад, щоб підрахувати дохідність інвестицій, необхідно взяти загальну суму активів з балансу та чистий дохід із звіту про доходи. Деякі коефіцієнти показують, чи ефективно поєднуються підприємством різні активи і пасиви та як це впливає на прибуток. Треба зазначити також, що кредитори уважно стежать за цими показниками, щоб пересвідчитися, що підприємство може оплатити свої короткострокові боргові зобов'язання, а також покрити фіксовані платежі доходами. Банки значною мірою будують свою кредитну політику на підставі відповідних коефіцієнтів. Фінансові експерти використовують їх для порівняння відносних переваг різних підприємств. Аналізуючи фінансову стабільність підприємства, можна зробити певний висновок у залежності від мети, з якою аналіз проводиться:

• власники підприємства (акціонери, інвестори та інші особи, що зробили внески в статутний капітал) завжди віддають перевагу розумному зростанню частки позичених коштів;

• кредитори (постачальники сировини і матеріалів, банки, що надають короткострокові позички), навпаки, віддають перевагу підприємствам з високою часткою власного капіталу.

Відтак, аналіз фінансової стабільності дає можливість оцінити, наскільки підприємство готове до погашення своїх боргів і відповісти на запитання, наскільки воно є незалежним з фінансового боку, зростає чи зменшується рівень цієї незалежності, чи відповідає стан активів і пасивів підприємства завданням його фінансово-господарської діяльності.

В даній роботі проаналізуємо шахту «Зоря». Для цього розрахуємо такі основні показників фінансової стійкості:

1. Коефіцієнт концентрації власного капіталу — власний капітал (підсумок 1-го розділу пасиву) поділити на загальну суму господарських коштів (валюта балансу). Він дорівнює (- 0,3).Це свідчить про те, що підприємство фінансово нестійке і залежить від зовнішніх кредиторів.

2. Коефіцієнт фінансової залежності — валюта балансу ділиться на власний капітал (підсумок розділу 1 пасиву).Він дорівнює (-3,2).

3. Коефіцієнт маневрування власного капіталу — власні кошти (2-й розділ активу) діляться на власний капітал (підсумок розділу 1 пасиву балансу). Він дорівнює (-0,9)

Цей коефіцієнт показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто яку частину вкладено в оборотні кошти, а яку — капіталізовано. Значення цього показника може змінюватися залежно від структури капіталу і галузевої належності підприємства (норматив — 0,4... 0,6). В нашому випадку коефіцієнт дуже малий. Це означає, що підприємство не використовує власний капітал для фінансування поточної діяльності. З балансу підприємства (див. додаток А) бачимо, що у нього власний капітал зі знаком мінус.

4.Коефіцієнт структури довгострокових вкладень — довгострокові зобов'язання (3 розділ пасиву балансу) діляться на необоротні активи (підсумок 1 розділу активу балансу).Він складає 0,01.

5.Коефіцієнт довгострокового залучення позичених коштів — довгострокові зобов'язання (3-й розділ пасиву) діляться на власний капітал (підсумок розділу 1 пасиву).Він дорівнює (-0,03).

6.Коефіцієнт співвідношення власних і залучених коштів — залучений капітал (підсумок розділу 3 пасиву балансу) разом з короткостроковими кредитами банків (у розділі 4 пасиву) діляться на власний капітал (підсумок розділу 1 пасиву балансу). Цей коефіцієнт є найбільш загальною оцінкою фінансової стійкості підприємства. Він складає (-0,03).

7.Коефіцієнт забезпеченості оборотних коштів власними оборотними коштами розраховують як відношення власних оборотних коштів до всієї величини оборотних коштів. Він дорівнює (-3,6).

Мінімальне значення цього показника — 0,1. В нашому випадку показник дуже низький, це означає, що структура визнається незадовільною, а підприємство — неплатоспроможним.

8. Коефіцієнт співвідношення необоротних і власних коштів розраховується як відношення необоротних коштів до власного капіталу (розділ 1 активу балансу ділиться на розділ 1 пасиву). Приблизне значення цього показника — 0,5...0,8. Він характеризує рівень забезпечення необоротних активів власними коштами. В нашому випадку він складає (-2,3). Це свідчить про те, що підприємство має власний капітал в основному для формування оборотних коштів, що, як правило, розцінюють негативно.

Аналіз показників фінансової стійкості підприємства на початок та кінець 2006 року подано в таблиці 2.2.

Таблиця 2.2.Аналіз показників фінансової стійкості підприємства

| № | Показники-коефіцієнти | Норматив | Значення | |

| ночаток року | кінець року | |||

| 1 | Концентрації власного капіталу (автономії,незалежності) | Більше 0,6 | -0,059654 | -0,3138051 |

| 2 | Фінансової залежності | Більше 1 | -16,7633344 | -3,1866916 |

| 3 | Маневрування ВК | 0,4…0,6 | -5,398435 | -0,8546673 |

| 4 | Структури довгострокових вкладень | Збільшення | 0,01317745 | 0,01247159 |

| 5 | Довгострокового залучення позичених коштів | Зменшення | -0,1472373 | -0,0287362 |

| 6 | Співвідношення власних і залучених коштів | Зменшення | -0,1472373 | -0,0287362 |

| 7 | Структури залученого капіталу | -2,02413844 | -3,5852235 | |

| 8 | Забезпеченості оборотних коштів власними оборотними коштами | Більше 0,1 | -11,173427 | -2,3041297 |

Загалом, фінансову стійкість підприємства можна вважати незадовільною, немає економічного зростання, підприємство не одержує прибутку.

Частка власників у загальній сумі коштів, авансованих у діяльність підприємства, зменшилась як за рахунок зменшення власного капіталу підприємства, так і валюти балансу.

Оцінювати фінансовий стан підприємства доцільно за допомогою показників наявності достатньої величини джерел для формування запасів і витрат підприємства:

1) наявність власних оборотних засобів (Ооб);

2) наявність власних і довгострокових позичкових джерел формування запасів і витрат (3зп);

3) загальна величина основних джерел формування запасів і витрат (ЗАГзп).

За цими показниками наявності джерел формування запасів і витрат оцінюють три рівні забезпеченості запасами і рівні витрат:

1) надлишок (недостатність) власних оборотних засобів (±Ооб);

2) надлишок (недостатність) власних і довгострокових позичкових джерел формування запасів і витрат (±3зп);

3) надлишок (недостатність) загальної величини основних джерел формування запасів і витрат (±ЗАГзп).

Розрахунки цих трьох показників дають змогу класифікувати фінансові ситуації за рівнем їхньої стійкості.

Фінансова нестійкість вважається допустимою, коли величина вартості, що залучається для формування запасів та витрат короткострокових кредитів та позичкових засобів, не перевищує сумарної вартості виробничих запасів, готової продукції, товарів (найбільш ліквідної частини запасів і витрат), тобто коли виконуються умови:

1) «Виробничі запаси» + «готова продукція» + «Товари» (за собівартістю) > «Короткострокові кредити» +«Позичкові засоби» (беруть участь у формуванні запасів і витрат);

2) «Вартість незавершеного виробництва» + «Витрати майбутніх періодів < «Позичкові засоби короткострокові» + «Дебіторська заборгованість підприємства».

Розглянемо варіанти стійкості на прикладі підприємства (табл. 2.3).

Таблиця 2.3 Аналіз стійкості фінансового стану підприємства

| Показник | На початок звітного періоду | На кінець звітного періоду | Зміна за період |

| 1.Джерела власних засобів | -6262 | -32085 | -25823 |

| 2.Основні засоби | 27519 | 28001 | 482 |

| 3.Наявність власних оборотних засобів | -33781 | -60086 | |

| 4.Довгострокові кредити і позичкові засоби | 922 | 922 | 0 |

| 5.Наявність власних засобів і довгострокових позичкових жерел формування запасів і витрат | -34703 | -61008 | -26305 |

| 6.Короткострокові кредити і позичкові засоби | 102231 | 125736 | 23505 |

| 7.Загальна величина основних джерел формування запасів | -136934 | -186744 | -49810 |

| 8.Загальна величина запасів | 3547 | 2972 | -575 |

| 9.Надлишок або недостатність власних оборотних засобів | -37328 | -63058 | -25730 |

| 10.Надлишок або недостатність власних і довгострокових позичкових джерел формування запасів і витрат | -136934 | -186744 | -49810 |

| 11.Надлишок або недостатність загальної величини основних джерел формування запасів і витрат | -140481 | -189716 | -49235 |

| 12.Тривимірний показник фінансової ситуації | (0,0,0) | (0,0,0) |

Дані таблиці 2.3. свідчать, що фінансовий стан підприємства поки що є кризовим.

Провівши дослідження на передкризовий стан можна точно сказати, що підприємство знаходиться в кризовому стані, тому що запаси більше суми робочого капіталу і кредитів банків. Кризовий фінансовий стан характеризується наявністю порушень фінансової дисципліни праці, перебоями в надходженні грошей на розрахункові рахунки і платежах, хитливою рентабельністю, невиконанням фінансового плану, у тому числі по прибутку, а також наявністю регулярних платежів, по яких кризовий стан може класифікуватися: перший ступінь (наявність прострочених позичок банком); другий ступінь (наявність, крім того, простроченої заборгованості постачальником за товари), що граничить з банкрутством. Стійкість фінансового стану може бути відновлена шляхом: а) прискорення оборотності капіталу в поточних активах, у результаті чого відбудеться відносне його скорочення на гривню товарообігу; б) обґрунтованого зменшення запасів і витрат (до нормативу); в) поповнення власного оборотного капіталу за рахунок внутрішніх і зовнішніх джерел.

Похожие работы

... ілі 3 дипломної роботи. РОЗДІЛ 3. ШЛЯХИ УДОСКОНАЛЕННЯ ФОРМУВАННЯ ТА РОЗМІЩЕННЯ ФІНАНСОВИХ РЕСУРСІВ В ТОВ „ГІДРОТЕХНІКА” Одним з найбільш ефективних шляхів удосконалення формування та розміщення фінансових ресурсів підприємства є використання різноманітних видів комерційного кредиту. Комерційний кредит можна охарактеризувати як кредит, наданий у товарній формі продавцями покупцям у виді ві ...

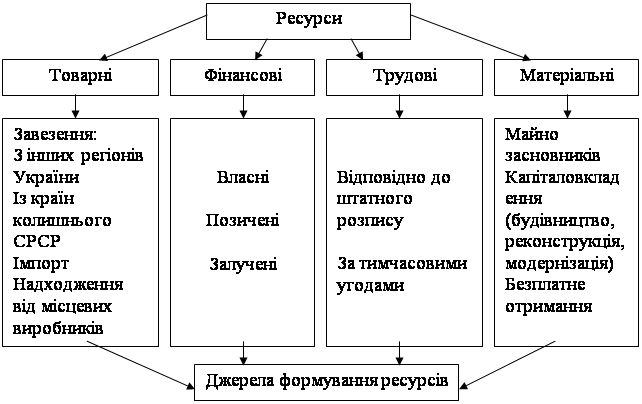

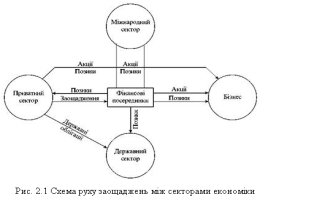

... ії; зберігання, експертизи та конкурсності у виборі інвестиційних проектів; страхування ризику інвестицій. Фінансові реформи в Україні безпосередньо впливають на структуру джерел формування фінансових ресурсів підприємства. Так, зміна системи оподаткування покликала забезпечити оптимальне співвідношення прямих і непрямих податків як джерел бюджетних надходжень, а на рівні окремого підприємства – ...

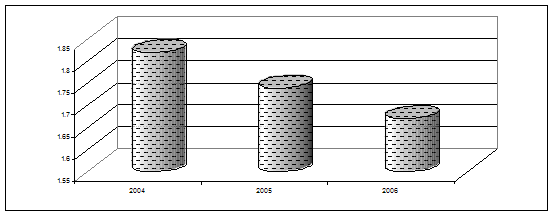

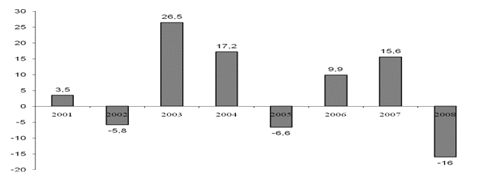

... італу протягом 2004 – 2006 року знизилась на 2,7%. Рисунок 2.11. Динаміка рентабельності активів та власного капіталу ВАТ „ДніпроАЗОТ” 3 Дослідницька частина. Оптимізація структури фінансових ресурсів підприємства Поняття "структура капіталу" в найбільш загальному виді характеризується всіма закордонними та вітчизняними економістами як співвідношення всіх форм власних та позичених фі ...

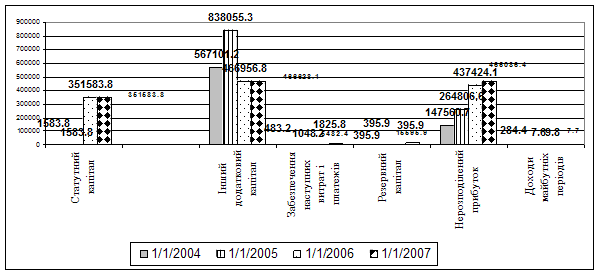

... при створенні підприємств, а у процесі їх діяльності - у формуванні відповідних джерел грошових коштів. Статутний капітал є основною частиною власного капіталу та основним джерелом власних фінансових ресурсів підприємства. За рахунок його коштів формуються основні фонди і оборотні активи підприємства. Отже, власний капітал - це власні джерела фінансування підприємства, які без визначення терміну ...

0 комментариев