Навигация

Выдача кредитов под залог векселей

2.2.3. Выдача кредитов под залог векселей

Операции по выдаче кредитов инвесткомпанией под залог векселей на сегодняшний день достаточно мало практикуется инвестинститутами, поскольку нормативная база, регулирующая эти операции, практически отсутствует. Кроме вексельного законодательства при кредитовании под залог векселей необходимо учитывать и требования залогового законодательства Российской Федерации, в частности Закона о залоге. Но следует отметить, что процедура реализации залога, предусмотренная этим законом не отработана, поэтому инвестиционные компании сталкиваются при проведении таких операций со многими юридическими трудностями.

При предоставлении кредита под залог векселей компания заключает с клиентом кредитный договор, в котором оговариваются условия предоставления векселя в качестве залога - обеспечения возврата кредита векселя. Векселя передаются в вексельный центр, специалисты которого рассматривают возможность залога векселя, и, в случае положительного решения, вносят в залоговый индоссамент (индоссамент с оговоркой «сумма в залог», «сумма в обеспечение») свои реквизиты. Получив вексель по такому индоссаменту, компания не становится его собственником, а является залогодержателем и только в случае невозврата кредита должником сможет предъявить требование последнему по векселю. Обычно кредит выдается предъявителю векселей в сумме меньшей, чем сумма предоставленного обеспечения (примерно 50 - 90% от суммы обеспечения, в зависимости от надежности эмитента, сроков и условий кредита). В период пользования кредитом на него начисляются проценты в общем порядке в зависимости от срока пользования кредитом. При погашении должником кредита в компании векселя возвращаются предъявителю. После этого он может зачеркнуть свой индоссамент, который после зачеркивания будет считаться ненаписанным. Если клиент инвесткомпании не погашает свой кредит в срок, компания имеет право на реализацию залога, то есть при наступлении срока платежа по векселю его можно предъявить векселедателю и получить сумму в погашение кредита.

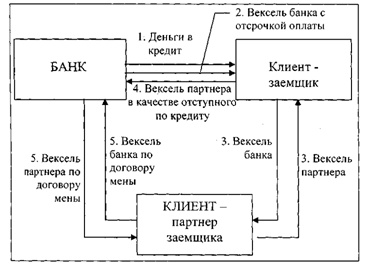

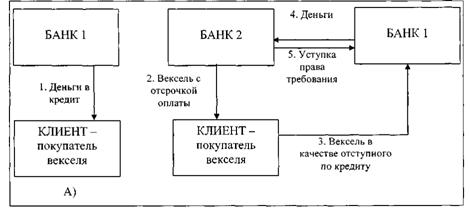

Технологии выдачи онкольных кредитов могут иметь различные особенности, например, для уменьшения дисконта по кредиту инвестиционной компании заёмщик может предоставить вексель, авалированный банком, что уменьшает риск неплатежа по этому векселю. Пример подобной цепочки приведён в приложении 5.

2.2.4. Вексельное кредитование предприятий

Проблема неплатежей, как уже отмечалось выше, имеет макроэкономическую природу. Неплатежи утратят свой нынешний массовый характер с оздоровлением общей экономической ситуации. Но и сейчас можно многое сделать, чтобы снизить остроту проблемы, наладить хозяйственный оборот на тех или иных участках производства, содействуя тем самым финансовой стабилизации и приближая сроки ее наступления.

Предприятия, стараясь разомкнуть круг неплатежей, используют в хозяйственной практике ряд инструментов, предусматривающих замещение денежных отношений товарными, через бартерные операции или взаимозачеты. Наиболее цивилизованным и оптимальным способом решения данной проблемы, на мой взгляд, является использование предприятиями вексельных расчетов.

Предельно упрощенно схему операции по выдаче вексельного кредита простыми векселями можно изложить в следующем виде (приложение 6): первый держатель векселя (Предприятие 2-заемщик) подписывает с компанией кредитный договор, в соответствии с которым он в качестве ссуды получает от последней простые беспроцентные векселя, выдаваемые ему вместо денег. До момента предъявления векселей к оплате на сумму договора (равную номинальной стоимости выданных векселей) начисляется пониженная процентная ставка (обычно 15-20 % годовых). После того как векселя предъявлены к оплате (последним держателем), заемщик обязан оплатить указанные выше проценты, после чего на сумму займа начинают начисляться проценты по рыночным (текущим) ставкам. В обоих случаях проценты по займу и основная сумма долга выплачиваются заемщиком (первым держателем векселей).

Для предприятия - заемщика стимулом для проведения такой операции является возможность получить оборотные средства (в виде векселей) на условиях более выгодных (и сохраняющихся для него до момента предъявления векселя к оплате), чем в случае традиционного кредитования. Инвесткомпания имеет возможность кредитовать предприятие векселями, находящимися в своем распоряжении, например по договорам ответственного хранения, располагая для этого гораздо меньшими активами, чем ей потребовалось бы в обычном случае. Связано это с тем, что компания выдает кредит имеющимися в наличии собственными долговыми обязательствами, не отвлекая для этого реальных денежных ресурсов до момента погашения векселя. Обычный же коммерческий кредит обходится предприятию значительно дороже.

Однако требования к получению вексельной ссуды отнюдь не ниже. Как и при оформлении обычного кредитного договора, здесь также необходимо предусмотреть обеспечение, залог. Помимо векселей, выдаваемых в кредит, в расчетах могут использоваться дисконтные векселя (приложение 7).

В этом случае предприятие приобретает вексель с дисконтом (скидкой), а затем рассчитывается им по более высокой цене, получая дополнительный доход. В рассматриваемой схеме предусмотрено, что при прохождении вексельной «цепочки» предприятия рассчитываются векселем по номиналу. Однако, на мой взгляд, что впрочем подтверждено практикой, предприятия предпочитают приобретать вексель с дисконтом. Вексель здесь также служит средством платежа и более выгодным для предприятий, чем в случае с простым беспроцентным векселем, поскольку здесь они имеют возможность получить гарантированный доход в виде дисконта.

Не все платежи можно, однако, закрыть вексельным кредитом, поскольку предприятиям нужны и наличные деньги. Границы использования векселей в расчетах может подсказать анализ структуры себестоимости продукции предприятия. Вексель, к примеру, целесообразно применять для оплаты услуг контрагентов, а также части накладных расходов, особенно затрат на электроэнергию, тепло, воду, газ.

Чтобы векселя для большинства участников расчетов имели качество оборотных средств, они должны иметь ликвидность, близкую к абсолютной. В идеале это значит, что очередной держатель векселя в любой момент времени должен располагать возможностью погасить имеющийся у него вексель, получив в обмен сумму, равную его номиналу. Ясно, что предоставить участникам расчетов такой режим погашения своих векселей может только эмитент.

Специалистами вексельного отдела совместно со специалистами отдела ценных бумаг производится вексельное кредитование клиентов компании. Вследствие того, что компания не выпускает собственные векселя, кредитование клиентов производится векселями других эмитентов. Этим и объясняется незначительная доля данной операции в общей структуре операций компании с векселями (примерно 1 % в 1997г.). При этом процентная ставка по выдаче такого кредита намного ниже ставок коммерческих банков по кредитам (в настоящее время в ИК «Единство» ставка по вексельному кредиту находится в диапазоне 40 % годовых). Низкая ставка достигается за счет того, что при выдаче вексельного кредита компания не использует привлеченные ресурсы. Размер ставки определяется по следующей формуле:

I=K-D, где

I- размер ставки по вексельному кредиту;

K- ставка при выдаче обычного кредита;

D- ставка по депозитам.

Прежде чем выдать кредит специалисты вексельного центра проводят всю работу, предшествующую выдаче обычного кредита: изучают финансовое состояние заемщика, оценивают залог и т.д.

Начисление процентов за вексельный кредит производится по следующей формуле:

I= (S*P*T) / 360, где

S - сумма кредита;

P - процентная ставка по вексельному кредиту;

T - срок, на который выдается кредит (в днях).

Если клиент рассчитывается со своим контрагентом за оказанные услуги «живыми» деньгами, специалистами производится вся работа по определению реальной рыночной цены векселей вплоть до поиска покупателя векселей. Также не исключается приобретение этих векселей по рыночной цене самой компанией.

Наибольший удельный вес в структуре выданных вексельных кредитов занимает кредитование векселями Сбербанка (80%), затем следуют ОАО ЭиЭ «Иркутскэнерго» (12%), ОАО «Сиданко» (5%), СБС-Агро (2%) и другие (1%). Это объясняется надежностью эмитентов, что, несомненно, влияет на ликвидность и рыночную цену этих векселей. Векселя Сбербанка, практически, расцениваются предприятиями как мена, как живые деньги, что обусловливает высокий спрос на них. Имея вексель Сбербанка, им можно рассчитаться в любом его филиале, что очень удобно для оплаты за услуги иногородним поставщикам.

В течение 1997 г. было выдано вексельных кредитов на общую сумму 1,62 млрд. руб., из них 84 % векселями Сбербанка, причем среднегодовая процентная ставка составила 40 % годовых (для сравнения ставка кредитования по обычным кредитам составила в среднем 60 % годовых). За первый квартал 1998 г. векселями было выдано кредитов уже на 2 млрд. руб., что в 1,3 раза больше чем за аналогичный период прошлого года, причем практически весь объем выданных кредитов производился векселями Сбербанка. Увеличение объемов кредитования свидетельствует о том, что данная операция становится интересна заемщику - у него появляются возможности выгодных взаимозачётов. Наибольшее количество вексельных кредитов около – 0,8 млрд. руб. - было выдано во втором и третьем кварталах 1997 г. Увеличение объемов кредитования в этот период имело сезонный характер и связано с периодом навигации. Анализ структуры заемщиков показал, что основная их часть приходится на частные предприятия, а также на товарищества с ограниченной ответственностью (около 70 % от общей суммы кредитов). Основной деятельностью этих предприятий является торговля, отсюда и возникает сезонная потребность в кредите.

Границы использования векселей в работе компании неизмеримы. Выдаче кредита предшествует достаточно серьезная кропотливая работа как с самим ссудозаемщиком, так и его кредиторами. Цель - построение «цепочек» вексельных расчетов между предприятиями - должниками. Важно, что эти предприятия могут быть связаны не только технологическими и финансовыми отношениями. Для удобства расчетов кредит выдается пакетом векселей с необходимыми заемщику номиналами. При заключении кредитного договора важно учитывать все интересы клиента. Так, многие инвесткомпании предоставляют клиенту различные варианты кредитования с разными сроками обращения векселей и выплат по кредиту исходя из специфики работы предприятия - ссудозаемщика. Дифференциация по срокам дает возможность минимизировать процентные ставки за кредит, значительно снизить их. Предоставляя компании достаточно полную картину поступления денежных средств и своих платежей контрагентам, предприятие совместно с сотрудниками компании может выбрать оптимальный вариант вексельного кредита.

2.2.5. Сделки РЕПО

Многим предприятиям векселя нужны в определенные моменты. Например, векселями ОАО ЭиЭ«Иркутскэнерго» расплачиваются в погашение задолженности за электроэнергию. Часто предприятия, опасаясь изменения конъюнктуры вексельного рынка, держат эти долговые обязательства до времени, когда они смогут расплатится ими с большей выгодой. Но любой хозяйствующий субъект всегда нуждается в деньгах. Клиент имеет вексель, и не желает его продавать, но ему нужны живые деньги. В таком случае заключается договор купли-продажи, предусматривающий возможность или обязательство обратного выкупа. Прибыль может образовываться двумя способами. По первому способу - когда вексель покупается компанией по дешевой цене, в которой уже заложена ее прибыль. По второму - за комиссионное вознаграждение, такая сделка похожа на кредитование клиента под залог векселей под определенный процент (обычно закладывается 60 % годовых). Последний способ осуществления комиссионной сделки более доходный, чем первый.

Объём по сделкам РЕПО ИК «Единство» уменьшился с 7% в 1996г. до 2% в 1997г. – это обусловлено преимущественно спекулятивным характером операций, неполной нормативной базой, неготовностью предприятий активно участвовать в подобных операциях, небольшим доходом по сравнению с другими операциями, производимыми в ИК «Единство».

В 1997г. доходы ИК «Единство» по сделкам РЕПО составили порядка 180 млн. рублей.

Похожие работы

... суда РФ с учётом практики в арбитражных судах выработал рекомендации по разрешению споров, связанных с использованием векселя в хозяйственном обороте. Таким образом, в отношении правового регулирования вексельного обращения сложилась устойчивая, комплексная система юридических норм, отличительной чертой которой является самодостаточность, замкнутость и законченность. Однако, как и в другом ...

... и простом векселе, ст.317 ГК РФ был сделан вывод, что стороны не нарушили законодательство о валютном регулировании. Само требование векселедержателя является правомерным. 3.4. Возможность вексельного покрытия Одна из малоисследованных сторон вексельного обращения — проблема существования специального обеспечения, покрытия задолженности, оформленной векселем. Покрытие часто именуют словом ...

... кредитные функции векселей. Соответственно в таких условиях не все кредитные вексельные инструменты получили надлежащее развитие. Однако именно в развитии кредита при помощи векселей предприятий видится перспектива будущего белорусского вексельного обращения. Отечественные банки должны оказывать содействие своим кредитующимся клиентам в организации выдачи собственных векселей.[13, с.5-7] ...

... мультипликатором. На сегодняшний день в силу вышеизложенных причин, вексель остается одним из наиболее важных расчетных инструментов на финансовых рынках России и Кыргызстана. Применение векселя и регулирование вексельного обращения. Основными источниками привлеченных средств новых коммерческих банков России и Кыргызстана стали деньги государственных и кооперативных предприятий, а также ...

0 комментариев