Навигация

Анализ платежеспособности предприятия

2.2. Анализ платежеспособности предприятия.

Под платежеспособностью предприятия понимается его способность своевременно производить платежи по своим обязательствам. Первым шагом при ее анализе является предварительная оценка. На этом формируется представление о деятельности предприятия, выявляющие изменения в составе имущества фирмы, устанавливаются взаимосвязи между показателями. Для предварительного анализа активов фирмы используем баланс-нетто представленный в Таблице 2.1.

Согласно данным таблицы, за отчетный период активы фирмы уменьшились на 38893 грн. или 13,01%. На это повлияло сильное уменьшение величины оборотных средств - 100919 грн. и увеличение стоимости недвижимого имущества на 61026 грн. В целом, структура совокупных активов характеризуется повышением в их составе доли оборотных средств, которая составила в конце года 71,6% от валюты баланса, но по сравнению с началом года сократилось на 23,61%. Особого внимания заслуживает рост доли иммобилизованных активов в отчетном периоде с 4,79% до 28,4%. Это произошло за счет индексации их стоимости по распоряжению правительства. Сокращение доли оборотных средств произошло, в основном, за счет сокращения стоимости товаров отгруженных, но не оплаченных получателем - 34,17% и роста объема дебиторской задолженности, удельный вес которой с 01/01/97 г., в структуре совокупных активов, увеличился на 10,47% (23,9 - 13,34) (Табл. 2.1.).

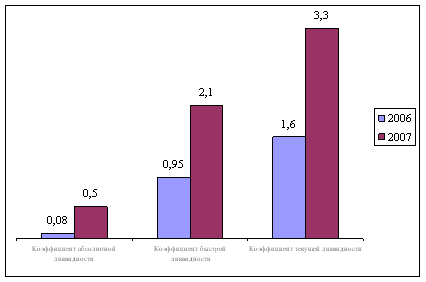

Наиболее существенными показателями, характеризующими платежеспособность предприятия являются показатели ликвидности. Под ликвидностью предприятия понимается его способность платить по своим краткосрочным обязательствам. Одним из способов оценки ликвидности является сопоставления между собой отдельных элементов пассива и актива баланса.

Коэффициент абсолютной ликвидности согласно О. В. Ефимовой [11] вычисляется, как отношение ДС и быстрореализуемых ценных бумаг к краткосрочной задолженности (Итог 3 раздела пассива). Он показывает, какая часть текущей задолженности может быть погашена на дату составления баланса. Теоретически нормальное значение для этого коэффициента - Ка >=0,2 . Наш коэффициент на начало года составил 0,089 и 0,086 на конец соответственно. Он ниже теоретически допустимого и свидетельствует о том, что фирма может в срочном порядке погасить свои обязательства только на 8,6%.

Уточненный коэффициент ликвидности характеризующий, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы и услуги, рассчитывается, как отношение ДС, ЦБ и дебиторской задолженности (ДЗ) к краткосрочным обязательствам. Теоретическое значение Ку >= 1. Его значение в начале года в фирме было равно 0,27 , а в конце - 0,6. Анализируя его увеличение видим, что коэффициент возрос на 0,33 пункта за счет увеличения дебиторской задолженности за товары отгруженные.

Общий коэффициент ликвидности (КОЛ) позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Согласно В. И. Стражеву [35] он равен отношению текущих активов минус расходы будущих периодов к краткосрочным обязательствам. Рассчитанные значения для нашей фирмы составляют 1,31 вначале и 1,54 в конце года. Сопоставляя эти коэффициенты с теоретическим нормальным значением Кол >= 2 видим, что фирме потребуется значительное время для того, чтобы покрыть свои обязательства, из за сложности быстрой реализации труднореализируемых активов. Но заметна и положительная тенденция к увеличению этого показателя, который по сравнению с началом года вырос на 0,23 пункта.

Актив баланса непосредственно связан с его пассивной частью. Поэтому, следующим нашим шагом будет анализ изменений в составе источников средств и их размещения по сравнению с началом года. Кредиторская задолженность по сравнению с началом года сократилась на 44,85%, но все равно значительный объем срочных обязательств может быть покрыт, только с помощью активов с относительно невысокой оборачиваемостью. При этом, особое внимание необходимо обратить на рост объема кредитования своих покупателей: по сравнению с концом прошлого года ДЗ возросла на 10,47%. Преобладающая часть кредита банка (50 000 грн.) была направлена поставщикам в погашение кредиторской задолженности. Объем товаров отгруженных, но неоплаченных сократился на 34,17% , что свидетельствует о жесткой расчетной политике по отношению к клиенту.

Для более полного анализа платежеспособности предприятия вычисляют показатели: чистый оборотный капитал, доля чистого оборотного капитала в текущих активах, коэффициент маневренности.

Чистый оборотный капитал определяется, как разность текущих активов и краткосрочных обязательств. В начале года он составлял 70607 грн., а на 01/01/97г. - 68123 грн. (191048-122925). Вычисляя его долю в текущих активах получаем, что она составляет соответственно 0,24 и 0,36 (68123 : 191048).

Коэффициент маневренности [11с. 13], который определяет часть собственных средств вложенных в наиболее мобильные активы, вычисляется по формуле:

Км = оборотный капитал _

источники собственных средств

В начале года он был равен 0,83 , а на конец 0,47 (68123 : 143830).

Для более глубокого анализа платежеспособности фирмы целесообразно изучить состояние ее активов. При этом главное внимание сосредотачивается на оборотных средствах предприятия. Мы проанализируем текущие активы фирмы по категориям риска и рассмотрим изменение текущих активов за год. Для этого мы построим таблицы 2.3 и 2.4.

Таблица 2.3.

Динамика состояния текущих активов на предприятии и их

классификация по категории риска

| Степень риска | Доля группы | Отклонение | |

| на начало года | на конец года | ||

| Минимальная Малая Средняя Высокая | 6,8 24,27 0,98 67,95 | 5,2 22,3 0,79 71,31 | -1,2 -1,97 -0,19 +3,36 |

Для построения таблицы 2.3 мы используем классификацию текущих активов по категориям риска применяемую О. В. Ефимовой [11, с.14]. Таблица 2.4 построена на основании данных баланса аналитического учета по счетам 40 и 05, 06, 07, 08, а также статистической ведомости»Отчет про дебиторскую и кредиторскую задолженность (Прил. 8).

Данные таблицы 2.3 и 2.4 свидетельствуют, что на начало года 68,93% текущих активов были труднореализуемые. Но вследствие увеличения доли просроченной ДЗ и прочих оборотных активов, даже снижение доли товаров, неоплаченных в срок на 34,17% по сравнению с началом года, не смогло уменьшить часть труднореализируемых активов в текущих активах фирмы. Их доля составила 72,1% и увеличилась по сравнению с началом года на 3,17% соответственно и изменилось отношение труднореализуемых активов и легкореализуемых с 221,67% до 258,6%. Эти данные также свидетельствуют и о том, что большинство средств собственных источников финансирования вложено именно в труднореализуемые активы. А это подтверждает ухудшение финансового состояния фирмы и ухудшение ликвидности ее активов.

На конец 1996 г. структура размещения средств на предприятии такая. В общем объеме активов недвижимое имущество, которое является наименее ликвидными активами, составляет 28,4% , увеличившись с начала года в структуре на 23,6%. В структуре мобильных активов ~72% составляют труднореализуемые ~28% имеют минимальную и малую степень риска.

В заключение главы сделаем краткий вывод относительно изменения ФСП с точки зрения анализа платежеспособности фирмы. В течение 1996 г. финансовое состояние фирмы ухудшилось. В составе ФО предприятия появилась статья «Убытки», которая свидетельствует, что вместо планируемой прибыли в 1996г. фирма понесла убытки в размере 7467 грн. Также об ухудшении свидетельствует увеличение в общей структуре активов предприятия доли недвижимого имущества на 23,6% с увеличением доли труднореализируемых активов на 3,17%. Основными причинами ухудшения являются: индексация балансовой стоимости основных средств, увеличение краткосрочной ДЗ, снижение суммы свободных ДС, которое привело к необходимости в кредите в размере 50000 грн. К отрицательным моментам относится и нарушение равновесия между дебиторской и кредиторской задолженностью. Сумма просроченной кредиторской задолженности, согласно Прил. 8, составляет 67000 грн. Фирма также лишилась и такого важного источника средств, как авансовые платежи. А преобладающая часть кредита банка, была направлена поставщикам на погашение кредиторской задолженности. Данные об ухудшении финансового состояния подтверждает и уменьшение абсолютного коэффициента ликвидности на 3,3% и снижение суммы чистого оборотного капитала в абсолютном выражении на 2484 грн., а также снижение коэффициента маневренности по сравнению с началом года на 43,37%. К положительным явлениям улучшения платежеспособности фирмы относится рост на 0,23 пункта общего коэффициента ликвидности, который произошел главным образом за счет сокращения объема стоимости товаров отгруженных, но неоплаченных и снижения суммы кредиторской задолженности предприятия. Увеличение уточненного коэффициента ликвидности на 0,33 пункта, по сравнению с началом года, можно объяснить увеличением доли ДЗ, из которой 61000 грн. является просроченной. Положительным является и увеличение доли чистого оборотного капитала в текущих активах на 50% (((0,36-0,24)/0,24)*100). Но все эти положительные стороны не могут нейтрализовать отрицательные. Поэтому, общим выводом является: финансовое состояние фирмы в течение года ухудшилось, а платежеспособность предприятия можно оценить как недостаточно стабильную.

Похожие работы

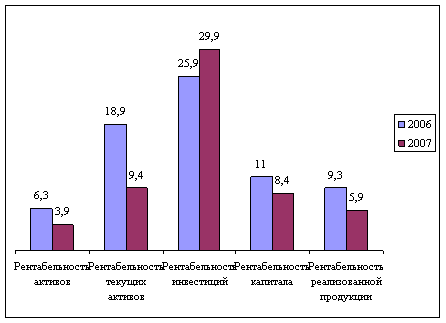

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... базы знаний, выбор и обоснование методов и форм проведения занятий, подготовка дидактических материалов для преподавания. 3.2. Цели обучения. Тема данной выпускной работы - «Анализ финансового состояния субъекта хозяйствования» - достаточно объемна по количеству материала и включает в себя несколько других тем, которые изучается к тому же разными дисциплинами с различной степенью углубленности. ...

... собственники средств организации, которым необходимо определить увеличение или уменьшение доли собственных средств и оценить эффективность использования ресурсов руководством организации. Вторая группа пользователей финансовой отчетности – это те, кто непосредственно не заинтересован в деятельности предприятия. Однако изучение отчетности им необходимо для того, чтобы защитить интересы первой ...

... второго этапа – ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта. Составляя первое представление о динамике приведенных в отчетности и пояснительной записке данных, необходимо ...

0 комментариев