Навигация

Анализ оборачиваемости оборотных средств

2.3. Анализ оборачиваемости оборотных средств.

Финансовое состояние предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы превращаются в реальные деньги. Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов внешнего и внутреннего характера. Примером может служить зависимость скорости оборота от применяемой учетной политики, сформированной структуры активов, используемой методики оценки ТМЦ предприятия.

Для общего анализа скорости оборота оборотных средств мы будем использовать показатели:

а) коэффициент оборачиваемости активов (Ка0), который согласно А. Д. Шеремету [41 c.71] рассчитывается:

Ка0 = Продукция (выручка от реализации - НДС - АС) _

средняя стоимость активов

Ср ст = Он + Ок_

2

где - Он и Ок соответственно величины на начало и конец периода:

б) Коэффициент оборачиваемости текущих активов - формула:

Кта0 = Продукция _

Ср. ст. текущих активов

в) Продолжительность оборота:

По = 360_

К0

Ко - коэффициент оборачиваемости.

Необходимо учитывать, что большое влияние на коэффициенты оборачиваемости оказывает методика оценки материальных запасов. Наша фирма применяет наиболее распространенный на Украине способ оценки материалов по фактической себестоимости заготовления.

Расчет вышеперечисленных показателей мы осуществим в таблице 2.5.

Таблица 2.5.

Динамика показателей оборачиваемости активов по сравнению с предыдущим годом

| Показатели | Прошедший период | Отчетный период | Отклонения |

| 1. Выручка от реализации, грн. (без НДС и АС) 2. Средняя величина текущих активов, грн. 3. Оборачиваемость текущих активов (количество раз) 4. Продолжительность оборота текущих активов, дни. | х х 1,439 250,173 | 291137 241507,5 1,205 298,755 | х х -0,234 +48,6 |

Для расчета мы используем данные форм № 1 и 2 (Прил. 1,2) и аналогичные данные по предприятию за прошлый год. В таблице мы не рассчитываем коэффициент оборачиваемости активов, так как нас интересует оборачиваемость оборотных средств.

Сравнивая данные таблицы с показателями за прошлый год, мы рассмотрим динамику их изменения в течение 1996 г. Данные свидетельствуют о том, что по сравнению с предыдущим годом продолжительность оборота текущих активов увеличилась на 48,6 дня и составила ~2,99 дней. То есть средства вложенные в анализируемом периоде принимали денежную форму на 48,6 дня больше чем в 1995 г. Следствием этого явилось привлечение дополнительных средств. Расчет дополнительно привлеченных в оборот средств производят по формуле [11, с.48] :

Привлечение средств в оборот = Выручка от реализации - НДС - АС_ * (Период оборота отчетного года - Период оборота прошлого года)

360

291137 * (298,755-250,173) = 39303,3 грн.

360

Следовательно, сумма дополнительного привлеченных за весь год средств составила 47360,4 грн. (39303,3-1,205). Согласно данным пассива, такими средствами для фирмы стал краткосрочный кредит банка (Прил. 1).

Для выяснения причин снижения общей оборачиваемости текущих активов следует проанализировать изменения в скорости и периоде оборота основных видов оборотных средств.

Одним из важнейших элементов структуры оборотных средств является ДС. Они являются и «кровью» фирмы и поэтому, ее финансовое здоровье находится в непосредственной зависимости от изменения их количества. Наиболее красноречивую картину изменения достаточности ДС может дать определение длительности периода оборота. Он вычисляется по формуле [11, с. 49]:

Период оборота = Ср. остатки ДС * Длительность периода

Оборот за период

где длительность периода - 30, 90, 360 дней соответственно.

В результате расчета, используя данные формулы №1, Ж-О №1,2, получим, что средний период оборота в год составляет 1,55 дня ((15279,5 * 360) / 3538931).

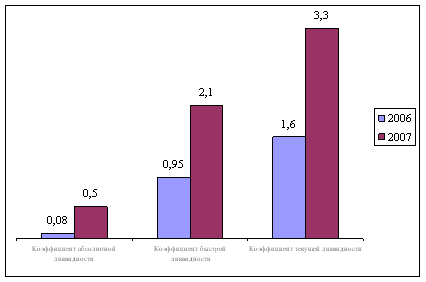

Этот показатель свидетельствует, что с момента поступления денег на счета фирмы до момента их выбытия проходит в среднем 1,55 дня. Этот показатель показывает явную недостаточность свободных ДС у фирмы и объясняет, почему коэффициент абсолютной ликвидности находится на таком низком уровне. Любая серьезная задержка платежа может вывести предприятие из состояния финансовой устойчивости.

В составе оборотных активов предприятия доля ДЗ по отношению к общей сумме активов составляет 23,9%. В течение отчетного года по сравнению с началом года она возросла на 10,47%. Согласно данным приложения 8 - 61000 грн. составляет просроченную ДЗ, сроком от 3 месяцев до года. Для расчета и анализа оборачиваемости ДЗ используем показатели представленные в Таблице 2.6 и Таблице 2.7.

Таблица 2.6.

Основные показатели используемые при анализе дебиторской

задолженности и товарно-материальных запасов

| Показатель | Расчетные формулы |

| Оборачиваемость ДЗ, количество раз | Выручка от реализации - НДС - АС Средняя дебиторская задолженность |

| Период погашения дебиторской задолженности | 360 / оборачиваемость ДЗ |

| Доля ДЗ в общем объеме текущих активов, % | Дебиторская задолженность * 100 Текущие активы |

| Доля просроченной дебиторской задолженности в общем объеме задолженности, % | Просроченная ДЗ * 100 Дебиторская задолженность |

| Оборачиваемость ТМЗ | Себестоимость реализованной продукции Средняя величина запасов |

| Средняя величина | (Остатки на начало + Остатки на конец) / 2 |

| Срок хранения запасов | 360 / оборачиваемость ТМЗ |

Таблица 2.7.

Анализ оборачиваемости ДЗ

| Показатели | Предыдущий год | Отчетный год | Изменения |

| 1. Оборачиваемость дебиторской задолженности, кол-во раз. 2. Период погашения дебиторской задолженности, дни 3. Доля дебиторской задолженности в общем объеме текущих активов 4. Отношение средней величины дебиторской задолженности к выручке от реализации 5. Доля сомнительной дебиторской задолженности в общем объеме задолженности, % | 6,02 59,80 14,11 0,16 60,69 | 5,55 64,86 33,37 0,18 95,68 | -0,47 5,06 19,26 0,02 34,99 |

Данные таблицы 2.7. свидетельствуют, что состояние ДЗ по сравнению с прошлым годом значительно ухудшилось. Увеличился срок погашения задолженности . В конце 1996 г. он был равен ~65 дням по сравнению с ~60 днями вначале. Увеличилась доля ДЗ в общем объеме текущих активов - до 33,37% , а из ее совокупной суммы просроченная ДЗ составила 95,68%, увеличившись по сравнению с началом года на 23,34%. Такое увеличение просроченной ДЗ повлекло за собой резкое ухудшение ликвидности текущих активов предприятия.

Анализ товарно-материальных запасов (ТМЗ) также строится на изучении их оборачиваемости в отчетном периоде и в сравнении с аналогичными данными за прошлые года. Оценка оборачиваемости ТМЗ проводится по каждому их виду. Поскольку производственные запасы учитываются по стоимости их приобретения, то для расчета коэффициента оборачиваемости запаса используется себестоимость реализованной продукции. Формулы представлены в Таблице 2.6. [11, с.77].

Расчетные данные Табл. 2.8. подтверждают выводы относительно снижения оборачиваемости текущих активов. Так, срок хранения запасов по сравнению с 1995 г. увеличился на 2,03 дня, а доля производственных запасов в структуре текущих активов фирмы (Табл. 2.4.) увеличилась до 8,94%. Положительными сторонами являются отсутствие на фирме залежалых производственных запасов и отсутствие готовой продукции на складе. Также, запасы товаров, которые предназначены для реализации через сеть киосков и магазинов сократились к концу года на 10,46%, а срок их хранения уменьшился на 10,5 дней.

Сопоставляя все данные, полученные при анализе оборачиваемости оборотных средств предприятия, мы видим, что вывод об ухудшении ФСП, сделанный в предыдущих главах является правильным. Данные этой главы свидетельствуют , что увеличение срока оборота всех текущих активов на 48 дней вызвало еще большую нехватку свободных ДС, что привело к взятию кредита в размере 50000 грн. . А недостаток свободных ДС на р/c повлиял на уменьшение коэффициента абсолютной ликвидности. Увеличение срока погашения ДЗ на 5 дней и рост просроченной ДЗ в ее сумме до 95,68% в сочетании с увеличением срока хранения производственных запасов на 2,03 дня, привело к росту срока превращения средств, вложенных в активы предприятия, в реальные деньги. Финансовое же состояние предприятия напрямую зависит от скорости оборота его средств. Таким образом, снижение скорости оборачиваемости оборотных средств, в сочетании с ухудшением платежеспособности фирмы и опасной структурой собственных источников, еще больше ухудшает финансовое состояние фирмы и заставляет задуматься о средствах его улучшения.

Похожие работы

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... базы знаний, выбор и обоснование методов и форм проведения занятий, подготовка дидактических материалов для преподавания. 3.2. Цели обучения. Тема данной выпускной работы - «Анализ финансового состояния субъекта хозяйствования» - достаточно объемна по количеству материала и включает в себя несколько других тем, которые изучается к тому же разными дисциплинами с различной степенью углубленности. ...

... собственники средств организации, которым необходимо определить увеличение или уменьшение доли собственных средств и оценить эффективность использования ресурсов руководством организации. Вторая группа пользователей финансовой отчетности – это те, кто непосредственно не заинтересован в деятельности предприятия. Однако изучение отчетности им необходимо для того, чтобы защитить интересы первой ...

... второго этапа – ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта. Составляя первое представление о динамике приведенных в отчетности и пояснительной записке данных, необходимо ...

0 комментариев