Навигация

3.1. Кредитные условия

Ключевым моментом в управлении дебиторской задолженностью является определение сроков кредита (предоставляемого покупателям) которые оказывают влияние на объемы продаж и получение денег. Например, предоставление более продолжительных сроков кредита, вероятно, увеличит объем продаж. Сроки кредита имеют прямое отношение к затратам и доходу, связанным с дебиторской задолженностью. Если сроки кредита жесткие, у компании будет меньше инвестированных денежных средств в дебиторскую задолженность и потерь от безнадежных долгов, но это может привести к снижению объемов продаж, уменьшению прибылей и негативной реакции покупателей. С другой стороны, если сроки кредита неконкретные, компания может добиться увеличения объемов продаж и большего дохода. Но рискует увеличить долю безнадежных долгов и большими затратами, связанными с тем, что малоэффективные покупатели затягивают оплату. Сроки дебиторской задолженности следует либерализировать, когда предприятие желает избавиться от избыточных товарно-материальных запасов или устаревшей продукции либо если оно работает в отрасли промышленности, товары которой предназначены для сезонных продаж (например, купальные костюмы). Если товар является скоропортящимся, предприятие должно использовать краткосрочную дебиторскую задолженность и по возможности практиковать оплату при поставке.

При оценке платежеспособности потенциального покупателя следует учитывать честность покупателя, финансовую устойчивость и имущественное обеспечение. Кредитную надежность покупателя можно оценить количественными методами: анализ регресса, который рассматривает изменение зависимой переменной, имеющей место при изменении независимой (информативной) переменной. Этот метод особенно полезен, когда требуется оценить большое количество некрупных покупателей. Следует тщательно оценивать возможные потери по безнадежным долгам, если компания продает товары многим покупателям и длительное время не меняет свою кредитную политику.

Следует иметь в виду, что продление кредита влечет за собой дополнительные расходы: административные расходы деятельности кредитного отдела, компьютерной службы, а также комиссионные, выплачиваемые специальным агентствам, определяющим кредитоспособность заемщиков или качество ценных бумаг.

Достаточно полезна информация, полученная от кредитных бюро розничной торговли и профессиональных кредитных справочных служб. Например, в США отчеты компании «Дан энд Брэдстрит» (D&B) содержат информацию о характере бизнеса компаний, производственных линиях, управлении, финансовом положении, количестве работников, выполнении предшествующих платежей по сообщению поставщиков, о текущих долговых обязательствах (включая любые просроченные), условиях продаж, заключении аудитора, судебных исках, страховом покрытии, арендных договорах, уголовном преследовании, взаимоотношениях с банками и учетной информации (например, текущие банковские ссуды), месторасположении и, если требуется, изменениях сезонной конъюнктуры. В нашем государстве также имеет место необходимость создания такого рода компаний. Это давало бы значительное уменьшение проблем, в большинстве своем информационных.

3.2. Контроль дебиторской задолженности

Имеется много способов максимизировать доходность дебиторской задолженности и свести к минимуму возможные потери: составление счетов, перепродажу права на взыскание долгов и оценку финансового положения клиентов.

Выставление счетов.

При циклическом составлении счетов они выставляются покупателям в различные периоды времени. При такой системе покупатели с фамилиями, начинающимися на А, могут быть первыми, кому выставляются счета в первый день месяца; тем, чьи фамилии начинаются на Б, счета будут выставлены во второй день и так далее. Счета покупателям должны быть отправлены в течение двадцати четырех часов со времени составления.

Для ускорения взимания платежей можно направлять счета-фактуры покупателям, когда их заказ еще обрабатывается на складе. Можно также выставлять счет за услуги с интервалами, если работа выполняется в течение определенного периода, или начислять гонорар авансом, что предпочтительнее осуществления платежей по окончании работы. Во всяком случае, вы должны выставлять счета на крупные суммы немедленно.

Когда бизнес развивается пассивно, могут применяться сезонные датирования выставления счетов: вы предлагаете продление срока платежей для стимулирования спроса среди покупателей, неспособных произвести платежи раньше, чем в конце сезона.

Процесс оценки покупателя.

Перед предоставлением кредита необходимо тщательно анализировать финансовые отчеты покупателя и получать рейтинговую информацию от финансовых консультативных фирм. Имеют место попытки избегать высокорискованной дебиторской задолженности, такой как в случае с покупателями, работающими в финансово неустойчивой отрасли промышленности или регионе. Нужно быть осторожным с клиентами, которые работают в бизнесе менее одного года (около 50 процентов коммерческих предприятий терпят крах в течение первых двух лет). Как правило, потребительская дебиторская задолженность связана с большим риском неплатежа, чем дебиторская задолженность компаний. Следует модифицировать лимиты кредитования и ускорять востребование платежей на основании изменений финансового положения покупателя. Для этого можно удержать продукцию или приостановить оказание услуг, пока не будут произведены платежи, и потребовать имущественный залог в поддержку сомнительных счетов (стоимость имущественного залога должна равняться или превышать остаток на счете). Если необходимо, следует воспользоваться помощью агентства по сбору платежей для востребования денежных средств с неподчиняющихся покупателей.

Необходимо классифицировать дебиторские задолженности по срокам оплаты (расположить их по времени, истекшему с даты выставления счета) для выявления покупателей, нарушающих сроки платежа, и облагать процентом просроченные платежи. После того как будут сравнены текущие, классифицированные по срокам дебиторские задолженности с дебиторскими задолженностями прежних лет, промышленными нормативами и показателями конкурентов, можно подготовить отчет об убытках по безнадежным долгам, показывающий накопленные убытки по покупателям, условиям продажи и размерам сумм и систематизированный по данным о подразделении, производственной линии и типе покупателя (например, отрасли промышленности). Потери безнадежного долга обычно выше у малых компаний.

Защита страхованием.

Также можно прибегать к страхованию кредитов, эта мера против непредвиденных потерь безнадежного долга. При решении, приобретать ли такую защиту, предприятие оценивает ожидаемые средние потери безнадежного долга, финансовую способность предприятия противостоять этим потерям и стоимость страхования.

Факторинг.

Целесообразно перепродать права на взыскание дебиторской задолженности, если это приведет к чистой экономии. Однако необходимо должны отдавать себе отчет в том, что при сделке факторинга может быть раскрыта конфиденциальная информация.

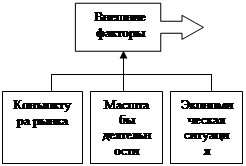

При предоставлении коммерческого кредита следует оценить конкурентоспособность предприятия и текущие экономические условия. В период спада кредитную политику следует ослабить, чтобы стимулировать бизнес. Например, предприятие может не выставлять повторно счет покупателям, которые получают скидку при оплате наличными, даже после того, как срок действия скидки истек. Но имеет смысл ужесточить кредитную политику в условиях дефицита товаров, поскольку в такие периоды предприятие, как продавец, имеет возможность диктовать условия.

Похожие работы

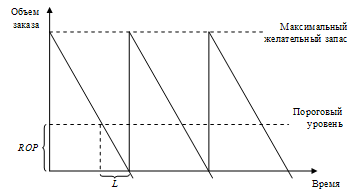

... фактически имеющегося дополнительного вовлечения оборотных средств: 19570,6 тыс. руб. > 15763 тыс. руб. 3.3 Совершенствование системы управления оборотными средствами на предприятии Важную роль в организации кругооборота фондов предприятия играет собственный оборотный капитал, который в отчетном году составил 114556 тыс. руб. (среднее значение). В дальнейшем пополнение оборотных средств ...

... - завышенные операционные финансовые потребности. В ходе выполнения практической части работы по данным направлениям были сделаны следующие предложения. 1. Разработана методика управления оборотными средствами предприятия с помощью системы показателей. 2. Не целесообразно привлекать краткосрочный кредит банка. 3. Мероприятия по совершенствованию организации производства, в основном, ...

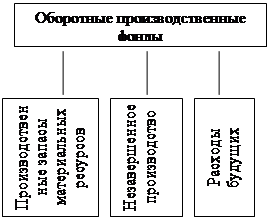

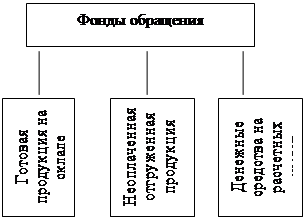

... (краткосрочные государственные ценные бумаги, депозитные сертификаты, разновидность единовременного займа, называемая перекупочным соглашением) приносят дополнительный доход в виде процентов. Управление оборотными средствами предприятия предполагает управление ими как денежным фондом, что включает управление источниками формирования этого фонда и направлениями использования данных денежных ...

... в финансовой сфере, что негативно сказывается на стабильности деятельности предприятия. О чем свидетельствует высшее проведенный анализ оборотных активов предприятия. 3. Пути совершенствования оборачиваемости оборотных средств предприятия В процессе анализа были выявлены проблемы, для решения выявленных проблем предлагается следующие: 1. В результате изучения основных закономерностей ...

0 комментариев