Навигация

Исследование финансово-экономических показателей деятельности ООО «Центр-Строй»

2.3 Исследование финансово-экономических показателей деятельности ООО «Центр-Строй»

2.3.1 Общая оценка динамики и структуры статей бухгалтерского баланса ООО «Центр-Строй»

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, т.е. пассивов). Эти сведения отражены в балансе предприятия.

Основными факторами, определяющими финансовое состояние, являются выполнение финансового плана и скорость оборачиваемости оборотных средств (активов). Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворить платежные требования поставщиков в соответствии с условиями договоров, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. Поскольку выполнение финансового плана в основном зависит от результатов производственной и хозяйственной деятельности в целом, то можно сказать, что финансовое положение определяется всей совокупностью хозяйственной факторов, является наиболее обобщающим показателем. Следовательно, отчет о финансовых результатах и их использовании также привлекается для анализа финансового состояния.

Для осмысления общей картины изменения финансового состояния весьма важны показатели структурной динамики баланса (приложение 2). Составляя структуры изменений в активе и пассиве, можно сделать вывод о том, через какие источники в основном был приток новых средств и в какие активы эти новые средства в основном вложены.

Для общей оценки динамики финансового состояния предприятия следует сгруппировать статьи баланса в отдельные специфические группы по признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). На основе агрегированного баланса осуществляется анализ структуры имущества предприятий, который в более упорядоченном виде удобно проводить по следующей форме (см.рис.2.12).

| АКТИВ | ПАССИВ |

| I Имущество | I Источники имущества |

| 1.1. Иммобилизированные активы | 1.1. Собственный капитал |

| 1.2. Мобильные, оборотные активы | 1.2. Заемный капитал |

| 1.2.1. Запасы и затраты | 1.2.1. Долгосрочные обязательства |

| 1.2.2. Дебиторская задолженность | 1.2.2. Краткосрочные кредиты и займы |

| 1.2.3. Денежные средства и ценные бумаги | 1.2.3. Кредиторская задолженность |

Рис.2.12 Структура активов и пассивов баланса

Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализа. Горизонтальный (временной) анализ заключается в сравнении каждой позиции отчетности с предыдущим периодом. Вертикальный (структурный) анализ проводится посредством определения структуры финансовых показателей.

Помимо выяснения направленности изменения всего баланса, следует определить ряд других характеристик, непосредственно связанных с финансовым состоянием организации. К ним относятся:

1) величина иммобилизированных (т.е. основных и прочих внеоборотных) средств = итогу раздела I актива баланса;

2) величина мобильных (оборотных) средств = итогу раздела II актива баланса;

3) величина материальных оборотных средств = строкам 210 и 220 раздела II актива баланса;

4) величина собственных средств предприятия = итогу раздела III за вычетом итога раздела I актива баланса;

5) величина заемных средств = итогу раздела V пассива без строк 630-660 раздела V пассива баланса.

Актив баланса содержит сведения о размещении капитала, имеющегося в распоряжении предприятия, т.е. о вложениях в конкретное имущество и материальные ценности, о расходах предприятия на производство и реализацию продукции и об остатках свободной денежной наличности. Каждому виду размещенного капитала соответствует отдельная статья баланса.

В пассиве баланса отражаются источники образования средств предприятия.

Финансовое состояние предприятия во многом зависит от того, какие средства оно имеет в своем распоряжении и куда они вложены.

По степени принадлежности используемый капитал подразделяется на собственный и заемный. По продолжительности использования различают долгосрочные и краткосрочные обязательства.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Собственный капитал является основой независимости предприятия. Однако нужно учитывать, что финансирование деятельности предприятия только за счет собственных средств не всегда выгодно. В то же время, если средства предприятия созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым.

При внутреннем анализе финансового состояния необходимо изучить динамику и структуру собственного и заемного капитала, выяснить причины изменения отдельных слагаемых и дать оценку этим изменениям за отчетный период.

Проведем анализ актива и пассива баланса ОАО «Центродорстрой» за 2005-2007 г.

Анализ состава, структуры и изменения актива и пассива баланса за 2005 г. проведен в табл.2.15 и табл.2.16.

Таблица 2.15

Аналитическая группировка и анализ статей актива баланса за 2006 г.

| Актив баланса | На начало периода | На конец периода | Абс. отклон., тыс. руб. | Темп роста, % | ||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Иммобилизирован- ные активы | 63678 | 52,34 | 69021 | 50,55 | 5343 | 108,39 |

| Оборотные активы, в т.ч.: | 57974 | 47,66 | 67510 | 49,45 | 9535 | 116,45 |

| - запасы | 3430 | 2,82 | 2027 | 1,48 | -1402 | 59,10 |

| - НДС | 397 | 0,33 | 933 | 0,68 | 536 | 235,18 |

| - дебиторская задолженность | 41616 | 34,21 | 51793 | 37,94 | 10176 | 124,45 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| -краткосрочные финансовые вложения | 4500 | 3,70 | 4500 | 3,30 | 0 | 100 |

| - денежные средства | 8030 | 6,60 | 8255 | 6,05 | 224 | 102,8 |

| Имущество, всего | 121653 | 100 | 136531 | 100 | 14878 | 112,23 |

Таблица 2.16

Аналитическая группировка и анализ статей пассива баланса за 2006 г.

| Пассив баланса | На начало периода | На конец периода | Абс. Отклон., тыс. руб. | Темп роста, % | ||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Собственный капитал | 106653 | 87,7 | 99973 | 73,22 | -66800 | 93,74 |

| Краткосрочные обязательства, в т.ч.: | 15000 | 12,3 | 36558 | 26,78 | 215584 | 243,72 |

| -займы и кредиты | 10000 | 8,2 | 26102 | 19,12 | 161028 | 261,03 |

| - кредиторская задолженность | 5000 | 4,1 | 10455 | 7,66 | 54556 | 209,11 |

| Источники имущества, всего | 121653 | 100 | 136531 | 100 | 148784 | 112,23 |

Анализ динамики и структуры статей бухгалтерского баланса, проведенный в табл.2.15 и 2.16 показал, что за 2006 г. все имущество предприятия увеличилось на 14878 тыс. руб., что больше на 12,23% от величины в начале года. Финансовые средства предприятия, размещенные в его активах, распределились следующим образом: иммобилизированные активы составили 50,55 %, оборотные активы- 49,45%. Структура актива в течение года изменилась незначительно. Так, в структуре оборотных активов на 40,9% снизилась доля запасов, на 24,45% увеличилась доля дебиторской задолженности (51793 тыс.руб. на конец 2006 г.).

В течение 2006 г. произошли следующие изменения в источниках финансирования: собственный капитал снизился на 6,26%, заемный же капитал увеличился на 143,72%, по сравнению с величиной в начале года. В частности, займы и кредиты выросли на 161,03% ( 26102 тыс.руб. на конец 200 г.), кредиторская задолженность также увеличилась на 109,11 %.

Таким образом, среди отрицательных тенденций 2006 г. можно выделить следующие: снижение доли собственного капитала в финансировании обязательств, рост дебиторской и кредиторской задолженности, а также увеличение займов и кредитов.

Рассмотрим структуру актива и пассива баланса за 2007 г. (см.табл.2.17 и 2.18).

Таблица 2.17

Аналитическая группировка и анализ статей актива баланса за 2007 г.

| Актив баланса | На начало периода | На конец периода | Абс. отклон., тыс. руб. | Темп роста, % | ||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Иммобилизированные активы | 69021 | 50,55 | 69338 | 27,37 | 316 | 100,46 |

| Оборотные активы, в т.ч.: | 67510 | 49,45 | 180735 | 72,27 | 113225 | 267,72 |

| - запасы | 2027 | 1,48 | 3206 | 1,28 | 1179 | 158,18 |

| - НДС | 933 | 0,68 | 4033 | 1,61 | 3100 | 431,94 |

| - дебиторская задолженность | 51793 | 37,94 | 148099 | 59,22 | 96306 | 285,94 |

| -краткосрочные финансовые вложения | 4500 | 3,30 | 5000 | 2 | 500 | 111,11 |

| - денежные средства | 8255 | 6,05 | 20394 | 8,16 | 12139 | 247,05 |

| Имущество, всего | 136531 | 100 | 250073 | 100 | 113542 | 183,16 |

Таблица 2.18

Аналитическая группировка и анализ статей пассива баланса за 2007 г.

| Пассив баланса | На начало периода | На конец периода | Абс. отклон., тыс. руб. | Темп роста, % | ||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Собственный капитал | 99973 | 73,22 | 171788 | 68,69 | 71814 | 171,83 |

| Краткосрочные обязательства, в т.ч.: | 36558 | 26,78 | 78285 | 31,31 | 41727 | 214,14 |

| -займы и кредиты | 26102 | 19,12 | - | - | -26102 | - |

| - кредиторская задолженность | 10455 | 7,66 | 78285 | 31,31 | 67830 | 748,74 |

| Источники имущества, всего | 136531 | 100 | 250073 | 100 | 113542 | 183,16 |

Анализ баланса за 2007 г. показал, что за год все имущество предприятия увеличилось на 113542 тыс. руб. (83,16% по сравнению с началом года). Финансовые средства предприятия, размещенные в его активах, распределились следующим образом: основные средства увеличились на 0,46%, что увеличило все имущество. Запасы увеличились на 1179 тыс.руб. (58,18%), дебиторская задолженность выросла на 96306 тыс.руб. (185,94%), денежные средства увеличились на 12193 тыс.руб. (147,05%). Структура оборотных активов в течение года изменилась незначительно. Продолжает преобладать дебиторская задолженность (59,22%). Соотношение основных и оборотных активов в структуре за 2007 г. существенно изменилось и составило на конец года 27,37% и 72,27% соответственно.

За 2007 г. размер собственного капитала увеличился на 71814 тыс.руб., однако, его доля в источниках финансирования снизилась на 4,53% и составила 68,69%. Доля же краткосрочных обязательств увеличилась за счет интенсивного роста кредиторской задолженности на 67830 тыс.руб. При этом в 2006 г. были полностью погашены займы и кредиты.

Таким образом, среди положительных изменений за 2007 г. в активе можно выделить рост денежных средств, в пассиве увеличение собственного капитала и погашение кредитов. Отрицательными же тенденциями является, по-прежнему, рост дебиторской и кредиторской задолженности.

Проведем анализ структуры баланса за 2008 г. ( см.табл.2.19 и 2.20)

Таблица 2.19

Аналитическая группировка и анализ статей актива баланса за 2008 г.

| Актив баланса | На начало периода | На конец периода | Абс. отклон., тыс. руб. | Темп роста, % | ||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Иммобилизированные активы | 69338 | 27,37 | 73232 | 38,17 | 3893 | 105,62 |

| Оборотные активы, в т.ч.: | 180735 | 72,27 | 118601 | 61,83 | -62133 | 65,62 |

| - запасы | 3206 | 1,28 | 2725 | 1,42 | -481 | 84,99 |

| - НДС | 4033 | 1,61 | 926 | 0,48 | -3107 | 22,98 |

| - дебиторская задолженность | 148099 | 59,22 | 45216 | 23,57 | -102882 | 30,53 |

| -краткосрочные финансовые вложения | 5000 | 2 | 57652 | 30,05 | 52652 | 1153,06 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| - денежные средства | 20394 | 8,16 | 12079 | 6,30 | -8315 | 59,23 |

| Имущество, всего | 250073 | 100 | 191833 | 100 | -58239 | 76,71 |

Таблица 2.20

Аналитическая группировка и анализ статей пассива баланса за 2008 г.

| Пассив баланса | На начало периода | На конец периода | Абс. отклон., тыс. руб. | Темп роста, % | ||

| Тыс. руб. | % к итогу | Тыс. руб. | % к итогу | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Собственный капитал | 171788 | 68,69 | 176209 | 91,86 | 4421 | 102,6 |

| Краткосрочные обязательства, в т.ч.: | 78285 | 31,31 | 15624 | 8,14 | -62661 | 19,9 |

| - кредиторская задолженность | 78285 | 31,31 | 15624 | 8,14 | -62661 | 19,9 |

| Источники имущества, всего | 250073 | 100 | 191833 | 100 | -58239 | 76,71 |

Анализ динамики и структуры статей бухгалтерского баланса, проведенный в табл.2.19 и 2.20 показал, что за 2008 г. все имущество предприятия снизилось на 58239 тыс. руб., что составляет 23,29% от величины в начале года. Финансовые средства предприятия, размещенные в его активах, распределились следующим образом: основные средства увеличились на 5,62%, запасы снизились на 15,01 %, дебиторская задолженность снизилась на 69,47%, денежные средства снизились на 40,77%, краткосрочные финансовые вложения увеличились на 1053,06%. Структура актива в течение года претерпела следующие изменения: доля дебиторской задолженности снизилась с 59,22% в начале года до 23,57% в конце года, доля краткосрочных финансовых вложений резко увеличилась с 2% до 30,05%. Удельный вес основных активов вырос до 38,17%, оборотных – снизился до 61,83%.

В 2008г. произошли значительные положительные изменения в источниках финансирования: собственный капитал увеличился на 2,6%, а заемный капитал снизился на 80,1%, по сравнению с величиной в начале года. Структура пассива качественно изменилась, а именно, значительно снизился удельный вес привлеченных средств, за счет снижения кредиторской задолженности на 80,1%. Собственные источники соответственно увеличились и в конце года составили 91,86% всех источников имущества.

Таким образом, положительными изменениями в структуре баланса за 2008 г. можно считать снижение дебиторской задолженности и увеличение доли краткосрочных финансовых вложений в активе баланса, а также резкое увеличение собственных источников финансирования.

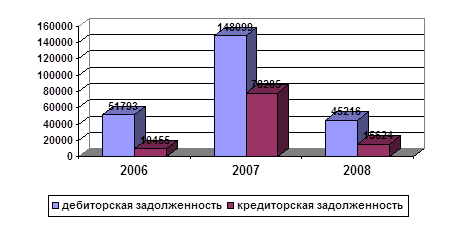

В процессе анализа целесообразно установить динамику, состав дебиторской задолженности, а также сопоставить ее с динамикой изменения кредиторской задолженности. Анализ дебиторской и кредиторской задолженности приведен в таблице 2.21.

Таблица 2.21

Анализ дебиторской и кредиторской задолженности

| Показатели | 2006 г., тыс.руб. | 2007 г. | 2008 г. | ||

| Тыс. руб. | В % к 2005 г. | Тыс. руб. | В % к 2005 г. | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Дебиторская задолженность | 51793 | 148099 | 285,94 | 45216 | 87,3 |

| Кредиторская задолженность | 10455 | 78285 | 748,7 | 15624 | 149,43 |

По данным таблицы 2.21 видно, что размер дебиторской задолженности в 2007 г. увеличился на 185,94% и составил 148099 тыс.руб., в 2008 г. уменьшился на 12,7% по сравнению с 2006 г. .

Кредиторская задолженность имеет тенденцию к увеличению: выросла с 10455 тыс.руб. до 78285 тыс.руб. в 2007 г. и на 49,43% в 2008 г. по сравнению с 2006 г.

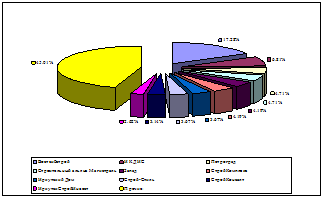

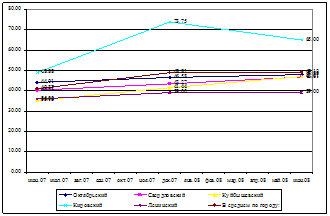

Для анализа финансового состояния целесообразным является сопоставление размеров дебиторской и кредиторской задолженностей, т.к. если выше дебиторская задолженность, то у предприятия есть дополнительные возможности погасить свои обязательства перед кредиторами. Соотношение дебиторской и кредиторской задолженности показано на рис. 2.13.

Рис. 2.13. Соотношение дебиторской и кредиторской задолженности

Из рис. 2.13 видно, за период с 2006 г. по 2008 г. дебиторская задолженность существенно превышает кредиторскую, что свидетельствует о наличии у предприятия дополнительных средств для погашения обязательств перед кредиторами.

Похожие работы

... строительства, требующих решения для реального достижения поставленных в Национальном проекте задач. 2.2 Роль ипотечного жилищного кредитования в реализации Национального проекта "Доступное и комфортное жилье - гражданам России" Жилищная проблема в России представляет собой комплексную задачу и охватывает вопросы оптимизации государственного управления жилищно-строительной отраслью. Средняя ...

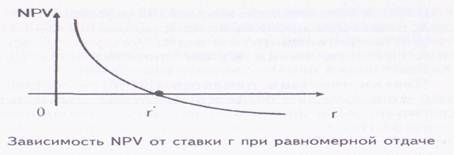

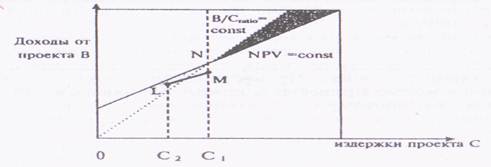

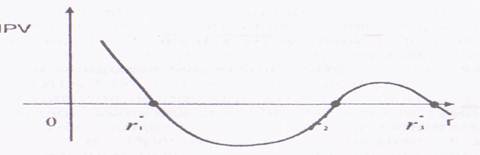

... сроком окупаемости инвестиций понимается ожидаемый период возмещения первоначальных вложений из чистых поступлений. Таким образом, исчисляется тот период времени, за который поступления от оперативной деятельности предприятия покроют затраты на инвестиции. Этот метод прост для расчетов, поэтому он иногда используется как очень грубый метод оценки риска инвестирования. Данный метод обладает также ...

... спрос. Без сомнения можно предположить, что это окажет влияние и на другие характеристики инвестиционно-строительной деятельности в Ивановской области по сравнению с общероссийскими данными. 2.2.2 Анализ и оценка масштабов и эффективности строительной деятельности Экономический спад в развитии строительной отрасли, обусловленный общим кризисом в стране, понемногу преодолевается, и положение ...

... 36,0 39,0 39,0 В среднем по городу: 40,87 48,81 49,12 Рис. 2 Динамика рыночной цены квадратного метра в новостройках в июне 2007 – июне 2008 гг., тыс. руб. / м2 В целом рост цен на рынке недвижимости в 2008 году по сравнению с 2006 и 2007 годами хоть и замедлился, но цена за квадратный метр продолжает оставаться на очень высоком уровне. В среднем рост цен за январь-май 2008 года ...

0 комментариев