Навигация

Оценка финансовой устойчивости предприятия

2.3.4 Оценка финансовой устойчивости предприятия

Под финансовой устойчивостью предприятия понимается такое состояние (экономическое и финансовое), при котором платежеспособность постоянна во времени, а соотношение собственного и заемного капитала обеспечивает эту платежеспособность.

Финансовая устойчивость предприятия определяется на основе расчета различных экономических показателей, разносторонне оценивающих структуру пассива баланса.

Финансовую устойчивость принято оценивать достаточно большим количеством коэффициентов, к ним относятся:

1) Коэффициент концентрации собственного капитала (автономии, независимости) рассчитывается по формуле:

Ккс=СК/ВБ, (2.10)

Где СК – собственный капитал; ВБ – валюта баланса.

Этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Считается, что чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие.

Дополнением к этому показателю является коэффициент концентрации заемного капитала Ккп:

Ккп=ЗК/ВБ, (2.11)

Где ЗК – заемный капитал.

В сумме эти коэффициенты равны 1.

2) Коэффициент соотношения заемного и собственного капитала Кс:

Кс=ЗК/СК, (2.12)

Он показывает величину заемных средств, приходящихся на каждый рубль собственных средств, вложенных в активы предприятия.

3) Коэффициент маневренности собственных средств Км:

Км =СОС/СК, (2.13)

Где СОС – собственные оборотные средства, рассчитываются как сумма собственного капитала и долгосрочных пассивов минус внеоборотные активы.

Этот коэффициент показывает, какая часть собственного оборотного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может существенно изменяться в зависимости от вида деятельности предприятия и структуры его активов, в том числе оборотных. Предполагается, что долгосрочные пассивы предназначаются для финансирования основных средств и капитальных вложений.

4) Коэффициент структуры долгосрочных вложений Ксв:

Ксв =ДП/ВА, (2.14)

Где ДП – долгосрочные пассивы; ВА – внеоборотные активы.

Коэффициент показывает, какая часть основных средств и других внеоборотных активов профинансирована за счет долгосрочных заемных источников.

5) Коэффициент устойчивого финансирования Куф:

Куф =(СК+ДП)/(ВА+ТА), (2.15)

Где (СК+ДП) – перманентный капитал; (ВА+ТА) – сумма внеоборотных и текущих активов.

Это отношение показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, Куф отражает степень независимости (или зависимости) предприятия от краткосрочных заемных источников покрытия.

6) Коэффициент реальной стоимости имущества Кр:

Кр =Ри/ВБ, (2.16)

Где Ри – суммарная стоимость основных средств, сырья, незавершенного производства и малоценные и быстроизнашивающиеся предметы.

Коэффициент реальной стоимости имущества - доля производственного потенциала в общей величине активов. В состав производственного потенциала включаются основные средства, производственные запасы, незавершенное производство, малоценные и быстроизнашивающиеся предметы.

Анализ показателей финансовой устойчивости ООО «Центр-Строй» приведен в табл. 2.24.

Таблица 2.24

Анализ показателей финансовой устойчивости

| Показатели | 2006 г. | 2007 г. | 2008 г. | ||

| Тыс. руб. | В % к 2006 г. | Тыс. руб. | В % к 2006 г. | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Собственный капитал, СК | 99973 | 171788 | 171,83 | 176209 | 176,26 |

| Валюта баланса, ВБ | 136531 | 250073 | 183,16 | 191833 | 140,51 |

| Заемный капитал, ЗК | 36558 | 78285 | 214,14 | 15624 | 42,74 |

| Собственные оборотные средства, СОС | 30951 | 102449 | 331 | 102977 | 332,70 |

| Долгосрочные пассивы, ДП | - | - | - | - | - |

| Внеоборотные активы, ВА | 69021 | 69338 | 100,46 | 73232 | 106,10 |

| Оборотные активы (текущие) активы, ТА | 67510 | 180735 | 267,72 | 118601 | 175,68 |

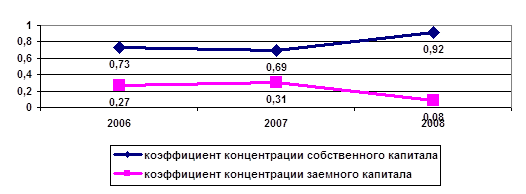

| Коэффициент концентрации собственного капитала, Ккс | 0,73 | 0,69 | 93,82 | 0,92 | 125,45 |

| Коэффициент концентрации заемного капитал, Ккп | 0,27 | 0,31 | 116,91 | 0,08 | 30,42 |

| Коэффициент соотношения заемного и собственного капитала, Кс | 0,37 | 0,46 | 124,62 | 0,09 | 24,25 |

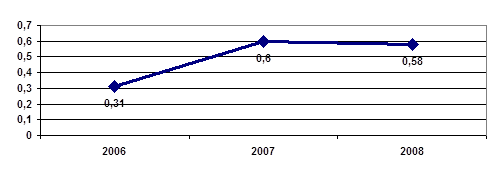

| Коэффициент маневренности собственных оборотных средств, Км | 0,31 | 0,60 | 192,63 | 0,58 | 188,76 |

| Коэффициент структуры долгосрочных вложений, Ксв | - | - | - | - | - |

| Коэффициент устойчивого финансирования, Куф | 0,73 | 0,69 | 93,82 | 0,92 | 125,45 |

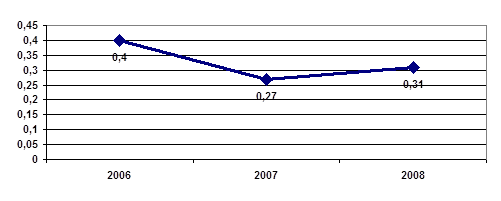

| Коэффициент реальной стоимости имущества, Кр | 0,40 | 0,27 | 66,57 | 0,31 | 77,01 |

Данные табл. 2.24 доказывают, что ООО «Центр-Строй» финансово устойчиво. Коэффициент концентрации собственного капитала Ккс уменьшился с 0,73 в 2006 г. до 0,69 в 2007 г., однако, в 2008 г. увеличился на 25,45% до 0,92. При этом доля заемного капитала значительно уменьшилась, соответственно коэффициент концентрации заемного капитала уменьшился с 0,27 в 2006 г. до 0,08 в 2008 г. (см.рис.2.17). Уменьшение заемного капитала подтверждает коэффициент соотношения заемного и собственного капитала Кс (0,37 – в 2006 г. и 0,09 – 2008 г.).

Коэффициент устойчивого финансирования Куф был наилучшим в 2008 г. - 0,92, в этот период предприятие было независимо от краткосрочных заемных источников. В 2006 г. независимость была несколько меньше (0,73). Рост коэффициента свидетельствует об увеличении финансовой независимости ООО «Центр-Строй», снижении риска финансовых затруднений в будущих периодах. Такая тенденция повышает гарантированность предприятиям своих обязательств.

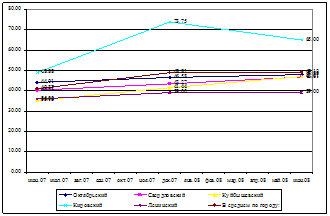

Коэффициент реальной стоимости имущества Кр имеет тенденцию к снижению (см.рис.2.18). В 2006 г. – 0,40, в 2007 г. – 0,27, в 2008 г. – 0,31, что свидетельствует о необходимости привлечения долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты отчетного периода не позволяют существенного пополнить собственные источники.

Значительная часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами, о чем свидетельствуют высокие значения коэффициента маневренности собственных оборотных средств: 0,60 в 2007 г., 0,58 в 2008 г., что положительно характеризуют финансовое состояние предприятия (см.рис.2.19).

Рис. 2.17. Динамика коэффициентов концентрации собственного и заемного капитала

Рис. 2.18. Динамика реальной стоимости имущества

Рис. 2.19. Динамика коэффициента маневренности

На основании всего вышеизложенного, можно сделать вывод о том, что ООО «Центр-Строй» имеет устойчивое финансовое положение, в своей деятельности не зависит от сторонних инвесторов и в различных пределах использует привлеченные средства.

Похожие работы

... строительства, требующих решения для реального достижения поставленных в Национальном проекте задач. 2.2 Роль ипотечного жилищного кредитования в реализации Национального проекта "Доступное и комфортное жилье - гражданам России" Жилищная проблема в России представляет собой комплексную задачу и охватывает вопросы оптимизации государственного управления жилищно-строительной отраслью. Средняя ...

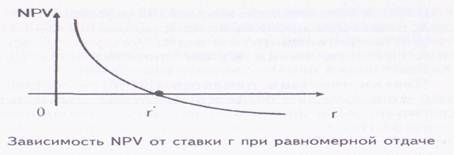

... сроком окупаемости инвестиций понимается ожидаемый период возмещения первоначальных вложений из чистых поступлений. Таким образом, исчисляется тот период времени, за который поступления от оперативной деятельности предприятия покроют затраты на инвестиции. Этот метод прост для расчетов, поэтому он иногда используется как очень грубый метод оценки риска инвестирования. Данный метод обладает также ...

... спрос. Без сомнения можно предположить, что это окажет влияние и на другие характеристики инвестиционно-строительной деятельности в Ивановской области по сравнению с общероссийскими данными. 2.2.2 Анализ и оценка масштабов и эффективности строительной деятельности Экономический спад в развитии строительной отрасли, обусловленный общим кризисом в стране, понемногу преодолевается, и положение ...

... 36,0 39,0 39,0 В среднем по городу: 40,87 48,81 49,12 Рис. 2 Динамика рыночной цены квадратного метра в новостройках в июне 2007 – июне 2008 гг., тыс. руб. / м2 В целом рост цен на рынке недвижимости в 2008 году по сравнению с 2006 и 2007 годами хоть и замедлился, но цена за квадратный метр продолжает оставаться на очень высоком уровне. В среднем рост цен за январь-май 2008 года ...

0 комментариев