Навигация

Экономическое содержание и классификация инвестиций

1.2 Экономическое содержание и классификация инвестиций

Как было отмечено в предыдущем параграфе, одной из основных проблем российской экономики, остро стоящих перед предприятиями пищевой промышленности, является нехватка инвестиционных ресурсов.

Привлечение капитала и обеспечение приемлемого уровня сопутствующих рисков представляют собой важнейшие задачи финансового менеджмента и требуют глубокого понимания сущности инвестиций [8]. Данная проблематика широко освещена в экономической литературе; как зарубежными авторами (в частности, У. Шарпом, Г. Александером, Дж. Бэйли и др.), так и отечественными исследователями, среди которых выделяются подходы Е.В. Тарасовой, О.И. Волкова, Б.А. Райзберга, Р.А. Фатхутдинова, О.А. Масленниковой, Е.В. Ульянова, Б.А. Колтынюка.

Вместе с тем, особенности современного этапа развития пищевой промышленности России, связанные с противоречивостью законодательных актов, сложностью финансового состояния многих предприятий, высокой степенью изношенности основных фондов, недостаточностью государственной поддержки и др., накладывают значительные ограничения на инвестиционную активность хозяйствующих субъектов. Указанные обстоятельства обусловливают необходимость обобщения и анализа существующих теоретических подходов к сущности инвестиций. Такой анализ имеет целью построение единой систематизированной классификации, являющейся методологической базой для определения наиболее доступных и эффективных способов привлечения капитала и применения усложненных финансовых схем и механизмов.

Автор проанализировал ряд известных определений инвестиций (см. Приложение 1) и сделал вывод, что, несмотря на существующую полемику, взгляды некоторых исследователей достаточно близки. Так, определение Б.А. Райзберга и Р.А. Фатхутдинова практически полностью повторяет подход У. Шарпа, Г. Александера и Дж. Бэйли. Аналогичную точку зрения высказывают Кныш М.И., Перекатов Б.А. и Тютиков Ю.П.

Сходных позиций придерживаются Б.А. Колтынюк, О.А. Масленникова, О.А. Волков, Т.Ф. Рябова и Е.В. Стрелков. Вместе с тем, автор не может полностью согласиться с их трактовкой инвестиций как долгосрочного вложения капитала с целью получения прибыли, так как инвестиции могут быть и краткосрочными, на что справедливо указывают в своих трудах российские и зарубежные авторы.

Учитывая наличие в литературе различных взглядов на содержание инвестиций, автор считает необходимым уточнить это понятие путем подробного исследования и синтеза сущностных черт данной экономической категории.

Выполненный автором сравнительный анализ указанных выше определений позволил выделить следующие сущностные черты инвестиций, в той или иной степени находящие свое отражение в большинстве исследованных подходов:

1. Цель вложений (инвестирования);

2. Наличие временного лага между моментом вложения средств и получения отдачи на сделанные вложения;

3. Объект вложений.

В качестве доминирующей цели вложений (инвестирования) многие исследователи рассматривают получение прибыли [41, 83, 103, 121, 122].

Автор считает данный подход несколько односторонним. В ряде случаев инвестирование может преследовать своей целью не получение прибыли на вложенный капитал, а достижение социального, научного или иного эффекта. Это происходит, к примеру, при финансировании некоторых проектов из государственного бюджета на безвозвратной основе. Производимые при этом вложения являются по своей сущности инвестициями, хотя и не направлены на прирост капитала. Кроме того, получение прибыли как цель деятельности свойственно не только инвестированию, но и предпринимательству в целом.

Данный подход также не в полной мере учитывает специфику пищевой промышленности. Одной из важнейших задач отрасли является бесперебойное обеспечение населения необходимыми продуктами питания, а также повышение их качества. В этой связи автор пришел к выводу, что стремление к получению прибыли, хотя и является в большинстве случаев доминирующей побудительной мотивацией инициаторов и участников инвестиционного процесса, не раскрывает исчерпывающим образом сущность инвестиций как экономической категории применительно к пищевой промышленности.

Наличие временного лага между моментом вложения средств (инвестирования) и получения отдачи на сделанные вложения связано с характером протекания экономических процессов во времени [83]. Любой экономический процесс представляет собой преобразование ресурсов в экономический продукт и протекает по схеме «ресурсы – факторы производства – продукт экономической деятельности». Различные виды ресурсов, объединенные предпринимательской инициативой, под воздействием управления вовлекаются в производство и постепенно становятся его факторами. Протекающий в результате действия факторов производственный процесс приводит к образованию экономического продукта в виде продукции, товаров, работ, услуг.

Преобразование экономических ресурсов в действующие факторы производства обладает определенной продолжительностью во времени. Аналогично сам производственный процесс имеет некоторую длительность, обусловленную особенностями технологии, организации и иными факторами, определяющими параметры производственного цикла. Следовательно, возникает временной лаг между созданием условий и предпосылок протекания производственных процессов и получением желаемого результата.

Результаты проведенного автором сравнительного анализа различных трактовок инвестиций (рассматриваемых как в узком, так и в широком [118] смысле слова) позволили сделать вывод о том, что наличие временного лага между моментом инвестирования и получением отдачи на сделанные вложения представляется основополагающей сущностной чертой инвестиций как в узком, так и в широком их толковании. Это справедливо и для пищевой промышленности. В частности, в хлебопечении срок окупаемости инвестиций составляет 6-7 лет при производстве массовых сортов и порядка 3 лет при ориентации на выпуск эксклюзивных сортов продукции [120].

Ряд авторов определяет инвестиции через материальные и финансовые ценности, выступающие объектами инвестиционных вложений. Несомненным достоинством такого подхода является конкретизация рассматриваемой предметной области с той или иной степенью детализации. Вместе с тем, автор считает, что предлагаемая трактовка является несколько односторонней, а иногда и не вполне корректной.

Так, к примеру, в случае ведения организацией посреднической деятельности на товарном или финансовом рынке она может периодически осуществлять вложения собственных или заемных средств в те или иные финансовые активы с немедленной их передачей конечному приобретателю. При этом с формальной точки зрения указанная организация будет инвестором, хотя по своему содержанию рассматриваемая операция является арбитражной, а вложение средств носит исключительно технический характер. По мнению автора, такой подход не в полной мере раскрывает сущность инвестиций как экономической категории.

Автор согласен с определением инвестиций как отказа от определенной ценности в настоящий момент за (возможно, неопределенную) ценность в будущем, данное У. Шарпом, Г. Александером и Дж. Бэйли [118].

В рамках такого подхода к сущности инвестиций становится возможным определение наиболее доступных и эффективных способов их привлечения. Методической основой при решении данной задачи является классифицирование.

Сравнив существующие подходы к классификации инвестиций (предложенные такими исследователями, как А.И. Деева, Е.В. Тарасова, О.И. Волков, Б.А. Райзберг, Р.А. Фатхутдинов, Б.А. Колтынюк и др.), автор пришел к выводу, что все они объединяются недостаточным с точки зрения изучаемой проблемы охватом возможных критериев классификации. По всей видимости, данное обстоятельство объясняется зависимостью рассматриваемых каждым исследователем критериев от их трактовки инвестиций.

Задача построения развернутой классификации с уточнением сущности наиболее значимых для настоящего исследования видов инвестиций была решена автором методами системного анализа и монографического исследования. При этом вследствие широкого понимания автором рассматриваемой экономической категории предлагаемая ниже классификация характеризует инвестиции во всех существенных для целей диссертации аспектах и не содержит видимых ограничений с точки зрения предметной области.

В этой связи автор выделяет следующие наиболее важные классификационные признаки:

1. Направленность действий (цель инвестирования);

2. Способ влияния альтернативных инвестиций на доходы от данного проекта;

3. Отрасль, в которую осуществляется инвестирование;

4. Степень обязательности осуществления инвестиций;

5. Срок окупаемости и жизненный цикл инвестиций;

6. Вид имущественных вложений;

7. Объект приложения инвестиций;

8. Период инвестирования;

9. Источники и схемы финансирования.

С точки зрения направленности действий (цели инвестирования) автор выделяет:

· Начальные инвестиции, осуществляемые при образовании или покупке предприятия. Их частным случаем являются инвестиции в создание новых производств, обеспечивающие появление совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся организацией товары (или оказывать новый тип услуг), либо позволят организации предпринять попытку выхода с ранее уже выпускавшимися товарами на новые для нее рынки. В пищевой промышленности к этому виду инвестиций можно отнести строительство в России новых заводов крупными международными компаниями Ehrmann, Nestle, Danone, Campina и др.;

· Инвестиции на расширение (экстенсивные инвестиции), направляемые на увеличение производственного потенциала, т.е. возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств. Инвестиции данного вида в настоящее время, в частности, осуществляются в хлебопекарной отрасли (в частности, Агропромышленной группой ОГО [120]);

· Реинвестиции, т.е. связывание свободных инвестиционных средств посредством их направления на приобретение или изготовление новых средств производства с целью поддержания состава основных фондов предприятия и создания условий для снижения затрат организации за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства. К ним относятся:

a. инвестиции на замену объектов новыми;

b. на рационализацию, направляемые на модернизацию технологического оборудования или процессов;

c. на изменение программы выпуска;

d. на диверсификацию, связанные с изменением номенклатуры выпускаемой продукции и освоением новых рынков сбыта;

e. на поддержание конкурентоспособности предприятия в перспективе, направляемые на НИОКР, подготовку кадров, рекламу и т.п.;

В пищевой промышленности подобные инвестиции в последние годы были реализованы многими российскими пивоваренными предприятиями.

· Инвестиции ради удовлетворения требований государственных органов. Эта разновидность инвестиций становится необходимой в том случае, когда организация оказывается перед необходимостью удовлетворить требования властей в части либо экологических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены только за счет совершенствования менеджмента.

По способу влияния альтернативных инвестиций на доходы от данного проекта автор выделяет зависимые и независимые инвестиции.

Инвестиции являются независимыми, если денежные потоки, ожидаемые от реализации первого проекта, не изменятся независимо от того, будет ли осуществлен второй проект.

Экономически зависимые инвестиции могут быть дополняющими и взаимоисключающими.

Дополняющие экономически зависимые инвестиции связаны с синергетическим эффектом [23], т.е. осуществление иного инвестиционного проекта оказывает положительное влияние на поток денежных доходов по совместно осуществленным инвестициям. При этом общий доход от реализации двух или нескольких проектов значительно превышает денежные доходы от каждого из них, осуществленных раздельно.

Взаимоисключающие инвестиционные проекты связаны с технической невозможностью осуществления обоих проектов или же осуществление одного из них уменьшит возможные денежные доходы от другого или полностью сведет их к нулю.

В пищевой промышленности в равной степени возможна реализация как зависимых, так и независимых инвестиций. Вместе с тем, до настоящего времени они носили в большей степени независимый характер.

В разрезе отраслей экономики автор выделяет инвестиции:

· В промышленность;

· В сельское хозяйство;

· В транспорт;

· В строительство;

и т.д.

Следует отметить, что хотя объектом настоящего исследования являются предприятия пищевой промышленности, углубляющаяся интеграция различных отраслей экономики требует включения данного критерия. Кроме того, в ряде случаев инвестиции моноотраслевых предприятий могут носить межотраслевой характер.

По степени обязательности осуществления автор различает:

· Обязательные инвестиции (без их осуществления останавливается вся производственная деятельность);

· Инвестиции, не являющиеся обязательными (без их осуществления производственная деятельность не останавливается).

В настоящее время инвестиции, осуществляемые предприятиями пищевой промышленности, преимущественно не являются обязательными.

По сроку окупаемости (т.е. времени, в течение которого доходы от инвестиций достигают размера первоначальных капиталовложений) и жизненному циклу (т.е. периоду, за который предприятие получает доход от инвестиций) инвестиции различаются в зависимости от длительности указанных характеристик. Автор полагает, что детальная классификация инвестиций по данному критерию нецелесообразна вследствие многообразия возможных подходов к определению границ соответствующих временных интервалов.

Инвестиции, осуществляемые в пищевой промышленности, преимущественно имеют средний срок окупаемости, равный нескольким годам. В частности, в хлебопечении, как отмечалось выше, он равен 3-7 годам.

По виду имущественных вложений автор считает необходимым выделить инвестиции:

· реальные (капиталообразующие);

· портфельные;

· венчурные;

· аннуитеты.

Реальные (капиталообразующие) инвестиции обеспечивают создание и воспроизводство фондов. Они определяются как сумма средств, необходимых для строительства (расширения, реконструкции, модернизации) и оснащения оборудованием инвестируемых объектов, расходов на подготовку капитального строительства и прироста оборотных средств, необходимых для нормального функционирования предприятий [23, 41]. В целом данные инвестиции представляют собой вложение средств в уставный капитал хозяйствующего субъекта с целью извлечения дохода и получения прав на участие в управлении данным субъектом.

Портфельные инвестиции представляют собой помещение средств в финансовые активы, т.е. формирование портфеля как совокупности различных инвестиционных ценностей.

Особняком стоит венчурный капитал, представляющий собой инвестиции в форме выпусков новых акций, произведенных в новых сферах деятельности, связанных с большим риском. Венчурный капитал инвестируется в не связанные между собой проекты в расчете на быструю окупаемость вложенных средств и сочетает в себе различные формы капитала: ссудного, акционерного, предпринимательского.

Также специфическую форму инвестиций представляет аннуитет, т.е. инвестиции на длительный срок, предоставляющие инвестору возможность получать фиксированный доход через регулярные промежутки времени, обычно ежегодно [83]. Примером данной формы инвестиций является вложение средств в страховые и пенсионные фонды.

Нехватка инвестиционных ресурсов, которую испытывают предприятия пищевой промышленности, определяет приоритет реальных (капиталообразующих инвестиций). Портфельные инвестиции являются эпизодическими и в основном связаны с управлением ликвидностью. Венчурные инвестиции и аннуитеты для предприятий пищевой промышленности в настоящее время не характерны.

Относительно объекта приложения автор классифицирует инвестиции следующим образом.

· Инвестиции в имущество (материальные инвестиции), т.е. инвестиции, которые прямо участвуют в производственном процессе. К ним относятся инвестиции в оборудование, здания, запасы материалов и т.п. [23].

· Нематериальные инвестиции – инвестиции в подготовку кадров, исследования и разработки, рекламу, получение лицензий и др.;

· Финансовые инвестиции, т.е. вложения в ценные бумаги и производные финансовые инструменты. Детализированная классификация объектов финансовых инвестиций представлена в Приложении 2.

В последние годы роль инструментов, являющихся объектами финансовых инвестиций, заметно возрастает. Выпуск ценных бумаг является одним из наиболее распространенных в мировой практике способов привлечения денежных средств. Так, в США компании финансируют свои потребности в размере 30% – за счет кредитов банков и 70% – за счет размещения разного рода долговых обязательств; в Европе данное соотношение: 70% – кредиты, 30% – долговые обязательства [25].

Хотя осуществление в пищевой промышленности финансовых инвестиции в значительной мере сдерживается дефицитом инвестиционных ресурсов, по мнению автора, их значение для предприятий отрасли в перспективе будет возрастать. В частности, они могут стать значимым механизмом финансирования пищевых предприятий, входящих в отраслевые холдинги, со стороны материнских компаний (в первую очередь, международных). Кроме того, как будет показано в главе 3, многие из описанных финансовых инструментов могут с успехом использоваться при реализации системы защиты от рисков инвестиционных проектов в отраслях пищевой промышленности.

В зависимости от длительности периода инвестирования автор подразделяет:

· Краткосрочные инвестиции (в российской практике обычно сроком менее 1 года);

· Среднесрочные инвестиции (от 1 до 3-10 лет в различных трактовках);

· Долгосрочные инвестиции (сроком более 3-10 лет).

С учетом отмеченного выше значительного срока окупаемости инвестиций, осуществляемых в пищевой промышленности, большая их часть относится к категории долгосрочных. Кроме того, вложение средств в производство пищевых продуктов зачастую носит стратегический характер и практически никогда не имеет своей целью получение прибыли от быстрой перепродажи.

Разделение инвестиций с точки зрения источников и схем их финансирования достаточно разнообразно. В наиболее общем виде автор выделяет:

· Государственные инвестиции;

· Частные инвестиции;

· Иностранные инвестиции.

Государственные инвестиции представляют собой часть национального дохода в виде средств государственного бюджета, местных бюджетов, вкладываемых в развитие экономики, отвлекаемых от текущего государственного потребления в целях обеспечения поддержания производства, социальной сферы и экономического роста. Инвестиции из средств государственного федерального бюджета, бюджетов субъектов Федерации и местных бюджетов называют бюджетными, тогда как инвестиции из других источников (внебюджетных фондов) – внебюджетными.

Частные инвестиции – это негосударственные вложения средств, принадлежащих юридическим и физическим лицам.

Иностранными называют инвестиции, осуществляемые зарубежными государствами, юридическими и физическими лицами, а также международными фондами и транснациональными корпорациями. Более конкретизированная трактовка иностранных инвестиций дается в Федеральном законе от 09.07.1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации». Согласно данному закону, иностранная инвестиция – это вложение иностранного капитала в объект предпринимательской деятельности на территории Российской Федерации в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте в Российской Федерации в соответствии с федеральными законами, в том числе денег, ценных бумаг (в иностранной валюте и валюте Российской Федерации), иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации [113].

В.Д. Шапиро предлагает более детальную по сравнению с изложенной выше классификацию (см. Приложение 3) [117]. Следует отметить, она была разработана В.Д. Шапиро применительно к реализации проектов. Вместе с тем, учитывая, что проектное финансирование является одной из форм инвестирования, автор считает, что она может быть распространена и на инвестиции в целом.

Р. Брейли и С. Майерс выделяют такие источники финансирования, как:

1. Акционерный капитал, получаемый либо за счет нераспределенной прибыли, либо посредством эмиссии акций;

2. Заемный капитал. Разнообразие используемых видов долговых обязательств практически бесконечно. Они разделяются на категории по срокам, условиям погашения, старшинству, надежности, рискованности, характеру процентных ставок (фиксированные, плавающие), порядку выпуска (публичное или частное размещение) и валюте, в которой выражаются долговые обязательства;

3. Привилегированные акции (предусматривают выплату фиксированных дивидендов, осуществляемую по решению руководства компании). Привилегированные акции являются частью акционерного капитала компании, но играют особую роль;

4. Производные финансовые инструменты, к которым относятся опционы, варранты, конвертируемые облигации, фьючерсные и форвардные контракты и свопы;

5. Собственные денежные средства (сумма чистой прибыли и амортизации за вычетом дивидендов акционерам);

6. Кредиторская задолженность [8].

По результатам анализа автор пришел к выводу, что классификация Р. Брейли и С. Майерса ориентирована на англо-американскую модель финансирования, отдающую приоритет заимствованиям на финансовых рынках в форме выпуска различных ценных бумаг и иных обращающихся финансовых инструментов. Как следствие, она не охватывает или недостаточно подробно описывает ряд источников финансирования, характерных для российской практики. В этой связи автором были систематизированы и обобщены подходы указанных выше исследователей. По результатам данного исследования автор пришел к выводу, что классификацию инвестиций по рассматриваемому критерию целесообразно представить следующим образом:

1. Инвестиции, финансируемые за счет внутренних источников:

1.1. Чистой прибыли;

1.2. Амортизационных отчислений.

2. Инвестиции, финансируемые за счет внешних источников:

2.1. Выпуска ценных бумаг и иных обращающихся финансовых инструментов:

2.1.1. Обыкновенных и привилегированных акций;

2.1.2. Облигаций;

2.1.3. Производных финансовых инструментов.

2.2. Банковских кредитов;

2.3. Займов некредитных организаций;

2.4. Лизинга;

2.5. Кредитов и ассигнований федерального, региональных и местных бюджетов и внебюджетных фондов;

2.6. Средств иностранных (в том числе международных) инвесторов в различных формах;

3. Инвестиции, финансируемые на принципах долевого участия;

4. Инвестиции, финансируемые с использованием смешанных форм инвестирования.

Следует отметить, что все приведенные источники финансирования инвестиций являются укрупненными, общими и не охватывают всего их многообразия, которое может быть потенциально бесконечным. Кроме того, классификация инвестиций с точки зрения источников финансирования в значительной степени перекликается с их классификацией по видам финансовых инвестиций, что является закономерным отражением двух сторон инвестиционного процесса (привлечения и осуществления инвестиций).

В России подавляющее большинство инвестиций в пищевую промышленность являются частными национальными и финансируются за счет внутренних источников (т.е. собственных средств предприятий). Вместе с тем, в последнее время наблюдается увеличение объемов иностранных инвестиций (в частности, со стороны крупных международных корпораций – Nestle, Coca-Cola, PepsiCo и др.). Кроме того, по мнению автора, с развитием российского рынка капиталов в структуре финансирования отрасли будет возрастать доля заемных средств.

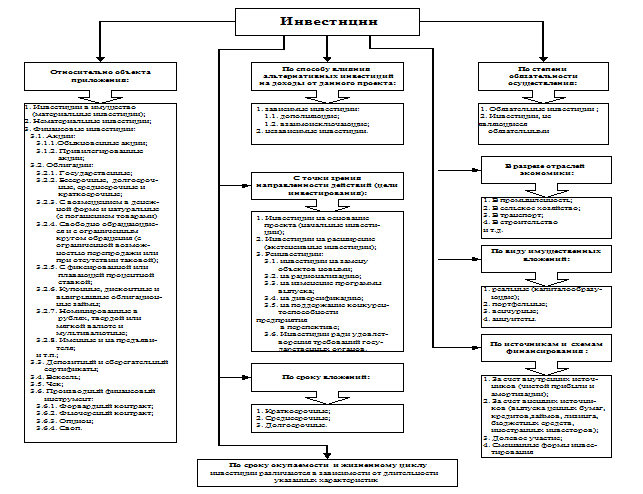

В обобщенном виде рассмотренная выше классификация инвестиций проиллюстрирована схемой 1.2.1.

Предложенная классификация, на наш взгляд, в достаточной мере систематизирует основные виды инвестиций и может служить методической основой при проведении соответствующих аналитических исследований, составлении бизнес-планов инвестиционных проектов, разработке инвестиционных стратегий и в иных организационно-управленческих и финансово-экономических процессах.

Несмотря на многообразие возможных форм и видов финансирования, в целом объем инвестиций в пищевую промышленность, как отмечалось в параграфе 1.1., остается недостаточным.

В этой связи возникла необходимость выявления особенностей инвестиционных потребностей предприятий пищевой промышленности на современном этапе их развития с целью определения наиболее доступных и эффективных способов организации финансирования. Автором было проведено соответствующее статистическое исследование, результаты которого представлены в таблице 1.2.1. В качестве исходных данных использовались как общедоступные материалы, опубликованные в

Схема 1.2.1

Классификация инвестиций по различным признакам

периодических печатных изданиях и сборниках статистических органов, так и сведения, полученные непосредственно от предприятий отрасли.

Таблица 1.2.1.

Актуальность и доступность различных видов инвестиций для предприятий пищевой промышленности

| № п/п | Критерий классификации | Вид инвестиций | Актуальность и доступность для предприятий пищевой промышленности в современных условиях |

| I | Объект приложения | 1. Инвестиции в имущество (материальные инвестиции); 2. Нематериальные инвестиции; 3. Финансовые инвестиции | 1. Высокая 2. Низкая 3. Крайне низкая. Финансовые инвестиции совершаются преимущественно для оптимизации управления денежными потоками |

| II | Направленность действий (цели инвестирования) | 1. Начальные инвестиции; 2. Инвестиции на расширение (экстенсивные инвестиции); 3. Реинвестиции: 3.1. инвестиции на замену объектов новыми; 3.2. на рационализацию; 3.3. на изменение программы выпуска; 3.4. на диверсификацию; 3.5. на поддержание конкурентоспособности предприятия в перспективе; 3.6. Инвестиции ради удовлетворения требований государственных органов. | 1. Средняя, с тенденцией к повышению 2. Относительно низкая 3.1. Очень высокая 3.2. Достаточно высокая 3.3. Средняя 3.4. Средняя 3.5. Очень высокая 3.6. Низкая. Инвестиции этого вида чаще всего связаны с защитой окружающей среды, что не характерно для предприятий пищевой промышленности |

| III | Способ влияния альтернативных инвестиций на доходы от данного проекта | 1. Зависимые инвестиции: 1.1. Дополняющие; 1.2. Взаимозаменяющие; 2. Независимые инвестиции. | С точки зрения экономической стабильности предприятия более актуальными являются независимые инвестиции |

| IV | Период инвестирования | 1. Краткосрочные; 2. Среднесрочные; 3. Долгосрочные. | Доминируют краткосрочные и отчасти среднесрочные, хотя наиболее актуальны долгосрочные |

| V | Степень обязательности осуществления | 1. Обязательные; 2. Не являющиеся обязательными. | 1. Достаточно высокая 2. Относительно высокая |

| VI | Вид имущественных вложений | 1. Реальные (капиталообразующие); 2. Портфельные; 3. Венчурные; 4. Аннуитеты. | 1. Очень высокая 2. Крайне низкая 3. Не характерно для предприятий пищевой промышленности 4. Не характерно для предприятий пищевой промышленности |

| VII | Срок окупаемости и жизненный цикл | Инвестиции различаются в зависимости от длительности указанных характеристик | Доминируют инвестиции с высоким сроком окупаемости и длительным жизненным циклом, хотя наиболее актуальными являются инвестиции с противоположными характеристиками |

| VIII | Источники и схемы финансирования | 1. Инвестиции, финансируемые за счет внутренних источников: 1.1. Чистой прибыли; 1.2. Амортизационных отчислений. 2. Инвестиции, финансируемые за счет внешних источников: 2.1. Выпуска ценных бумаг и иных обращающихся финансовых инструментов: 2.2. Банковских кредитов; 2.3. Займов некредитных организаций; 2.4. Лизинга; 2.5. Кредитов и ассигнований федерального, региональных и местных бюджетов и внебюджетных фондов; 2.6. Средств иностранных (в том числе международных) инвесторов в различных формах; 3. Инвестиции, финансируемые на принципах долевого участия; 4. Инвестиции, финансируемые с использованием смешанных форм инвестирования. | 1.1. Практически не доступно 1.2. Малодоступно 2.1. Практически не доступно 2.2. Доступно 2.3. Практически не доступно 2.4. Малодоступно 2.5. Получение бюджетного финансирования крайне затруднено 2.6. Доступно с тенденцией к повышению 3. Доступно, с тенденцией к повышению 4. В настоящее время доступ затруднен, но будет облегчаться по мере развития финансовых рынков |

| IX | Отрасли экономики | 1. В промышленность; 2. В сельское хозяйство; 3. В транспорт; и др. | Инвестиции в пищевые предприятия являются инвестициями в промышленность. Вместе с тем, возрастает роль и масштабы межотраслевых инвестиций |

Проведенный автором анализ представленных в таблице 1.2.2. данных, осуществленный с использованием предложенной выше классификации инвестиций в качестве методической основы, позволил сделать следующие выводы.

В современных условиях приоритетными для предприятий пищевой промышленности являются реинвестиции материального характера, направленные на модернизацию и увеличение производственных мощностей.

Начальные инвестиции пока не приняли массового характера (такие примеры, как строительство новых заводов компаниями Ehrmann, Nestle, Danone, Campina и др., являются скорее единичными, хотя данная тенденция и развивается).

Финансовые инвестиции пока не выступают в качестве самостоятельного направления вложений предприятий пищевой промышленности и совершаются преимущественно для оптимизации управления денежными потоками. Вместе с тем их значение неуклонно возрастает. Как будет показано ниже, многие финансовые инструменты могут с успехом использоваться при реализации системы защиты от рисков.

Важной задачей остается увеличение сроков инвестирования. Финансирование капиталообразующих инвестиций за счет краткосрочных ресурсов оказывает крайне негативное воздействие на ликвидность предприятия и заметно снижает его устойчивость.

Существенное влияние на состояние инвестиционной активности продолжают оказывать сохраняющиеся высокие политические и экономические риски. Как следствие, многие предприятия не имеют возможности воспользоваться традиционными источниками финансирования капитальных вложений (банковским кредитом, заимствованиями на рынках капиталов и др.). Кроме того, ограниченным остается финансирование, осуществляемое за счет средств федерального, субфедеральных и муниципальных бюджетов.

По мнению автора, в таких условиях для предприятий пищевой промышленности оптимальной с точки зрения доступности и эффективности является реализация схем финансирования, предусматривающих разделение рисков между участниками инвестиционного процесса, а также применение механизмов защиты от этих рисков. Кроме того, такие схемы должны в максимальной степени учитывать перечисленные особенности инвестиционных потребностей предприятий пищевой промышленности.

Выполненный автором анализ международного опыта организации инвестиционных процессов [34] показал, что одной из наиболее перспективных и поэтому широко используемых схем, удовлетворяющих указанным критериям, является проектное финансирование. В этой связи автор считает необходимым проведение углубленного исследования сущности инвестиционных проектов применительно к особенностям пищевой промышленности в современных условиях.

Похожие работы

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

... В процессе выбора отдельных направлений минимизации проектных рисков следует исходить из их результативности и экономичности. 3. «Составление инвестиционного проекта и оценка его эффективности на примере ЗАО «Хлеб» 3.1 Экономическое обоснование инвестиционного проекта Реализация целей инвестирования предполагает формирование инвестиционных проектов, которые обеспечивают инвесторов и ...

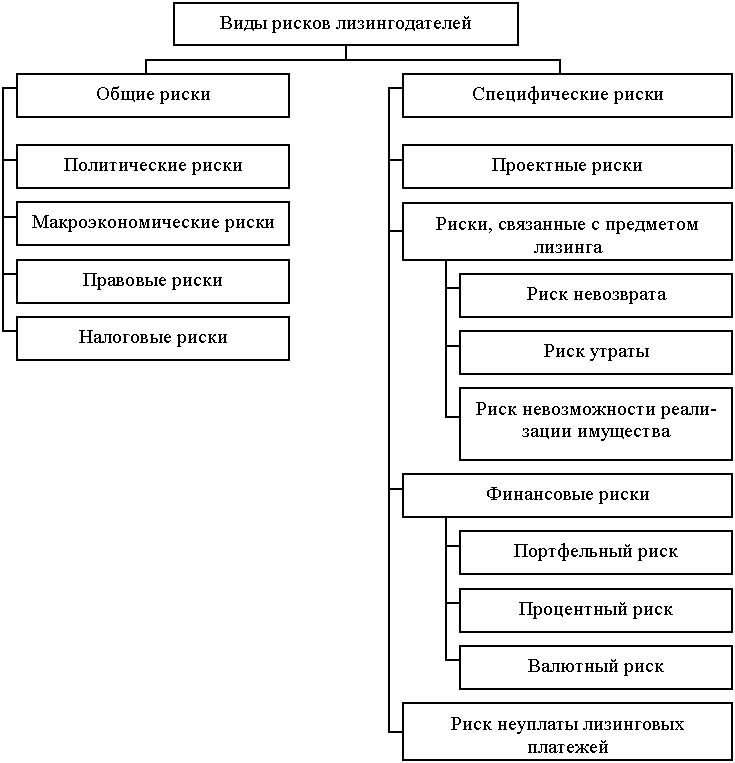

... методические рекомендации. Рекомендации для практической деятельности: Предложенные в дипломной работе рекомендации даются исходя из представленных в работе относительно новых для России методов управления рисками в лизинговых операциях. При изучении кредитной структуры и источников возврата кредита необходимо рассматривать как кредит лизинговой фирме, так и лизинг арендатору. Основной целью ...

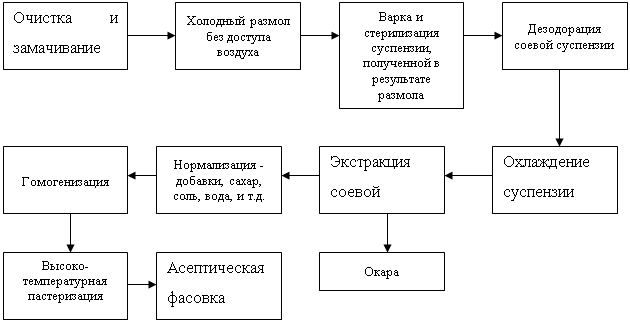

... производства, имеются квалифицированные кадры специалистов. Исходя из потенциалов фирмы, предлагается закупить установку типа VS 200 для производства соевого молока и продуктов из сои. Спецификация установки VS 200 дана в табл. 1. Предприятие планирует осуществить этот проект за счет собственных средств. Для работы установки требуется сырье, соевые бобы. Их можно закупать у предприятия ТСМ-НН ...

0 комментариев