Навигация

Стадия проявления;

1. Стадия проявления;

2. Источники возникновения.

Автор считает необходимым более подробно охарактеризовать те риски, которые, как показало выполненное исследование, являются наиболее существенными для инвестиционных проектов, реализуемых в отраслях пищевой промышленности.

Автор согласен с подходом М.А. Лимитовского, согласно которому по стадиям проявления риск классифицируется на предоперационный и операционный [53].

Анализ в разрезе стадий осуществления проекта позволяет выяснить риск, присущий конкретному проекту и своевременно устранить или минимизировать его путем обеспечения тех или иных гарантий.

Изучение предоперационного риска предполагает определение распределения обязанностей и прав между учредителями и между директорами, оценку наличия у компании всех необходимых прав (на оборудование, здания и др.), проверку защищенности авторских прав, оценку укомплектованности предприятия квалифицированной рабочей силой. Кроме того, на этой стадии проект в наибольшей степени подвержен рискам задержек строительства, превышения запланированной сметы расходов и риску полноты и своевременности выполнения обязательств инвесторами проекта [132].

Систематизировав различные экспертные оценки, автор сделал вывод, что указанные предоперационные риски преимущественно являются типовыми для всех проектов, реализуемых в любых отраслях экономики, и не имеют ярко выраженной специфики применительно к пищевой промышленности. В целом на предоперационной стадии уровень рисков достаточно высок.

При исследовании операционного риска одни исследователи (например, М.А. Лимитовский [53], Д. Ендовицкий [26] и др.) считают необходимым оценивать:

·Вероятность падения объема производства до уровня точки безубыточности;

·Стабильность налогообложения, обменного курса валюты (в случае осуществления валютных операций);

·Законодательные ограничения, связанные с ввозом-вывозом товаров, капитала и прибыли (таможенные барьеры, налоги, формирование спецфондов);

·Возможность отклонения от проектных условий при использовании инвестированных средств (закупка альтернативного сырья, оборудования и т.п.);

·Стабильность и ритмичность снабжения производства необходимыми ресурсами;

·Уровень гарантий по кредитам (оценка производится с целью установления надежности организации, осуществляющей инвестиционный проект).

С другой стороны, по оценке специалистов Международной Финансовой Корпорации (International Finance Corporation), на стадии реализации проекта существенными являются риски технологического характера, доступности финансовых ресурсов, качества менеджмента и рабочей силы, рыночные и экономические (финансовые) риски [132].

Отсутствие в литературе единства взглядов на указанную проблему обусловило необходимость построения классификации рисков по источникам возникновения.

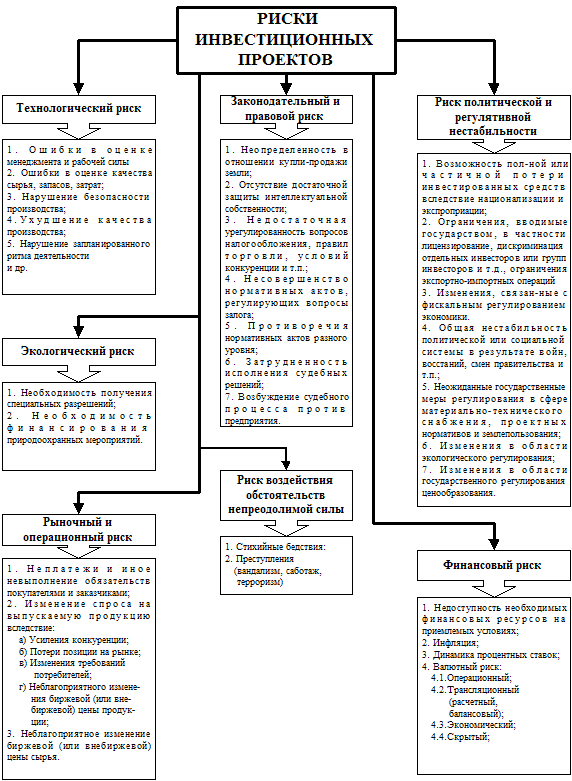

В зависимости от источников возникновения риски инвестиционных проектов, реализуемых в отраслях пищевой промышленности, можно разделить на следующие основные виды:

1. Технологический риск;

2. Рыночный и операционный риск;

3. Финансовый риск;

4. Риск политической и регулятивной нестабильности;

5. Законодательный и правовой риск;

6. Экологический риск;

7. Риск воздействия обстоятельств непреодолимой силы.

При реализации инвестиционных проектов предприятиями пищевой промышленности существенное влияние оказывает технологический риск. Нарушение технологии производства продуктов питания может повлечь крайне серьезные последствия вплоть до нанесения вреда здоровью потребителей. Кроме того, многие виды продуктов (например, молочная продукция, хлебобулочные изделия) относятся к категории скоропортящихся, что предъявляет дополнительные требования к качеству упаковки и т.п.

Технологический риск может проявляться в разных аспектах, таких как квалификация рабочей силы, качество сырья и запасов, безопасность производства, ритмичность и т.п. При этом воздействие этого риска возможно как на стадии проработки проекта (вследствие совершения ошибок при планировании, выборе технологии производства, определении сырьевой базы и т.п.), так и на стадии его реализации.

Рыночный и операционный риск связан с рыночными условиями, в которых реализуется проект, и охватывает платежную дисциплину покупателей и заказчиков, изменение спроса на продукцию, а также риск неблагоприятного изменения цен сырья.

Окупаемость и иные показатели эффективности проекта напрямую зависят от его денежных потоков. Эти потоки, в свою очередь, определяются выручкой от реализации продукции и затратами на приобретение сырья для ее производства, т.е. динамикой соответствующих цен.

Проведенные автором статистические исследования ценовой конъюнктуры на рынках основных сельскохозяйственных культур и продукции пищевой промышленности показали, что цены демонстрируют крайне высокие колебания. Причиной этих колебаний выступают различные факторы, в частности, ярко выраженная сезонность сельскохозяйственного производства, возможные неурожаи (вследствие засухи и т.п.) либо сверхвысокий урожай. Так, по оценке Минсельхоза, урожай зерна в 2002 году превысит 80 млн. тонн, что привело к падению цены продовольственной пшеницы на 14,9% только за 1 месяц (с середины июля по середину августа 2002 года) [90].

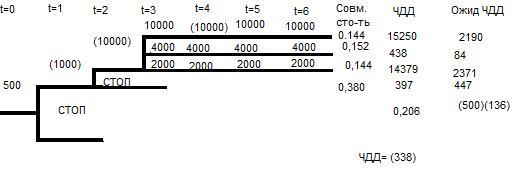

Приведенный выше график 2.1.1. наглядно демонстрирует, что диапазон колебаний цен на пшеницу в 2001 – 2002 гг. составлял от 1600 до 3000 рублей за тонну. С другой стороны, как видно из характеристик инвестиционного проекта расширения производства путем приобретения мельницы, приведенного в Приложении 7, за тот же период цены на муку также менялись в значительном диапазоне (4500 – 2500 рублей за тонну); при этом данные колебания не совпадали по времени. Анализ денежных потоков рассмотренного проекта показывает, что эти факторы (т.е. составные части рыночного риска) имели определяющее влияние на показатели эффективности инвестиций.

На основании полученных результатов анализа цен автор сделал вывод о том, что рыночный риск оказывает крайне высокое воздействие на инвестиционные проекты, осуществляемые предприятиями пищевой промышленности. При этом действие данного риска проявляется на стадии реализации проекта.

Основными источниками финансового риска являются недоступность необходимых финансовых ресурсов, инфляция, динамика процентных ставок и валютного курса.

Как было отмечено в параграфе 1.1., предприятия пищевой промышленности испытывают значительный недостаток собственных средств для финансирования инвестиций, что определяет возрастание потребности осуществлении заимствований.

Инвестиционные проекты, реализуемые предприятиями отрасли, имеют срок окупаемости, равный нескольким годам. До последнего времени российские коммерческие банки практически не предоставляли кредиты на срок более 1 года. В частности, в Центрально-Черноземном районе возможность выдавать 5-летние кредиты имеет только Сбербанк России [99].

Вместе с тем, объем банковского кредитования АПК и предприятий пищевой промышленности неуклонно возрастает. Так, по состоянию на июнь 2002 года около 50% ресурсов Центрально-Черноземного банка Сбербанка России сосредоточено в агропромышленном комплексе [99]. Коммерческие банки также расширяют объемы операций с пищевыми предприятиями. Особенность среднесрочного и долгосрочного кредитования ими инвестиционных проектов состоит в том, что средства предоставляются преимущественно в иностранной валюте (чаще всего в долларах США или в евро) на условиях плавающей процентной ставки. Так, один из московских банков выделил среднесрочный кредит региональной компании, занимающейся производством подсолнечного масла, в долларах США по ставке, на несколько процентных пунктов превышающей ставку LIBOR. На аналогичных условиях предоставляются займы международными финансовыми организациями (Международным банком реконструкции и развития, Европейским банком реконструкции и развития и др.).

Следует отметить, что инвестиции, осуществляемые за счет собственных средств, также могут быть подвержены действию валютного риска. Так, в 2002 году компания «Вимм-Билль-Дан» вложила средства в приобретение расположенного в Санкт-Петербурге молочного завода «Роско» проектной мощностью 500 тонн в сутки за 11,7 млн. долларов США [46].

Указанные выше особенности финансирования инвестиционных проектов, реализуемых российскими предприятиями пищевой промышленности, позволили автору сделать вывод о высокой подверженности этих проектов финансовому риску.

Остальные виды риска, а именно законодательный и правовой риск, экологический риск и риск воздействия обстоятельств непреодолимой силы характерны для всех отраслей экономики, хотя и имеют определенную специфику применительно к пищевым предприятиям. Так, негативное воздействие на ресурсную базу предприятий пищевой промышленности оказывает сохраняющаяся неопределенность в отношении законодательного регулирования оборота земель сельскохозяйственного назначения (другие отрасли экономики испытывают воздействие этого риска в значительно меньшей степени). Среди форс-мажорных обстоятельств наибольшее воздействие на деятельность пищевых предприятий оказывают засухи, ливни и наводнения, влияющие на урожай сельскохозяйственных культур. Напротив, воздействие таких обстоятельств, как оползни, лавины и т.п. минимально.

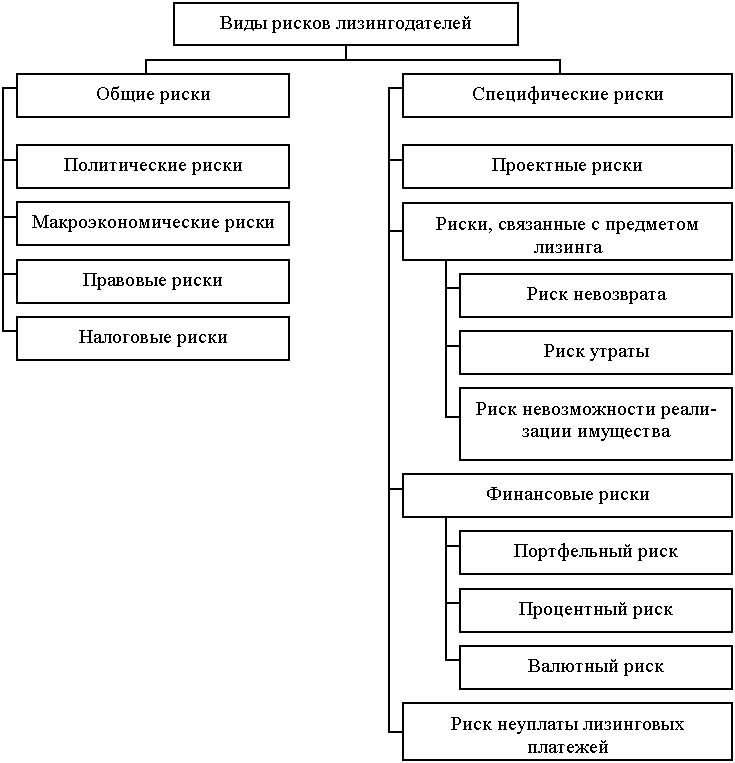

В обобщенном виде предложенная автором классификация рисков по источникам их возникновения проиллюстрирована схемой 2.1.1.

Обобщив сделанные выше выводы, автор пришел к заключению, что в современных условиях важнейшими рисками проектов, реализуемых российскими предприятиями пищевой промышленности, являются:

·Изменение цен на производимую в рамках проекта продукцию;

·Изменение цен на сырье, используемое в рамках проекта для производства продукции;

·Динамика валютного курса;

·Динамика процентных ставок.

В литературе данные риски принято называть рисками экономического окружения [132]. Выше было отмечено, что их характерная особенность состоит в крайне высокой изменчивости существенных характеристик. Кроме того, указанные факторы подвержены влиянию государственного регулирования. Так, в августе 2002 года Правительство РФ приняло решение об осуществлении торговых закупок в качестве меры по организации зернового рынка [76]. Контроль динамики валютного курса и процентных ставок является составной частью денежно-кредитной политики, осуществляемой Центральным банком РФ. В этой связи автор пришел к заключению, что другая особенность рисков экономического окружения состоит в тесной взаимосвязи с другими видами рисков, и в первую очередь с политическими рисками.

Схема 2.1.1.

Классификация рисков инвестиционных проектов по источникам их возникновения

С учетом тенденций развития российской экономики в целом и пищевой промышленности в частности (распространение биржевой торговли, секьюритизация заимствований, либерализация валютного законодательства, государственные интервенции на рынке зерна и др.) данная группа рисков приобретает ключевое значение в прогнозировании и разработке механизмов защиты от неблагоприятных последствий при реализации инвестиционных проектов.

Отмеченные выше особенности рисков экономического окружения позволили автору сделать вывод, что они являются наиболее сложными в управлении. Их воздействие проявляется преимущественно на стадии реализации инвестиционного проекта, хотя должно учитываться и на других стадиях (например, в ходе оценки рисков на стадии проработки проекта). В этой связи рассмотрение в диссертации защиты от проектных рисков будет сконцентрировано применительно к стадии осуществления проектов.

В отличие от других видов рисков, защита от которых чаще всего состоит в единовременном использовании таких методов, как страхование, получение гарантий и т.п., риски экономического окружения требуют проведения непрерывного анализа на всех стадиях реализации проекта и внесения необходимых корректирующих воздействий в систему управления рисками по мере появления существенных изменений. Применение же статичных методов управления не позволяет учесть постоянно возникающие изменения и приводит к крайне негативным для проекта последствиям.

Ниже будут рассмотрены общие методы анализа и конкретные аналитические процедуры, выполнение которых необходимо для построения эффективной системы защиты от рисков экономического окружения, оказывающих влияние на результаты инвестиционных проектов в пищевой промышленности.

Похожие работы

... и т.п.; рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе. 2.2 Качественный анализ рисков Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков. Следует отметить, что качественный анализ инвестиционных рисков предполагает количественный его результат, т.е. процесс проведения ...

... В процессе выбора отдельных направлений минимизации проектных рисков следует исходить из их результативности и экономичности. 3. «Составление инвестиционного проекта и оценка его эффективности на примере ЗАО «Хлеб» 3.1 Экономическое обоснование инвестиционного проекта Реализация целей инвестирования предполагает формирование инвестиционных проектов, которые обеспечивают инвесторов и ...

... методические рекомендации. Рекомендации для практической деятельности: Предложенные в дипломной работе рекомендации даются исходя из представленных в работе относительно новых для России методов управления рисками в лизинговых операциях. При изучении кредитной структуры и источников возврата кредита необходимо рассматривать как кредит лизинговой фирме, так и лизинг арендатору. Основной целью ...

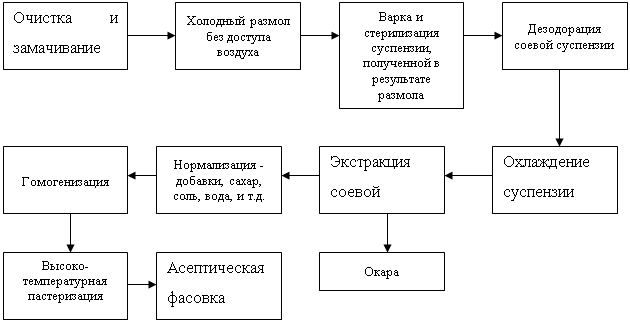

... производства, имеются квалифицированные кадры специалистов. Исходя из потенциалов фирмы, предлагается закупить установку типа VS 200 для производства соевого молока и продуктов из сои. Спецификация установки VS 200 дана в табл. 1. Предприятие планирует осуществить этот проект за счет собственных средств. Для работы установки требуется сырье, соевые бобы. Их можно закупать у предприятия ТСМ-НН ...

0 комментариев