Навигация

Некоторые виды прочих и внереализационных расходов в налоговом учете

4.2.9 Некоторые виды прочих и внереализационных расходов в налоговом учете

4.2.9.1 Расходы на обеспечение нормальных условий труда

В состав прочих расходов включаются в том числе расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренные законодательством Российской Федерации и коллективным договором.

При этом в соответствии со статьей 209 ТК РФ безопасные условия труда – условия труда, при которых воздействие на работающих вредных и (или) опасных производственных факторов исключено либо уровни их воздействия не превышают установленных нормативов.

Под нормативами понимается действующая система нормативных правовых актов, содержащих государственные нормативные требования охраны труда, которая состоит из межотраслевых и отраслевых правил и типовых инструкций по охране труда, строительных и санитарных норм и правил, правил и инструкций по безопасности, правил устройства и безопасной эксплуатации, свода правил по проектированию и строительству, гигиенических нормативов и государственных стандартов безопасности труда (Постановление Правительства от 23 мая 2000 года №399 «О нормативных правовых актах, содержащих государственные нормативные требования охраны труда»).

4.2.9.2 Расходы в виде процентов по долговым обязательствам

Для целей определения расходов, учитываемых при налогообложении прибыли, предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза, - при оформлении долгового обязательства в рублях, и равной 15 процентам – по долговым обязательствам в иностранной валюте.

В целях настоящего пункта под ставкой рефинансирования Центрального банка Российской Федерации понимается:

- в отношении долговых обязательств, не содержащих условие об изменении процентной ставки в течение всего срока действия долгового обязательства, - ставка рефинансирования Центрального банка Российской Федерации, действовавшая на дату привлечения денежных средств;

- в отношении прочих долговых обязательств – ставка рефинансирования Центрального банка Российской Федерации, действующая на дату признания расходов в виде процентов.

Расходы в виде процентов по долговым обязательствам учитываются для целей налогового учета в соответствии со статьей 269 НК РФ.

4.2.10 Признание расходов в налоговом учете в течение нескольких отчетных (налоговых) периодов

При осуществлении расходов период их учета (возникновения) определяется документом, в соответствии с которым подобные расходы осуществлены.

Порядок признания таких расходов определяется на основании договоров, либо на основании иных документов, содержащих сведения о сроке времени использования того, что было оплачено этими расходами.

В частности, при приобретении лицензии на срок три года подобные расходы включаются в состав расходов текущего периода ежемесячно равномерно по одной тридцать шестой от общей стоимости лицензии.

Если период, к которому расходы относятся, не может быть определен исходя из документов, в соответствии с которыми подобные расходы осуществлены, то этот период определяется организацией самостоятельно и утверждаются приказом руководителя.

4.2.11 Момент признания арендных платежей в составе расходов

В случае, если арендодатель не производит выставление ежемесячных актов, расходы по аренде признаются на основании акта приема-передачи арендуемого имущества, договора, счета-фактуры в последний день отчетного (налогового) периода.

4.2.12 Налоговый учет нормируемых расходов

Для целей налогообложения нормируются, в частности, следующие расходы:

· расходы на командировки в части суточных или полевого довольствия (подпункт 12 пункта 1 статьи 264 НК РФ), в пределах норм, установленных Постановлением Правительства РФ от 8 февраля 2002 года №93);

· расходы на списание ГСМ, в соответствии с Нормами расхода топлив и смазочных материалов на автомобильном транспорте, утвержденными Министерством транспорта РФ 29 апреля 2003 года (Р3112194-0366-03).

· расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов (подпункт 11 пункта 1 статьи 264 НК РФ), в пределах норм, установленных Постановлением Правительства РФ от 8 февраля 2002 года №92 ;

· представительские расходы (пункт 2 статьи 264 НК РФ) включаются в состав прочих расходов в размере, не превышающем 4 процента от расходов налогоплательщика на оплату труда за этот отчетный налоговый период;

· расходы на прочие виды рекламы, не поименованные в абзаце 2 – 4 пункта 4 статьи 264 НК РФ, осуществленные в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 НК РФ;

· потери от недостачи и (или) порчи при хранении и транспортировке товарно–материальных ценностей (подпункт 2 пункта 7 статьи 254 НК РФ), в пределах норм естественной убыли, утвержденных в порядке установленном Правительством РФ;

· расходы на научные исследования и (или) опытно – конструкторские разработки (статья 262 НК РФ);

· расходы на обязательное страхование имущества (пункт 2 статьи 263 НК РФ) в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ;

· расходы на добровольное страхование работников (пункт 16 статьи 255 НК РФ):

Совокупная сумма платежей (взносов) работодателей, выплачиваемая по договорам долгосрочного страхования жизни работников, добровольного пенсионного страхования и (или) негосударственного пенсионного обеспечения работников, учитывается в целях налогообложения в размере, не превышающем 12 процентов от суммы расходов на оплату труда.

Взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, включаются в состав расходов в размере, не превышающем 3 процентов от суммы расходов на оплату труда.

Взносы по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного работника или утраты застрахованным работником трудоспособности в связи с исполнением им трудовых обязанностей, включаются в состав расходов в размере, не превышающем десяти тысяч рублей в год на одного застрахованного работника.

Расчет величины указанных расходов, подлежащей учету в целях налогообложения в составе расходов, производится в аналитических регистрах налогового учета.

Сверхнормативные расходы на ГСМ, членские взносы в АСМАП, МТС и другие сверхнормативные расходы не учитываются в составе затрат при расчете налога на прибыль.

Похожие работы

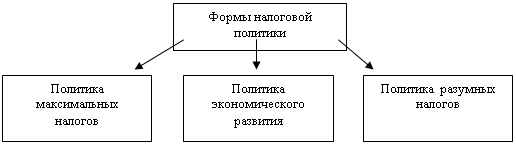

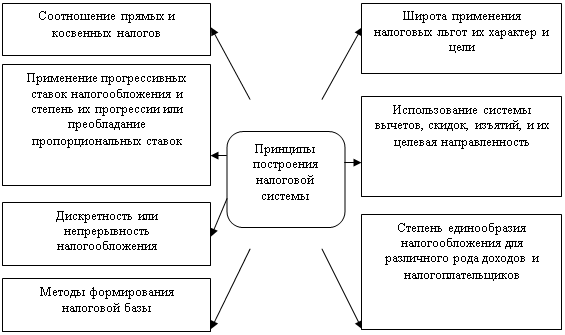

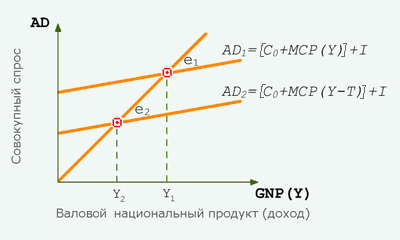

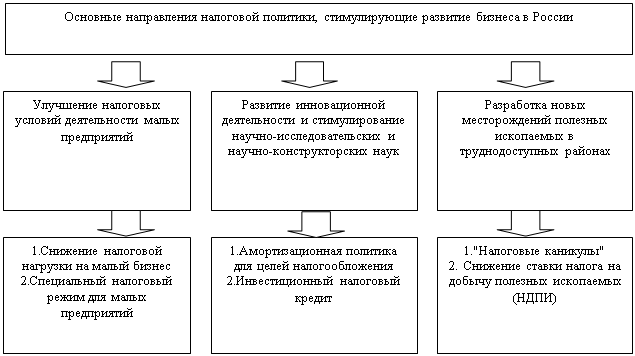

... задач, направленных на выход экономики из кризисного состояния. Методы осуществления налоговой политики зависят от тех целей, к которым стремится государство, проводя налоговую политику. В современной мировой практике наиболее широкое распространение получили такие методы, как изменение налоговой нагрузки на налогоплательщика, замена одних способов или форм налогообложения другими, изменение ...

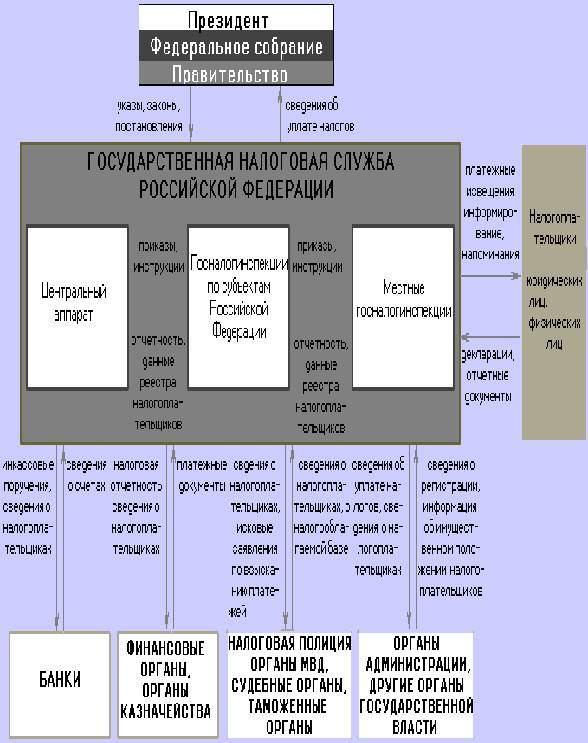

... ), и с другой - методом исполнения объязанностей ( ст. 32, 33, 34 Кодекса, а также соответствующие статьи федеральных законов, определяющих порядок организации и деятельности налоговых органов). Система налоговых органов построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации, и состоит из трех звеньев.1 Основным элементом в этой, ...

... налоговой политики не являются чем-то застывшим и неподвижным. Они формируются под воздействием целостного ряда факторов, важнейшими из которых является экономическая и социальная ситуация в стране, расстановка социально-политических сил в обществе. Цели налоговой политики в значительной мере обусловлены также социально-экономическим строением общества, стратегическими задачами развития экономики ...

... . 8. Сроки проведения инвентаризации имущества и обязательств. Предприятие проводит инвентаризацию имущества и обязательств только в случаях, предусмотренных законодательством. 3. Учетная политика для целей налогообложения в ЗАО «Бурда бетройунг» Фактически (без специального определения в нормативных документах) учетная политика для целей налогообложения принималась организацией и до вступления ...

0 комментариев