Навигация

Учет расходов по междугородним и международным переговорам

4.2.15 Учет расходов по междугородним и международным переговорам

Для обоснованного признании затрат на оплату услуг связи в качестве расходов по обычным видам деятельности, расходов по международным и междугородным телефонным разговорам или разговорам, проводимым с использованием других видов связи (независимо от места нахождения абонента и принадлежности абонентского номера), необходимо документальное подтверждение производственного характера разговора. К таким документам могут быть отнесены:

- счет телефонной станции;

- расшифровка АТС с указанием номеров телефонов, с которыми велись переговоры;

- детализация (расшифровка) счета, предоставленная операторами сотовой связи, с указанием номеров абонентов;

- договоры, заключенные с деловыми партнерами, с обязательным указанием в графе «Реквизиты» номеров их телефонов;

- внутренние отчеты работников организации. (Письмо МНС РФ от 22.05.2000г.№ВГ-9-02/174).

НДС, по междугородным и международным разговорам, относящимся к облагаемым НДС операциям, организация может взять в зачет при наличии счета-фактуры (пп. 1 п. 2 ст. 171 НК РФ). Если расходы на связь, в том числе на международные и междугородные переговоры, экономически обоснованны и документально подтверждены, то они уменьшают налогооблагаемую прибыль (п. 1 ст. 252 НК РФ). Для целей обложения налогом на прибыль в соответствии с пп. 25 п. 1 ст. 264 НК РФ расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков, включая расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем (СВИФТ, Интернет и иные аналогичные системы) признаются прочими расходами, связанными с производством и (или) реализацией. При превышении расходов на мобильные телефоны, а также на международные и междугородние переговоры установленных в организации лимитов, работники организации возмещают суммы таких перерасходов, при условия наличия в трудовых договорах соответствующих условий. Возмещением работником сверхлимитные суммы осуществляется внесением денежных средств к кассу организации и оформлением соответствующего приходного кассового ордера.

4.2.16 Отчетный период по налогу на прибыль. Уплата авансовых платежей

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года (пункт 2 статьи 285 НК РФ). Исчисления и уплата налога на прибыль по месту обособленных подразделений. Организация имеет в своем составе обособленные подразделения, которые не выделяются на отдельный баланс. Исчисление и уплата в федеральный бюджет сумм авансовых платежей, а также сумм налога, исчисленного по итогам налогового периода, производят по месту нахождения головного подразделения. Исчисление и уплата авансовых платежей, а также сумм налога, подлежащих зачислению в доходную часть бюджетов субъектов Российской Федерации и бюджетов муниципальных образований, производится по месту нахождения головного подразделения, а также по месту нахождения каждого из обособленных подразделений исходя из доли прибыли, приходящейся на эти обособленные подразделения, определяемой как средняя арифметическая величина удельного веса среднесписочной численности работников и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников и остаточной стоимости амортизируемого имущества, определенной в соответствии с пунктом 1 статьи 257 НК РФ, в целом по налогоплательщику. Исчисление и уплата авансовых платежей, а также сумм налога, подлежащих зачислению в доходную часть бюджетов субъектов Российской Федерации и бюджетов муниципальных образований, производится по месту нахождения головного подразделения, а также по месту нахождения каждого из обособленных подразделений исходя из доли прибыли, приходящейся на эти обособленные подразделения, определяемой как средняя арифметическая величина удельного веса расходов на оплату труда и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в расходах на оплату труда и остаточной стоимости амортизируемого имущества, определенной в соответствии с пунктом 1 статьи 257 Налогового Кодекса, в целом по налогоплательщику. При наличии нескольких обособленных подразделений на территории одного субъекта Российской Федерации, распределение прибыли по каждому из этих подразделений может не производиться. При этом организацией выбирается то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта Российской Федерации. В данном случае организация уведомляет о принятом решении налоговые органы, в которых обособленные подразделения стоят на налоговом учете.

4.3 Организационные аспекты учетной политики по НДС

4.3.1 Должностные лица, имеющие право подписи на счетах-фактурах выданных

В организации право подписи на счетах-фактурах выданных принадлежит директору и главному бухгалтеру.

Другие лица вправе подписывать счета-фактуры, если такие полномочия возложены на них приказом руководителя.

4.3.2 Должностное лицо, ответственное за ведение налоговых регистров по НДС

Налоговыми регистрами по НДС являются:

- журнал регистрации счетов-фактур выданных;

- журнал регистрации счетов-фактур полученных;

- книга покупок;

- книга продаж.

Должностное лицо, ответственное за ведение налоговых регистров по НДС, устанавливается приказом руководителя в соответствии с должностными инструкциями исполнителей.

4.4 Методические аспекты налоговой учетной политики НДС

4.4.1 Метод определения выручки для исчисления НДС

В целях исчисления налога на добавленную стоимость моментом определения налоговой базы является день отгрузки товаров (выполнения работ, оказания услуг) покупателю - «метод начисления».

4.4.2 Порядок подготовки документов для учета по налогу на добавленную стоимость

Организация при совершении операций, признаваемых объектом налогообложения, включая операции, не подлежащие налогообложению, а также при получении авансов и в других случаях:

· составляет счет-фактуру;

· ведет журнал учета полученных и выставленных счетов-фактур;

· ведет книгу покупок и книгу продаж.

Порядок ведения журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж устанавливается Правительством РФ (Постановление Правительства РФ от 2 декабря 2001 года №914).

4.4.3 Организация при выполнении транспортно – экспедиторских услуг по перевозке товаров, вывезенных в таможенном режиме экспорта, пользуется правом на получение возмещения при налогообложении по налоговой ставке 0 процентов НДС

Налогообложение производится по налоговой ставке 0 процентов при реализации:

работ (услуг), непосредственно связанных с производством и реализацией товаров, вывезенных в режиме экспорта,

Положение настоящего подпункта распространяется на работы (услуги) по организации и сопровождению перевозок, перевозке или транспортировке, организации, сопровождению, погрузке и перегрузке вывозимых за пределы территории Российской Федерации или ввозимых на территорию Российской Федерации товаров, выполняемые (оказываемые) российскими организациями или индивидуальными предпринимателями (за исключением российских перевозчиков на железнодорожном транспорте), и иные подобные работы (услуги) (подпункт 2, пункта 1 статьи 164 НК РФ).

Похожие работы

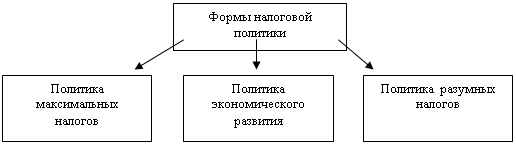

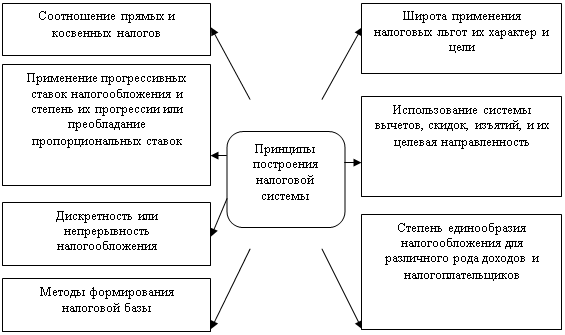

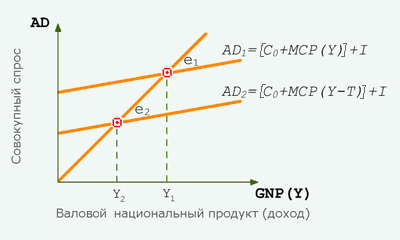

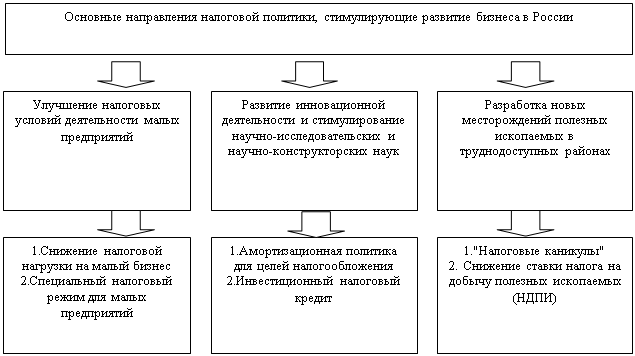

... задач, направленных на выход экономики из кризисного состояния. Методы осуществления налоговой политики зависят от тех целей, к которым стремится государство, проводя налоговую политику. В современной мировой практике наиболее широкое распространение получили такие методы, как изменение налоговой нагрузки на налогоплательщика, замена одних способов или форм налогообложения другими, изменение ...

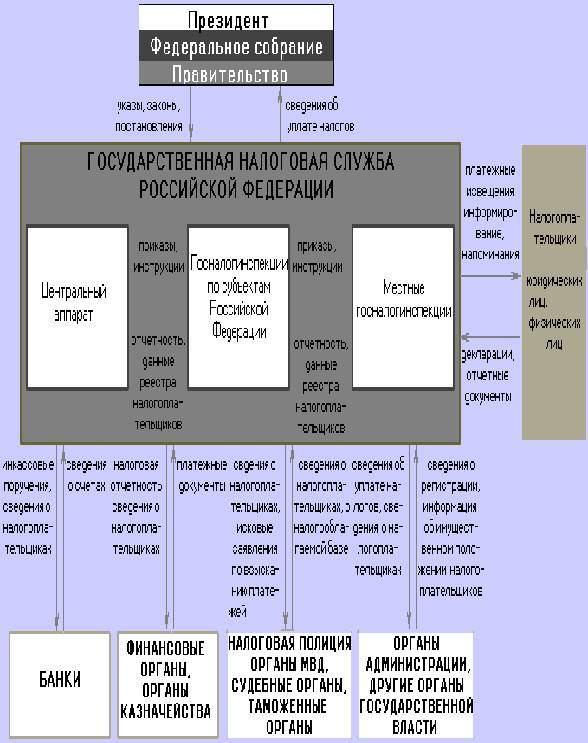

... ), и с другой - методом исполнения объязанностей ( ст. 32, 33, 34 Кодекса, а также соответствующие статьи федеральных законов, определяющих порядок организации и деятельности налоговых органов). Система налоговых органов построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации, и состоит из трех звеньев.1 Основным элементом в этой, ...

... налоговой политики не являются чем-то застывшим и неподвижным. Они формируются под воздействием целостного ряда факторов, важнейшими из которых является экономическая и социальная ситуация в стране, расстановка социально-политических сил в обществе. Цели налоговой политики в значительной мере обусловлены также социально-экономическим строением общества, стратегическими задачами развития экономики ...

... . 8. Сроки проведения инвентаризации имущества и обязательств. Предприятие проводит инвентаризацию имущества и обязательств только в случаях, предусмотренных законодательством. 3. Учетная политика для целей налогообложения в ЗАО «Бурда бетройунг» Фактически (без специального определения в нормативных документах) учетная политика для целей налогообложения принималась организацией и до вступления ...

0 комментариев