Навигация

Сущность методов определения финансового состояния предприятия

1.1 Сущность методов определения финансового состояния предприятия

Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния. Финансовое состояние предприятия характеризует размещение и использование средств предприятия. Оно обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников, если они предусмотрены планом, а также скоростью оборота производственных фондов и особенно оборотных средств. Поскольку выполнение финансового плана в основном зависит от результатов производственной деятельности, то можно сказать, что финансовое состояние, определяемое всей совокупностью хозяйственных факторов, является наиболее обобщающим показателем.

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяет платежеспособность предприятия и его потенциал в деловом сотрудничестве, является гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности как самого предприятия, так и его партнеров.

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности. Конечные результаты деятельности предприятия интересуют не только работников самого предприятия, но и его партнеров по экономической деятельности, государственные, финансовые, налоговые органы и других.

Все это предопределяет важность проведения финансового анализа предприятия и повышает роль такого анализа в экономическом процессе.

Финансовый анализ необходим для:

· выявления изменений показателей финансового состояния ;

· выявления факторов, влияющих на финансовое состояние предприятия;

· оценки качественных и количественных изменений финансового состояния;

· оценки финансового положения предприятия на определенную дату;

· определения тенденций изменения финансового состояния предприятия.

Информационной базой для проведения финансового анализа является главным образом бухгалтерская документация. В первую очередь это бухгалтерский баланс (ф.№ 1) и приложения к балансу: ф.№ 2 - «Отчет о финансовых результатах и их использовании», ф.№ 3 - «Отчет о финансово-имущественном состоянии предприятия», ф.№ 11 - «Отчет о наличии и движении фондов, амортизации (износе)».

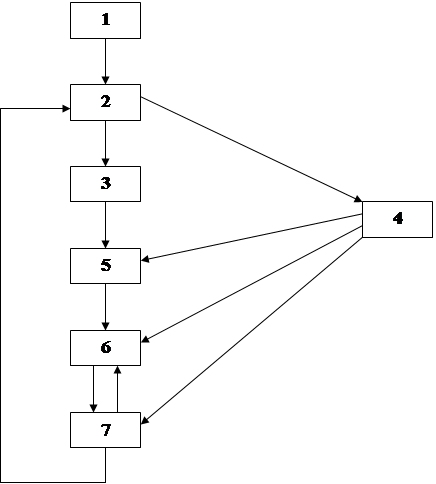

Финансовый анализ предприятия включает последовательное проведение следующих видов анализа:

1) предварительную (общую) оценку финансового состояния предприятия и изменений его финансовых показателей за отчетный период;

2) анализ платежеспособности и финансовой устойчивости предприятия.

При сравнении показателей за разные периоды необходимо добиться сопоставимости их, т.е. показатели следует пересчитать с учетом однородности составных элементов, инфляционных процессов в экономике, методов оценки и др.

Следующий метод - группировки, когда показатели группируются и сводятся в таблицы. Это дает возможность для проведения аналитических расчетов, выявления тенденций развития отдельных явлений и их взаимосвязи, факторов, влияющих на изменение показателей.

Метод цепных подстановок или элиминирования заключается в замене отдельного отчетного показателя базисным. При этом все остальные показатели остаются неизменными. Этот метод позволяет определить влияние отдельных факторов на совокупный финансовый показатель.[10]

В качестве инструментария для финансового анализа широко используются финансовые коэффициенты - относительные показатели финансового состояния предприятия, которые выражают отношения одних абсолютных финансовых показателей к другим.

Финансовые коэффициенты используются для сравнения показателей финансового состояния конкретного предприятия с аналогичными показателями других предприятий или для сравнения со среднеотраслевыми показателями; для выявления динамики развития показателей и тенденций изменения финансового состояния предприятия; для определения нормальных ограничений и критериев различных сторон финансового состояния.

Финансовый анализ предприятия выполняется с использованием определенных критериев и формул. Главным информационным источником для такого анализа является бухгалтерский баланс.

1.2 Предварительная (общая) оценка финансового состояния предприятия и изменений его финансовых показателей

Данный вид финансового анализа предназначен для общей характеристики финансовых показателей предприятия, определения их динамики и отклонений за отчетный период. В целях проведения такого анализа рекомендуется составить сравнительный аналитический баланс, в который включаются основные агрегированные показатели бухгалтерского баланса.

Сравнительный аналитический баланс позволяет упростить работу по проведению горизонтального и вертикального анализа основных финансовых показателей предприятия. Горизонтальный анализ характеризует изменения показателей за отчетный период, а вертикальный - удельный вес показателей в общем итоге (валюте) баланса.

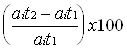

Расчет изменения удельных весов величин статей баланса за отчетный период проводится по следующей формуле:

![]() (1.1)

(1.1)

где аi - статья аналитического баланса;

t1 - показатель статьи аналитического баланса на начало периода ;

t2 - показатель статьи аналитического баланса на конец периода ;

Б - величина итога (валюты) баланса.

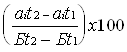

Расчет изменения статей баланса в процентах к величинам на начало года проводится по формуле :

![]() или

или  (1.2)

(1.2)

Расчет изменений статей баланса в процентах к итогу аналитического баланса проводится по формуле:

![]() или

или  (1.3)

(1.3)

Полученные показатели структурных изменений дают возможность выявить, за счет каких источников менялись активы предприятия.[20]

В целях углубления анализа финансовых показателей предприятия сравнительные аналитические таблицы могут составляться также для конкретных показателей, например, основных средств, запасов, денежных средств, расчетов и прочих активов и т.д.

Анализ платежеспособности и финансовой устойчивости предприятияФинансово-устойчивым является такое предприятие, которое за счет собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Главным для финансовой деятельности является правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяется основное внимание.[13]

Характеристика финансовой устойчивости предприятия включает в себя анализ:

· состава и размещения активов предприятия;

· динамики и структуры источников финансовых ресурсов;

· наличия собственных оборотных средств;

· кредиторской задолженности;

· наличия и структуры оборотных средств;

· дебиторской задолженности;

· платежеспособности.

Важнейшим показателем оценки финансовой устойчивости является темп прироста реальных активов. Реальные активы - это реально существующее собственное имущество и финансовые вложения по их действительной стоимости. К реальным активам относятся нематериальные активы, износ основных фондов и материалов, использование прибыли, заемные средства. Темп прироста реальных активов характеризует интенсивность наращивания имущества. [19]

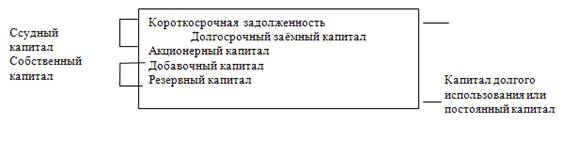

Следующим моментом анализа является изучение динамики и структуры источников финансовых ресурсов

Затем изучается в отдельности динамика и структура собственных оборотных средств и кредиторской задолженности. Источниками образования собственных оборотных средств является уставный капитал, отчисления от прибыли (в резервный фонд, фонды специального назначения; фонд накопления и фонд потребления); целевые финансирование и поступления, арендные обязательства, вклады учредителей. Целевые финансирование и поступления представляют собой источник средств предприятия, предназначенных для осуществления мероприятий целевого назначения: на содержание детских учреждений и др.

Дальнейший анализ оборотных средств проводится в направлении изучения динамики и состава оборотных средств. При анализе сопоставляются суммы оборотных средств на начало и конец периода и выявляются законность и целесообразность отвлечения средств из оборота.

В процессе анализа нужно проанализировать дебиторскую и кредиторскую задолженность. На финансовое состояние предприятия влияет не само наличие этих задолженностей, а их размер, движение и форма, т.е. чем вызваны эти задолженности. Возникновение дебиторской задолженности представляет собой объективный процесс в хозяйственной деятельности при системе безналичных расчетов, так же как и возникновение кредиторской задолженности. Дебиторская задолженность не всегда образуется в результате нарушения порядка расчетов и не всегда ухудшает финансовое состояние. Поэтому ее нельзя в полной сумме считать отвлечением средств из оборота, т.к. часть ее служит объектом банковского кредитования и не влияет на платежеспособность предприятия.

При анализе финансового состояния целесообразно изучить правильность использования собственных оборотных средств и выявить их иммобилизацию. Иммобилизация собственных оборотных средств означает применение этих средств не по назначению, т.е. в основные средства, нематериальные активы и финансовые долгосрочные вложения. В условиях рыночной экономики предприятие самостоятельно распоряжается своими собственными и привлеченными средствами. Поэтому анализ иммобилизации собственных оборотных средств проводится только при резком уменьшении собственных оборотных средств за отчетный период. [22]

Внешним проявлением финансовой устойчивости предприятия является его платежеспособность.

Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства.

Экономической сущностью финансовой устойчивости предприятия является обеспеченность его запасов и затрат источниками формирования.

Для анализа финансовой устойчивости необходимо рассчитать такой показатель, как излишек или недостаток средств для формирования запасов и затрат, который рассчитывается как разница между величиной источников средств и величиной запасов. Поэтому для анализа прежде всего нужно определить размеры источников средств, имеющихся у предприятия для формирования его запасов и затрат.

В целях характеристики источников средств для формирования запасов и затрат используются показатели, отражающие различную степень охвата видов источников. В их числе:

- Наличие собственных оборотных средств.

- Общая величина основных источников формирования запасов.

На основании вышеперечисленных показателей рассчитываются показатели обеспеченности запасов и затрат источниками их формирования.

Расчет указанных показателей и определение на их основе ситуаций позволяют выявить положение, в котором находится предприятие, и наметить меры по его изменению.

После расчета наличия и излишка (недостатка) средств для формирования запасов и затрат предприятия рекомендуется составить таблицу анализа финансовой устойчивости.[23]

Для характеристики финансовой устойчивости предприятия используется также ряд финансовых коэффициентов.

Коэффициент автономии рассчитывается как отношение величины источника собственных средств (капитал) к итогу баланса:

Ка = К/ Б , (1.4)

где К - капитал;

Б - итог баланса.

Нормальное ограничение (оптимальная величина) этого коэффициента оценивается на уровне 0,5. Коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия. Чем больше эта доля, тем выше финансовая независимость (автономия) предприятия.

Коэффициент соотношения заемных и собственных средств рассчитывается как отношение заемных и собственных средств:

Коэффициент маневренности рассчитывается как отношение собственных оборотных средств к общей величине капитала:

Нормальное ограничение - больше или равно 0,5 . Коэффициент финансирования рассчитывается как отношение собственных источников к заемным:

Нормальное ограничение - больше или равно 1. Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств.

Анализ кредитоспособности предприятия и ликвидности баланса

В процессе взаимоотношений предприятий с кредитной системой и другими предприятиями постоянно возникает необходимость в проведении анализа его кредитоспособности. Кредитоспособность - это способность предприятия своевременно и полностью рассчитываться по своим долгам. Анализ кредитоспособности проводят как банки, выдающие кредиты, так и предприятия, стремящиеся их получить.

В ходе анализа кредитоспособности проводятся расчеты по определению ликвидности активов предприятия и ликвидности его баланса.

Ликвидность активов - это величина, обратная времени, необходимому для превращения их в деньги, т.е. чем меньше времени понадобится для превращения активов в деньги, тем они ликвиднее .

Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается путем установления равенства между обязательствами предприятия и его активами.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимости оценки кредитоспособности предприятия.

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. При этом активы должны быть сгруппированы по степени их ликвидности и расположены в порядке убывания ликвидности, а обязательства должны быть сгруппированы по срокам их погашения и расположены в порядке возрастания сроков уплаты.[37]

Активы предприятия в зависимости от скорости их превращения в деньги делятся на четыре группы:

А1 - наиболее ликвидные активы. К ним относятся все денежные средства (наличные на счетах) и краткосрочные финансовые вложения (ценные бумаги);

А2 - быстрореализуемые активы. Они включают дебиторскую задолженность и прочие активы;

А3 - медленно реализуемые активы. Сюда входят статьи раздела второго актива баланса «Запасы и затраты», за исключением «Расходов будущих периодов», «Долгосрочных финансовых вложений» и «Расчетов с учредителями»;

А4 - трудно реализуемые активы. Это «Основные средства», «Нематериальные активы», «Незавершенные капитальные вложения», «Оборудование».

Обязательства предприятия (статьи пассива баланса) также группируются в четыре группы и располагаются по степени срочности их оплаты.

П1 - наиболее срочные пассивы. К ним относятся кредиторская задолженность и прочие пассивы;

П2 - краткосрочные пассивы. Они включают краткосрочные кредиты и займы;

П3 - долгосрочные пассивы. Они включают долгосрочные кредиты и заемные средства;

П4 - постоянные пассивы. К ним относятся статьи раздела первого пассива «Источники собственных средств». Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму статьи «Расходы будущих периодов».[13]

Для оценки платежеспособности предприятия используются три относительных показателя ликвидности, различающиеся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. Приводимые ниже нормальные ограничения показателей ликвидности получены на основе статистической обработки эмпирических данных, экспертных опросов, математического моделирования и т.д. и соответствуют в основном хозяйственной практике зарубежных фирм. В качестве ориентиров они могут служить и при анализе финансового состояния отечественных предприятий.

Ликвидность предприятия оперативно можно определить с помощью коэффициента абсолютной ликвидности, который представляет собой отношение величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов. Под наиболее ликвидными активами, как и при группировке балансовых статей для анализа ликвидности баланса, подразумеваются денежные средства предприятия и краткосрочные ценные бумаги. Краткосрочные обязательства предприятия, представленные суммой наиболее срочных обязательств и краткосрочных пассивов, включают: кредиторскую задолженность и прочие пассивы; ссуды, не погашенные в срок; краткосрочные кредиты и займы.

Формула для расчета коэффициента абсолютной ликвидности выглядит следующим образом:

![]() (1.5)

(1.5)

где Кал - коэффициент абсолютной ликвидности предприятия;

Д - денежные средства ( в кассе, на расчетном счете, на валютном счете, в расчетах, в пути, прочие денежные средства), д.е.;

Б - ценные бумаги и краткосрочные вложения;

К - краткосрочные кредиты и займы;

КЗ - кредиторская задолженность и прочие пассивы.

Этот коэффициент характеризует возможность предприятия мобилизовать свои денежные средства для покрытия краткосрочной задолженности. Чем выше данный коэффициент, тем надежнее заемщик. В зависимости от величины коэффициента абсолютной ликвидности принято различать: кредитоспособный хозяйственный субъект при Кал![]() 1,5; ограниченно кредитоспособный при Кал от 1 до 1,5; некредитоспособный при Кал < 1,0. В странах с развитой рыночной экономикой нормальным ограничением этого коэффициента является его значение Кал

1,5; ограниченно кредитоспособный при Кал от 1 до 1,5; некредитоспособный при Кал < 1,0. В странах с развитой рыночной экономикой нормальным ограничением этого коэффициента является его значение Кал![]() 0,2

0,2![]() 0,5.[15]

0,5.[15]

Для вычисления коэффициента критической ликвидности (другое название - промежуточный коэффициент покрытия) в состав ликвидных средств, в числитель относительного показателя, включаются дебиторская задолженность и прочие активы. Коэффициент ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами.

Коэффициент критической ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности.

Наконец, если в состав ликвидных средств включаются также запасы и затраты (за вычетом расходов будущих периодов), то получается коэффициент текущей ликвидности (Ктл), или коэффициент покрытия. Он равен отношению стоимости всех оборотных (мобильных) средств предприятия к величине краткосрочных обязательств. Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств:

Уровень коэффициента зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат и ряда других факторов. Нормальным для этого коэффициента считается ограничение Ктл![]() 2. Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

2. Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

Ликвидность предприятия характеризуется также и коэффициентом привлечения средств, который представляет собой отношение задолженности к текущим активам или к одной из составных частей:

Кпс = З/А (1.6)

где Кпс - коэффициент привлечения средств;

З - задолженность;

А - текущие активы.

Данный коэффициент отражает степень финансовой независимости предприятия от заемных источников. Чем ниже уровень коэффициента, тем выше кредитоспособность предприятия. Следует иметь в виду, что все банки пользуются показателями кредитоспособности.

Главными причинами необеспеченности ликвидности и кредитоспособности предприятия является наличие дебиторской задолженности и особенно неоправданной задолженности, нарушение обязательств перед клиентами, накопление производственных и товарных запасов, низкая эффективность хозяйственной деятельности, замедление оборачиваемости оборотных средств.

Анализ оборачиваемости оборотных активов.

Важнейшей составной частью финансовых ресурсов предприятия является его оборотные активы. Оборотные активы включают запасы (сырье, материалы, малоценные и быстроизнашивающиеся предметы, готовая продукция, незавершенное производство и др.); дебиторская задолженность (задолженность покупателей и заказчиков, дочерних и зависимых обществ, учредителей по взносам в уставный капитал, включая по поручениям и др.); денежные средства (средства текущих и валютном счетах, в кассе и др.).

От источников оборотных активов зависит осуществление производственного цикла предприятия, ибо недостаток оборотных средств нарушает производственную деятельность предприятия, прерывает производственный цикл и в конечном итоге приводит предприятие к отсутствию возможности оплачивать по своим обязательствам и банкротству.

Большое влияние на состояние оборотных активов оказывает их оборачиваемость. От этого зависит не только размер минимально необходимых для хозяйственной деятельности оборотных средств, но и размер затрат, связанных с владением и хранением запасов и т.д. В свою очередь это отражается на себестоимости продукции и в конечном итоге на финансовых результатах предприятия. Все это обуславливает необходимость постоянного контроля за оборотными активами и анализа их оборачиваемости.[18]

Анализ оборачиваемости оборотных активов включает анализ:

1) оборачиваемости активов предприятия;

2) оборачиваемости дебиторской задолженности;

3) оборачиваемости товарно-материальных запасов.

При этом главное внимание уделяется расчету и анализу изменений следующих показателей:

· скорости оборота оборотных активов (т.е. количества оборотов актива за определенный период времени);

· период оборота (т.е. срока возвращения предприятию вложенных в хозяйственную деятельность средств).

Анализ финансовых результатов предприятия.

В условиях рыночных отношений целью предпринимательской деятельности является получение прибыли. Прибыль обеспечивает предприятию возможности самофинансирования, удовлетворения социальных и материальных потребностей предприятия и его работников. На основе налога на прибыль формируется бюджетные доходы. Поэтому прибыль является конечным результатом деятельности предприятия. Можно произвести большой объем продукции, однако, если она не будет реализована или реализована по цене, не обеспечившей получение прибыли, то предприятие окажется в финансовом положении. Поэтому одна из важнейших составных частей финансового анализа - это анализ формирования прибыли.[11]

Анализ прибыли находится в непосредственной связи с порядком ее формирования.

Общая сумма прибыли (балансовая прибыль), полученная предприятием за определенный период, состоит из:

· прибыли (убытка) от реализации продукции, услуг, выполненных работ;

· прибыли (убытка) от прочей реализации;

· прибыли (убытка) от внереализационных операций.

Полученная предприятием балансовая прибыль распределяется между государством и предприятием. После внесения в государственные и местные бюджеты налога на прибыль в распоряжении предприятия остается чистая прибыль, которая направляется в фонды накопления, потребления и резервный.

Исходя из порядка формирования прибыли предприятия, ведется ее факторный анализ, целью которого является оценка динамики показателей балансовой и чистой прибыли, выявление степени влияния на финансовые результаты ряда факторов, в том числе: роста (снижения) себестоимости продукции; роста (снижения) объема реализации; повышения ее качества и расширения ассортимента; показателей рентабельности; выявление резервов увеличения прибыли и др.

Анализ финансовых результатов предприятия начинается с оценки динамики показателей балансовой и чистой прибыли за отчетный период. При этом сравниваются основные финансовые показатели за предшествующий и отчетный периоды, рассчитываются отклонения от базовой величины показателя и выясняется, какие показатели оказали наибольшее влияние на балансовую и чистую прибыль.

Важнейшим показателем, отражающим конечные финансовые результаты деятельности предприятия, является рентабельность. Рентабельность характеризует прибыль, получаемую с каждой денежной единицы средств, вложенных в предприятия, или иные финансовые операции.[19]

Исходя из состава имущества предприятия, в которое вкладываются капиталы, и проводимых предприятием хозяйственных операций складывается система показателей рентабельности:

1. Рентабельность имущества (активов) предприятия

![]() (1.7)

(1.7)

где П - прибыль (чистая, балансовая);

Аср - средняя величина имущества (активов) предприятия.

2. Рентабельность внеоборотных активов:

![]() (1.8)

(1.8)

где Rв.а. - рентабельность внеоборотных активов предприятия;

ВАср - средняя величина внеоборотных активов предприятия.

3. Рентабельность оборотных активов:

![]() (1.9)

(1.9)

где Rо.а. - рентабельность оборотных активов;

ОАср - средняя величина оборотных активов предприятия.

4. Рентабельность собственного капитала:

![]() (1.10)

(1.10)

где Rс.к. - рентабельность собственного капитала;

К - величина собственного капитала (среднегодовая).

5. Рентабельность реализованной продукции:

![]() (1.11)

(1.11)

где Rрп - рентабельность реализованной продукции;

ВР - выручка от реализации.

С помощью перечисленных выше показателей рентабельности можно проанализировать эффективность использования активов предприятия, т.е. финансовую отдачу от вложения капиталов.

Кроме того, рентабельность как наиболее общий и существенный компонент эффективности работы предприятия имеет несколько видов (табл. 1.1).

Условные обозначения:

БП - балансовая прибыль;

А - активы предприятия по бухгалтерскому балансу;

С/С - себестоимость;

ОФ - основные фонды;

ОС - оборотные средства;

Vтп - объем товарной продукции;

ТП - товарная продукция.

Таблица 1.1

Виды рентабельности

| Показатель | Формула расчета | Сфера применения |

| Экономическая рентабельность |

| - Общая оценка эффективности деятельности за отчетный период. - Планово-аналитические расчеты |

| Рентабельность производства |

| - Оценка эффективности вложений основного и оборотного капитала, как правило, в сред-негодовом исчислении. - Ценообразование. - Критерий оценки сравнительной эффективности. |

| Рентабельность продукции |

| - Оценка эффективности текущих затрат. - Критерий оптимизации ассортимента продукции и диверсификации видов деятельности. - Ценообразование. - Планово-экономические расчеты, в т.ч. планирование прибыли. |

| Модификации и частные показатели рентабельнос-ти, например, затраты на 1 грн. товарной продукции - коп. |

| Оценочные расчеты эффективности соответствующих вложений. |

Итак, коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия. Наиболее часто используемыми показателями в контексте анализа и управления финансовым состоянием предприятия являются коэффициенты рентабельности всех активов (коэффициент экономической рентабельности) предприятия, рентабельности реализации, рентабельности производства и рентабельности собственного капитала. Формулы для расчета перечисленных коэффициентов рентабельности приведены выше.

Коэффициент рентабельности всех активов предприятия показывает, сколько денежных единиц потребовалось для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств. Уровень конкурентоспособности определяется посредством сравнения рентабельности всех активов предприятия со среднеотраслевым коэффициентом.

Коэффициент рентабельности реализации рассчитывается посредством деления прибыли на объем реализованной продукции. Различаются два основных показателя рентабельности реализации: из расчета по валовой прибыли от реализации и из расчета по чистой прибыли.

Первый показатель отражает изменения в политике ценообразования и способность предприятия контролировать себестоимость реализуемой продукции, т.е. ту часть средств, которая необходима для оплаты текущих расходов, возникающих в ходе производственно-хозяйственной деятельности, выплаты налогов и т.д. Динамика коэффициента может свидетельствовать о необходимости пересмотра цен или усиления контроля за использованием материально-производственных запасов. В ходе анализа этого показателя следует учитывать, что на его уровень существенное влияние оказывают применяемые методы учета материально-производственных запасов. Наиболее значимым в этой части анализа финансовой информации признается коэффициент рентабельности реализованной продукции, определяемый как отношение чистой прибыли после уплаты налога к объему реализованной продукции. В итоге узнают, сколько денежных единиц чистой прибыли принесла каждая денежная единица реализованной продукции.[29]

Коэффициент рентабельности собственного капитала позволяет определить эффективность использования капитала, инвестированного предприятием, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги. В западных странах он оказывает существенное влияние на уровень котировки акций компании.

С точки зрения наиболее общих выводов о рентабельности собственного капитала, большое значение имеет отношение чистой прибыли (т.е. после уплаты налогов) к среднегодовой сумме собственного капитала. В показателе чистой прибыли находят отражение действия предпринимателей и налоговых органов по урегулированию результата деятельности предприятия: в благоприятные для предприятия годы отчисления возрастают, в период же снижения деловой активности они уменьшаются. Поэтому здесь обычно наблюдается более ровное движение показателя. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая денежная единица вложенного предприятием капитала.

Для оценки уровня коэффициентов оборачиваемости и рентабельности полезно сопоставить эти показатели между собой. Например, сравнить рентабельность всех активов с рентабельностью собственного капитала, рассчитываемых по чистой прибыли. Разница между ними обусловлена привлечением предприятием внешних источников финансирования. Положительной оценки в этом случае будет заслуживать такая ситуация, при которой предприятие посредством привлечения заемных средств получает прибыль большую, чем должно уплатить процентов на этот заемный капитал.

Другим важным приемом анализа является оценка взаимозависимости рентабельности активов, рентабельности реализации и оборачиваемости активов. Если числитель и знаменатель формулы расчета коэффициента рентабельности активов умножить на объем реализации, то мы получим следующее:

![]() (1.12)

(1.12)

где П - чистая прибыль предприятия;

А - стоимость всех активов предприятия;

РП - объем реализованной продукции.

Полученное уравнение называется формулой Дюпона, поскольку именно компания Дюпона первой стала использовать ее в системе менеджмента, до этого приоритеты финансового управления концентрировались на показателе рентабельности реализации. Данная формула отражает зависимость рентабельности активов не только от рентабельности реализации, но и от оборачиваемости активов, а также показывает:

· значение коэффициента оборачиваемости активов для обеспечения конкурентоспособного уровня рентабельности активов;

· значение коэффициента рентабельности реализованной продукции;

· возможность альтернативного выбора между рентабельностью реализованной продукции и скоростью оборота активов предприятия в процессе поиска пути сохранения или увеличения соответствующего уровня рентабельности активов.[22]

Дробление рентабельности активов на две составляющие позволяет выявить, что является причиной недостаточно высокого уровня этого показателя: рентабельность реализации, скорость оборачиваемости, или оба эти коэффициента вместе. По результатам анализа можно принять решение об увеличении рентабельности реализации, скорости оборота активов, или повысить оба эти показателя.

Оценка потенциального банкротства предприятия.

Одной из целей финансового анализа является своевременное выявление признаков банкротства предприятия. Банкротство связано с платежеспособностью предприятия.

Неудовлетворительное финансовое состояние предприятия, признаки приближения банкротства необходимо постоянно держать под контролем, при этом нужно обращать внимание на следующие моменты, свидетельствующие о неблагоприятном финансовом состоянии предприятия: убытки от основной хозяйственной деятельности; недостаток оборотных средств; затруднения в получении коммерческих кредитов; уменьшение поступления денежных средств от хозяйственных операций; падение рыночной цены ценных бумаг, выпущенных этим предприятием; неспособность погашать срочные обязательства и др.

Для определения количественных параметров финансового состояния предприятия и выявления признаков банкротства следует сразу же после составления очередного бухгалтерского баланса рассчитать и проанализировать соотношение следующих финансовых показателей:

· чистой прибыли к сумме всех активов предприятия (оборотных и внеоборотных);

· оборотных активов к сумме всех активов;

· всех пассивов (обязательств) к сумме активов (средств);

· поступления денежной наличности от операций по основной деятельности ко всем обязательствам;

· чистой прибыли плюс проценты по кредиту к процентам по кредиту;

· размера заемных средств к сумме собственных средств;

· величины собственных оборотных средств к стоимости запасов.

В международной практике для определения признаков банкротства предприятия используется формула «Z-счета» Е.Альтмана [1]:

(1.37)

(1.37)

где ОК - оборотный капитал;

![]() - все активы предприятия;

- все активы предприятия;

Пн - нераспределенная прибыль;

Досн. - доходы от основной деятельности;

Са - рыночная стоимость простых и привилегированных акций;

Vп - объем продаж.

Если после произведенных расчетов окажется, что «Z-счет» равен или меньше 1,8, то вероятность банкротства этого предприятия очень высока, при величине «Z-счета» от 1,8 до 2,7 - вероятность высокая; от 2,8 до 2,9 - банкротство возможно; от 3,0 и выше - вероятность банкротства очень низкая.[22]

Похожие работы

... , позволяющие автоматизировать финансово-хозяйственную деятельность и планирование, что на данном этапе выходит за рамки простых учетно-регистрационных задач. 3. Анализ финансового состояния предприятия 3.1 Сущность финансового анализа и его роль в современных условиях ведения хозяйства Результативность управления предприятием в значительной мере определяется уровнем его организации и ...

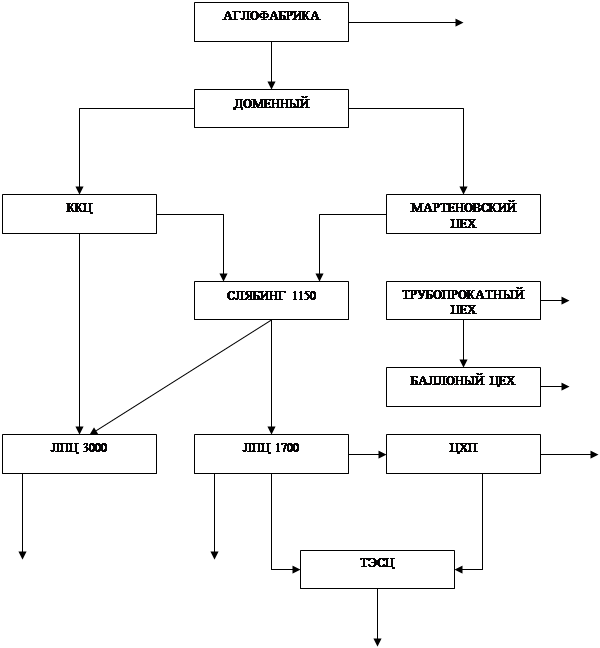

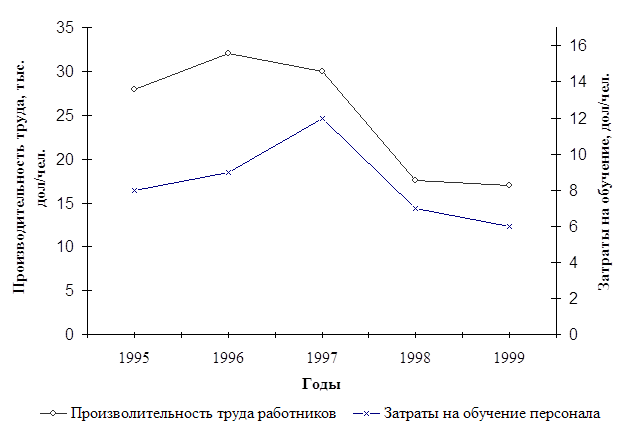

... продолжает стабильно работать и развиваться. Большой вклад в это внес и УКК. 3. Анализ подготовки и переподготовки работников ОАО «ММК им. Ильича». С помощью экономического анализа выявляются резервы улучшения хозяйствования, повышение эффективности производства. Состав персонала цехов комбината за 1995-1999 годы приведена в табл. 3.1-3.5. ...

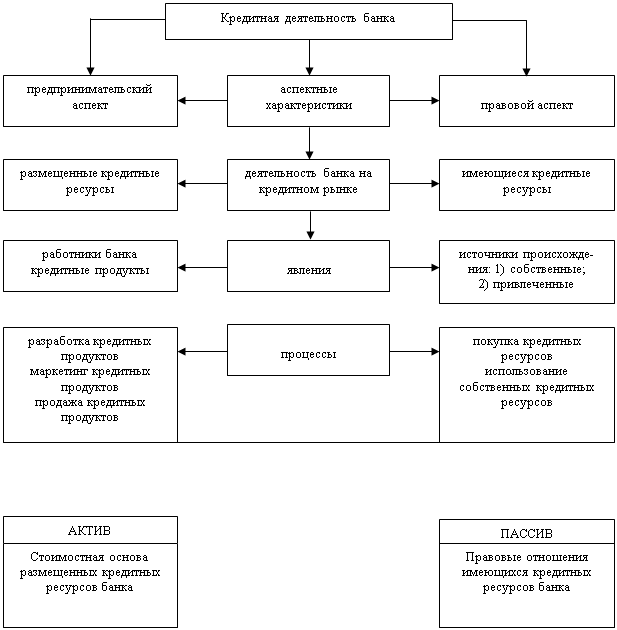

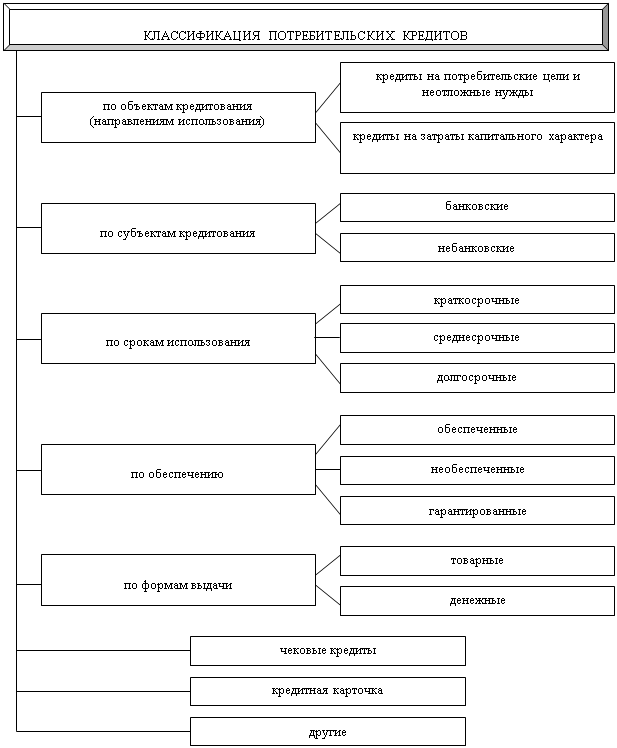

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

0 комментариев