Навигация

АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ОАО «ММК им. Ильичи»

4. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ОАО «ММК им. Ильичи»

4.1 Анализ динамики, состава и структуры источников формирования капитала предприятия

Руководство предприятия должно иметь четкое представление, за счет каких источников ресурсов оно будет осуществлять свою деятельность и в какие сферы деятельности будет вкладывать капитал.

Забота об обеспечении бизнеса необходимыми финансовыми ресурсами — ключевой момент в деятельности любого предприятия.

Поэтому анализ источников формирования и размещения капитала имеет исключительно большое значение.

Основные задачи анализа:

1)изучить состав, структуру и динамику источников формирования капитала предприятия;

2)установить факторы изменения их величины;

3)определить стоимость отдельных источников привлечения капитала и его средневзвешенную цену, а также факторы изменения последней;

4)оценить произошедшие изменения в пассиве баланса с точки зрения повышения уровня финансовой устойчивости предприятия.

Капитал — это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

Капитал предприятия формируется за счет собственных (внутренних) и заемных (внешних) источников.

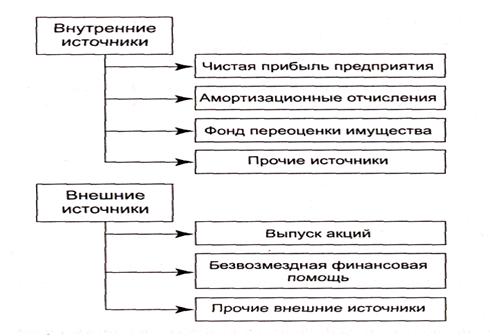

Основной источник финансирования — собственный капитал (рис. 4.1). В его состав входят уставный капитал, накопленный капитал (резервный и добавленный капитал, нераспределенная прибыль) и прочие поступления (целевое финансирование, благотворительные пожертвования и др.).[13]

Рис. 4.1 - Состав собственного капитала предприятия

Основным внутренним источником пополнения собственного капитала является прибыль предприятия (рис. 4.2). Если предприятие убыточное, то собственный капитал уменьшается на сумму полученных убытков. Значительный удельный вес в составе внутренних источников занимают амортизационные отчисления от используемых собственных основных средств и нематериальных активов. Они не увеличивают сумму собственного капитала, а являются средством его реинвестирования. К прочим формам собственного капитала относятся доходы от сдачи в аренду имущества, расчеты с учредителями и др. Они не играют заметной роли в формировании собственного капитала предприятия.[13]

Рис. 4.2 - Источники формирования собственного капитала предприятия

Основным внешним источником формирования собственного капитала является дополнительная эмиссия акций. К числу прочих внешних источников относятся материальные и нематериальные активы, передаваемые предприятию бесплатно физическими и юридическими лицами в порядке благотворительности.

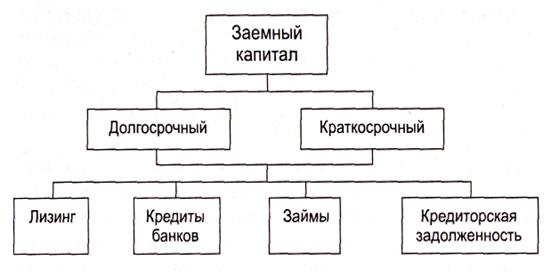

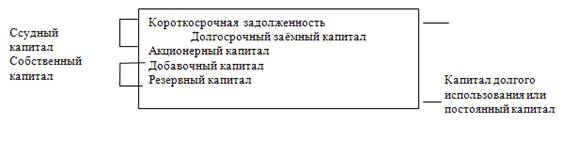

Заемный капитал (рис. 4.3) - это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др. Он разделяется на долгосрочный (более года) и краткосрочный (до года).

Рис. 4. 3 - Классификация заемного капитала

При формировании структуры капитала необходимо учитывать особенности каждой его составляющей, т.е. собственного и заемного капитала.

Собственный капитал характеризуется простотой привлечения, обеспечением более устойчивого финансового состояния и снижения риска банкротства. Необходимость в нем обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается наибольшему риску. Чем выше его доля в общей сумме капитала и меньше доля заемных средств, тем выше буфер, который защищает кредиторов от риска потери ссуженного капитала.

Однако нужно учитывать, что собственный капитал ограничен в размерах. Кроме того, финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в тех случаях, когда производство имеет сезонный характер — тогда в отдельные периоды будут накапливаться большие средства на счетах в банке, а в другие периоды их будет недоставать. Следует также иметь в виду, что если цены на финансовые ресурсы невысоки, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем цена, которую оно платит за кредитные ресурсы, то с помощью заемных средств оно может усилить свои рыночные позиции и повысить рентабельность собственного капитала.

От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависят финансовое положение предприятия и его устойчивость.

Таблица 4.1

Анализ динамики источников капитала

Из данных таблицы 4.1 видно, что в ОАО «ММК им. Ильича» за период 2004-2006гг. наблюдалось общее увеличение капитала на 7117925 тыс. грн. Причем, в 2004-2005гг. темпы роста собственного капитала опережали темпы роста заемного капитала. Однако, в 2006г. наиболее существенно увеличился заемный капитал, что делает комбинат более зависимым от внешних источников оборотных средств.

Таблица 4.2

Анализ структуры источников капитала

Данные таблицы 4.2 подтверждают, что в ОАО «ММК им. Ильича» за период 2004-2006гг структура капитала изменилась в сторону увеличения доли заемных средств на 15,2%. Эти изменения наиболее существенно происходили в течение 2006г.

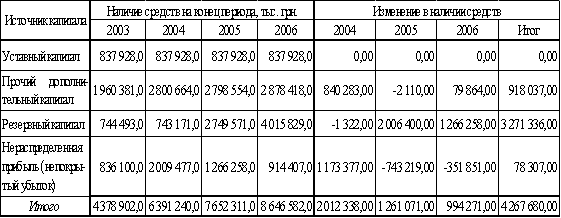

Таблица 4.3

Анализ динамики собственного капитала

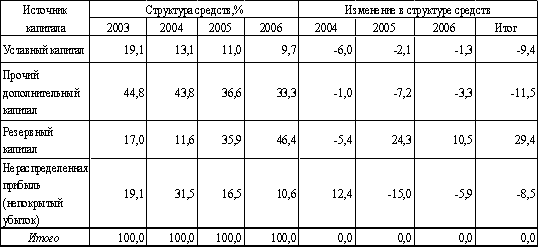

Таблица 4.4

Анализ структуры собственного капитала

В таблицах 4.3 и 4.4 показаны изменения в размере и структуре собственного капитала: существенно увеличился размер и доля резервного капитала, размер нераспределенной прибыли в 2005-2006гг. значительно снизился, что может быть связано с формированием резервного капитала за счет нераспределенной прибыли. Таким образом, увеличение собственного капитала за счет роста и капитализации прибыли способствует повышению финансовой устойчивости, снижению себестоимости капитала предприятия. В целом за 2004-2006гг. размер собственного капитала увеличился на 4 267 680 тыс. грн., однако, в 2005-2006гг. темпы роста собственного капитала существенно снизились. Доля уставного и прочего дополнительного капитала также снизилась, причем размер прочего дополнительного капитала увеличился за период 2004-2006гг. на 918 037 тыс. грн., но эта динамика обусловлена существенным ростом в 2004г. Такой рост может быть связан с проведением в 2004г. переоценки имущества или продажи акций выше номинальной их стоимости.

Большое влияние на финансовое состояние предприятия оказывают состав и структура заемных средств, т.е. соотношение долго-, средне- и краткосрочных финансовых обязательств.

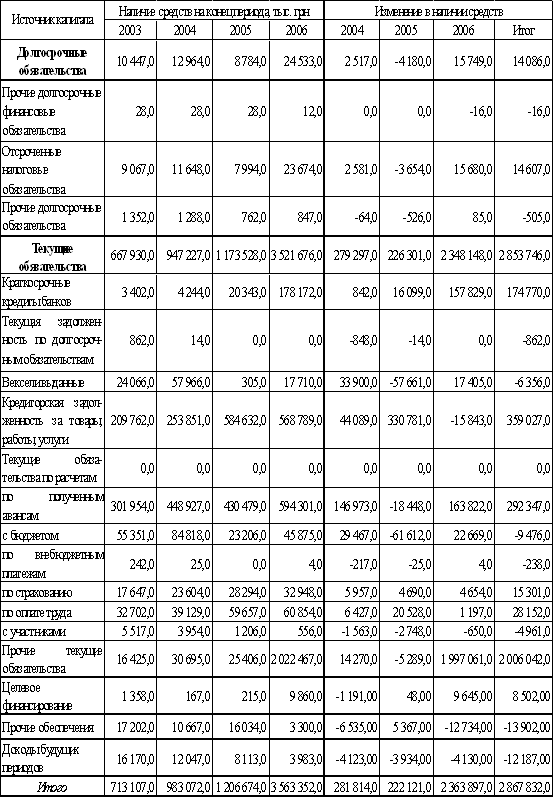

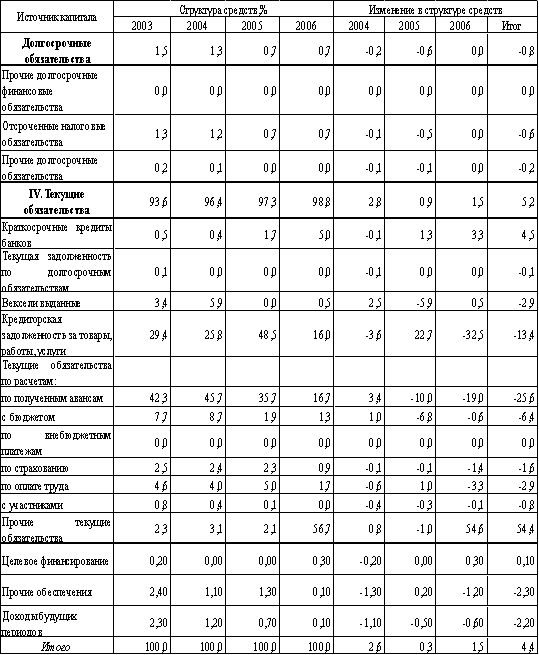

Анализ динамики и структуры заемного капитала по ОАО «ММК им. Ильича» за 2004-2006гг. представлен в таблицах 4.5 и 4.6. Нижеприведенные данные свидетельствуют об увеличение заемного капитала, обусловленного ростом как долгосрочных, так и текущих обязательств (наиболее значительно – в 2006г.). Из долгосрочных обязательств наиболее существенно увеличился размер отсроченных налоговых обязательств. Размер текущих обязательств увеличился наиболее значительно в 2006г. в основном за счет увеличения прочих текущих обязательств. Таким образом, если в 2004-2005гг. основную долю в заемном капитале занимала кредиторская задолженность за товары, работы, услуги (25,8% - в 2004г., 48,5% – в 2005г.) и текущие обязательства по полученным авансам (45,7% - в 2004г., 35,7% – в 2005г.), то в 2006г. 56,7% от общего размера заемного капитала занимают прочие текущие обязательства.

Таблица 4.5

Анализ динамики заемного капитала

Рост кредиторской задолженности за отчетный год вызван нарушением платежного баланса акционерного общества из-за сложившихся ножниц в ценах на металлопродукцию и топливно-энергетические, сырьевые ресурсы. В среднем цена металлопроката с учетом улучшения сортамента проката и других факторов возросла на 2,7%, в то же время цены на ресурсы, наиболее определяющих расходную часть, возросли: железорудное сырье - на 40%, природный газ с учетом его транспортировки - на 50,7%, электроэнергию - на 19%, лом черных металлов - на 31%.

Таблица 4.6

Анализ структуры заемного капитала

За период 2004-2006гг. снизился как размер, так и удельный вес текущих обязательств по расчетам с участниками (на 4 961 тыс. грн., или на 0,8%), с бюджетом ( на 9 476 тыс. грн., или на 6,9%), векселей выданных (на 6 356 тыс. грн., или на 6, 4%). В 2006г. все эмитированные векселя были выданы в адрес налоговой администрации в счет погашения импортного НДС.

Вышеперечисленные изменения в динамике и структуре заемного капитала свидетельствуют об изменениях в политике расчетов ОАО «ММК им. Ильича» с контрагентами.

Финансовое состояние предприятия и его устойчивость в значительной степени зависят от того, каким имуществом оно располагает, в какие активы вложен капитал и какой доход они ему приносят.

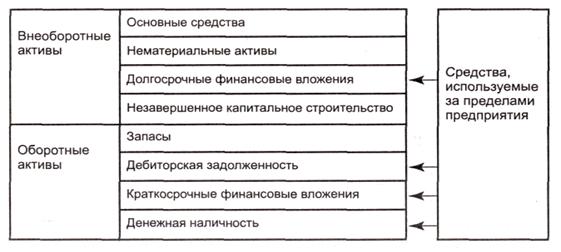

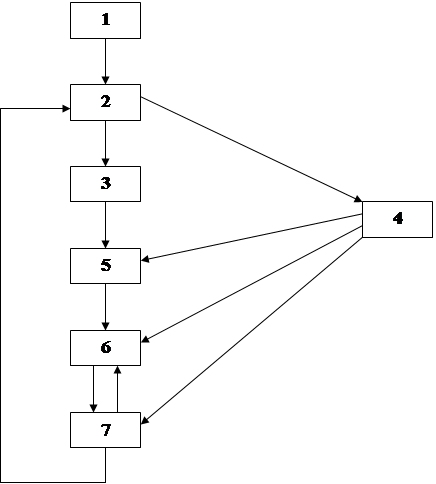

Сведения о размещении капитала предприятия содержатся в активе баланса. Каждому виду размещенного капитала соответствует определенная статья баланса. По этим данным можно установить, какие изменения произошли в активах предприятия, какую часть составляет недвижимость предприятия, а какую - оборотные средства, в том числе в сфере производства и сфере обращения (рис. 4.4).

Рис. 4.4 - Группировка активов предприятия

Главным признаком группировки статей актива баланса считается степень их ликвидности (скорость превращения в денежную наличность). По этому признаку все активы баланса разделяются на долгосрочные, или основной капитал (разд. I), и оборотные активы (разд. II).

Средства предприятия могут использоваться как в его внутреннем обороте, так и за его пределами (дебиторская задолженность, долгосрочные и краткосрочные финансовые вложения, денежные средства на счетах в банках).

Оборотный капитал может находиться в сфере производства (запасы, незавершенное производство, животные на выращивании и откорме, расходы будущих периодов, готовая продукция на складе, НДС по приобретенным ценностям) и сфере обращения (готовая продукция, отгруженная покупателям, дебиторская задолженность, краткосрочные финансовые вложения, денежная наличность в кассе и на счетах в банках, товары и др.).

Капитал может функционировать в денежной и материальной формах. В период инфляции нахождение средств в денежной форме приводит к понижению их покупательной способности, так как эти статьи не переоцениваются в связи с инфляцией.

В зависимости от степени подверженности инфляционным процессам все статьи баланса классифицируются на монетарные и немонетарные.

Монетарные активы — это статьи баланса, отражающие средства и обязательства в текущей денежной оценке. Поэтому они не подлежат переоценке. К ним относятся денежные средства, долгосрочные и краткосрочные финансовые вложения, товары отгруженные, расходы будущих периодов.

Немонетарные активы — это основные средства, незаконченное капитальное строительство, производственные запасы, незавершенное производство, готовая продукция, товары для продажи. Реальная стоимость этих активов изменяется с течением времени и изменением цен и поэтому требует переоценки.

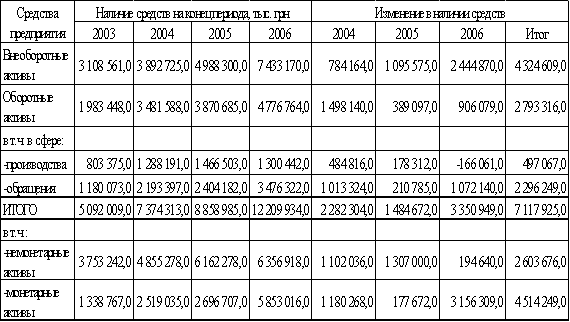

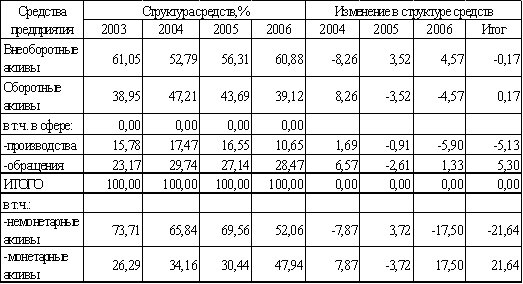

Таблица 4.7

Анализ динамики активов предприятия

Горизонтальный анализ активов ОАО «ММК им. Ильича» за 2004-2006гг. (см. табл. 4.7) свидетельствует, что размер активов вырос на 7 117 925 тыс. грн. при увеличении внеоборотных активов на 4 324 609 тыс. грн. и увеличении оборотных активов на 2 793 316 тыс. грн. Однако в составе оборотных активов в 2006г. произошли изменения в сторону значительного увеличения оборотных активов в сфере обращения при одновременном снижении размера оборотных активов в сфере производства. Об этом свидетельствует и опережающие темпы роста монетарных активов по сравнению с немонетарными.

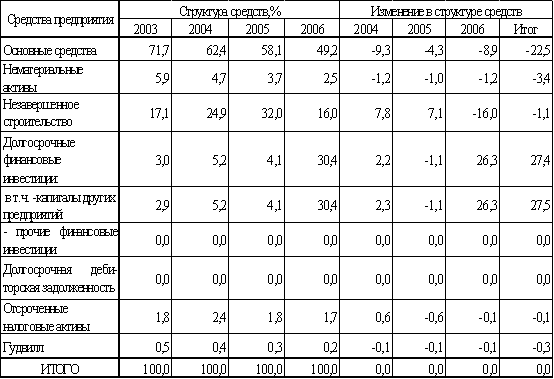

Вертикальный анализ активов баланса (см. табл. 4.8) показывает, что в структуре активов анализируемого предприятия произошли следующие изменения: доля основного и оборотного капитала на конец 2006г. приблизилась к структуре активов на начало 2004г., за период 2004-2006гг. уменьшился удельный вес оборотных активов в сфере производства (на 5,13%) и увеличился удельный вес оборотных активов в сфере обращения (на 5,3%). Существенно изменилось также соотношение немонетарных и монетарных активов в сторону увеличения монетарных статей баланса на 21,64%.

Таблица 4.8

Структура активов предприятия

В структуре активов ОАО «ММК им. Ильича» удельный вес необоротных активов составляет в среднем 58%. Это свидетельствует о том, что акционерное общество имеет «тяжелую» структуру активов, т.е. о значительных накладных расходах и высокой чувствительности к изменению выручки.

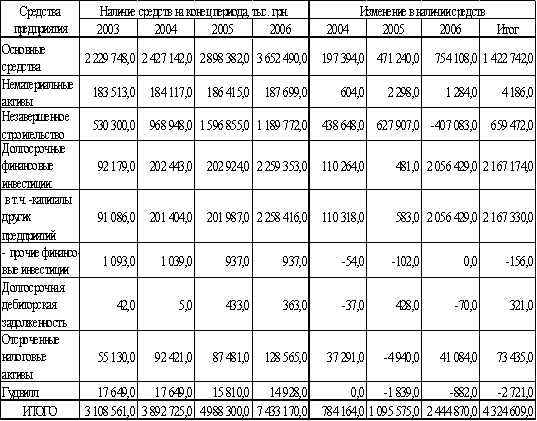

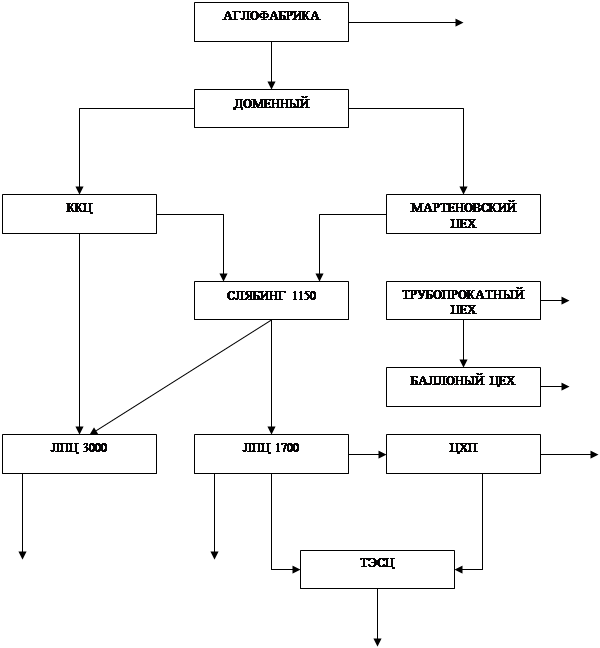

Данные таблиц 4.9 и 4.10 показывают, что за период 2004-2006гг. сумма основного капитала увеличилась на 4 324 609 тыс. грн., причем данный рост обусловлен увеличением в 2006г. размера долгосрочных финансовых инвестиций, а именно капитала других предприятий на 2 056 429 тыс. грн., или на 30,2%, что указывает на отвлечение средств из основной производственной деятельности.

Не смотря на увеличение размера основных средств (на 1 422 742 тыс. грн. за 2004-2006гг.), удельный вес их в составе основного капитала снизился на 22,5%. Уменьшение стоимости незавершенного строительства и увеличение стоимости основных средств 2006г. свидетельствует о том, что в данный период на ОАО «ММК им. Ильича» были введены в эксплуатацию новые производственные мощности, произведена реконструкция старых производственных мощностей, в частности кислородного цеха, газоочисток с установкой электрофильтров фирмы «Спейк» с системой АСУ ТП за агломашиной №1 и сантехническим дымососом В-8, реконструкция газоотводящих трактов за МП №3, строительство установки сепарации шлака в районе б. Грековатая.

Таблица 4.9

Анализ динамики основного капитала

Таблица 4.10

Анализ структуры основного капитала

Оборотные активы – это наиболее мобильная часть капитала, от состояния и рационального использования которого во многом зависят результаты хозяйственной деятельности и финансовое состояние предприятия.

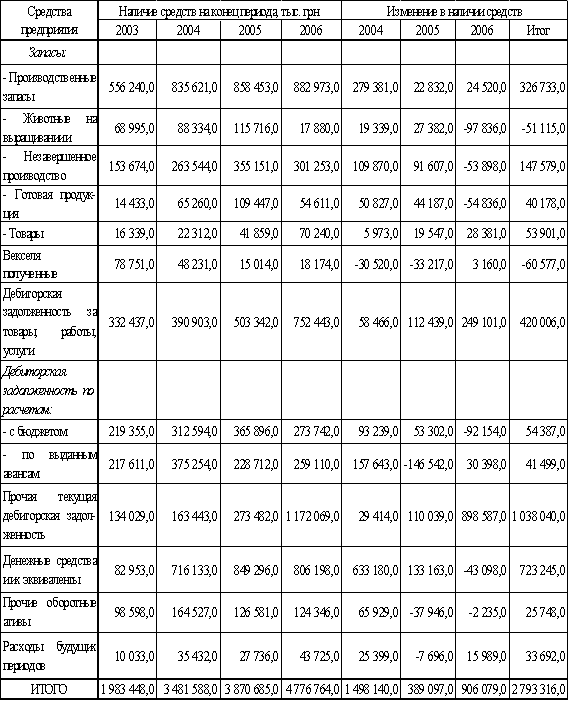

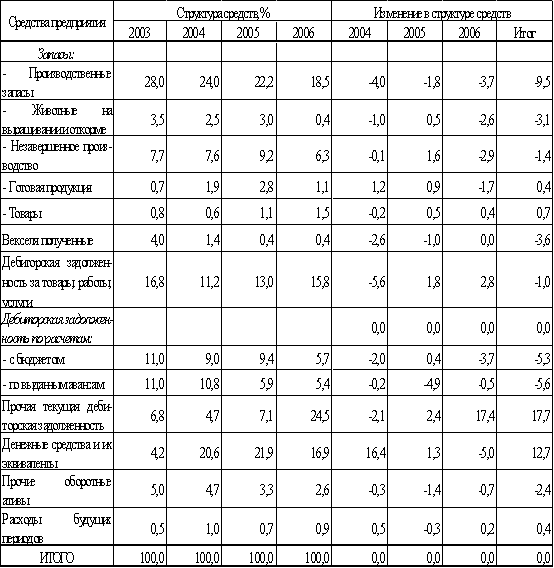

Анализ динамики и структуры оборотных активов представлен в таблицах 4.11 и 4.12.

Таблица 4.11

Анализ динамики оборотных активов

Таблица 4.12

Анализ структуры оборотных активов

Данные таблиц 4.11 и 4.12 свидетельствуют об увеличении дебиторской задолженности ОАО «ММК им. Ильича» в 2004-2006гг. на 2 793316 тыс. грн. Рост цен на сырье и материалы, а также энергоносители, сопровождающийся ростом объема предоплат за них, привел к росту дебиторской задолженности за товары, работы и услуги, которая увеличилась с 58 466 тыс. грн. в 2004 г. до 249 101 тыс. грн. в 2006г. Одновременно с этим значительно увеличился объем прочей дебиторской задолженности на 1 038 040 тыс. грн. (или в 3,7 раза) в связи с реорганизацией в конце 2006 года агрокомплекса с выделением на его базе пяти дочерних предприятий.

Анализ динамики, состава и структуры источников формирования капитала ОАО «ММК им. Ильича» позволяет сделать следующие выводы:

· За период 2004-2006гг. наблюдалось общее увеличение капитала на 7117925 тыс. грн. Однако в 2006г. наиболее существенно увеличился заемный капитал, что делает комбинат более зависимым от внешних источников оборотных средств.

· Структура капитала изменилась в сторону увеличения доли заемных средств на 15,2%. Эти изменения наиболее существенно происходили в течение 2006г.

· В целом за 2004-2006гг. размер собственного капитала увеличился на 4 267 680 тыс. грн., однако, в 2005-2006гг. темпы роста собственного капитала существенно снизились. Размер прочего дополнительного капитала увеличился за период 2004-2006гг. на 918 037 тыс. грн., но эта динамика обусловлена существенным ростом в 2004г. Такой рост может быть связан с проведением в 2004г. переоценки имущества или продажи акций выше номинальной их стоимости.

· Анализ динамики и структуры заемного капитала свидетельствует об увеличение заемного капитала, обусловленного ростом как долгосрочных, так и текущих обязательств (наиболее значительно – в 2006г.). Размер текущих обязательств увеличился наиболее значительно в 2006г. в основном за счет увеличения прочих текущих обязательств. Рост кредиторской задолженности за отчетный год вызван нарушением платежного баланса акционерного общества из-за сложившихся ножниц в ценах на металлопродукцию и топливно-энергетические, сырьевые ресурсы.

· В структуре активов анализируемого предприятия произошли следующие изменения: доля основного и оборотного капитала на конец 2006г. приблизилась к структуре активов на начало 2004г., за период 2004-2006гг. уменьшился удельный вес оборотных активов в сфере производства (на 5,13%) и увеличился удельный вес оборотных активов в сфере обращения (на 5,3%). Существенно изменилось также соотношение немонетарных и монетарных активов в сторону увеличения монетарных статей баланса на 21,64%. За период 2004-2006гг. сумма основного капитала увеличилась на 4 324 609 тыс. грн., причем данный рост обусловлен увеличением в 2006г. размера долгосрочных финансовых инвестиций, а именно капитала других предприятий на 2 056 429 тыс. грн., или на 30,2%. что указывает на отвлечение средств из основной производственной деятельности.

· Не смотря на увеличение размера основных средств (на 1 422 742 тыс. грн. за 2004-2006гг.), удельный вес их в составе основного капитала снизился на 22,5%. Уменьшение стоимости незавершенного строительства и увеличение стоимости основных средств 2006г. свидетельствует о том, что в данный период на ОАО «ММК им. Ильича» были введены в эксплуатацию новые производственные мощности, произведена реконструкция старых производственных мощностей. В структуре активов ОАО «ММК им. Ильича» удельный вес необоротных активов составляет в среднем 58%. Это свидетельствует о том, что акционерное общество имеет «тяжелую» структуру активов, т.е. о значительных накладных расходах и высокой чувствительности к изменению выручки.

· За период 2004-2006гг. наблюдалось увеличение дебиторской задолженности на 2 793316 тыс. грн. Рост цен на сырье и материалы, а также энергоносители, сопровождающийся ростом объема предоплат за них, привел к росту дебиторской задолженности за товары, работы и услуги, которая увеличилась с 58 466 тыс. грн. в 2004 г. до 249 101 тыс. грн. в 2006г. Одновременно с этим значительно увеличился объем прочей дебиторской задолженности на 1 038 040 тыс. грн. (или в 3,7 раза) в связи с реорганизацией в конце 2006 года агрокомплекса с выделением на его базе пяти дочерних предприятий.

· В 2004-2005гг. наблюдался рост собственных оборотных средств, причем наиболее существенное увеличение наблюдалось в 2004г. – на 1 218 843 тыс.грн. В 2006г. размер собственных оборотных средств значительно снизился – на 1 442 069 тыс. грн. Уменьшение объема собственных оборотных средств свидетельствует о снижении способности комбината погашать текущие долги, вследствие чего уменьшается потенциальная возможность наращивания производства.

Похожие работы

... , позволяющие автоматизировать финансово-хозяйственную деятельность и планирование, что на данном этапе выходит за рамки простых учетно-регистрационных задач. 3. Анализ финансового состояния предприятия 3.1 Сущность финансового анализа и его роль в современных условиях ведения хозяйства Результативность управления предприятием в значительной мере определяется уровнем его организации и ...

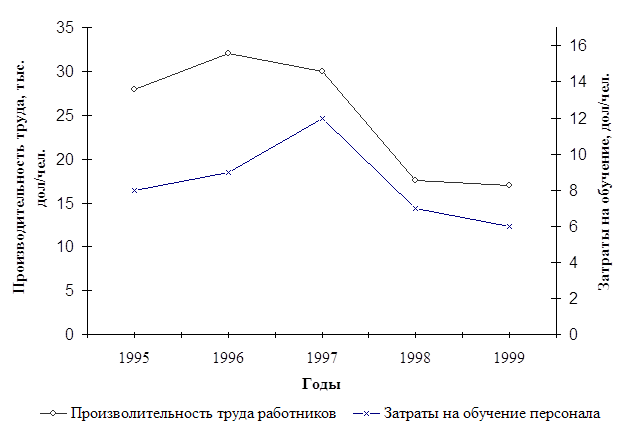

... продолжает стабильно работать и развиваться. Большой вклад в это внес и УКК. 3. Анализ подготовки и переподготовки работников ОАО «ММК им. Ильича». С помощью экономического анализа выявляются резервы улучшения хозяйствования, повышение эффективности производства. Состав персонала цехов комбината за 1995-1999 годы приведена в табл. 3.1-3.5. ...

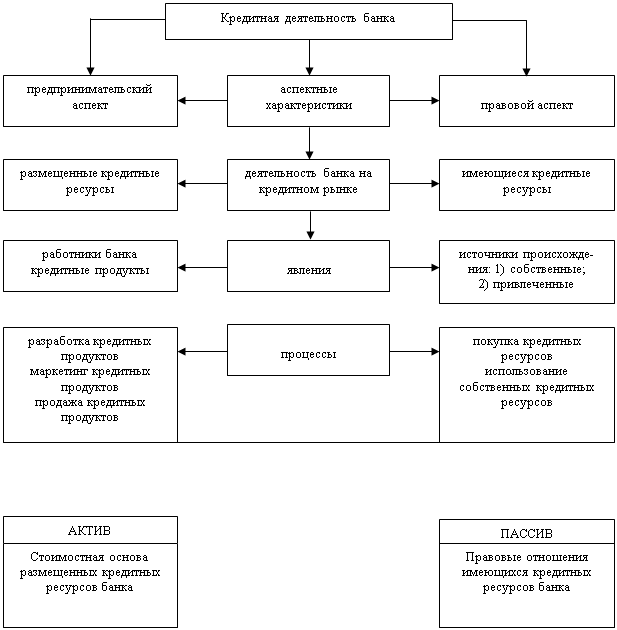

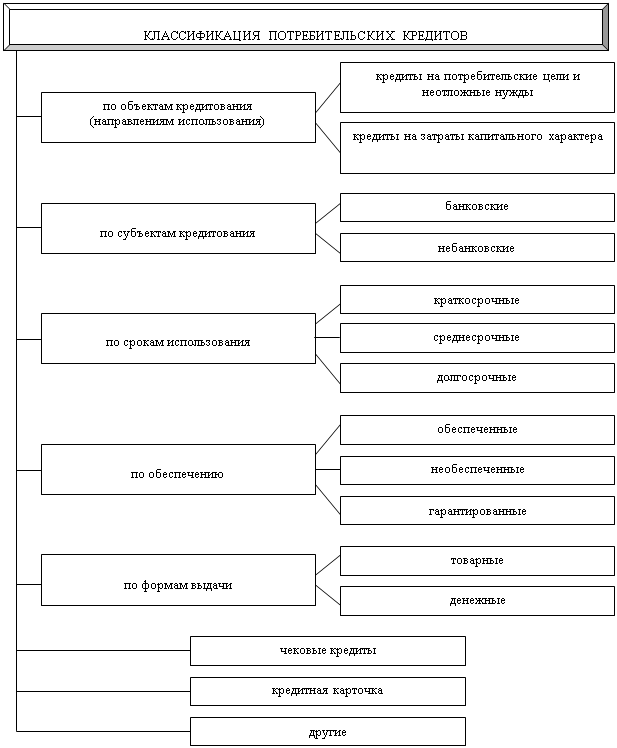

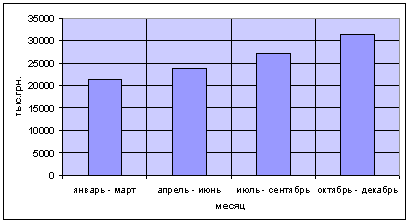

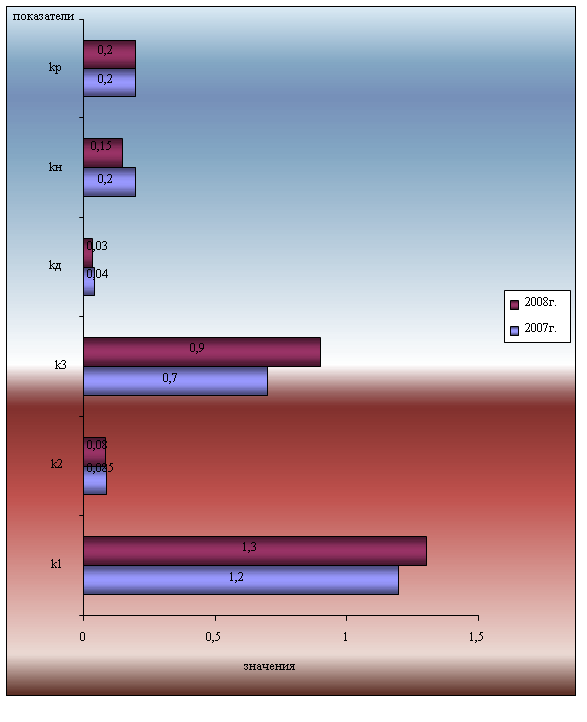

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

0 комментариев