Навигация

МЕТОДИЧЕСКИЕ РЕКОММЕНДАЦИИ ПО ПРИНЯТИЮ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ НА ОСНОВАНИИ ФИНАНСОВОГО АНАЛИЗА

5. МЕТОДИЧЕСКИЕ РЕКОММЕНДАЦИИ ПО ПРИНЯТИЮ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ НА ОСНОВАНИИ ФИНАНСОВОГО АНАЛИЗА

5.1 Анализ кредитоспособности ОАО «ММК им. Ильича»

Предприятия часто прибегают к услугам коммерческих банков, чтобы покрыть свою дополнительную потребность в денежных средствах.

В каждой кредитной сделке для кредитора присутствует элемент риска: невозврата ссуженной стоимости заемщиком, неуплаты процентов по ссуде, нарушения ее срока и др. Наличие такого риска и его зависимость от многих факторов (объективных и субъективных) делают необходимым выбор банком критериальных показателей, с помощью которых можно оценить вероятность выполнения клиентом условий кредитного договора.

Кредитоспособность предприятия – это его способность своевременно и полно рассчитаться по своим долговым обязательствам с банком. Кредитоспособность характеризует сложившееся финансовое состояние клиента, которое дает возможность банку сделать правильный вывод об эффективности его работы, способность погасить кредит (включая и проценты по нему) в установленные кредитным договором сроки.

Перемещение денежного капитала от кредитора к заемщику представляет собой юридическую сделку. В результате кредитной сделки банк не получает взамен переданных в ссуду денежных средств соответствующего эквивалента. Банк сохраняет только право на ссуженную стоимость (с процентами) или приобретает залоговое право на материальные ценности, являющиеся обеспечением кредита. Однако это возможно только в том случае, если кредитная сделка была заключена с правоспособным заемщиком. Следовательно, правоспособность – важнейший элемент кредитоспособности организации.

Важно также изучить деловую репутацию клиента и его поведение на товарном и финансовом рынках.

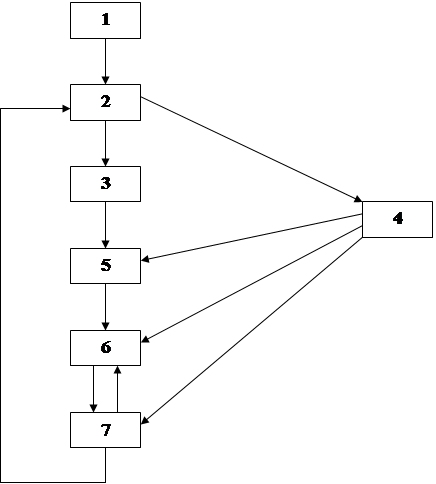

Анализ условий кредитования предполагает изучение:

1) «солидности» клиента, т.е. своевременности расчетов по ранее полученным кредитам;

2) способности заемщика производить конкурентноспособную продукцию;

3) его прибыльности (доходности);

4) финансовой устойчивости, платежеспособности и ликвидности баланса;

5) эффективности использования имущества;

6) цели испрашиваемого кредита;

7) величины кредита с учетом ликвидности баланса клиента;

8) возможности погашения кредита за счет залоговых прав, предоставленных гарантий и поручительств и реализации заложенного имущества;

9) обеспечения кредита активами заемщика, включая и высоколиквидные ценные бумаги.

Для определения кредитоспособности клиента необходимо установить критериальный уровень выбранных оценочных показателей и их классность (рейтинг). Исходя из класса кредитоспособности заемщика выявляются условия предоставления кредита (размер ссуды, срок выдачи, форма обеспечения, процентная ставка). Клиенты по характеру кредитоспособности делятся банками на три - пять классов. Критериальные показатели на уровне средних величин являются основанием отнесения заемщика ко второму классу, выше средних – к первому, а ниже средних – к третьему классу.

Общая оценка кредитоспособности поводится в баллах. Они представляют собой сумму произведений рейтинга каждого показателя на класс кредитоспособности. Первому классу заемщиков присваивается от 100 до 150 баллов, второму классу – от 151 до 250 баллов, третьему классу – свыше 251 балла. Исходя из величины коэффициентов ликвидности и финансовой независимости, заемщиков можно подразделить на три класса (табл. 5.1)

Таблица 5.1

Классы кредитоспособности заемщика

| № п/п | Коэффициенты | Классы | ||

| 1 | 2 | 3 | ||

| 1. | Абсолютной ликвидности | Более 0,2 | 0,15 – 0,2 | Менее 0,15 |

| 2. | Текущей ликвидности | Более 0,8 | 0,5 – 0,8 | Менее 0,5 |

| 3. | Общей ликвидности (покрытия) | Более 2,0 | 1,0 – 2,0 | Менее 1,0 |

| 4. | Финансовой независимости | Более 0,6 | 0,5 – 0,6 | Менее 0,5 |

Для оценки класса кредитоспособности ОАО «ММК им. Ильича» за 2004-2006гг. были использованы данные табл. 4.16 и 4.22.

Таблица 5.2

Классы кредитоспособности заемщика

| № п/п | Наименование коэффициентов | 2004 | 2005 | 2006 |

| 1. | Абсолютной ликвидности | 0,7 | 0,7 | 0,2 |

| 2. | Текущей ликвидности | 2,2 | 2,0 | 1,0 |

| 3. | Общей ликвидности (покрытия) | 3,6 | 3,2 | 1,3 |

| 4. | Финансовой независимости | 0,87 | 0,86 | 0,71 |

По значениям финансовых коэффициентов в 2004-2005гг. ОАО «ММК им. Ильича» относилось к первому классу кредитоспособности. Такому заемщику банк вправе выдать ему кредит в обычном порядке без ограничений. В 2006г. кредитоспособность общества снизилась.

Расчет рейтинга заемщика за 2006г. представлен в табл. 5.3.

Таблица 5.3

Классы кредитоспособности заемщика

| № п/п | Коэффициент | Класс | Рейтинг показателя, % | Сумма баллов |

| 1. | Абсолютной ликвидности | 1 | 30 | 30 |

| 2. | Текущей ликвидности | 1 | 30 | 30 |

| 3. | Общей ликвидности (покрытия) | 2 | 20 | 40 |

| 4. | Финансовой независимости | 1 | 20 | 20 |

| Сумма баллов | Х | Х | 120 | |

Т.о., исходя из данных табл. 5.3, по данным 2006г. ОАО «ММК им. Ильича» относится к первому классу заемщиков. Заемщикам первого класса банки могут открыть кредитную линию, выдавать в разовом порядке бланковые (доверительные) кредиты без обеспечения с взиманием пониженной процентной ставки.

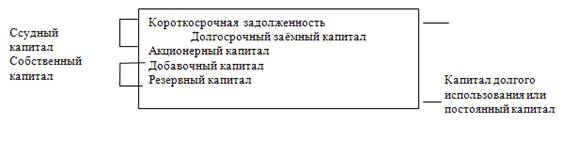

Ликвидный денежный поток является одним из показателей, который определяет финансовую устойчивость предприятия. Ликвидный денежный поток тесно связан с показателем финансового левериджа (рычага), характеризующего предел, до которого деятельность предприятия может быть улучшена за счет кредитов банков.

Эффект финансового левериджа (ЭФЛ) вычисляется по формуле:

ЭФЛ = (1-СНП) х (ЭРА – СП) х (ЗК/СК),

Где СНП – ставка налога на прибыль (доли единицы);

(1-СНП) – налоговый корректор;

ЭРА – экономическаярентабельность активов (%);

СП – средняя процентная ставка за кредит (%);

(ЭРА – СП) – дифференциал финансового левериджа;

ЗК – заемный капитал по пассиву баланса;

СК – собственный капитал;

ЗК/СК – коэффициент задолженности.

При положительном значении ЭФЛ предприятие имеет прибавку к рентабельности собственного капитала (при условии ЭРА > СП). При отрицательном значении ЭФЛ (ЭРА < СП) – вычет из рентабельности капитала, т.е. полученный банковский кредит использован неэффективно.

Влияние изменения кредитной ставки на рентабельность активов комбината представлена в табл. 5.4.

Таблица 5.4

Расчет эффекта финансового левериджа

| Кредитная ставка, % | ЭФЛ, % | Отклонение, % |

| 17 | -0,87 | |

| 16 | -0,58 | 0,29 |

| 15 | -0,29 | 0,29 |

| 14 | 0 | 0,29 |

| 13 | 0,29 | 0,29 |

| 12 | 0,58 | 0,29 |

| 11 | 0,87 | 0,29 |

За 2006г. рентабельность активов ОАО «ММК им. Ильича» составила 14%. На конец 2006г. задолженность по краткосрочным кредитам составила 178 172 тыс. грн. Т.о., предприятию следует сопоставить эффективную процентную кредитную ставку и рентабельность активов. В случае, если рентабельность активов ниже выплачиваемых процентов по полученным кредитам, необходимо изыскание резервов для повышения рентабельности выше банковского процента или срочное перекредитование на более выгодных условиях., т.к. снижение кредитной ставки на 1% дает увеличение рентабельности активов на 0,29%.

Похожие работы

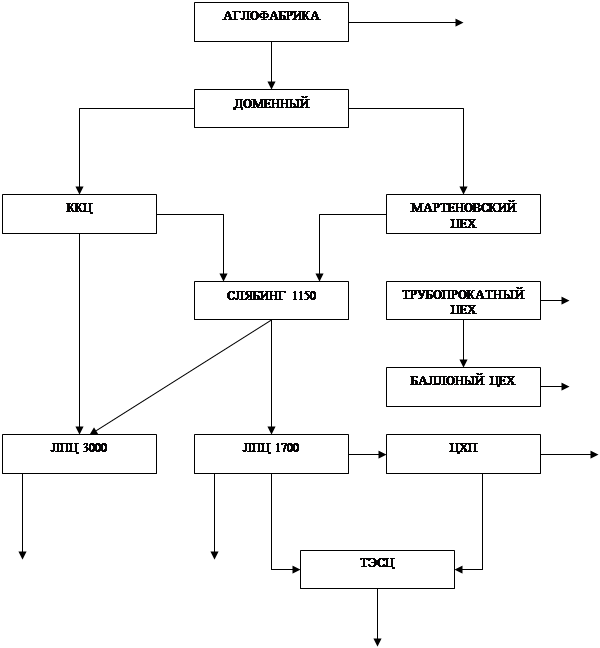

... , позволяющие автоматизировать финансово-хозяйственную деятельность и планирование, что на данном этапе выходит за рамки простых учетно-регистрационных задач. 3. Анализ финансового состояния предприятия 3.1 Сущность финансового анализа и его роль в современных условиях ведения хозяйства Результативность управления предприятием в значительной мере определяется уровнем его организации и ...

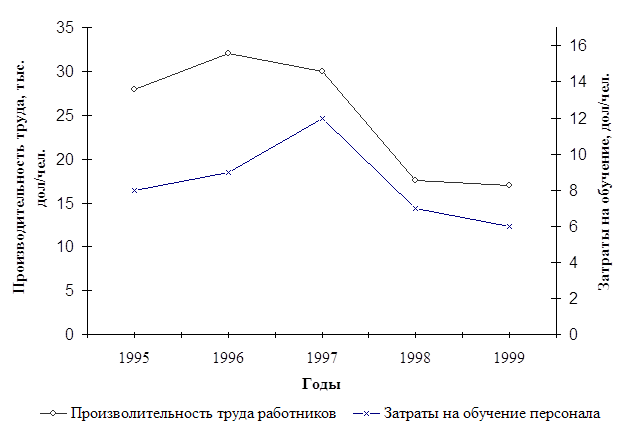

... продолжает стабильно работать и развиваться. Большой вклад в это внес и УКК. 3. Анализ подготовки и переподготовки работников ОАО «ММК им. Ильича». С помощью экономического анализа выявляются резервы улучшения хозяйствования, повышение эффективности производства. Состав персонала цехов комбината за 1995-1999 годы приведена в табл. 3.1-3.5. ...

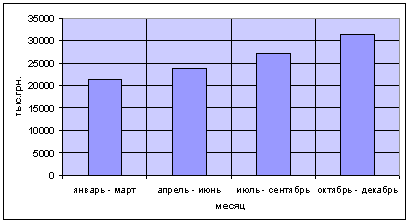

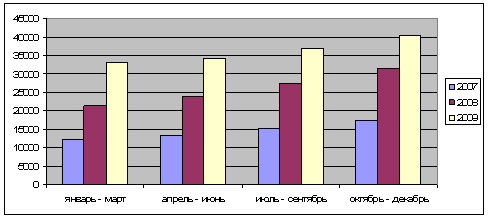

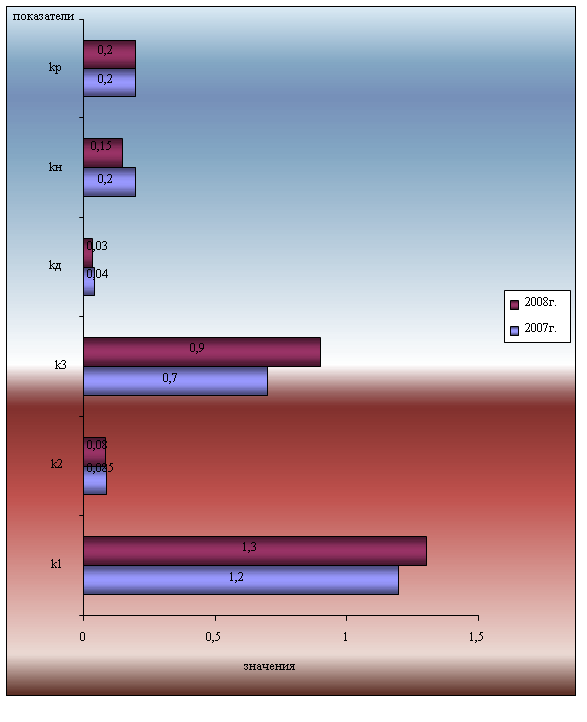

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

0 комментариев