Навигация

Анализ реализации готовой продукции

3.2 Анализ реализации готовой продукции

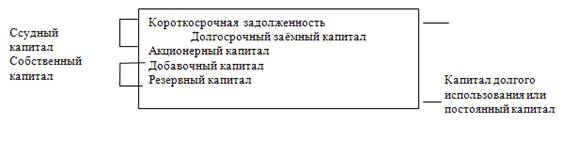

Финансовые ресурсы предприятия – это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения финансовых обязательств, осуществления затрат по расширенному воспроизводству и экономическому стимулированию работающих. Формирование финансовых ресурсов осуществляется за счет собственных и приравненных к ним средств, мобилизации ресурсов на финансовом рынке и поступления денежных средств от финансово-банковской системы в порядке перераспределения.

Основным источником финансовых ресурсов на ОАО «ММК Им. Ильича» выступает стоимость реализованной продукции (оказанных услуг), различные части которой в процессе распределения выручки принимают форму денежных доходов и накоплений. Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности), и амортизационных отчислений.

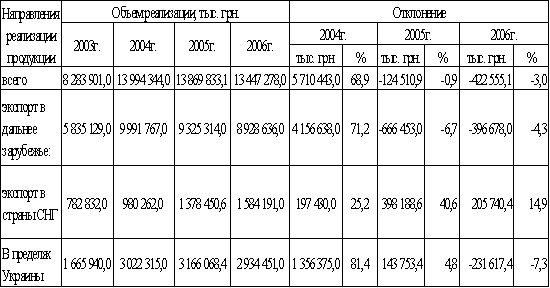

Таблица 3.4

Динамика реализации продукции по рынкам сбыта

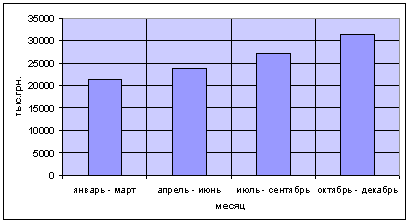

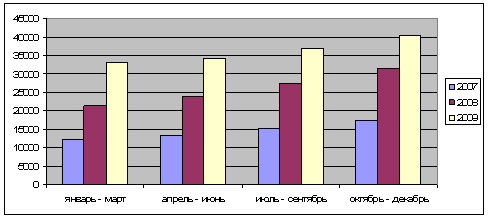

Рис. 3.1 - Динамика реализации товарной продукции за 2003-2006 гг

За 2004 год объем реализации товарной продукции вырос на 68,9%. Наиболее существенное увеличение наблюдалось по экспорту в дальнее зарубежье и в пределах Украины.

В 2005г. объем реализации товарной продукции сократился на 124,5 млн. грн по сравнению с 2004г., что обусловлено ухудшением конъюнктуры мирового рынка черных металлов, а также укреплением национальной денежной единицы Украины по отношению к доллару США и евровалюте на 5%. Так как доля экспорта в Дальнее Зарубежье составляет 67,2% в общем объеме реализации, увеличение доли внутреннего рынка в 1,057 раза и экспорта в Ближнее Зарубежье в 1,004 раза не смогло в полной мере компенсировать потери на курсовой разнице.

В течение 2006 года было реализовано продукции, работ, услуг на сумму 13 447 278 тыс. грн. Объем реализации товарной продукции в 2006г. по сравнению с 2005г. снизился на 422555 тыс. грн., вследствие снижения объема продаж листового проката на рынки дальнего зарубежья на 396678 тыс. грн., и объема реализации на внутреннем рынке – на 231617 тыс. грн. Объем экспорта в страны СНГ увеличился на 205740,4 тыс. грн. Снижение объемов реализации обусловлено ухудшением конъюнктуры мирового рынка черных металлов, и снижением спроса на металл на внутреннем рынке.

Учитывая экспортную ориентацию продукции, проведем анализ вненшнеэкономической деятельности комбината.

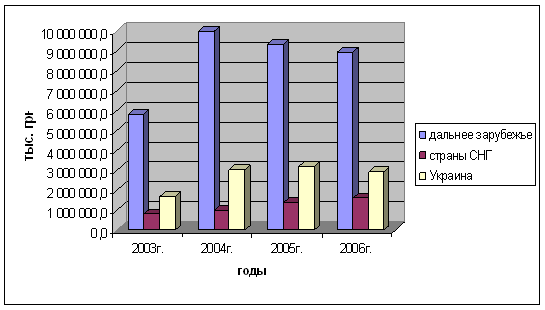

В 2004 году комбинат отгрузил на экспорт в 75 стран мира 4 674 166,12 тонн металлопродукции, что на 2,6% больше, чем в 2003 году. Годовая географическая структура экспортных поставок представлена на рисунке 3.2.

Рис. 3.2 – Структура экспорта металлопродукции комбината по сегментам рынка за 2004 год.

По итогам 2004 года экспорт готового проката всего ГМК Украины в 2004 г. зафиксирован в размере 25,7 млн. т. Таким образом, объем экспорта готового проката комбинатом за 2004 год составляет 16,0 % от общего объема экспорта Украины.

Из произведенного товарного ассортимента в 2004 году на мировых рынках наибольшим спросом пользовались: рулон 1 сорта – 40,39% и толстый лист 28,23%.

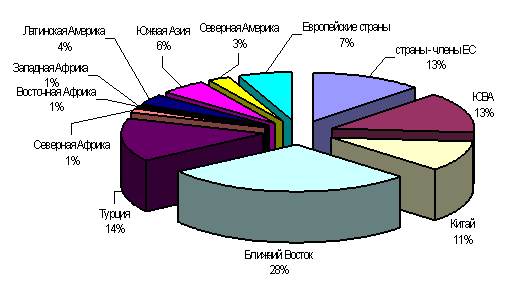

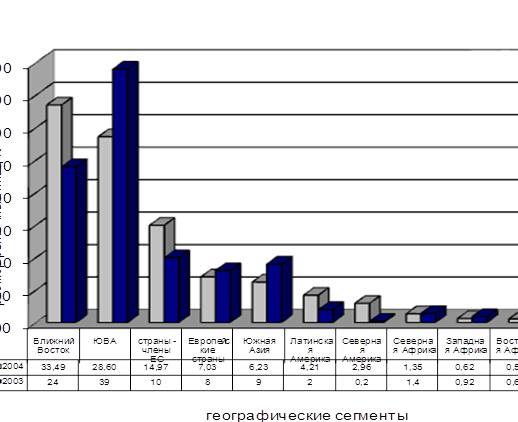

Анализ показывает, что наиболее перспективными за отчетный период были поставки металлопродукции на рынки стран Ближнего Востока – 33,49% от общего объема экспорта (рис. 3.3).

Рис. 3.3 – Динамика изменения размера рыночных ниш по географическим сегментам рынка за 2003-2004гг.

Следует отметить, что реальную конкуренцию экспортерам из стран СНГ на данном сегменте рынка может составить Китай, предлагающий стальной прокат по ценам, близким и даже ниже цен заводов СНГ. С недавнего времени Китай ежемесячно поставляет на экспорт более 2 млн. тонн стального проката, что соизмеримо с объемами экспорта как из России (2,4-2,5 млн. тонн), так и из Украины (2,2-2,3 млн. тонн). Снижение объемов экспорта на рынки стран ЮВА в 2004 году составило 10,4%. Объясняется данная ситуация изменениями, которые происходят на рынке основного потребителя украинской металлопродукции Китая. По данным статистики, по сравнению с прошлым годом, стальной импорт в КНР снизился за первые три квартала 2004 года на 15,17% до 23.93 млн. тонн. Одновременно экспорт подскочил на 67% до 8.63 млн. тонн.

Следует отметить, что сегодня китайский экспорт не превышает 1% от суммарного производства стального проката, поэтому теоретически китайские заводы могут себе позволить экспортировать сталь по ценам ниже себестоимости.

ЕС, объединяющий 25 государств, после 1 мая стал вторым по объемам торговли партнером Украины после стран СНГ. Украина в июне 2004.г. парафировала Соглашение между Европейским Союзом и Кабинетом Министров Украины о торговле некоторыми сталелитейными изделиями на 2004 год, в соответствие с которым квота на поставку сталепродукции в ЕС составила 606 тыс. тонн. Украина парафировала данное Соглашение с условием, что квота для Украины на 2005 год составит около 1 млн. тонн.

Квоты на поставку плоского проката в страны ЕС для ОАО «ММК им. Ильича» составили: Категория SA1 - 40 003,5 тонн; Категория SA2 – 66 110,8 тонн; Категория SA3 - 31 554 тонн.

Общая тенденция, сложившаяся за отчетный период на мировом рынке стали в 2003-2004гг. характеризовалась рядом факторов, в частности:

Ø ожидалось замедление темпов роста ВВП в странах, активно потребляющих прокат. Например, если в Китае средний рост ВВП в 2004г. на уровне 9-10%, то в 2005 г. он ожидался 7,5-8%. В США также ожидался спад ВВП с 4,4% до 3,7%;

Ø устойчиво растущий спрос (в годовом исчислении) на стальной прокат в большинстве крупнейших потребляющих регионах - Азиатских странах, ЕС-25, на Ближнем Востоке, СНГ и в Северной и Южной Америках;

Ø сохраняющаяся инертность рынков сырья (рост цен на сырье и энергоносители) обуславливала дальнейший рост затрат на производство стали.

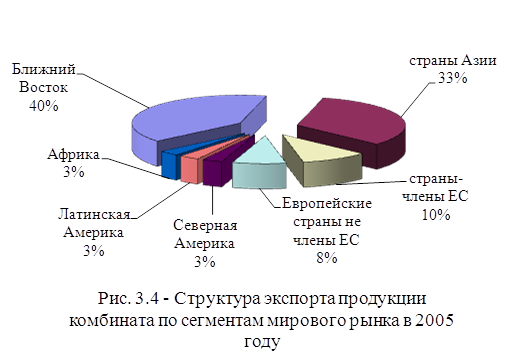

В 2005 году экспорт продукции осуществлялся в 81 страну мира в количестве 4 352 тыс. тонн на общую сумму 1 890 200 000 долл. США. Годовая географическая структура экспортных поставок представлена на рис. 3.4.

Наиболее активные страны-импортеры продукции комбината в 2005 году: Турция (доля в структуре экспорта 20,9%), Сингапур (10,65%), Сирия (7,47%), Индия (6,10%).

Из произведенного товарного ассортимента в 2005 году на мировых рынках наибольшим спросом пользовались: рулон 1 сорта – 39,58% и толстый лист судостроительного назначения – 33,03%.

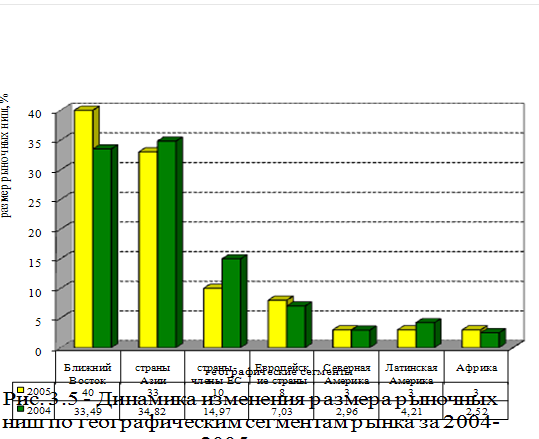

Распределение объемов экспорта в 2005 году по сегментам мирового рынка представлено на рис. 3.5.

Следует выделить следующие наиболее значимые региональные рынки сбыта продукции комбината в 2005г.: Ближний Восток, Азия и ЕС. Большая доля поставок в страны Ближнего Востока осуществлялась в: Турцию (52% от общей суммы поставок в регион или 910 тыс. т), Сирию (19% или 330 тыс. т), ОАЭ (14% или 250тыс. т), Саудовскую Аравию (4% или 51 тыс. т) и др. Товарная номенклатура экспорта в рассматриваемый регион представлена следующими видами продукции: рулоны 1 сорта (48%), толстый лист (20%).

Регион стран Ближнего Востока и в дальнейшем будет перспективным рынком сбыта продукции комбината.

В 2005 году по сравнению с 2004 годом наметилось уменьшение объемов экспортных поставок в страны ЕС в относительном выражении на 4,97%.

Среди стран данного региона следует выделить наиболее крупных импортеров металлопродукции, а именно: Польшу (32% от общей суммы поставок в регион или 121,255 тыс. т), Испанию (21% или 79,63 тыс. т), Италию (21% или 80,55 тыс. т) и др.

Существенную долю поставок в данный регион составляет толстый лист и горячекатаные рулоны 1 сорта. Общий объем поставок данных видов продукции в 2005 году составил: толстого листа – 195,2 тыс. т (50% от общего объема поставок) и горячекатаных рулонов 1 сорта – 85 тыс. т (20%).

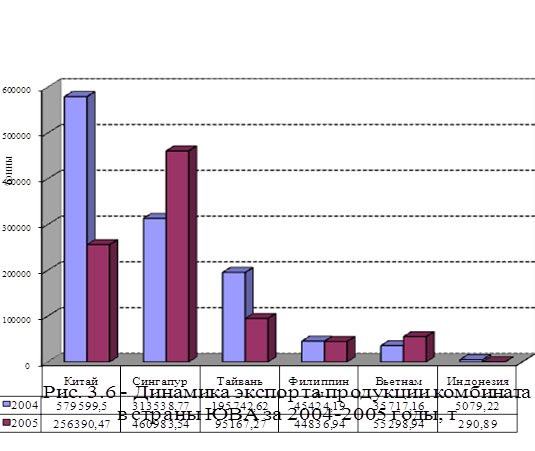

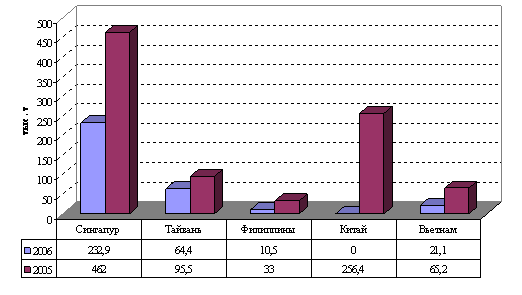

Следующим значимым экспортным региональным рынком сбыта продукции комбината в 2005 году был сегмент стран Азии. За отчетный период комбинат сократил поставки продукции в ЮВА на 262,2 тыс. т по сравнению с 2004 годом. Изменение объема экспортных поставок по странам региона можно представить следующим образом (рис. 3.6).

По сравнению с предыдущим годом заметно снижение экспортных поставок в Китай (на 323,0 тыс. т) и рост сбыта продукции комбината в республике Сингапур (на 147,0 тыс. т). Данная ситуация объясняется следующим. Со второй половины 2004 года Китай из импортера металлопродукции превратился в экспортера, что вызвало ряд серьезных изменений на мировом рынке сбыта металлопродукции. Чтобы не терять сбыт на рынках стран ЮВА комбинат переориентировал экспортные потоки с Китая на такие страны данного региона как: Вьетнам, Филиппины и Сингапур. Для этого в сентябре 2004 года в республике Сингапур было открыто представительство ОАО «ММК им. Ильича». Реализация продукции комбината через представительство в 2005 составила около 2% от общего объема экспорта в дальнее зарубежье. Товарная структура экспорта в азиатский регион представлена следующими видами металлопродукции (в процентном соотношении от общего объема поставок в регион):

- рулоны 1 сорта – 40%;

- толстый лист – 36%;

- рулоны х/к – 7% и др.

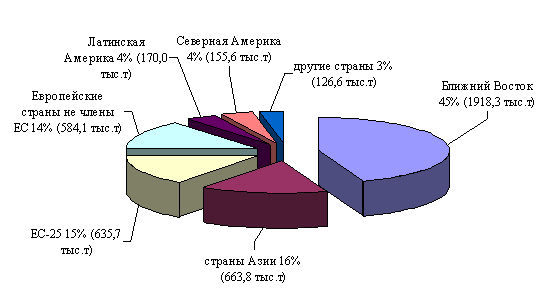

В 2006 году комбинат отгрузил на экспорт в 76 стран мира 4254,1 тыс. т тонн металлопродукции, что на 100,4 тыс. т меньше объема отгруженного на экспорт металлопроката в 2005 году.

Рис.3.7 – Региональная структура экспорта металлопродукции в 2006г.

Географическая структура экспорта металлопродукции комбината за отчетный год представлена следующими регионами: Ближний Восток (45% от общего объема экспорта или 1918,3тыс. т), страны Азии (16% от общего объема экспорта или 663,8 тыс. т) и страны ЕС-25 (15% и 635,7 тыс. т соответственно).

Наиболее емкими рынками сбыта в 2006 году были: Турция (27,3% от общего годового объема экспорта), Италия (7,0%), Сирия (6,6%), Сингапур(5,5%), Пакистан (4,0%)

Среди экспортного товарного ассортимента наибольшим просом пользовалась следующая продукция комбината: г/к прокат (49,2% от общего экспортного ассортимента), т/л прокат (31,8%) и слябы (8,0%).

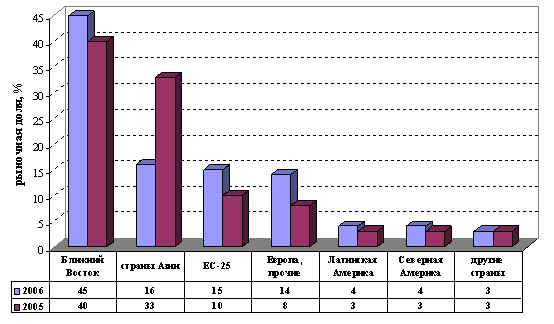

Наиболее емкими региональными рынками сбыта металлопродукции по итогам отчетного года являются: Ближний Восток, Азия, ЕС-25. Изменение рыночных долей по представленным сегментам в 2006 году по сравнению с 2005 годом представлено на рисунке.

Рис.3.8 – Динамика изменения рыночных долей по региональным сегментам рынка за 2005-2006гг.

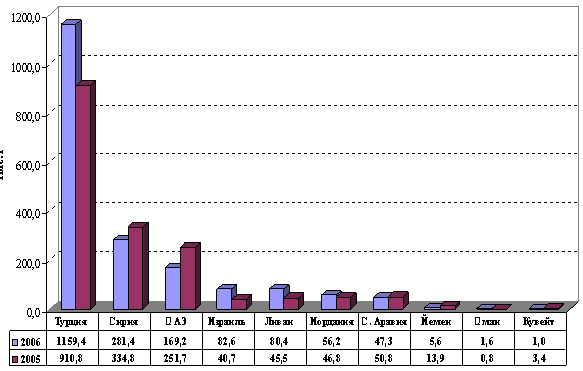

Ближний Восток. Данный регион является наиболее емким и динамичным из всех представленных. Рост объемов реализации в натуральном выражении в 2006 году по сравнению с 2005 годом составил 159,3 тыс. т или 9,1%, в том числе Турция на 248,5 тыс. т, Израиль на 41,9 тыс.т, Ливан на 35,0 тыс.т. Снизился объем экспортных поставок в Сирию и ОАЭ на 53,4 и 82,5 тыс.т соответственно Крупнейшими импортерами металлопродукции остаются: Турция (60,4% от общего объема поставок в данный регион), Сирия (14,7%), ОАЭ (8,8%).

Рис. 3.9 – Объемы экспорта металлопродукции в Страны Ближнего Востока в 2005-2006гг.

Товарная структура экспорта в данный регион представлена следующими видами металлопродукции (в процентном соотношении от общего объема поставок в регион):

- г/к прокат – 69,9%;

- т/л прокат – 19,3%;

- х/к прокат – 9,9%.

Регион стран Ближнего Востока и в дальнейшем будет перспективным рынком сбыта продукции комбината.

Азия. Следующим значимым экспортным региональным рынком сбыта металлопродукции в 2006 году был сегмент стран Азии. Однако в виду усиления экспортных позиций Китая объем поставок в ЮВА снизился на 585,4 тыс. т или 64,0%. Объем поставок металлопродукции в ЮВА в общем объеме экспорта в 2006 году составил 7,7% против 21,0% в 2005 году.

Рис 3.10 – Динамика экспорта продукции комбината в страны ЮВА в 2005-2006гг.

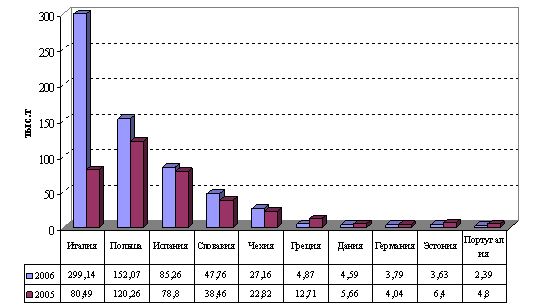

ЕС. Экспорт металлопродукции в страны ЕС за 2006 год вырос на 255,5 тыс. т, в том числе Италия на 218,7 тыс. т (271,6%), Польша на 31,8 тыс. т (26,5%), Словакия на 9,3 тыс. т (24,2%).

Рис 3.11 – Объемы экспорта металлопродукции в страны ЕС в 2005-2006гг.

Как и в предыдущие годы, экспортные поставки в страны ЕС являются квотируемыми.

В товарной структуре экспорта преобладали следующие виды металлопродукции (в процентном соотношении от общего объема поставок в регион):

- слябы (36,2%);

- т/л прокат (30,5%);

- г/к прокат (20,0%).

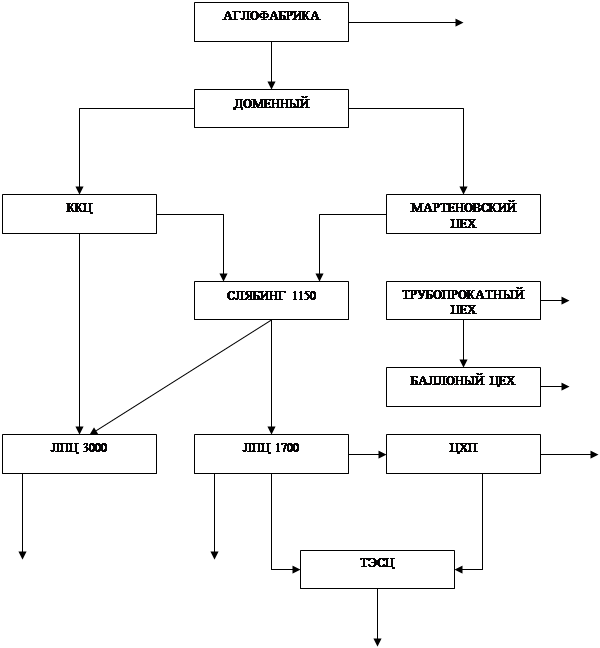

Т.о., проведенный технико-экономический анализ деятельности ОАО “ММК им. Ильича” за 2004-2006гг. показал, что в 2004г. прирост производства промышленной продукции в действующих ценах по сравнению с 2003 годом составил 68,8%. Исключение составляет производство мартеновской стали и баллонов.

Затраты на 1 грн. товарной продукции снизились на 2,3%; прибыль от обычной деятельности возросла более, чем в 2 раза.За 2004 год наблюдается также как рост численности персонала ОАО “ММК им. Ильича”, так и увеличение среднемесячной заработной платы.

При наличии прироста производства против 2003 года комбинат в 2004 году не смог достичь намеченных в целом на год объемов производства. Основная причина – срывы в обеспечении сырьем из-за его искусственного дефицита вследствие экспорта.

За 2004 год объем реализации товарной продукции вырос на 68,9%. Наиболее существенное увеличение наблюдалось по экспорту в дальнее зарубежье и в пределах Украины.

В 2004 году комбинат отгрузил на экспорт в 75 стран мира 4 674 166,12 тонн металлопродукции, что на 2,6% больше, чем в 2003 году. Объем экспорта готового проката комбинатом за 2004 год составляет 16,0 % от общего объема экспорта Украины.

Из произведенного товарного ассортимента в 2004 году на мировых рынках наибольшим спросом пользовались: рулон 1 сорта – 40,39% и толстый лист 28,23%.

Наиболее перспективными за отчетный период были поставки металлопродукции на рынки стран Ближнего Востока – 33,49% от общего объема экспорта. Снижение объемов экспорта на рынки стран ЮВА в 2004 году составило 10,4%. Объясняется данная ситуация изменениями, которые происходят на рынке основного потребителя украинской металлопродукции Китая. По данным статистики, по сравнению с прошлым годом, стальной импорт в КНР снизился за первые три квартала 2004 года на 15,17% до 23.93 млн. тонн. Одновременно экспорт подскочил на 67% до 8.63 млн. тонн.

Квоты на поставку плоского проката в страны ЕС для ОАО «ММК им. Ильича» составили: Категория SA1 - 40 003,5 тонн; Категория SA2 – 66 110,8 тонн; Категория SA3 - 31 554 тонн.

2005 год оказался сложным для коллектива ОАО «Мариупольский металлургический комбинат имени Ильича. В течение последних 9 месяцев экспортные цены на основные виды металлопроката снизились на 23-31 % против уровня І квартала.

- В этих условиях коллектив комбината пытался максимально реализовать одно из основных преимуществ перед другими предприятиями Украины – право самостоятельного определения направлений и характера сбытовой и маркетинговой политики. В целом политика акционерного общества позволила сохранить позитивы в наращивании объемов производства, хотя темпами ниже, чем в 2004 году. Прирост производства продукции по сравнению 2004 годом по чугуну составил 58,8 тыс. тонн ( или 1,1%), по стали - 52,4 тыс. тонн ( или 0,8%), по готовому прокату - 174,1 тыс. тонн ( или 3,2%).

Несмотря на достигнутый прирост производства, ряд конечных экономических показателей ниже уровня 2004 года: прибыль от обычной деятельности снизилась на 34,6%, затраты на 1 грн. товарной продукции выросли на 8,5%, рентабельность снизилась на 10,4%, производительность труда упала на 3,8%.

Снижение уровня этих показателей связано, прежде всего, со значительными потерями комбината из-за снижения уровня экспортных цен.

В 2005 году ОАО «ММК им. Ильича» не смог достичь намеченных в целом на год объемов производства.

В 2005г. объем реализации товарной продукции сократился на 124,5 млн. грн по сравнению с 2004г., что обусловлено ухудшением конъюнктуры мирового рынка черных металлов, а также укреплением национальной денежной единицы Украины по отношению к доллару США и евровалюте на 5%. Так как доля экспорта в Дальнее Зарубежье составляет 67,2% в общем объеме реализации, увеличение доли внутреннего рынка в 1,057 раза и экспорта в Ближнее Зарубежье в 1,004 раза не смогло в полной мере компенсировать потери на курсовой разнице.

Экспорт продукции осуществлялся в 81 страну мира в количестве 4 352 тыс. тонн на общую сумму 1 890 200 000 долл. США.

Наиболее активные страны-импортеры продукции комбината в 2005 году: Турция (доля в структуре экспорта 20,9%), Сингапур (10,65%), Сирия (7,47%), Индия (6,10%).

Из произведенного товарного ассортимента в 2005 году на мировых рынках наибольшим спросом пользовались: рулон 1 сорта – 39,58% и толстый лист судостроительного назначения – 33,03%.

Наиболее значимые региональные рынки сбыта продукции комбината в 2005г.: Ближний Восток, Азия и ЕС.

В 2005 году по сравнению с 2004 годом наметилось уменьшение объемов экспортных поставок в страны ЕС в относительном выражении на 4,97%.

Следующим значимым экспортным региональным рынком сбыта продукции комбината в 2005 году был сегмент стран Азии. За отчетный период комбинат сократил поставки продукции в ЮВА на 262,2 тыс. т по сравнению с 2004 годом.

- По сравнению с предыдущим годом заметно снижение экспортных поставок в Китай (на 323,0 тыс. т) и рост сбыта продукции комбината в республике Сингапур (на 147,0 тыс. т).

Финансово-хозяйственная деятельность ОАО «МММК им. Ильича» в 2006 году осуществлялась в еще более сложных условиях. Работа акционерного общества была направлена на дальнейшее совершенствование маркетинговой политики, снабженческо-сбытовой работы и обеспечение безопасности производства, в том числе в экономическом отношении, на повышение уровня работы всех структурных подразделений в деле изыскания и внедрения имеющихся резервов с целью компенсации потерь от негативного воздействия внешних факторов. Проведенная работа позволила не только сохранить накопленный производственный потенциал, но и обеспечить прирост производства по основным переделам в сравнении с 2005 годом:

по чугуну - на 195,3 тыс. тонн или на 3,7%;

по стали - на 34,4 тыс. тонн или на 0,5%;

по прокату - - на 104,5 тыс. тонн или на 1,8%.

Стремясь сохранить свои позиции на рынке металлов комбинат несколько изменил сортамент проката с увеличением объема производства штрипсов, в первую очередь с повышенными качественными характеристиками, более чем в 2 раза. Но в целом из-за ухудшения конъюнктуры производство листового проката сократилось в сравнении 2005 годом на 2,9%.

В 2006 году ОАО «ММК им. Ильича» не смог достичь намеченных в целом на год объемов производства.

В 2006 году получили свое дальнейшее развитие другие отрасли, входящие в состав акционерного общества. На химико-металлургической фабрике производство редкоземельных ферросплавов возросло на 22,2%, порошковой проволоки почти в 2 раза. На горно-обогатительном комплексе «Укрмеханобр», который действует в составе акционерного общества с 01.09.2005г., произведено в 2006 году 579,4 тыс. тонн товарной руды, в том числе аглоруды 514,9 тыс.тонн. По сравнению с четырьмя месяцами прошлого года среднемесячный объем производства продукции возрос на 4,3%.

В течение 2006 года было реализовано продукции, работ, услуг на сумму 13 447 278 тыс. грн. Объем реализации товарной продукции в 2006г. по сравнению с 2005г. снизился на 422555 тыс. грн., вследствие снижения объема продаж листового проката на рынки дальнего зарубежья на 396678 тыс. грн., и объема реализации на внутреннем рынке – на 231617 тыс. грн. Объем экспорта в страны СНГ увеличился на 205740,4 тыс. грн. Снижение объемов реализации обусловлено ухудшением конъюнктуры мирового рынка черных металлов, и снижением спроса на металл на внутреннем рынке.

В 2006 году комбинат отгрузил на экспорт в 76 стран мира 4254,1 тыс. т тонн металлопродукции, что на 100,4 тыс. т меньше объема отгруженного на экспорт металлопроката в 2005 году.

Географическая структура экспорта металлопродукции комбината за 2006 год представлена следующими регионами: Ближний Восток (45% от общего объема экспорта или 1918,3тыс. т), страны Азии (16% от общего объема экспорта или 663,8 тыс. т) и страны ЕС-25 (15% и 635,7 тыс. т соответственно).

Наиболее емкими рынками сбыта в 2006 году были: Турция (27,3% от общего годового объема экспорта), Италия (7,0%), Сирия (6,6%), Сингапур(5,5%), Пакистан (4,0%)

Среди экспортного товарного ассортимента наибольшим просом пользовалась следующая продукция комбината: г/к прокат (49,2% от общего экспортного ассортимента), т/л прокат (31,8%) и слябы (8,0%).

Похожие работы

... , позволяющие автоматизировать финансово-хозяйственную деятельность и планирование, что на данном этапе выходит за рамки простых учетно-регистрационных задач. 3. Анализ финансового состояния предприятия 3.1 Сущность финансового анализа и его роль в современных условиях ведения хозяйства Результативность управления предприятием в значительной мере определяется уровнем его организации и ...

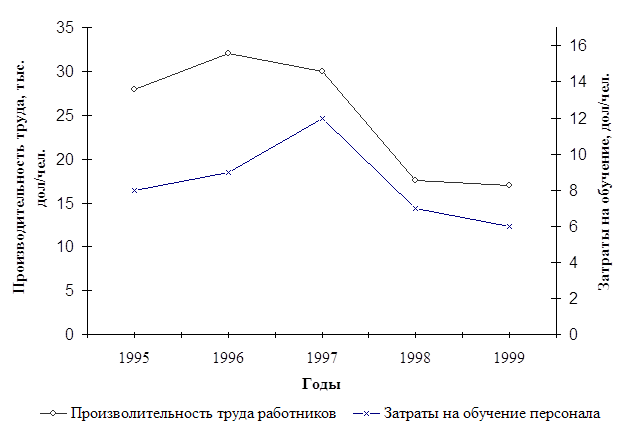

... продолжает стабильно работать и развиваться. Большой вклад в это внес и УКК. 3. Анализ подготовки и переподготовки работников ОАО «ММК им. Ильича». С помощью экономического анализа выявляются резервы улучшения хозяйствования, повышение эффективности производства. Состав персонала цехов комбината за 1995-1999 годы приведена в табл. 3.1-3.5. ...

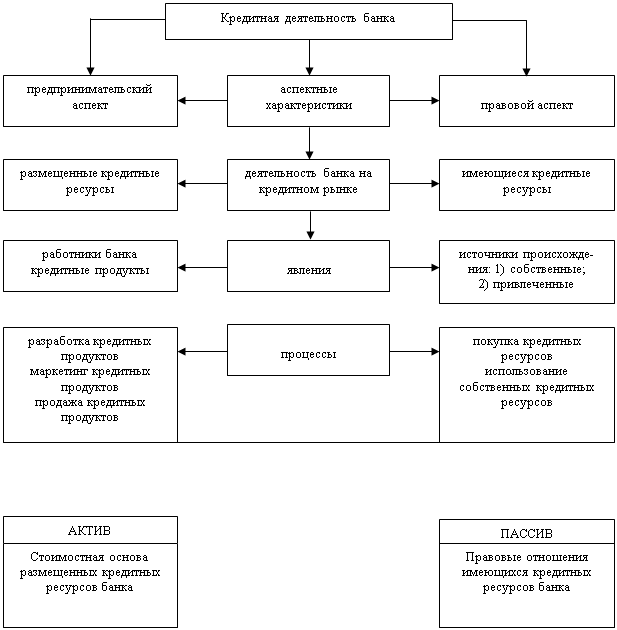

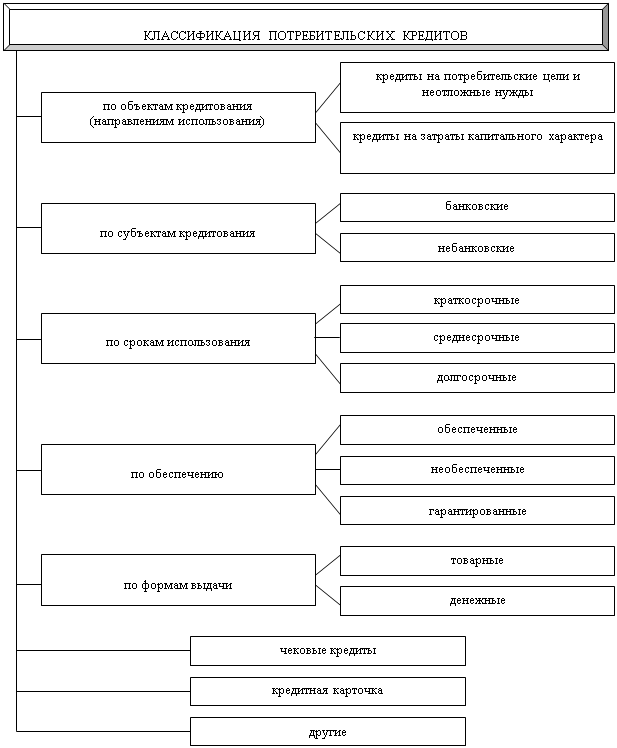

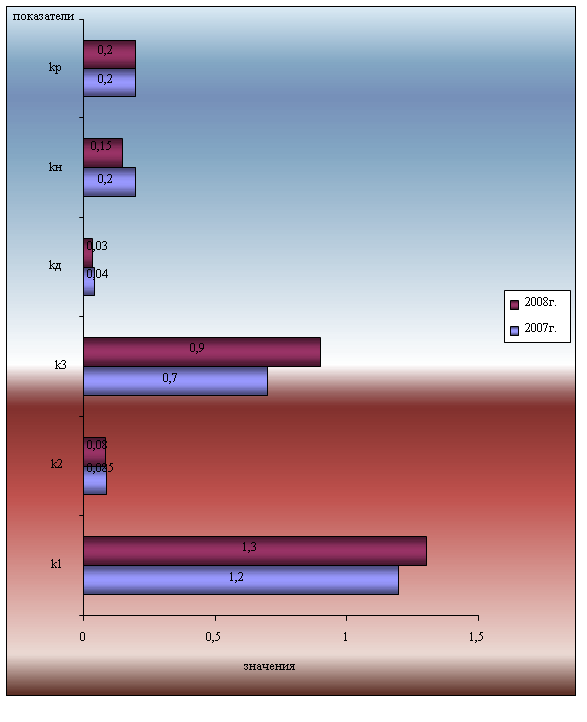

... кредитной деятельности банка за 2007-2008гг., которая отображена в приложении Г. 3. Проблемы и перспективы развития потребительского кредитования в Украине 3.1 Оценка современного состояния потребительского кредитования в Украине Оценивая теперешнее состояние потребительского кредитования в нашей стране следует его сравнивать не только с состоянием потребительского кредитования в высоко ...

0 комментариев