Навигация

Типы портфелей

1.2 Типы портфелей

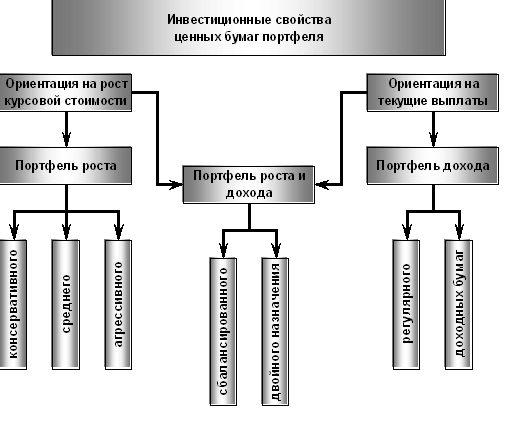

С учетом инвестиционных качеств ценных бумаг можно сформировать различные портфели ценных бумаг, в каждом из которых будет собственный баланс между существующим риском, приемлемым для владельца портфеля, и ожидаемой им отдачей (доходом) в определенный период времени. Соотношение этих факторов и позволяет определить тип портфеля ценных бумаг. При этом важным признаком при классификации типа портфеля становится то, каким способом, при помощи какого источника данный доход получен: за счет роста курсовой стоимости или текущих выплат дивидендов, процентов (рис. 1.1).

Портфель роста – инвестиционный портфель, сформированный по критерию максимизации темпов прироста капитала, вкладываемого в финансовые инструменты в долгосрочном периоде, иначе говоря, по критерию роста рыночной стоимости предприятия за счет возрастания стоимости его капитала в процессе финансовых инвестиций. Инвестор отказывается от высокодоходных вложений, приносящих инвестиционную прибыль в краткосрочном периоде. Данный портфель ориентирован на акции компаний, растущие на фондовом рынке по курсовой стоимости. Цель такого портфеля – увеличить капитала инвесторов за счет разницы в рыночной стоимости при покупке и продаже активов. Дивиденды не являются обязательным элементом. Наличие портфеля роста свидетельствует об устойчивом финансовом состоянии предприятия инвестора.

Темпы роста курсовой стоимости совокупности акций, входящих в портфель роста, определяют виды портфелей, составляющие данную группу.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в портфеле являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным. Он состоит в основном из акций крупных, хорошо известных компаний, характеризующихся, хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Инвестиции портфеля нацелены на сохранение капитала.

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом гарантируется средний прирост капитала и умеренная степень риска вложений. Надежность обеспечивается ценными бумагами консервативного роста, а доходность – ценными бумагами агрессивного роста.

Портфель дохода - инвестиционный портфель, критерием формирования которого выступает максимизация доходности в краткосрочном периоде или максимизация уровня прибыли от финансовых операций. При этом не учитывается, как текущие высокодоходные финансовые вложения влияют на темпы прироста инвестируемого капитала в перспективе. Данный портфель ориентирован на получение высокого текущего дохода – процентных и дивидендных выплат. Портфель дохода составляется в основном из акций, которые характеризуются умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска.

Портфель доходных бумаг состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфель роста и дохода формируется для избежания возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая – доход. Потеря одной части может компенсироваться возрастанием другой.

Портфель двойного назначения состоит из бумаг, приносящих его владельцу высокий доход при росте вложенного капитала (ценные бумаги инвестиционных фондов двойного назначения).

Сбалансированные портфели предполагают сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами. Эти портфели в определенной пропорции состоят из ценных бумаг, быстро растущих в курсовой стоимости, и из высокодоходных ценных бумаг. Как правило, они формируются из обыкновенных и привилегированных акций и облигаций [12, 15].

Рис. 1.1. Классификация портфелей в зависимости от источника дохода [15]

По отношению к финансовым рискам выделяют следующие типы портфелей: спекулятивный, компромиссный и консервативный.

Спекулятивный портфель – портфель, сформированный по критерию максимизации прибыли от финансовых операций в текущем периоде. В структуре спекулятивного портфеля содержатся наиболее высокорискованные и высокодоходные финансовые инструменты. Формирование такого портфеля позволяет получить максимально возможную норму прибыли на капитал, вложенный в финансовые инвестиции. Вместе с тем при подобном портфеле наиболее велик риск значительной или полной потери финансовых вложений капитала. Как правило, в данный тип портфеля входят акции, по которым их эмитенты обещают сверхдивиденды, займы под проценты, уровень которых значительно выше банковского.

Компромиссный портфель – портфель, сформированный в виде определенной совокупности финансовых инструментов, по которой уровень риска близок среднерыночному. При этом и норма прибыли на вложенный капитала также приближается к среднерыночному значению. В данном портфеле имеются как высокорискованные ценные бумаги с высокой доходностью, так и низкорискованные с низкой доходностью.

Консервативный портфель – портфель, который сформирован по критерию минимизации уровня риска финансовых инвестиций. Из состава этого портфеля исключаются ценные бумаги, уровень инвестиционного риска по которым выше среднерыночного. Такой портфель обеспечивает наибольшую защиту от финансовых рисков. В его составе могут быть государственные облигации, акции наиболее известных и стабильных компаний [12].

В мировой практике также существуют и специализированные портфели. Ценные бумаги объедены в них не по общим целевым признакам, а по установленным специальным локальным критериям (вид ценной бумаги, уровень риска, отраслевая или региональная принадлежность) [2].

В зависимости от цели инвестирования различают консервативного, умеренного, агрессивного, стратегического и нерационального инвесторов. Каждому типу инвестора соответствует свой тип портфеля (табл. 1.1).

Таблица 1.1. Классификация портфелей в зависимости от типа инвестора [6]

| Тип инвестора | Цели инвестирования | Степень риска | Тип финансового актива | Вид портфеля |

| Консервативный | Защита от инфляции | Низкая | Государственные ценные бумаги, акции и облигации крупных стабильных эмитентов | Высоконадежный, но низкодоходный |

| Умеренный | Длительное вложение капитала и его рост | Средняя | Малая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей | Диверсифици-рованный |

| Агрессивный | Спекулятивная игра, возможность быстрого роста вложенных средств | Высокая | Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний | Рискованный, но высокодоходный |

| Стратегический | Управление и контроль в акционерном обществе | Высокая | Акции определенных эмитентов | Пакет одноименных акций |

| Нерациональный | Нет четких целей | Низкая | Произвольно подобранные ценные бумаги | Бессистемный |

Похожие работы

... биржа – организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов, один из регуляторов финансового рынка, обслуживающий движение денежных капиталов. Роль фондовой биржи в экономике страны определяется, прежде всего, степенью разгосударствления собственности, точнее – долей акционерной собственности в производстве валового национального продукта. Кроме того, ...

... -Аэро Новосибирск" (прежнее наименование ЗАО "Аэропорт-Сервис"), ОАО "Газпромнефть-Новосибирск" (прежнее наименование ОАО "Новосибирскнефтепродукт ВНК"). 2.3 Оценка качества документов по корпоративному управлению Для оценки качества корпоративного управления в ОАО "Газпром-Нефть" необходимо посмотреть, какие документы по корпоративному управлению разработаны компанией, а каких нет. ...

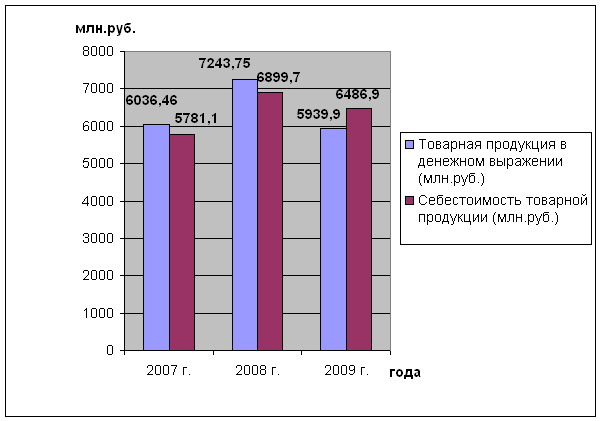

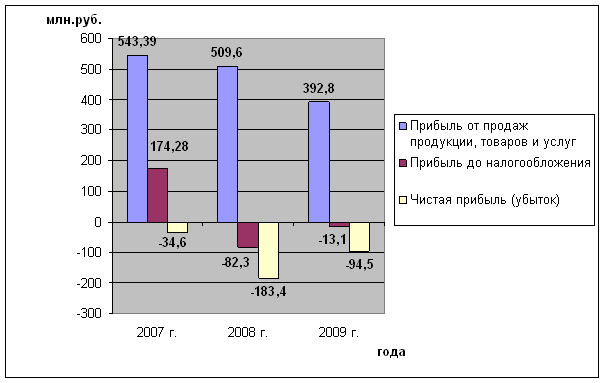

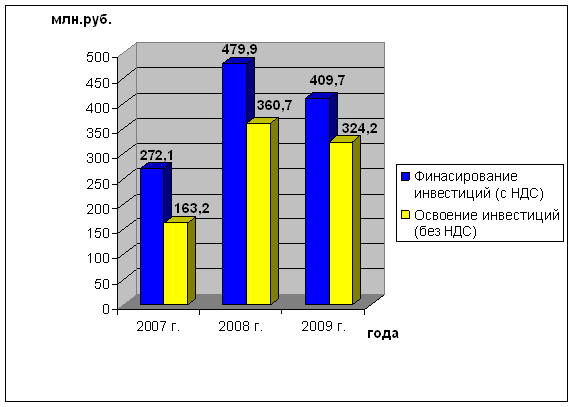

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

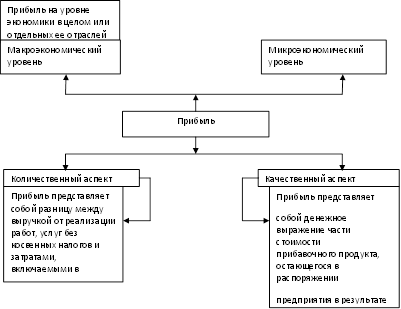

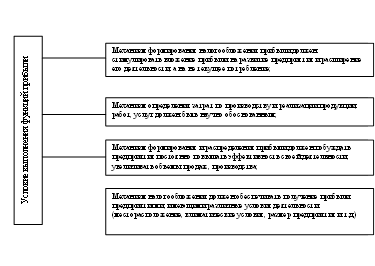

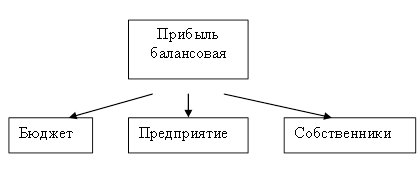

... эти функции, необходимо выполнение ряда условий (рис.2). Рис.2. Условия выполнения прибылью основных функций 1.2 Формирование и использование прибыли на предприятии Одними из важнейших этапов при формировании прибыли являются ее прогнозирование и планирование. Для повышения обоснованности плана прибыли, своевременной корректировки производственной, инвестиционной, инновационной и ...

0 комментариев