Навигация

Особенности формирования стратегии финансовых инвестиций предприятием

2.3 Особенности формирования стратегии финансовых инвестиций предприятием

В зависимости от объекта вложения средств инвестиции предприятия можно разделить на реальные и финансовые.

Под реальными инвестициями понимаются инвестиции как в материально осязаемые активы (земля, оборудование, жилье), так и нематериальные, связанные с непосредственным развитием производства.

Финансовые инвестиции – вложение денежных средств в ценные бумаги предприятий-эмитентов. В российской практике они выступают в форме финансовых вложений. Для признания активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:

· наличие правильно оформленных документов, подтверждающих сущетсование права предприятия на финансовые вложения и на получение денежных средств или других активов, вытекающих из этого права;

· переход к предприятию финансовых рисков, связанных с финансовыми вложениями (ценовой риск, риск неплатежеспособности должника, риск ликвидности);

· способность приносить предприятию экономические выгоды (доход) в будущем в форме процентов, дивидендов или прироста капитала [13].

Существуют значительные отличия реального и финансового инвестирования. Особенности затрат на приобретение материальных активов:

а) требуют больших расходов;

б) фонды вкладываются на длительные периоды времени, причем решения об инвестициях нельзя (или очень трудно) изменить;

в) решения об инвестициях, как правило, оказывают решающее влияние на способность фирмы достичь своих финансовых целей;

г) решение о замене материальных активов определяет пути дальнейшего развития фирмы;

д) инвестиции в материальные активы требуют соответствующих инвестиций и в оборотный капитал.

Один из недостатков реального инвестирования – интервальное протекание процессов инвестирования и получения финансовых результатов от него. Интервальное протекание реального инвестирования связано с особенностями циклов и этапами его прохождения [15].

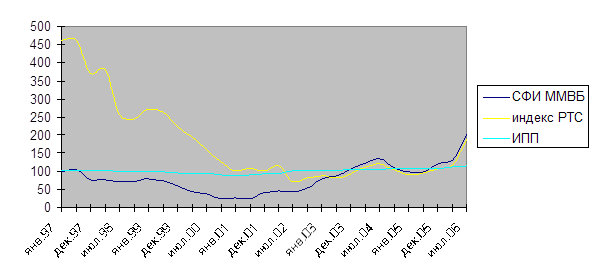

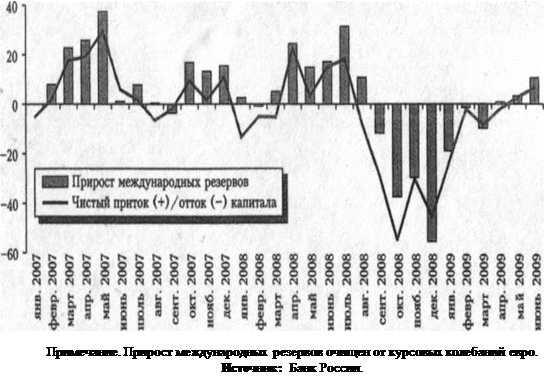

В отличие от реальных капиталовложений финансовые инвестиции более ликвидны благодаря способности обращения финансовых активов на вторичном фондовом рынке. Конъюнктура финансового рынка позволяет получать значительно больший уровень прибыли на вкладываемый капитал, чем операционная деятельность на товарных рынках.

Таким образом, инвестирование в финансовые инструменты имеют ряд особенностей. Во-первых, данный вид инвестирования не требует больших вложений. Во-вторых, сформированный портфель финансовых инструментов в сравнении с портфелем реальных инвестиций обладает более высокой ликвидностью и, следовательно, более легок в управляемости.

Подавляющая часть предприятий финансовые инвестиции осуществляет с целью получения дополнительного инвестиционного дохода от использования свободных денежных средств. Однако данное инвестирование является более рискованным по сравнению с реальными инвестициями. При этом на доходность финансовых инструментов влияет множество факторов, из которых большая часть – внешние факторы, не зависящие от инвестора.

Быстрое изменение деловой ситуации на фондовом рынке предполагает необходимость более оперативного управления портфелем финансовых активов по сравнению с реальными инвестиционными проектами. Поэтому портфельный инвестор вынужден систематически анализировать и своевременно корректировать состав и структуру своего фондового портфеля [13].

2.4 Этапы разработки стратегии

Процесс разработки инвестиционной стратегии организации осуществляется по следующим этапам:

1) формирование стратегических целей инвестиционной деятельности;

2) определение инвестиционных возможностей инвестора;

3) определение сроков инвестирования;

4) анализ рынка объектов инвестирования;

5) разработка наиболее эффективных путей реализации целей инвестиционной деятельности;

6) конкретизация инвестиционной стратегии по периодам ее реализации;

7) оценка разработанной стратегии;

8) мониторинг [15].

Формирование стратегических целей инвестиционной деятельности должно отвечать определенным требованиям.

Во-первых, цели должны быть достижимыми. В них должен быть заключен определенный вызов для организации, ее сотрудников и финансового менеджмента. Они не должны быть слишком легкими для достижения. Но они также не должны быть нереалистичными, выходящими за предельно допустимые возможности исполнителей. Хотя в основе разработки стратегических инвестиционных целей лежит идеальное представление или желаемый образ стратегической инвестиционной позиции организации, их необходимо сознательно ограничивать по критерию реальной достижимости с учетом факторов внешней инвестиционной среды и внутреннего инвестиционного потенциала.

Во-вторых, цели должны быть гибкими. Стратегические цели инвестиционной деятельности организации следует устанавливать таким образом, чтобы они оставляли возможность для их корректировки в соответствии с теми изменениями, которые могут произойти в инвестиционной среде. Финансовые менеджеры должны помнить об этом и быть готовыми внести модификации в установленные цели с учетом новых требований, выдвигаемых к организации со стороны внешней инвестиционной среды, общего экономического климата или параметров внутреннего инвестиционного потенциала.

В-третьих, цели должны быть измеримыми. Это означает, что стратегические инвестиционные цели должны быть сформулированы таким образом, чтобы их можно было количественно измерить или оценить, была ли цель достигнута.

В-четвертых, цели должны быть конкретными. Стратегические инвестиционные цели должны обладать необходимой специфичностью, помогающей однозначно определить, в каком направлении должны осуществляться действия. Цель должна четко фиксировать, что необходимо получить в результате инвестиционной деятельности, в какие сроки ее следует достичь и кто будет ответственным лицом за основные элементы инвестиционного процесса. Чем более конкретна цель, чем яснее намерения и ожидания, связанные с ее достижением, тем легче выразить стратегию ее достижения.

В-пятых, цели должны быть совместимыми. Совместимость предполагает, что стратегические инвестиционные цели соответствуют миссии организации, ее общей стратегии развития, а также краткосрочным инвестиционным и другим функциональным целям.

В-шестых, стратегические инвестиционные цели должны быть приемлемыми для основных субъектов влияния, определяющих деятельность организации. Стратегические цели инвестиционной деятельности организации разрабатываются для реализации в долгосрочной перспективе главной цели финансового менеджмента — максимизации благосостояния собственников организации [3].

Основными целями инвестора могут быть следующие:

1) обеспечение темпов роста капитала. Эта цель представляет собой увеличение капитала компании в долгосрочной перспективе;

2) обеспечение темпов роста текущего дохода. Так как осуществление инвестиционной деятельности требует мобилизации значительных финансовых ресурсов, в том числе заемных, при формировании инвестиционного портфеля следует обеспечить включение в него финансовых инструментов с высокой текущей доходностью, обеспечивающих поддержание постоянной платежеспособности компании;

3) сохранение капитала. Данная цель подразумевает обеспечение минимизации инвестиционных рисков. В процессе минимизации общего уровня рисков основное внимание должно быть уделено минимизации риска потери капитал, а лишь затем минимизации риска потери доходов;

4) обеспечение достаточной ликвидности инвестиционного портфеля. В целях достижения эффективной управляемости инвестиционным портфелем, обеспечения возможностей быстрого реинвестирования капитала в более выгодные проекты портфель или его часть должны носить высоколиквидный характер, то есть при необходимости быстро превращаться в деньги [15].

В процессе формирования портфеля ценных бумаг инвестор должен определиться со структурой портфеля, то есть выбрать оптимальное соотношение конкретных видов ценных бумаг в портфеле.

Процесс формирования портфеля ценных бумаг включает три этапа.

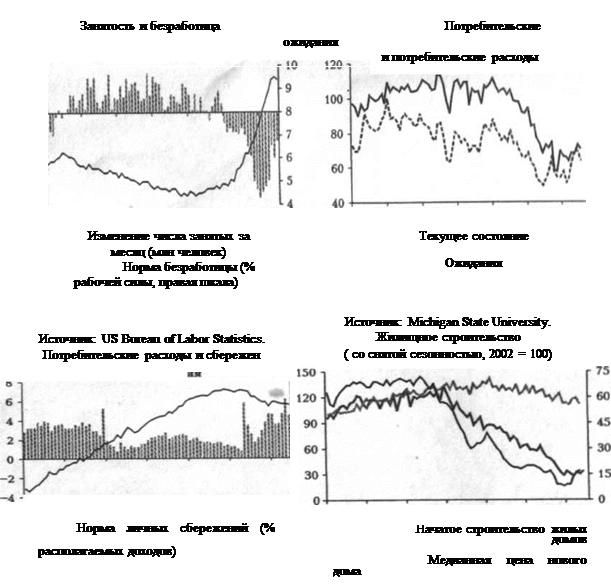

На первом этапе инвестором или по его поручению брокером анализируется информация о состоянии экономики в целом, об отдельных отраслях экономики, инвестиционных компаниях, банках, паевых фондах. Такой информацией может быть статистическая отчетность, публикуемая в разных средствах массовой информации, и другие источники. На ее основании делаются предположения по поводу роста или снижения цен на те или другие бумаги, попытка оценить уровень инфляции в стране, изменения в денежном обращении, вероятные потребности государства в финансировании, влияние на курс валюты и другое.

Итогом первого этапа является список ценных бумаг, наиболее доходных и наименее рискованных для включения в портфель в определенный период времени.

На втором этапе проводится анализ отдельных сегментов рынка ценных бумаг для выявления наиболее благоприятных для инвестирования на данный момент, анализируется состояние эмитентов, в чьи финансовые инструменты инвестируется капитал. При анализе компаний изучаются финансовые аспекты и будущая коммерческая жизнеспособность самой компании, счет прибылей и убытков, баланс, анализ денежных потоков, результаты деятельности компании в прошлом и прогнозы на будущее. Для оценки качества ценных бумаг для инвестирования могут использоваться методы фундаментального и технического анализа.

Фундаментальный анализ включает методы оценки влияния микро- и макроэкономических показателей на курс ценных бумаг определенных компаний в будущем. Для проведения фундаментального анализа рассматриваются данные о выпускаемой продукции, размерах активов, выручки и прибыли, что позволяет в дальнейшем определить, являются ли акции компании недооцененными или переоцененными в сравнении с их текущей реальной рыночной ценой. В рамках фундаментального анализа для оценки эффективности работы компании рассматриваются показатели рентабельности, финансовой устойчивости, темпа роста компании и другое. Фундаментальный анализ применяется при включении в портфель ценных бумаг, в основном акций и облигаций.

Технический анализ включает все методы предсказания краткосрочного движения рыночных цен, которые опираются только на статистику прошлых сделок, объемов торговли, числа заключенных сделок, временных рядов рыночных цен. Все технические прогнозы используют движение цен в прошлом для предсказания их будущих движений в целях определения наиболее благоприятного времени заключения сделок с ценными бумагами. Такие прогнозы предполагают наличие корреляции между прошлым и будущим.

В отличие от фундаментального анализа при использовании технического анализа стремятся установить не ценность или привлекательность бумаг определенной компании, а общие тенденции на рынке и, исходя из этого, рекомендовать инвесторам общий курс действий.

Результатом этого этапа является окончательный список портфеля.

На третьем этапе на основе полученного основного списка формируется тот или иной тип портфеля [5].

Похожие работы

... биржа – организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов, один из регуляторов финансового рынка, обслуживающий движение денежных капиталов. Роль фондовой биржи в экономике страны определяется, прежде всего, степенью разгосударствления собственности, точнее – долей акционерной собственности в производстве валового национального продукта. Кроме того, ...

... -Аэро Новосибирск" (прежнее наименование ЗАО "Аэропорт-Сервис"), ОАО "Газпромнефть-Новосибирск" (прежнее наименование ОАО "Новосибирскнефтепродукт ВНК"). 2.3 Оценка качества документов по корпоративному управлению Для оценки качества корпоративного управления в ОАО "Газпром-Нефть" необходимо посмотреть, какие документы по корпоративному управлению разработаны компанией, а каких нет. ...

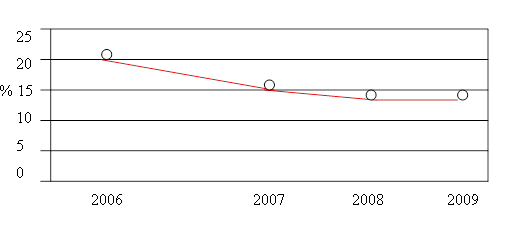

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

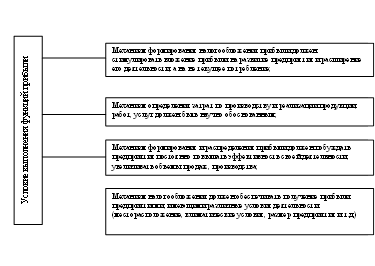

... эти функции, необходимо выполнение ряда условий (рис.2). Рис.2. Условия выполнения прибылью основных функций 1.2 Формирование и использование прибыли на предприятии Одними из важнейших этапов при формировании прибыли являются ее прогнозирование и планирование. Для повышения обоснованности плана прибыли, своевременной корректировки производственной, инвестиционной, инновационной и ...

0 комментариев