Навигация

Методи розрахунку факторів прискорення та розгортання ділової активності банку та їх аналіз

60. Методи розрахунку факторів прискорення та розгортання ділової активності банку та їх аналіз

Зміни (коливання) обсягів статей активу і пасиву балансу виступають в ролі факторів сповільнення і прискорення ділової активності банку.

І. Фактори уповільнення і згортання ділової активності: ·Дебітори ·Інвестиції в державні цінні папери ·Грошові кошти в касі і на коррахунку в НБУ ·Інвестиції в акції ·Міжбанківські кредити надані ·Строкові депозити в інших банках

II. Фактори прискорення і розгортання ділової активності: ·Коррахунки в інших банках ·Міжбанківські кредити одержані ·Кредити надані ·Кредити до запитання ·Строкові депозити залучені ·Основні засоби і капітальні вкладення ·Кредитори ·Прибуток ·Статутний капітал ·Малоцінні та господарські матеріали ·Резервний капітал ·Нематеріальні активи.

Якщо сума впливу факторів прискорення і розгортання ділової активності комерційного банку більша проти дії факторів її уповільнення і згортання, то це свідчить про переваження політики агресивної ділової активності банку, а не захисту і виживання на фінансовому ринку, що сприяло підвищенню ефективності віддачі активів капіталу, і в кінцевому рахунку - зростанню чистого прибутку. Необхідно підсумувати фактори негативного впливу в цілому по прискоренню і уповільненню, визначити яким з них (в складі факторів уповільнення і прискорення) належить перше місце, друге і т.д. Важливим є співвідношення кількості факторів негативного та позитивного впливу, визначення найбільш значних із останніх. Таким чином, розглянута нами методика аналізу дає можливість виявити конкретні фактори, виміряти їх кількісний вплив на коливання ділової активності і оцінити позитивний чи негативний їх вплив на ефективність фінансово-господарської діяльності банку. Крім того, вона розкриває тактику поведінки банку, виявляє упущення та прорахунки керівництва банку в його рішеннях з диверсифікації джерел і напрямків вкладень та залучення або повернення коштів грошового ринку.

61. Порівняльний аналіз в динаміці показників, розрахованих за даними балансу, що характеризують ділову активність: долю інвестицій в доходних операціях, рівень залучених коштів, рівень використання залучених коштів

Доля інвестицій в доходних операціях

К=(ЦПП/Ад)*100%,

де ЦПП – портфель цінних паперів та паїв, Ад – доходні активи.

Рівень залучених коштів

Рзк =ЗК/ Пзаг ,

де ЗК – залучені кошти, Пзаг – пасиви загальні.

Рівень використання залучених коштів

Рвзк= Ад/ ЗК

Абсолютні значення розрахованих показників за звітний період порівнюються із відповідними за базисний період, на основі чого робиться висновок про напрямок зміни показників. Доцільним є визначення темпу зміни цих показників, який визначається діленням значення показника за звітний період на значення відповідного показника за базисний період та множенням результату на 100%. Крім того, визначається темп приросту показника, для чого із отриманого значення темпу зміни вираховують 100%. Це дає змогу отримати уяву про відносну зміну показника протягом звітного періоду. Крім цього, визначені коефіцієнти співставляють із оптим. значеннями, виробленими практикою, на основі чого роблять відповідні висновки.

62. Система показників фінансової стійкості і надійності банку і їх інформаційне забезпечення

В якості основних коефіцієнтів, що характеризують фінансову стійкість банку необхідно брати:

Коефіцієнт надійності. Співвідношення власного капіталу до залучених коштів; показує рівень залежності банку від залучених коштів.

Коефіцієнт фінансового важеля. Співвідношення зобов`язань банку і капіталу банку; розкриває здатність банку залучати кошти на фінансовому ринку.

Коефіцієнт участі власного капіталу в формуванні активів. Співвідношення капіталу до активів загальних; розкриває достатність власного капіталу в активізації і покритті різних ризиків.

Коефіцієнт захищеності власного капіталу. Співвідношення капіталізованих активів і власного капіталу. Показує яку частину капіталу розміщено в нерухомість.

Коефіцієнт захищеності доходних активів = [(капітал – недоходні активи – збитки)/ доходні активи].

Сигналізує про захист доходних активів власним мобільним капіталом.

Коефіцієнт мультиплікатора капіталу. Відношення активів до акціонерного капіталу. Показує ступінь покриття активів капіталом.

63. Методика розрахунку і порівняльний аналіз показників, що характеризують фінансову стійкість зі сторони платоспроможності

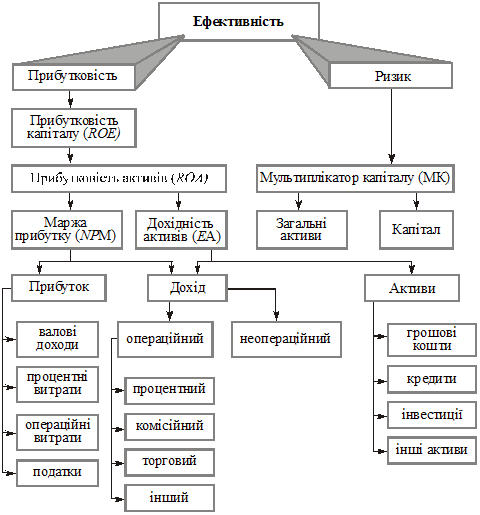

В аналізі банківської діяльності розрізняють прибутковість або рентабельність:

Активів. К = Чистий прибуток/ Активи загальні. Рівень окупності чистим прибутком середньорічних активів.

Доходних активів. К = Чистий прибуток/ Активи доходні. Рівень окупності чистим прибутком середньорічних доходних активів.

Загального капіталу. К = Чистий прибуток/ капітал загальний. Рівень окупності чистим прибутком середньорічного загального капіталу.

Рентабельність статутного капіталу. . К = Чистий прибуток/ капітал акціонерний. Рівень окупності чистим прибутком середньорічного акціонерного капіталу.

Що стосується ліквідності комерційного банку, то це здатність банку виконувати свої зобов`язання перед клієнтами і контрагентами в періодах що аналізуються. Коефіцієнт миттєвої ліквідності показує можливість банку погашати живими грошима з коррахунків і каси зобов`язанння по всіх депозитах. [Кмл=(Кошти на к/р + Кошти в касі)/ на депозити].

Похожие работы

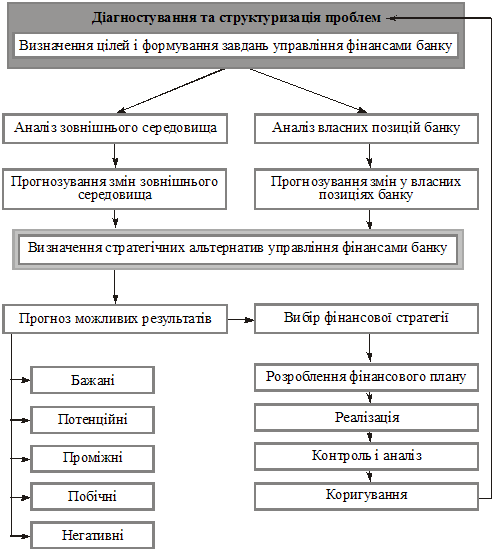

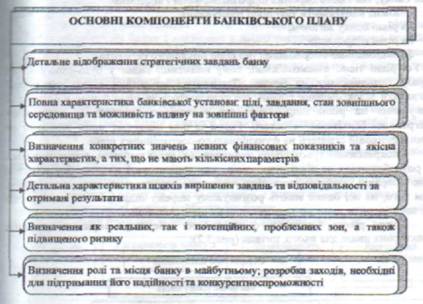

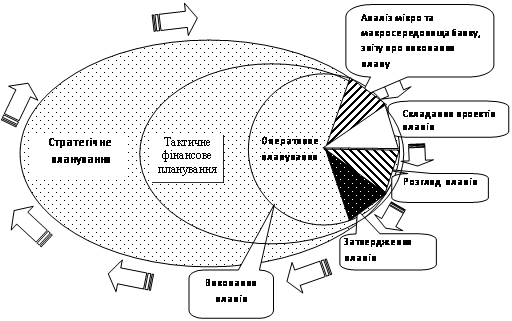

... поставленим завданням. Без організації належного контролю за виконанням планів їх складання перетворюються на рутинну й непотрібну роботу. Розділ 2. Організація механізму планування банківської діяльності Фінансове планування спрямовується на перетворення стратегічних цілей та завдань банку в конкретні значення результативних фінансових показників діяльності банківської установи через реал ...

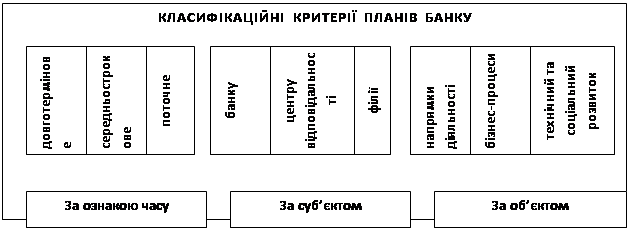

... меж для розробки кількісних та якісних завдань банку загалом та кожного його підрозділу зокрема (табл.1.1) [2, с. 32]. Таблиця 1.1 Завдання і елементи системи планування банківської діяльності Основні завдання планування Елементи планування Визначення перспектив та майбутнього профілю банку Інформаційна система Визначення та характеристика сегментів ринку, що їх має намір ...

... світу. 3. Законодавство України, яке регламентує діяльність банків щодо захисту їх безпеки на ринку банківських послуг. Аналізуючи нормативно-правові умови безпеки банківської діяльності в Україні, необхітно зазначити, що спеціального законодавства в цій галузі на сьогодні немає. Україна є однією з небагатьох країн світу, де, незважаючи на значне зростання злочинності, приватний сектор економ ...

... грошового ринку, банки повинні брати на себе всю відповідальність перед інвесторами за економічні ризики своїх позичальників. Успіху в справі диверсифікації ризиків можна добитися тільки за умови, що дане завдання розв'язуватиметься зусиллями всієї банківської системи. Необхідне ухвалення низки законів, що регламентують діяльність всіх її ланок і створення ефективного механізму державного контролю ...

0 комментариев