Навигация

УЧЕТ АМОРТИЗАЦИИ (ИЗНОСА) ОСНОВНЫХ СРЕДСТВ

1.7. УЧЕТ АМОРТИЗАЦИИ (ИЗНОСА) ОСНОВНЫХ СРЕДСТВ

Согласно главы 25 Налогового кодекса Российской Федерации амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода, и стоимость которых погашается путем начисления амортизации.

Амортизируемое имущество, полученное унитарным предприятием от собственника унитарного предприятия в оперативное управление или хозяйственное ведение, подлежит амортизации у данного унитарного предприятия в порядке установленном настоящей главы.

К амортизируемому имуществу не относятся земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-технические запасы, товары, ценные бумаги, финансовые инструменты срочных сделок.

В состав амортизационного имущества в целях настоящей главы не включаются:

1)имущество бюджетных организаций

2)имущество некоммерческих организаций, за исключением имущества, приобретенного в связи с осуществлением предпринимательской деятельности и используемого для осуществления такой деятельности;

3)имущество, приобретенное с использованием бюджетных ассигнований и иных аналогичных средств (в части стоимости, приходящейся на величину этих средств);

4)объекты внешнего благоустройства (объекты лесного хозяйства, объекты дорожного хозяйства, специализированные сооружения судоходной обстановки) и другие аналогичные объекты;

5)продуктивный скот, буйволы, волы, яки, олени, другие одомашненные животные дикие животные (за исключением рабочего скота);

6)приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусств;

7)имущество, первоначальная стоимость которого составляет до десяти тысяч рублей включительно. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию;

8)имущество, приобретенное (созданное) за счет средств, поступивших в соответствии с подпунктами 15 и 20 пункта 1 статьи 251 настоящего Кодекса, а также имущество, указанное в подпункте 7 пункта 1 статьи 251 настоящего Кодекса.

Из состава амортизируемого имущества в целях настоящей главы исключаются основные средства:

- переданные (полученные) по договорам в безвозмездное пользование;

- переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев;

- находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев.

При расконсервации объекта основных средств амортизация по нему начисляется в порядке, действующем до момента его консервации.

Основные средства организации в процессе производства постепенно изнашиваются. Износ – стоимостный показатель потери объектами основных средств физических качеств или утраты технико-экономических свойств, а вследствие этого – стоимости. Поэтому каждой организации следует обеспечить накапливание средств (источников), необходимых для приобретения и восстановления окончательно износившихся основных средств. Такое накапливание достигается за счет включения в издержки производства сумм отчислений, которые называются амортизационными. Размеры амортизационных отчислений устанавливаются:

в соответствии с ожидаемой производительностью или мощностью применения;

ожидаемого физического износа в соответствии с режимом работы (1-3 смены), естественных условий (юг, север), системы планово-предупредительных ремонтов:

наличия нормативно-правовых и прочих ограничений использования объекта (срок аренды, срок деятельности организации, установленный при регистрации).

Минимально возможный срок эксплуатации объекта основных средств – износа должен быть не ниже 12 месяцев.

Устанавливая срок полезного использования объекта организация должна доказать свою правоту, т.е. указать факторы, повлиявшие на этот выбор. В соответствии, с чем необходимо оформлять передачу объектов в эксплуатацию не только актом, но и распоряжением руководителя на установление срока полезного использования и варианта начисления амортизации.

Стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено Положением по бухгалтерскому учету «Учет основных средств» (ПБУ-6/01).

Объектами для начисления амортизации являются объекты основных средств, находящиеся в организации на праве собственности, хозяйственного ведения, оперативного управления.

Начисление амортизации по объектам основных средств, сданным в аренду, производится арендодателем (за исключением амортизационных отчислений, производимых арендатором по имуществу по договору аренды предприятия, и в случаях, предусмотренных в договоре финансовой аренды).

Начисление амортизации по имуществу по договору аренды предприятия осуществляется арендатором в порядке, изложенном для основных средств, находящихся в организации на праве собственности.

Начисление амортизации лизингового имущества производится лизингодателем или лизингополучателем в зависимости от условий договора лизинга.

По жилищному фонду, объектам внешнего благоустройства и другим аналогичным объектам лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и т.п. объектам, продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста, а также приобретенным изданиям (книги, брошюры и т.п.) амортизация не начисляется (Приказ Минфина РФ от 28.03.2000 № 32н).

Не подлежат амортизации объекты основных средств некоммерческих организаций (Приказ Минфина РФ от 28.03.2000 № 32н).

Амортизация не начисляется по объектам, относящимся к фильмофонду, сценическо - постановочным средствам, экспонатам животного мира в зоопарках и других аналогичных учреждениях.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки, объекты природопользования).

Амортизация не начисляется по мобилизационным мощностям, если иное не предусмотрено законодательством Российской Федерации.

По объектам жилого фонда, которые используются организацией для извлечения дохода и учитываются на счете учета доходных вложений в имущество, амортизация начисляется в общеустановленном порядке.

Амортизационные отчисления по объекту основных средств начинаются с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету.

Начисление амортизационных отчислений производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета в связи с прекращением права собственности или иного вещного права.

Начисление амортизационных отчислений не приостанавливается в течение срока полезного использования объектов основных средств, кроме случаев их нахождения на реконструкции и модернизации по решению руководителя организации, и по основным средствам, переведенным по решению руководителя организации на консервацию с продолжительностью, которая не может быть менее трех месяцев.

Порядок консервации основных средств, числящихся на балансе, устанавливается и утверждается руководителем организации, при этом могут быть переведены на консервацию, как правило, основные средства, находящиеся в определенном комплексе, объекте, имеющие законченный цикл производства.

Начисление амортизационных отчислений приостанавливается на период восстановления объектов основных средств, продолжительность которого превышает 12 месяцев.

Амортизационные отчисления по объекту основных средств прекращаются с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или списания этого объекта с бухгалтерского учета.

Срок полезного использования - период, в течение которого использование объекта основных средств призвано приносить доход организации или служить для выполнения целей деятельности организации, определяемый для принятых к бухгалтерскому учету основных средств в соответствии с установленным порядком. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования этого объекта.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств при его отсутствии в технических условиях или неустановлении в централизованном порядке, а также объекта основных средств, ранее использованного у другой организации, производится исходя из:

ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен); естественных условий и влияния агрессивной среды, системы планово - предупредительных всех видов ремонта;

нормативно - правовых и других ограничений использования этого объекта (например, срок аренды).

Согласно Главы 25 НК РФ амортизация объектов основных средств производится одним из следующих методов начисления амортизационных отчислений:

-линейный метод;

-нелинейный метод

При применении линейного метода сумма начислений за один месяц амортизации в отношении объекта амортизационного имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта. При применении линейного метода норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

К = (1/n) х 100%

Где К - норма амортизации в процентах к первоначальной (восстановительной стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

К = (2/n) х 100%

Где: К - норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;

n- срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах

Пример: Приобретен объект стоимостью 120000руб. со сроком полезного использования 5 лет. Годовая норма амортизационных отчислений – 20%. Годовая сумма амортизационных отчислений составит 24000руб. (120000 * 20/100).

При способе уменьшаемого остатка годовая сумма начисления амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, устанавливаемого в соответствии с законодательством Российской Федерации.

Коэффициент ускорения применяется по перечню высокотехнологичных отраслей и эффективных видов машин и оборудования, устанавливаемому федеральными органами исполнительной власти.

По движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться в соответствии с условиями договора лизинга коэффициент ускорения не выше 3.

Пример: Приобретен объект основных средств стоимостью 100000руб. со сроком полезного использования 5 лет. Годовая норма амортизации составляет 40%. Норма амортизации, исчисленная исходя из срока полезного использования, составляющая 20%, увеличивается на коэффициент ускорения 2 (100000руб./5=20000руб.) (100*20000руб./100000руб.*2)=40.

В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при оприходовании объекта, и составит 40 тыс. руб. Во второй год эксплуатации амортизация начисляется в размере 40 процентов (100 х 40 : 100) от остаточной стоимости, т.е. разница между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год ((100 - 40) х 40 : 100), и составит 24 тыс. руб. В третий год эксплуатации - в размере 40 процентов от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, составит 12,4 тыс. руб. ((60 - 24) х 40 : 100) и т.д.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе - сумма чисел лет срока службы объекта.

Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере 1/12 исчисленной годовой суммы.

В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности. Например, в апреле отчетного года принят к бухгалтерскому учету объект основных средств первоначальной стоимостью 20 тыс. руб.; срок полезного использования - 4 года; годовая сумма амортизационных отчислений - 5 тыс. руб. (20 тыс. руб. : 4); годовая норма амортизационных отчислений (организация использует линейный метод) - 25 процентов (5 х 100 : 20). По принятому в апреле к бухгалтерскому учету объекту амортизация в первый год использования составит (5 х 8 : 12) = 3,33 тыс. руб.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Пример. Приобретен автомобиль грузоподъемностью более 2 т с предполагаемым пробегом до 400 тыс. км стоимостью 80 тыс. руб. В отчетном периоде пробег составляет 5 тыс. км, следовательно, сумма амортизационных отчислений исходя из соотношения первоначальной стоимости и предполагаемого объема продукции составит 1 тыс. руб. (5 х 80 : 400).

По нефтяным скважинам начисление амортизации производится по установленным нормам в течение 15 лет, а по газовым скважинам - в течение 12 лет независимо от фактического срока их полезного использования.

По ликвидированным и недоамортизированным нефтяным и газовым скважинам амортизационные отчисления продолжают начисляться впредь до полного перенесения их первоначальной стоимости на добываемую предприятием нефть, газ и другие продукты (но не более срока деятельности организации).

В соответствии с Федеральным законом от 14 июня 1995 г. N 88-ФЗ "О государственной поддержке малого предпринимательства в Российской Федерации" субъекты малого предпринимательства вправе начислять амортизацию основных производственных средств в размере, в два раза превышающем нормы, установленные для соответствующих видов основных средств, а также списывать дополнительно как амортизационные отчисления до 50 процентов первоначальной стоимости основных средств со сроком полезного использования более трех лет.

Капитальные затраты на арендованные основные средства, подлежащие после прекращения договора аренды передаче арендодателю, амортизируются ежемесячно арендатором в течение срока аренды, исходя из способа начисления амортизационных отчислений, установленных арендодателем по объекту, на который произведены указанные затраты.

Амортизационные отчисления, начисленные по объектам основных средств, отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся, и начисляются независимо от результатов деятельности организации в отчетном периоде.

Сумма начисленной амортизации отражается в бухгалтерском учете по дебету счетов учета издержек производства или обращения (за исключением объектов основных средств, сданных в аренду) в корреспонденции с кредитом счета учета амортизации.

Амортизационные отчисления по объектам основных средств отражаются в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете учета амортизации.

По объектам основных средств, сданным в аренду, амортизационные отчисления производятся арендодателем (за исключением амортизационных отчислений, производимых арендатором по имуществу по договору аренды предприятия, и в случаях, предусмотренных в договоре финансовой аренды) и отражаются на отдельном субсчете счета учета амортизации в корреспонденции с дебетом счета учета расходов, связанных с получением доходов по договору аренды (в ред. Приказа Минфина РФ от 28.03.2000 № 32н).

Начисление износа основных средств, не оконченных строительством (не оформленных актами приемки), но фактически эксплуатируемых производится в общем порядке: с первого числа месяца, следующего за месяцем ввода в эксплуатацию. Основанием для начисления износа является справка о стоимости этих объектов по данным учета капитальных вложений. По оформлении актами о приемке ввода этих объектов в действие и зачисления их в состав основных средств ранее начисленную сумму износа уточняют.

Особенности отдельных видов производства, режима эксплуатации машин и оборудования, естественных условий и влияния агрессивной Среды, которые вызывают повышенный или пониженный износ основных фондов, эксплуатируемых в цехе или на предприятии, учитываются посредством применения соответствующих поправочных коэффициентов, установленных к нормам амортизационных отчислений.

При применении к одной и той же норме амортизационных отчислений одновременно двух поправочных коэффициентов общая норма определяется по формуле:

Н 2 = Н 1 (К 1 + К 2 - 1)

Где Н 2 — скорректированная норма амортизации;

Н 1 — утвержденная базовая норма амортизации;

Похожие работы

... и пассивную часть. Увеличение доли активной части основных средств способствует повышению показателей выпуска продукции и экономической эффективности деятельности предприятия. 2 Анализ эффективности использования основных средств на примере ООО "Производственная фирма "Прайд" 2.1 Задачи, источники информации и методика анализа Основные средства - один из важнейших факторов любого ...

... , подлежат возмещению только при их использовании в производстве, а в остальных случаях, в том числе при списании (передаче в УК), НДС должен покрываться за счет собственных источников.3. Анализ эффективности использования основных средств на ЗАО “ВОЛЬВО-ВОСТОК” 3.1. Информационная база анализа Дальневосточная компания ЗАО "Вольво Восток" специализируется на поставке грузовых автомобилей VOLVO ...

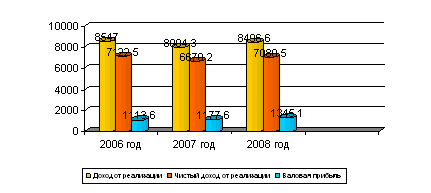

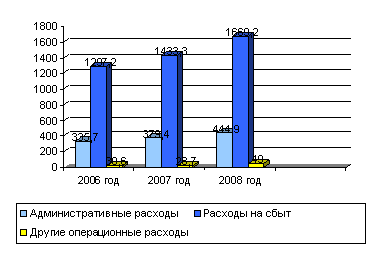

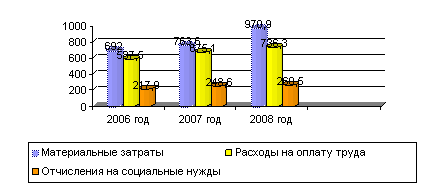

... , состояния, движения и динамики основных средств как на конкретном предприятии (в организации, объединении), так и в целом по России. 2. АНАЛИЗ ОБЕСПЕЧЕНИЯ И ИСПОЛЬЗОВАНИЯ ОСНОВНЫХ СРЕДСТВ ПРЕДПРИЯТИЯ ОАО «КРАСНОГОРСКОЕ АТП» 2.1 Краткая экономическая характеристика ОАО «Красногорское АТП» Красногорское автотранспортное предприятие создано в соответствии с Указом Президента РФ от 14.10. ...

... возможность определить стоимость основных средств на одну гривну изготовленной продукции и характеризует обеспеченность предприятия основными фондами. [1] Рис. 1.1 - Показатели состояния и эффективности использования основных средств Рассчитывается по формуле: , (1.1) где фондоемкость; балансовая стоимость основных средств на конец отчетного периода; ...

0 комментариев