Навигация

УЧЕТ ЛИЗИНГОВЫХ ОПЕРАЦИЙ

1.11. УЧЕТ ЛИЗИНГОВЫХ ОПЕРАЦИЙ

Лизинг – вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором, с правом выкупа имущества лизингополучателем.

Правовые и организационно-экономические особенности лизинга определены в Федеральном законе от 29 октября 1998г. № 164-Ф3 «О лизинге», который принят Государственной Думой 11 сентября 1998г. и одобрен Советом Федерации 14 октября 1998г.

Для расчетов лизинговых платежей при заключении договоров финансового лизинга используются Методические рекомендации по расчету лизинговых платежей, разработанные и утвержденные Министерством экономики РФ.

Под лизинговыми платежами в этих рекомендациях понимается общая сумма, выплачиваемая лизингополучателем лизингодателю за предоставленное ему право пользования имуществом- предметом договора.

В лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкупи порядок выплат указанной стоимости в виде долей в составе лизинговых платежей. Лизинговые платежи, которые могут осуществляться в денежной, компенсационной (продукцией или услугами лизингополучателя) и в смешанной формах, уплачиваются в виде отдельных взносов, общую сумму которых, форму, метод начисления и периодичность уплаты устанавливают при заключении договора. По методу начисления лизинговых платежей стороны могут выбрать:

метод «с фиксированной общей суммой», когда общая сумма платежей начисляется равными долями в течение всего срока договора в соответствии с согласованной сторонами периодичностью (ежегодно, ежеквартально и т.д.);

метод «с авансом», когда лизингополучатель при заключении договора выплачивает лизингодателю аванс в согласованном сторонами размере, а остальная часть (за минусом аванса) начисляется и уплачивается в течение срока договора, как и при начислении платежей с фиксированной общей суммой;

метод «минимальных платежей», когда в общую сумму платежей включаются сумма амортизации лизингового имущества за весь срок действия договора, плата за использованные лизингодателем заемные средства, комиссионное вознаграждение и плата за дополнительные услуги лизингодателя, предусмотренные договором, а также стоимость выкупаемого лизингового имущества, если выкуп предусмотрен договором.

В договоре лизинга стороны устанавливают периодичность выплат (ежегодно, ежеквартально, ежемесячно, еженедельно), а также сроки внесения платы по числам месяца.

Учет лизинговых операций ведут на основании приказа Минфина РФ от 17.02.97г. № 15 «Об отражении в бухгалтерском учете операций по договору лизинга». Этим приказом предусмотрены два варианта отражения указанных операций в учете:

имущество учитывается на балансе лизингополучателя;

имущество учитывается на балансе лизингодателя.

Расчет общей суммы лизинговых платежей осуществляется по формуле:

ЛП=АО+ПК+КВ+ДУ=НДС (1),

где ЛП - общая сумма лизинговых платежей,

АО - величина амортизационных отчислений, причитающихся лизингодателю в текущем году,

ПК - плата за используемые кредитные ресурсы лизингодателя на приобретение имущества - объекта договора лизинга,

КВ - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга,

ДУ - плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга,

НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя (если лизингополучатель является малым предприятием, в сбщую сумму платежей НДС не включается).

Амортизационные отчисления (АО) рассчитываются по формуле:

АО=БС*На/100 (2),

где БС - балансовая стоимость имущества - предмета договора лизинга,

На - норма амортизации,%.

Плата за используемые лизингодателем кредитные ресурсы на приобретение имущества - предметы договора:

ПК= КР*СТк/100 (3),

где КР - кредитные ресурсы,

СТк - ставка за кредит, % годовых.

При этом имеется в виду, что в каждом расчетном году плата соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью предмета договора:

КРt= Q (ОСн + ОСк)/2 (4),

где КРt - кредитные ресурсы, плата за которые осуществляется в расчетном году,

ОСн и ОСк - расчетная остаточная стоимость имущества соответственно на начало и конец года,

Q - коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества.

Комиссионное вознаграждение рассчитывается по формуле:

КВt=р*БС(5а),

где р - ставка комиссионного вознаграждения, % годовых от БС,

БС - то же, что и в формуле (2),

или по следующей формуле:

КВt= ОСн+Оск/2* СТв/100 (5б),

где ОСн и ОСк - то же, что и в формуле (4),

СТв - ставка комиссионного вознаграждения, устанавливаемая в % от среднегодовой остаточной стоимости имущества.

Плата за дополнительные услуги лизингодателя в расчетном году:

ДУt=(Р1 + Р2 + ... + Рn) / Т (6),

где Р1, Р2,...Рn - расход лизингодателя на каждую предусмотренную договором услугу, Т - срок договора.

Размер НДС определяется по формуле: НДСt= Вt + СТндс /100 (7),

где Вt - выручка от сделки по договору лизинга в расчетном году,

СТндс - ставка НДС, %.

В сумму выручки включаются: амортизационные отчисления (АОt), плата за использованные кредитные ресурсы (ПКt), сумма вознаграждения лизингодателю (КВt) и плата за дополнительные услуги (ДУt):

Вt = АОt + ПКt + КВt + ДУt (8).

Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле:

ЛВг = ЛП / Т (9),

где ЛВг - размер ежегодного взноса,

ЛП - общая сумма лизинговых платежей,

Т - срок договора лизинга, лет.

Ежеквартальная выплата: ЛВк = ЛП/Т/4;

ежемесячная выплата: ЛВм = ЛП/Т/12.

Пример.

Лизинговая компания заключила с предприятием договор о приобретении и поставке специализированного оборудования. Необходимо составить журнал регистрации операций, указав корреспонденцию счетов у лизинговой компании и предприятия при условии, что приобретенное имущество находится на балансе лизингодателя. Провести необходимые расчеты, если исходные показатели таковы (см. Табл. 2) (финансовые показатели даны в рублях).

Таблица 2

Исходные показатели

| Показатели | Величина |

| Срок договора | 3 года |

| Стоимость специализированного договора | 75000 |

| Расходы по доставке | 15000 |

| Проценты, уплаченные банку до постановки оборудования на учет | |

| НДС | 15003 |

| Ежемесячные лизинговые платежи | 1515 |

| Начисленные лизинговые платежи за отчетный квартал | 4545 |

| Начисленный НДС бюджету с суммы лизинговых платежей | 9090 |

| Перечислены с расчетного счета лизинговые платежи | 54540 |

| Предъявлен НДС бюджету к возмещению | 15003 |

Таблица 3

Бухгалтерский учет у лизингодателя

| Хозяйственные операции | Сумма | Дебет | Кредит |

| Оплачена стоимость основного средства поставщику | 75000 | 60 | 51 |

| Затраты, связанные с приобретением основных средств, отражены как капитальные вложения | 62497 | 08/4 | 60 |

| Отражен НДС по приобретенному основному средству, включая расходы по доставке | 15003 | 19/1 | 60 |

| Расходы по доставке оборудования | 12500 | 08/4 | 60 |

| Оплачены расходы по доставке оборудования | 15000 | 60 | 51 |

| Постановка на учет оборудования по первоначальной стоимости | 74997 | 03 | 08/4 |

| Предъявлен НДС бюджету | 15003 | 68 | 19/1 |

| Начислена задолженность лизингополучателю за квартал | 4545 | 62 | 46 |

| Начислен НДС с суммы лизинговых платежей | 757,5 | 46 | 68 |

| Списаны затраты по лизинговому имуществу | 625 | 46 | 20 |

| Выявлен финансовый результат | 3162,5 | 46 | 80 |

| Получена на расчетный счет оплата от лизингополучателя | 4545 | 51 | 62 |

| Ежемесячно начисляется износ по переданному в лизинг имуществу | 625 | 20 | 02 |

| При возврате имущества оно приходуется в состав основных средств лизингодателя | 74997 | 01 | 03 |

Условия договора:

Стоимость имущества - 74997 руб.

Срок договора - 3 года.

Норма амортизации - 10%.

Проценты, уплачиваемые банку ---.

Комиссионное вознаграждение - 12% годовых.

Дополнительные услуги ---.

Таблица 4

Расчет среднегодовой стоимости имущества

| Годы | Стоимость имущества на начало года | Сумма амортизационных отчислений | Стоимость имущества на конец года | .Среднегодовая стоимость имущества |

| I год | 74997 | 7500 | 67497 | (74997+67497)/2=71247 |

| II год | 67497 | 7500 | 59997 | (67497+59997)/2=63747 |

| III год | 59997 | 7500 | 52497 | 56247 |

Расчет общей суммы лизинговых платежей по годам:

I год:

АО=7500руб.

ПК=--- (считается по процентной ставке к среднегодовой стоимости)

КВ=71247*0,12=8550руб.

Всего: АО+КВ+ПК=7500+8550=16050руб.

НДС=16050*0,2=3210руб.

ЛП=7500+8550+3210=19260руб.

II год:

АО=7500руб.

КВ=63747*0,12=7650руб.

Всего: 7500+7650=15150руб.

НДС=15150*0,2=3030руб.

ЛП=7500+7650+3030=18180руб.

III год:

АО=7500руб.

КВ=56247*0,12=6750руб.

Всего: 7500+6750=14250руб.

НДС=14250*0,2=2850руб.

ЛП=14250+2850=17100руб.

Сумма лизинговых платежей за 3 года:

19260+18180+17100=54540руб.

Размер лизинговых взносов:

за год: 54540/3=18180 руб.

за квартал: 18180/4=4545 руб.

ежемесячно: 4545*3=1515 руб.

Сумма НДС за 3 года=9090 руб.

Таблица 5

Бухгалтерский учет у лизингополучателя

| Хозяйственные операции | Сумма | Дебет | Кредит |

| Получено специализированное оборудование от лизингодателя | 74997 | 001 | - |

| Начислены лизинговые платежи заотчетный квартал, включая НДС | 4545 | 20 | 76/3 |

| Отражен НДС от суммы лизинговогоплатежа | 757,5 | 19/1 | 76/3 |

| Перечислены лизинговые платежи | 5302,5 | 76/3 | 51 |

| НДС предъявлен бюджету | 757,5 | 68 | 19/1 |

| Возврат оборудования лизингодателю | 74997 | - | 001 |

ГЛАВА II. НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ ДЕЙСТВУЮЩЕЙ НА ПРЕДПРИЯТИЯХ СИСТЕМЫ УЧЕТА ОСНОВНЫХ СРЕДСТВ

Похожие работы

... и пассивную часть. Увеличение доли активной части основных средств способствует повышению показателей выпуска продукции и экономической эффективности деятельности предприятия. 2 Анализ эффективности использования основных средств на примере ООО "Производственная фирма "Прайд" 2.1 Задачи, источники информации и методика анализа Основные средства - один из важнейших факторов любого ...

... , подлежат возмещению только при их использовании в производстве, а в остальных случаях, в том числе при списании (передаче в УК), НДС должен покрываться за счет собственных источников.3. Анализ эффективности использования основных средств на ЗАО “ВОЛЬВО-ВОСТОК” 3.1. Информационная база анализа Дальневосточная компания ЗАО "Вольво Восток" специализируется на поставке грузовых автомобилей VOLVO ...

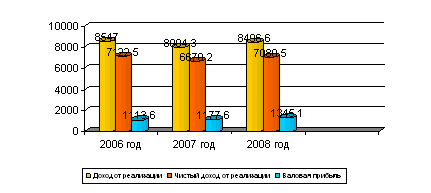

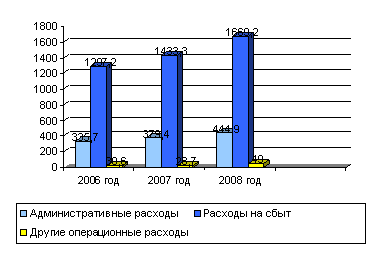

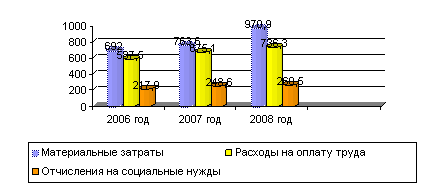

... , состояния, движения и динамики основных средств как на конкретном предприятии (в организации, объединении), так и в целом по России. 2. АНАЛИЗ ОБЕСПЕЧЕНИЯ И ИСПОЛЬЗОВАНИЯ ОСНОВНЫХ СРЕДСТВ ПРЕДПРИЯТИЯ ОАО «КРАСНОГОРСКОЕ АТП» 2.1 Краткая экономическая характеристика ОАО «Красногорское АТП» Красногорское автотранспортное предприятие создано в соответствии с Указом Президента РФ от 14.10. ...

... возможность определить стоимость основных средств на одну гривну изготовленной продукции и характеризует обеспеченность предприятия основными фондами. [1] Рис. 1.1 - Показатели состояния и эффективности использования основных средств Рассчитывается по формуле: , (1.1) где фондоемкость; балансовая стоимость основных средств на конец отчетного периода; ...

0 комментариев