Навигация

Анализ ликвидности, платежеспособности и финансовой устойчивости предприятия СП «Энергосбыт»

2.2 Анализ ликвидности, платежеспособности и финансовой устойчивости предприятия СП «Энергосбыт»

Для дальнейшего анализа финансово-хозяйственной деятельности предприятия необходимо изучить ликвидность бухгалтерского баланса предприятия. Ликвидность баланса предприятия определяется, как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

1) наиболее ликвидные - к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги);

2) быстро реализуемые – готовая продукция, товары, отгруженные и дебиторская задолженность. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.;

3) медленно реализуемые активы - статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы. Значительно большой срок понадобится для превращения их в готовую продукцию, а затем в денежную наличность;

4) трудно реализуемые активы - статьи раздела I актива баланса - внеоборотные активы.

Пассивы баланса группируются по степени срочности их оплаты на :

1) наиболее срочные обязательства, которые должны быть погашены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых уже наступили, просроченные платежи);

2) краткосрочные пассивы – со сроком погашения до одного года (краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы);

3) долгосрочные пассивы - это статьи баланса, относящиеся к разделам IV и V, то есть долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей;

4) постоянные пассивы и устойчивые - это статьи раздела III баланса «Капитал и резервы».

Анализ ликвидности баланса СП «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» приведен в таблице (Приложение 10).

Результаты расчетов показывают, что на предприятии сопоставление итогов групп по активу (в зависимости от степени ликвидности, т.е. скорости превращения активов в денежные средства) и по пассиву (в зависимости от степени их оплаты) имеют следующий вид:

А1<П1;А2>П2;А3>П3;А4<П4 (2)

Из четырех соотношений, характеризующих наличие ликвидных активов у организации, выполняется только одно. У «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» недостаточно денежных средств и краткосрочных финансовых вложений (высоколиквидных активов) для погашения наиболее срочных обязательств (разница составляет 242675 тыс. руб.). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств. В данном случае это соотношение не выполняется – краткосрочная дебиторская задолженность покрывает среднесрочные обязательства организации всего на 24%.

На конец анализируемого периода (2007 год) из четырех соотношений, характеризующих соотношение активов по степени ликвидности и обязательств по сроку погашения, выполняются все, кроме одного. У «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» достаточно денежных средств и краткосрочных финансовых вложений (высоколиквидных активов) для погашения наиболее срочных обязательств (больше на 85,6%). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (краткосрочных кредитов и займов). В данном случае, краткосрочная дебиторская задолженность покрывает среднесрочные обязательства «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» только лишь на 50%. Однако следует учесть, что это стало следствием неоправданного завышения величины высоколиквидных активов – их величины достаточно не только для покрытия наиболее срочных обязательств, но и хватает в совокупности с быстрореализуемыми активами для покрытия среднесрочных обязательств.

Для анализа платежеспособности предприятия, то есть способности его платить, по своим обязательствам рассчитываются финансовые коэффициенты платежеспособности. Они рассчитываются парами (на начало не соответствует нормальному ограничению, то оценить его можно по динамике (увеличению или снижению значения).

Исходя из данных баланса (Приложение 1, 2) в анализируемой организации коэффициенты, характеризующие платежеспособность, имеют значения, приведенные в таблице (Приложение 11).

Таблица 3-Алгоритм определения платежеспособности предприятия СП «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД»

| Наименование показателей | Нормальное ограничение |

| 1 | 2 |

| 1.Коэффициент текущей ликвидности | Отношение текущих активов к краткосрочным обязательствам. Рекомендуемое значение: >2,0 |

| 2. Коэффициент быстрой (промежуточной) ликвидности | Отношение ликвидных активов к краткосрочным обязательствам. Рекомендуемое значение: >1,0 |

| 3.Коэффициент абсолютной ликвидности | Отношение высоколиквидных активов к краткосрочным обязательствам. Рекомендуемое значение: >0,2 |

| 4.Коэффициент обеспеченности собственными средствами | L7≥0,1 (чем больше, тем лучше) |

| 5. Коэффициент восстановления платежеспособности | не менее 1 |

Как видно из таблицы (Приложение 11) - «Анализ платежеспособности предприятия «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД», за анализируемый период наблюдается положительная тенденция увеличения финансовых коэффициентов платежеспособности. На последний день анализируемого периода (31.12.2005 г.) коэффициент текущей (общей) ликвидности не укладывается в норму (0,73 против нормативного значения 2,0 и более). Более того, следует отметить отрицательную динамику показателя – за анализируемый период коэффициент снизился на -0,66.

Значение коэффициента быстрой ликвидности (0,25) тоже оказалось ниже допустимого. Это свидетельствует о недостаточности у «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» ликвидных активов (т. е. наличности и других активов, которые можно легко обратить в наличность) для погашения краткосрочной кредиторской задолженности.

При норме 0,2 и более значение коэффициента абсолютной ликвидности составило 0,05. Несмотря на это следует отметить положительную динамику – за анализируемый период коэффициент вырос на 0,02.

Коэффициент восстановления платежеспособности служит для оценки перспективы восстановления организацией нормальной структуры баланса (платежеспособности) в течение полугода при сохранении имевшей место в анализируемом периоде тенденции изменения текущей ликвидности и обеспеченности собственными средствами. Значение коэффициента восстановления платежеспособности (0,37) указывает на отсутствие в ближайшее время реальной возможности восстановить нормальную платежеспособность. При этом необходимо отметить, что данные показатели неудовлетворительной структуры баланса являются достаточно строгими, поэтому выводы на их основе следует делать лишь в совокупности с другими показателями финансового положения организации.

Причиной неудовлетворительности показателей ликвидности и платежеспособности является финансирование внеоборотных активов за счет краткосрочных пассивов, срок погашения которых наступает быстрее, чем можно получить отдачу от произведенных инвестиций.

На 31.12.2006 г. при норме 2,0 и более коэффициент текущей (общей) ликвидности имеет значение 1,88. При этом следует отметить имевшую место положительную динамику – за 2006 г. коэффициент вырос на 0,92.

Значение коэффициента быстрой (промежуточной) ликвидности соответствует норме – 1,29 при норме 1,0 и более). Это говорит о наличии у «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» ликвидных активов, которыми можно погасить наиболее срочные обязательства.

Соответствующим норме, как и два другие коэффициента, оказался коэффициент абсолютной ликвидности (0,85 при норме 0,2 и более). При этом в течение рассматриваемого периода коэффициент вырос на 0,79.

Значение коэффициента восстановления платежеспособности (1,17) указывает на реальную возможность восстановления в ближайшее время показателей платежеспособности до нормативных.

Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов. Это дает возможность оценить, в какой степени организация готова к погашению своих долгов.

Финансовая устойчивость – характеристика стабильности финансового положения предприятия, обеспечиваемая высокой долей собственного капитала в общей сумме используемых им финансовых средств. Оценка уровня финансовой устойчивости предприятия осуществляется с использованием обширной системы показателей.

Далее проведем анализ финансовой устойчивости предприятия, задачами которого является оценка степени независимости от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

Структура капитала – один из важнейших показателей оценки финансового состояния предприятия, характеризующий соотношение суммы собственного и заемного используемого капитала. Этот показатель применяется при определении уровня финансовой устойчивости предприятия, при управлении эффектом финансового рычага, при расчете средневзвешенной стоимости капитала и в других случаях.

Целевая финансовая структура капитала – один из внутренних финансовых нормативов предприятия, в соответствии с которым формируется соотношение собственного и заемного капитала на предстоящий период.

Оптимизация структуры капитала – процесс определения соотношения использования собственного и заемного капитала, при котором обеспечиваются оптимальные пропорции между уровнем рентабельности собственного капитала и уровнем финансовой устойчивости, то есть максимизируется рыночная стоимость предприятия.

Необходимо определить, какие абсолютные показатели отражают сущность устойчивости финансового состояния. Решение этой задачи связано с балансовой моделью, из которой исходит анализ.

Долгосрочные пассивы (кредиты и займы) и собственный капитал направляются преимущественно на приобретение основных средств, на капитальные вложения и другие внеоборотные активы. Для того чтобы выполнялось условие платежеспособности, необходимо, чтобы денежные средства и средства в расчетах, а также материальные оборотные активы покрывали краткосрочные пассивы.

Следует соблюдать следующее соотношение:

Оборотные активы < (собственный капитал * 2 – Внеоборотные активы) (3)

Анализ абсолютных и относительных показателей финансовой устойчивости предприятия СП «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» приведен в таблице 4 и в (Приложении 12).

Таблица 4-Анализ относительных показателей финансовой устойчивости предприятия СП «Энергосбыт» Куйбышевской железной дороги

| Наименование показателей | Алгоритм расчета | Нормальное ограничение | на 2005 год | на 2006 год | на 2007 год | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Собственный капитал | КиР | 12137,00 | 33681,00 | 106822 | ||

| Валюта баланса | ВБ | 37432,00 | 93652,00 | 178560 | ||

| Долгосрочные обязательства | ДО | 0,00 | 9,00 | 98 | ||

| Краткосрочные обязательства | КО | 25295,00 | 59962,00 | 71640 | ||

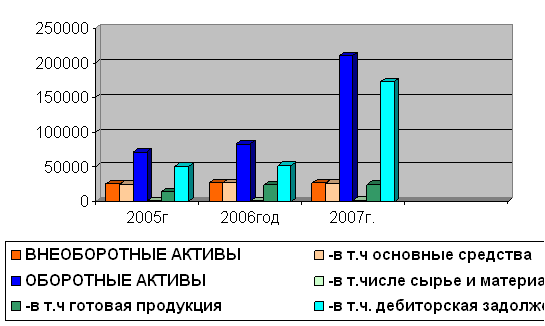

| Внеоборотные активы | ВА | 2742,00 | 34865,00 | 7510 | ||

| Оборотные активы | ОА | 34690,00 | 58787,00 | 10345 | ||

| Коэффициент автономии | Кавт.=КиР/ВБ | U3 ≥ 0,4÷0,6 | 0,33 | 0,56 | 0,72 | |

| Коэффициент финансирования | Кз=КиР/(ДО+КО) | U4 ≥ 0,7; opt. ≈ 1,5 | 0,48 | 0,56 | 1,5 | |

| Коэффициент обеспеченности собственными источниками финансирования | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. | Нормальное значение в мировой практике: ок. 0,9; критическое – <0,75. | 0,27 | -0,02 | 9,6 | |

| Коэффициент инвестирования | Кинв.=КиР/ВА | ≥ 1 | 0,49 | 0,95 | 1,49 | |

| Коэффициент капитализации | Ккап.=(ДО+КО)/КиР | не выше 1,5 | 2,10 | 0,78 | 0,39 | |

| Коэффициент финансовой устойчивости | Кф.у.=(КиР+ДО)/ВБ | U5 ≥ 0,6 | 0,75 | 0,36 | 0,6 |

Коэффициент автономии организации по итогам декабря 2005 г. составил 0,56. Полученное значение говорит о том, что доля собственного капитала СП «Энергосбыт» Куйбышевской железной дороги - филиал ОАО «РЖД» составляет 56% в общем капитале организации, полностью соответствуя общепринятому критерию (>50%). Коэффициент автономии организации за 2007 год составил 0,72.

Полученное значение говорит о слишком осторожном отношении СП «Энергосбыт» Куйбышевской железной дороги - филиал ОАО «РЖД» к привлечению заемных денежных средств (собственный капитал составляет 72% в общем капитале организации).

Значение коэффициента покрытия инвестиций в 2006 году равно 0,57, что значительно ниже общепринятого в мировой практике значения. Значение коэффициента покрытия инвестиций за 2007 год составило 0,73, что ниже нормы (доля собственного капитала и долгосрочных обязательств в общей сумме капитала СП «Энергосбыт» Куйбышевской железной дороги - филиал ОАО «РЖД» составляет только 73%).

Коэффициент маневренности собственного капитала показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Значение коэффициента маневренности собственного капитала на конец декабря 2006 г. составило -0,04. Отрицательная величина указывает на отсутствие у СП «Энергосбыт» Куйбышевской железной дороги - филиал ОАО «РЖД» собственного капитала, что крайне негативно характеризует положение организации. Значение коэффициента маневренности собственного капитала на конец 2007 г. составило 0,33. Считается, что оптимальный диапазон значений коэффициента 0,5-0,6. Однако на практике норматив для этого показателя не определен, поскольку сильно зависит от сферы деятельности организации.

В 2006 году значение коэффициента обеспеченности материально-производственных запасов собственными оборотными средствами (-0,11) показывает, что материально-производственные запасы фактически приобретены за счет заемных средств, поскольку у СП «Энергосбыт» Куйбышевской железной дороги - филиал ОАО «РЖД» нет предназначенных для этих целей собственных оборотных средств. Итоговое значение коэффициента обеспеченности материальных запасов в 2007 году (1,6) соответствует норме, т. е. материально-производственные запасы в достаточной степени обеспечены собственными оборотными средствами СП «Энергосбыт» Куйбышевской железной дороги - филиал ОАО «РЖД» .

По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности СП «Энергосбыт» Куйбышевской железной дороги - филиал ОАО «РЖД» значительно превосходит величину долгосрочной задолженности (98% и 2% соответственно). При этом за 2006 год доля долгосрочной задолженности уменьшилась на 62%.

При этом в 2007 году доля долгосрочной задолженности фактически не изменилась. Данный анализ коэффициентов устойчивости представлен на рисунках 7,8 (Приложение 21,22).

Эффективность производственно-хозяйственной деятельности измеряется показателями оборачиваемости или деловой активности. Финансовое состояние предприятия напрямую зависит от того, насколько быстро средства, вложенные в активы, превращаются, в реальные деньги. Ускорение оборачиваемости оборотных средств уменьшает потребность в них, меньше требуется запасов сырья, материалов, топлива, что в свою очередь ведет к сокращению потребности в оборотном капитале, приросту объемов продукции, а значит к увеличению получаемой прибыли и укреплению платежеспособности. Замедление оборачиваемости требует привлечения дополнительных оборотных средств, что ведет к дополнительной потребности в оборотных средствах, следовательно, к ухудшению финансового состояния предприятия.

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов – показателей оборачиваемости. Они очень важны для организации.

Во-первых, от скорости оборота средств зависит размер годового оборота.

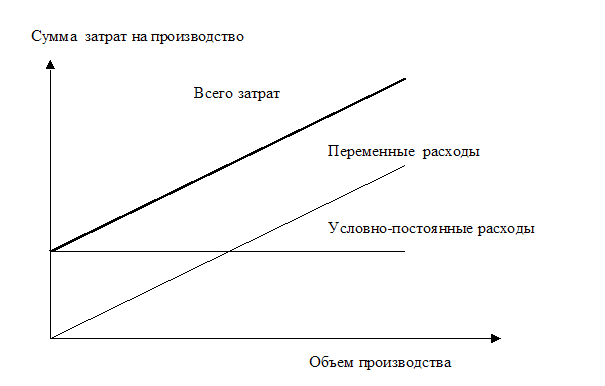

Во-вторых, с размерами оборота и с оборачиваемостью связана относительная величина условно-постоянных расходов: чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов.

В-третьих, ускорение оборота на той или иной стадии кругооборота средств влечет за собой ускорение оборота и на других стадиях. Финансовое положение организации, ее платежеспособность зависят от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

На длительность нахождения средств в обороте оказывают влияние различные внешние и внутренние факторы.

К внешним факторам относятся:

- отраслевая принадлежность организации;

- сфера ее деятельности;

- масштаб деятельности организации;

- влияние инфляционных процессов;

- система налогообложения;

- уровень процентных ставок по заемным средствам кредитных организаций;

- характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

- эффективность стратегии управления активами;

- ценовая политика организации;

- методика оценки товарно-материальных ценностей и запасов.

Основными показателями деловой активности предприятия являются:

1. Коэффициент оборачиваемости - характеризует скорость оборота, показывает количество полных оборотов, совершаемых оборотным капиталом за анализируемый период времени. С увеличением скорости оборота сокращается длительность оборота, что приводит к высвобождению средств из оборота.

2. Длительность одного оборота характеризует период оборачиваемости в днях, чем меньше период оборачиваемости, тем эффективнее производственно-хозяйственная деятельность предприятия.

3. Коэффициент закрепления оборотных средств показывает величину оборотных средств приходящуюся на 1 руб. реализованной продукции.

В таблице анализ деловой активности предприятия (Приложение 13), рассчитаны показатели оборачиваемости ряда активов, характеризующие скорость возврата авансированных на осуществление предпринимательской деятельности денежных средств, а также показатель оборачиваемости кредиторской задолженности при расчетах с поставщиками и подрядчиками. Согласно представленным данным, за 311 календарных дней 2006 года СП «Энергосбыт» Куйбышевской железной дороги – филиал ОАО «РЖД» получила выручку, равную сумме всех имеющихся активов. Чтобы получить выручку равную среднегодовому остатку материально-производственных запасов потребовалось в 2005 году 67 дней, в 2006 году 48 дней, а 2007 году потребовалось 53 дня.

Похожие работы

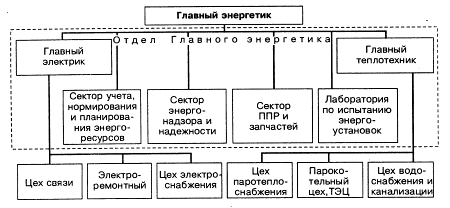

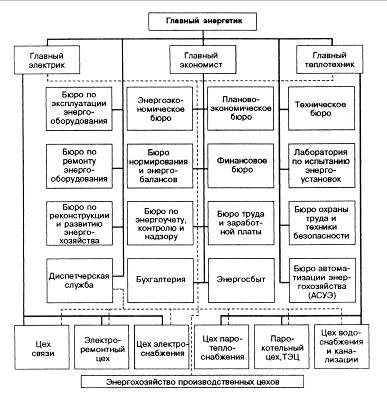

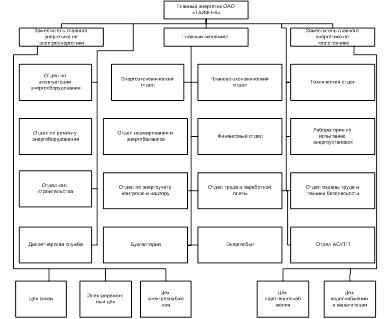

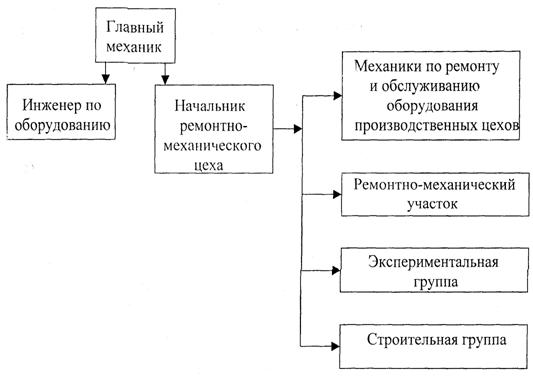

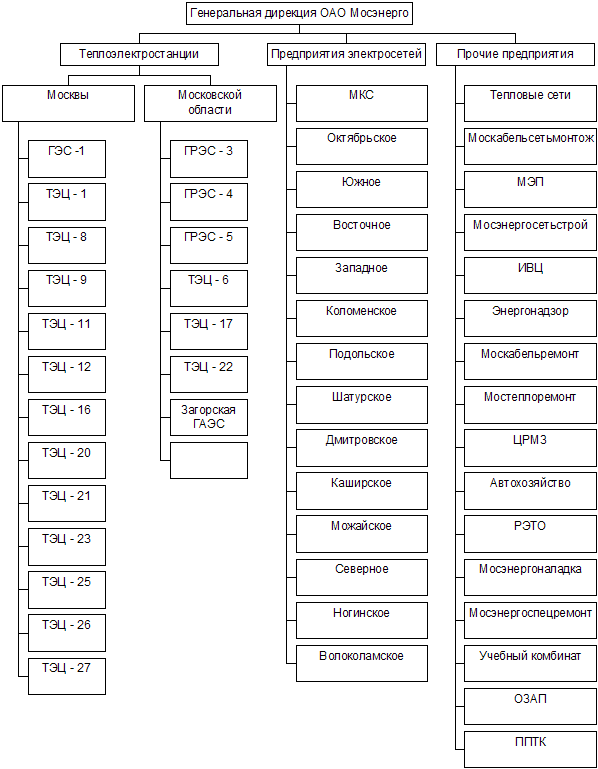

... структуры материально-технического снабжения энергохозяйства. - Организация структуры экономической работы в энергохозяйстве. - Организация структуры развития производства энергетики. Эффективность работы энергетического хозяйства предприятия во многом зависит от степени совершенства организационной структуры управления энергослужбой. Качество организационной структуры (оргструктуры) ...

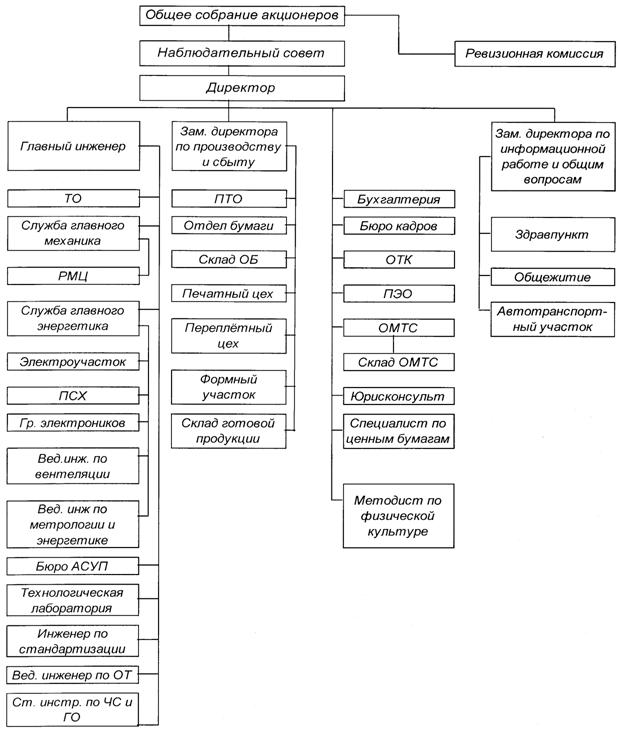

... установленную отчетность; выполняет работы по формированию, ведению и хранению базы данных по труду и заработной плате, численности работников. 5. ИННОВАЦИОННАЯ ДЕЯТЕЛЬНОСТЬ НА ПРЕДПРИЯТИИ На ОАО «Полипринт» инновационная деятельность в настоящее время направлена на повышение качества выпускаемой продукции. Основным видом деятельности предприятия является полиграфическое исполнение и услуги, ...

... тива, а также рационального использования трудовых ресурсов является экономное и эффективное использование рабочего времени. От того, насколько полно и рационально используется рабочее время, зависит и эффективность деятельности предприятия в целом. Поэтому анализ использования рабочего времени является важной составной частью аналитической работы на предприятии. Однако прежде чем приступить ...

... счет 08 «Капитальные вложения». Счет 01 активный, инвентарный, сальдо дебетовое отражает сумму первоначальной стоимости действующих или находящихся в запасе и на консервации собственных основных средств предприятия, оборот по дебету – поступление, по кредиту – выбытие объектов по разным причинам, по первоначальной стоимости. Счет 08 «Капитальные вложения» предназначен для обобщения информации о ...

0 комментариев