Навигация

Анализ структуры капитала

2.3. Анализ структуры капитала

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, т.е. пассивов). Эти сведения представлены в балансе предприятия. Главным признаком группировки статей актива баланса считается степень их ликвидности (быстрота превращения в денежную наличность). По этому признаку все активы баланса подразделяются на долгосрочные (внеоборотные активы) или основной капитал и текущие (оборотные) активы.

Руководство предприятия должно иметь четкое представление, за счет каких источников, ресурсов оно будет осуществлять свою деятельность и в какие сферы деятелшьности оно будет вкладывать свой капитал. Забота об обеспечении бизнеса необходимыми финансовыми ресурсами является ключевым моменотом в деятельности любого предприятия.

Поэтому анализ наличия источников формирования и размещения капитала имеет большое значение.

В процессе анализа необходимо:

1. изучить состав, структуру и динамику источников формирования капитала предприятия;

2. установить факторы изменения их величины;

3. определить стоимость отдельных источников капитала, его средневзвешенную цену и факторы изменения последней;

4. оценить уровень финансового риска (соотношение заемного и собственного капитала);

5. оценить произошедшие изменения в пассиве баланса с точки зрения повышения уровня финансовой усойчивости предприятия;

6. обосновать птимальный вариант соотношения собственного и заемного капитала.

Формируется к4апитал предприятия как за счет собственных. Так и за счет заемных источников.

Средства предприятия могут использоваться в его внутреннем обороте и за его пределами (дебиторская задолженность, приобретение ценных бумаг, акций, облигаций других предприятий).

Оборотный капитал может находится в сфере производства (запасы, незавершенное производство, расходы будущих периодов) и сфере обращения (готовая продукция на складах и отгруженная покупателям, средства в расчетах, краткосрочные финансовые вложения, денежная наличность в кассе и на счетах в банках, товары и др.). оборотный капитал может функционировать в денежной и материальной форме. В период инфляции вложение средств в денежные активы приводит к понижению покупательской способности.

Возмещение средств предприятия имеет очень большое значение в финансовой деятельности и повышении ее эффективности. От того, какие ассигнования вложены в основные и оборотные средства, сколько их находится в сфере производства и сфере обращения, в денежной и материальной форме, насколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности, следовательно, и финансовое состояние предприятия. Если созданные производственные мощности предприятия используются недостаточно полно из-за отсутствия сырья, материалов, то это отрицательно скажется на финансовых результатах предприятия и его финансовом положении. То же произойдет, если созданы излишние производственные запасы, которые не могут быть быстро переработаны на имеющихся производственных мощностях. В итоге замораживается капитал, замедляется его оборачиваемость и как следствие ухудшается финансовое состояние. И при хороших финансовых результатах, высоком уровне рентабельности предприятие может испытывать финансовые трудности, если оно нерационально использовало свои финансовые ресурсы, вложив их в сверхнормативные производственные запасы или допустив большую дебиторскую задолженность.

Для общей характеристики средств предприятия изучается их наличие, состав, структура и происшедшие в них изменения. По данным формы 1 «Баланс предприятия» за 2000-2002 годы составляем аналитические табл. 2.3.

Таблица 2.3.1

| Показатели | 2001 год | 2002 год | 2003 год | Отклонение 2002 к 2001 гг. | Отклонение 2003 к 2002 гг. | Отклонение 2003 к 2001 гг. | Тр 2002/ 2001 | Тр 2003/ 2002 | Тр 2003/ 2001 | ||||||

| сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | % | % | % | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 113 | 14 | 15 |

| Всего средств (итог баланса) | 21893 | 100,0 | 28981 | 100 | 36807 | 100 | 7088 | - | 7826 | - | 14914 | - | 132,4 | 127,0 | 168,12 |

| I. Внеоборотные активы | 15493 | 70,8 | 20319 | 80, 1 | 29487 | 80,11 | 4826 | -0,70 | 9168 | 10,01 | 13994 | 9,31 | 131,1 | 145,1 | 190,32 |

| II. Оборотные активы | 6400 | 29,2 | 8662 | 19, 9 | 7320 | 19,89 | 2262 | 0,70 | -1342 | -10,01 | 920 | -9,31 | 135,3 | 84,51 | 114,38 |

| 100 | 100 | 100 | - | - | - | ||||||||||

| · запасы | 3489 | 15,9 | 5831 | 15,7 | 5775 | 15,69 | 2342 | 4,20 | -56 | -4,41 | 2286 | -0,21 | 167,1 | 99,04 | 165,52 |

| 54,5 | 78, 9 | 78,89 | 12,80 | 11,59 | 24,39 | ||||||||||

| · налоги но приобретенным ценностям | 1276 | 5,8 | 1336 | 3,2 | 1179 | 3,20 | 60 | -1,20 | -157 | -1,40 | -97 | -2,60 | 104,7 | 88,25 | 92,40 |

| 19,9 | 16, 1 | 16,11 | -4,50 | 0,71 | -3,79 | ||||||||||

| · дебиторская задолженность | 1512 | 6,9 | 1384 | 0,9 | 328 | 0,89 | -128 | -2,10 | -1056 | -3,91 | -1184 | -6,01 | 91,50 | 23,70 | 21,69 |

| 23,6 | 4,5 | 4,48 | -7,60 | -11,52 | -19,12 | ||||||||||

| · денежные средства и краткосрочные финансовые вложения | 29 | 0,1 | 27 | 0,005 | 2 | 0,01 | -2 | - | -25 | -0,09 | -27 | -0,09 | 93,10 | 7,41 | 6,90 |

| 0,5 | 0,03 | 0,03 | -0,10 | -0,27 | -0,47 | ||||||||||

| · прочие оборотные активы | 94 | 0,4 | 84 | 0,1 | 36 | 0,10 | -10 | -0,10 | -48 | -0,20 | -58 | -0,30 | 89,40 | 42,86 | 38,30 |

| 1,5 | 0,5 | 0,49 | -0,50 | -0,51 | -1,01 | ||||||||||

Примечание. Удельный вес рассчитан по отношению к оборотным активам, которые приняты за 100%.

Таблица 2.3.2

| Показатели | 2001 год | 2002 год | 2003 год | Отклонение 2002 к 2001гг. | Отклонение 2003 к 2002гг. | Отклонение 2003 к 2001гг. | Тр 2002/ 2001 | Тр 2003/ 2002 | Тр 2003/ 2001 | ||||||

| сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | % | % | % | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 1. Запасы и затраты | 3489 | 54,5 | 5832 | 67,2 | 5775 | 78,9 | 2343 | 12,7 | -57 | 11,7 | 2286 | 24,4 | 167 | 99 | 166 |

| 1.1 Сырье и материалы | 2552 | 39,9 | 1605 | 18,5 | 1546 | 21,1 | -947 | -21,4 | -59 | 2,6 | -1006 | -18,8 | 63 | 96 | 61 |

| 1.2 МПБ | 46 | 0,7 | 54 | 0,6 | 67 | 0,9 | 8 | -0,1 | 13 | 0,3 | 21 | 0,2 | 117 | 124 | 146 |

| 1.2 Затраты в незавершенном производстве | 8 | 0,1 | 15 | 0,2 | 19 | 0,3 | 7 | - | 4 | 0,1 | 11 | 0,2 | 188 | 127 | 238 |

| 1.4 Готовая продукция | 326 | 5,1 | 96 | 1,1 | 426 | 5,8 | -230 | -4 | 330 | 4,7 | 100 | 0,7 | 29 | 444 | 131 |

| 1.5 Товары отгруженные | 372 | 5,8 | 3782 | 43,6 | 3657 | 50,0 | 3410 | 37,8 | -125 | 6,4 | 3285 | 44,2 | 1017 | 97 | 983 |

| 1.6 Расходы будущих периодов | 185 | 2,9 | 280 | 3,2 | 60 | 0,8 | 95 | 0,3 | -220 | -2,4 | -125 | -2,1 | 151 | 21 | 32 |

| 2. Налоги по приобретенным ценностям | 1277 | 19,9 | 1337 | 15,4 | 1179 | 16,1 | 60 | -4,5 | -158 | 0,7 | -98 | -3,8 | 105 | 88 | 92 |

| 3. Дебиторская задолженность | 1512 | 23,6 | 1386 | 16,0 | 328 | 4,5 | -126 | -7,6 | -1058 | -11,5 | -1184 | -19,1 | 92 | 24 | 22 |

| 4. Краткосрочные финансовые вложения | - | - | 10 | 0,1 | - | - | - | - | -10 | -0,1 | - | - | - | - | - |

| 5. Денежные средства | 28 | 0,4 | 27 | 0,3 | 2 | 0,03 | -1 | -0,1 | -25 | -0,3 | -26 | -0,4 | 96 | 7 | 7 |

| 6. Прочие оборотные активы | 97 | 1,5 | 84 | 1,0 | 36 | 0,5 | -13 | -0,5 | -48 | -0,5 | -61 | -1,0 | 87 | 43 | 37 |

| Всего оборотных активов | 6403 | 100 | 8676 | 100 | 7320 | 100 | 2273 | - | -1356 | - | 917 | - | 136 | 84 | 114 |

Анализ наличия, состава и структуры оборотных активов

РУП «Гомельский ОТКЗ жировой - комбинат» за 2001-2003гг. (млн. руб.)

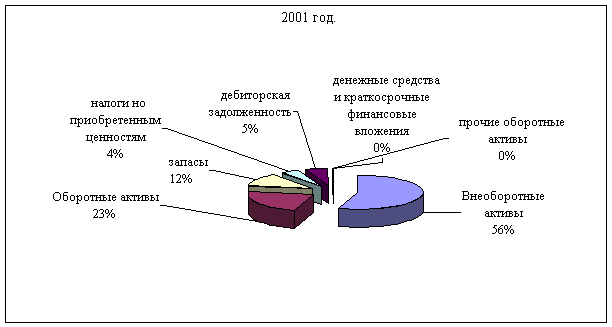

Данные табл. 2.3.1. показывают, что за анализируемый период (с2001 по 2003 гг.) общая сумма средств предприятия увеличилась до 14914 млн. руб. При этом средства между внеоборотными и оборотными активами распределены следующим образом: в 2001 г. внеоборотные активы составляли 70,8%, оборотные – 29,2%; в 2003г. это соотношение было: 80,11% и 19,89%-соответственно. Таким образом, на конец периода прирост внеоборотных активов составил 13994 млн. руб., а оборотных – 920 млн. руб. Не смотря на достаточно большой абсолютный прирост внеоборотных и оборотных активов, их структура изменилась незначительно. Следовательно, существенного перераспределения средств не произошло.

В табл. 2.3.1 приведена и структура оборотных средств по отношению к итогу баланса, а также удельный вес показателей по отношению к оборотным активам, которые приняты за 100%. В структуре оборотных активов преобладают материальные оборотные средства. Их уменьшение в структуре оборотных активов говорит о снижении производственных запасов (сырье, материалы и др. производственные ценности). Следует считать отрицательным достаточно низкий удельный вес денежных средств, которые обеспечивают платежеспособность и кредитоспособность предприятия.

Долгосрочные активы – это вложение средств с долговременными целями в недвижимость, облигации, акции, запасы полезных ископаемых, совместные предприятия и т. п. Они отражаются в первом разделе актива баланса предприятия.

Для общей оценки изменений в наличии и структуре текущих активов по важнейшим их группам составляем табл. 2.3.2 (см. стр. ).

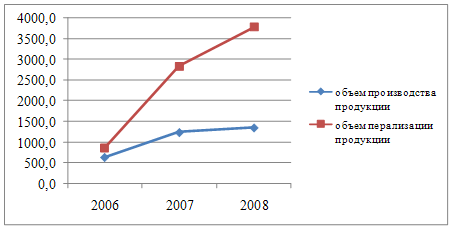

Рис. 2.2. Состав средств на РУП «Гомельский ОТКЗ жировой - комбинат» за 2001 год.

Для стабильного, хорошо отлаженного производства и реализации продукции характерна стабильная структура текущих активов. Существенные ее изменения нежелательны, а если они имеют место, то означают перераспределение вложенных средств между отдельными видами текущих активов. Одной из причин такого положения могут быть и инфляционные процессы.

Рис. 2.3. Состав средств на РУП «Гомельский ОТКЗ жировой - комбинат» за 2003 год.

Снижение производственных запасов обусловлен вероятно всего уменьшением остатков сырья и материалов, готовой продукции и расходов будущих периодов. Доля сырья и материалов в структуре запасов составляет в 2001 году – 39,,9%, в 2002 году – 18,5%, в 2003 году 21,1%. Несмотря на рост данной статьи в 2001 году на 6,6 процентных пункта, значительный ее спад в 2002 году повлиял на уменьшение доли сырья и материалов в структуре запасов за период 2000-2002 годов на 5,27%, но уже в 2003 году данный показатель увеличился на 2,6% в общей структуре производственных запасов.

Еще одним неблагоприятным фактором изменения структуры оборотных активов считается снижение удельного веса денежных средств на 2%, в то время когда их доля в структуре оборотных активов итак достаточно мала: 0,4 % - в 2001 году; 0,3% - в 2002 году;0,03% - в2003 году. Такое положение дает основания для предположения о недостаточном уровне ликвидности.

Таблица 2.3.3 Анализ состава и структуры дебиторской задолженности РУП «Гомельский ОТКЗ жировой - комбинат» за 2001-2003гг. (млн. руб.)

| Вид дебиторской задолженности | 2001 год | 2002 год | 2003 год | Отклонение 2002 к 2001 гг. | Отклонение 2003 к 2002 гг. | Отклонение 2003 к 2001 гг. | Тр 2002/ 2001 | Тр 2003/ 2002 | Тр 2003/ 2001 | ||||||

| сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | % | % | % | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| С покупателями и заказчиками | 684 | 45,2 | 1171 | 84,5 | 216 | 65,9 | 487 | 39,3 | -955 | -18,6 | -468 | 20,6 | 171 | 18 | 31 |

| По векселям к получению | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| Задолженность дочерних и зависимых обществ | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| Задолженность участников (учредителей по взносам в уставный капитал) | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

| Авансы выданные | 816 | 53,9 | 126 | 9,1 | 95 | 29,0 | -690 | -44,8 | -31 | 19,9 | -721 | -24,9 | 15 | 75 | 12 |

| Прочие дебиторы | 14 | 0,9 | 89 | 6,4 | 17 | 5,2 | 75 | 5,5 | -72 | -1,2 | 3 | 4,3 | 636 | 19 | 121 |

| Итого дебиторская задолженность | 1514 | 100 | 1386 | 100 | 328 | 100 | -128 | - | -1058 | - | -1186 | - | 92 | 24 | 22 |

| В том числе просроченной | - | - | - | - | - | - | - | - | - | - | - | - | - | - | - |

Большое внимание при анализе оборотных активов должно быть уделено дебиторской задолженности. При наличии конкуренции и сложностей сбыта продукции предприятия придают ее, используя формы последующей оплаты. Поэтому дебиторская задолженность является важной частью оборотных средств.

Так, для РУП «Гомельский ОТКЗ жировой комбинат» имеет место следующая структура дебиторской задолженности: в2001 году ее доля составила 23,6 % в общей сумме оборотных активов; в 2002 году- 16,0%; 2003 году – 4,5%. Таким образом из данных табл. 2.2.3 видно, что произошел спад удельного веса дебиторской задолженности в структуре оборотных активов на 18,9%. Данный факт свидетельствует об увеличении оборачиваемости капитала.

Для анализа состава дебиторской задолженности составим табл. 2.3.3 (см. стр. ).

Данные табл. 2.3.3 свидетельствует о несущественных изменениях как абсолютной суммы, так и структуры дебиторской задолженности. Если на начало анализируемого периода (2001г) расчеты с покупателями и заказчиками составили 45,2% всей дебиторской задолженности, то к концу анализируемого периода (2003г) этот показатель равен 84,5%, то есть произошло увеличение на 24,6%, хотя в 2001 году их доля составляла 65,9%. Это свидетельствует о наличии такого факта, как несвоевременность финансирования заказчиком, даже уже выполненных работ.

Общее изменение в структуре дебиторской задолженности говорят об ухудшении платежеспособности предприятия. Поэтому одним из основных мероприятий по улучшению финансового состояния предприятия должно стать снижение уровня и повышение качества дебиторской задолженности.

Предприятие может приобретать основные, оборотные средства и нематериальные активы за счет собственных и заемных (привлеченных) источников (собственного и заемного капитала).

Сведения которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятием долгосрочных и краткосрочных заемных средств, то есть пассив показывает, откуда взялись средства, кому обязано за них предприятие.

Для предварительной оценки по данным пассива баланса составляем аналитическую табл. 2.3.4 (см. стр. )

Данные табл. 2.3.4 свидетельствуют об увеличении суммы заемного капитала за период с 2001 по 2003 годы. Однако в его структуре доля заемных увеличилась, что свидетельствует о повышении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов.

Наибольший удельный вес в источниках средств предприятия занимает заемный капитал. На начало анализируемого периода (2001 год) он составил 91,21%, в 2002 году удельный вес с заемного капитала в общей сумме источников средств уменьшился и достиг уровня 89,44%, а в 2002 году. Однако, и на конец анализируемого периода (2003год) доля заемного капитала в общей сумме источников средств остается на достаточно высоком уровне- 90,36%

Общая сумма собственного капитала на конец анализируемого периода увеличилась на 1543,74 млн. руб.

Произошли изменения и в структуре заемного капитала: за период 2001-2003 года доля банковского кредита увеличилась, а доля кредиторской задолженности, которая временно используется в обороте предприятия до момента наступления сроков ее погашения, уменьшилась. Этот момент свидетельствует о некотором улучшении платежеспособности предприятия.

Очень важным вопросом при анализе и оценке структуры пассивов является методически правильное определение размеров собственного оборотного капитала. Значение этого вопроса увеличивается еще и потому, что собственный оборотный капитал – очень важный показатель финансового состояния предприятия. Дело не только в том, что от его размеров зависят некоторые коэффициенты платежеспособности и финансовой устойчивости, но и в самом экономическом смысле этого показателя.

Величина собственного оборотного капитала характеризует ту часть капитала и резервов, которая служит источником покрытия оборотных активов. Собственные источники средств предназначаются для покрытия в первую очередь внеоборотных активов. Последние являются наименее мобильным элементом имущества, поэтому иметь в качестве их источника покрытия заемные средства рискованно. Если он покрыт заемными источниками, может возникнуть ситуация, когда из-за необходимости погашения долгов надо будет продавать внеоборотные активы, т.е. подрывать производственную базу предприятия.

Для анализа источников внеоборотных активов составим табл. 2.3.5 (см. стр. ).

Данные табл. 2.3.5 показывают, что внеоборотные активы на начало периода полностью покрываются за счет собственных средств предприятия. Так на начало анализируемого периода (2001 год) 95,4% собственного капитала приходилось на внеоборотные активы, а 4,6% - на оборотные. К концу анализируемого периода (2003 год) эти показатели были на уровне 90,8% и 9,2% - соответственно. Но в структуре источников покрытия внеоборотных активов произошли сдвиги. При привлечении предприятием в 2001 году долгосрочных кредитов внеоборотные активы покрываются на 92,5% за счет собственных источников средств, а на 7,5% за счет привлечения долгосрочных кредитов.

Таблица 2.3.4

| Показатели | 2001 год | 2002 год | 2003 год | Отклонение 2002 к 2001 гг. | Отклонение 2003 к 2002 гг. | Отклонение 2003 к 2001гг. | Тр 2002/2001 | Тр 2003/2002 | Тр 2003/2001 | ||||||||

| сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | сумма | % | % | % | % |

| ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| |

| Пассивы - всего | 21898,4 | 100 | 28994 | 100 | 35993,7 | 100 | 7095,55 | - | 6999,71 | - | 14095,27 | - | 100,0 | 124,1 | 164,4 |

| |

| 1. Собственный капитал | 1924,8 | 8,78 | 3060,7 | 10,56 | 3468,5 | 9,64 | 1135,93 | 3,92 | 407,81 | -0,92 | 1543,74 | 3 | 159,0 | 113,3 | 180,2 |

| |

| 100 | 100 | 100 | - | - | - |

| |||||||||||

| 1.1 Уставной фонд | 0,1 | 0,004 | 0,4 | 0,013 | 0,4 | 0,012 | 0,31 | 0,01 | - | -0,002 | 0,317 | - | 481,9 | 100,0 | 481,9 |

| |

| 1.2 Резервный фонд | 960,4 | 49,90 | 1,2 | 0,039 | 1,2 | 0,035 | -959,22 | -31,34 | - | - | -959,28 | -31 | 0,1 | 100,0 | 0,1 |

| |

| 1.3 Фонды накопления | 1,2 | 0,06 | - | - | 0,8 | - | - | - | - | - | - | - | - | - | - |

| |

| 1.4 Прочие фонды спец. назначения | 9667,2 | 502,26 | 13225,7 | 432,11 | 3457,9 | 99,69 | 3558,47 | -315,85 | -9767,8 | 99,69 | -6209,32 | -216 | - | 26,1 | 35,8 |

| |

| 1.5 Целевое финансирование и назначение | 8,2 | 0,43 | 8,2 | 0,27 | 8,2 | 0,24 | -0,027 | - | - | -0,03 | -0,02 | - | 99,7 | 100 | 99,7 |

| |

| 1.6 Нераспределенная прибыль (убытки) прошлых лет | -2623,6 | -136,31 | -8712,4 | -284,65 | - | - | -6088,76 | 85,72 | 8712,4 | 0,00 | 2623,63 | 86 | - | - | - |

| |

| 1.7 Нераспределенная прибыль (убытки) отчетного года | -6088,7 | -316,34 | -1462,4 | -47,78 | - | - | 4626,34 | 151,15 | 1462,4 | 47,78 | - | - | 24,0 | - | - |

| |

| 2 Заемный капитал | 19973,7 | 91,21 | 25933,3 | 89,44 | 32525,2 | 90,36 | 5959,62 | 20,55 | 6591,9 | 0,92 | 12551,52 | 21 | 129,8 | 125,4 | 162,8 |

| |

| 100 | 100 | 100 | - | - | - |

| |||||||||||

| 2.1Долгосрочные обязательства | 5588,6 | 27,98 | 7969,7 | 30,73 | 15323,0 | 47,11 | 2381,05 | 9,18 | 7353,3 | 16,38 | 9734,35 | 26 | 142,6 | 192,3 | 274,2 |

| |

| - | - | - |

| ||||||||||||||

| 2.2 Краткосрочные обязательства | 14385,5 | 72,02 | 17963,6 | 69,27 | 17202,2 | 52,89 | 3578,56 | -0,24 | -761,4 | -2,34 | 2817,16 | -3 | 99,6 | 95,8 | 119,6 |

| |

| 100 | 100 | 100 | - | - | - |

| |||||||||||

| 2.2.1 Краткосрочные кредиты и займы | 3684,0 | 25,61 | 7825,1 | 43,56 | 7960,6 | 46,28 | 4141,06 | 23,05 | 135,5 | 2,72 | 4276,56 | 26 | 212,4 | 101,7 | 216,1 |

| |

| 2.2.2 Кредиторская задолженность | 10701,0 | 74,39 | 10138,5 | 56,44 | 9241,6 | 53,72 | -562,49 | -3,13 | -896,9 | -2,72 | -1459,39 | -6 | 94,7 | 91,2 | 86,4 |

| |

| |||||||||||||||||

Общая оценка источников средств РУП «Гомельский ОТКЗ жировой - комбинат» за 2001-2003 гг. (млн. руб.)

Таблица 2.3.5| Внеоборотные активы | 2001 г. | 2002 г. | 2003 г. | Отклонение | Источники покрытия внеоборотных активов | 2001 г. | 2002 г. | 2003 г. | Отклонение | ||||

| 2002 к 2001 | 2003 к 2002 | 2003 к 2001 | 2002 к 2001 | 2003 к 2002 | 2003 к 2001 | ||||||||

| А | 1 | 2 | 3 | 4 | 5 | 6 | Б | 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Догосрочные активы | 5388,5 | 6402,1 | 8671,2 | 1013,6 | 2269,1 | 3282,7 | 1. Долгосрочные финансовые обязательства | 4 496,9 | 5 588,6 | 7 969,7 | 1091,8 | 2381,1 | 3472,8 |

| 2.Нематериальные активы | 1,1 | 1,3 | 3,9 | 0,2 | 2,6 | 2,8 | 2. Собственные источники средств | 936,1 | 880,5 | 777,0 | -55,7 | -103,5 | -159,2 |

| - | - | - | - | - | - | - | 2.1 Используемые на покрытие долгосрочн. и нематериальных активов (внеоборотных) | 892,7 | 814,7 | 705,4 | -78,0 | -109,3 | -187,3 |

| 95,4 | 92,5 | 90,8 | -2,8 | -1,7 | -4,6 | ||||||||

| - | - | - | - | - | - | - | 2.2 Используемые на покрытие оборотных активов | 43,4 | 65,7 | 71,6 | 22,3 | 5,8 | 28,1 |

| 4,64 | 7,46 | 9,21 | 2,83 | 1,75 | 4,57 | ||||||||

| Всего оборотных активов | 5389,6 | 6403,4 | 8675,1 | 1013,8 | 2271,7 | 3285,5 | 3. Всего на покрытие внеоборотных активов (1+2.1) | 5389,6 | 6403,4 | 8675,1 | 1013,8 | 2271,7 | 3285,5 |

Анализ источников внеоборотных активов за 2001-2003 гг. (млн. руб.)

Примечание: Удельный вес рассчитан в процентах по отношению к собственным источникам средств, которые приняты за 100%.

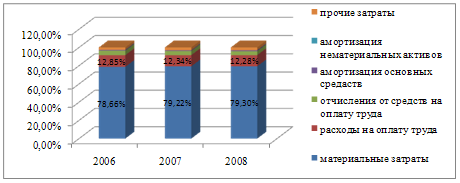

Привлечение заемных средств в оборот предприятия – явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения. Поэтому весьма важным моментом при анализе источников является анализ кредиторской задолженности. Для анализа кредиторской задолженности на РУП «Гомельский ОТКЗ жировой - комбинат» необходимо составить табл. 2.3.6 (см. стр. ).

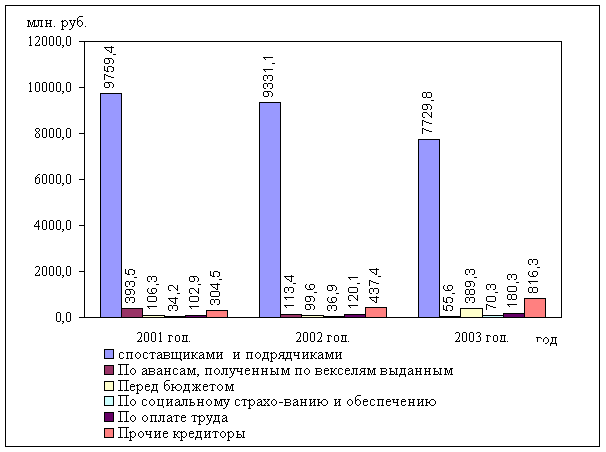

Рис. 2.4. Динамика изменения структуры и состава кредиторской

задолженности РУП «Гомельский ОТКЗ жировой - комбинат»

за 2001-2003 гг.

Как показывают данные табл. 2.3.6 наибольший удельный вес в кредиторской задолженности приходится на статью расчеты с поставщиками и подрядчиками: в 2001 году эта статья занимает 91,20%, в 2002 году 92,29%, в 2003 году 83,64%, данная динамика показателя свидетельствует о несвоевременности сдачи выполненных ремонтных работ со стороны РУП «Гомельский ОТКЗ жировой - комбинат». По остальным статьям существенных изменений не произошло.

Таблица 2.3.6

Анализ структуры и состава кредиторской задолженности

РУП «Гомельский ОТКЗ жировой - комбинат» за 2001-2003 гг. (млн. руб.)

| Расчеты с кредиторами | 2001 год | 2002 год | 2003 год | Отклонение 2002 к 2001 гг. | Отклонение 2003 к 2002 гг. | Отклонение 2003 к 2001гг. | ||||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| С поставщиками и подрядчиками | 9759,4 | 91,20 | 9331,1 | 92,04 | 7729,8 | 83,64 | -428,3 | 0,84 | -1601,3 | -8,39 | -2029,6 | -7,56 |

| По авансам, полученным по векселям выданным | 393,5 | 3,68 | 113,4 | 1,12 | 55,6 | 0,60 | -280,1 | -2,56 | -57,8 | -0,52 | -337,9 | -3,08 |

| Перед бюджетом | 106,3 | 0,99 | 99,6 | 0,98 | 389,3 | 4,21 | -6,7 | -0,01 | 289,7 | 3,23 | 283,0 | 3,22 |

| По социальному страхованию и обеспечению | 34,2 | 0,32 | 36,9 | 0,36 | 70,3 | 0,76 | 2,7 | 0,04 | 33,4 | 0,40 | 36,1 | 0,44 |

| По оплате труда | 102,9 | 0,96 | 120,1 | 1,18 | 180,3 | 1,95 | 17,2 | 0,22 | 60,2 | 0,77 | 77,4 | 0,99 |

| Прочие кредиторы | 304,5 | 2,85 | 437,4 | 4,31 | 816,3 | 8,83 | 132,9 | 1,47 | 378,9 | 4,52 | 511,8 | 5,99 |

| Перед дочерними и зависимыми обществами | - | - | - | - | - | - | - | - | - | - | - | - |

| Итого кредиторской задолженности | 10701,0 | 100 | 10138,5 | 100 | 9241,6 | 100 | -562,5 | - | -896,9 | - | -1459,4 | - |

Далее произведем сравнительный анализ кредиторской и дебиторской задолженности при помощи табл. 2.3.7.

Таблица 2.3.7

Сравнительный анализ дебиторской и кредиторской задолженности на РУП «Гомельский ОТКЗ жировой - комбинат» на конец отчетного периода

| Расчеты | Дебиторская задолженность | Кредиторская задолженность | Превышение Дебиторской задолженности | Превышение кредиторской задолженности |

| А | 1 | 2 | 3 | 4 |

| С поставщиками и покупателями | 1170700 | 9331100 | - | 8160400 |

| По векселям | - | - | - | - |

| Перед дочерними и зависимыми обществами | - | - | - | - |

| С участниками по взносам в уставной капитал | - | - | - | - |

| По авансам | 126300 | 113400 | 12900 | |

| По внебюджетным платежам | - | - | - | - |

| С бюджетом | 99600 | 99600 | ||

| По социальному страхованию | - | 36900 | - | 36900 |

| По оплате труда | - | 120100 | - | 120100 |

| С прочими | 88500 | 409600 | - | 321100 |

| Итого | 1385500 | 10110700 | - | 8725200 |

Данные табл. 2.3.7 свидетельствуют, что превышение кредиторской задолженности над дебиторской на конец 2002 года составило 8725200 руб. Практически по всем статьям кредиторская задолженность превышает дебиторскую, кроме расчетов по авансам. По этой статье превышение на 12900 тыс. руб. Такое положение говорит о том, что не только предприятие несвоевременно погашает свои долги, но и у предприятия есть свои должники среди покупателей. То есть, взаимные неплатежи на лицо, однако не в ущерб предприятию. Такая ситуация не влечет за собой ухудшение финансового положения, так как предприятие использует эту задолженность как привлеченные источники на момент изучения.

Похожие работы

... всего за счет повышения производительности труда. С ростом производительности труда сокращаются затраты труда в расчете на единицу продукции, а следовательно, уменьшается и удельный вес заработной платы в структуре себестоимости. С целью снижения себестоимости льнопродукции в ОАО «Сморгоньлен» разработан план мероприятий по снижению общих и материальных затрат на производство, мероприятия по ...

... %. Увеличение прибыли обусловлено ростом товарооборота и увеличением уровня дохода от реализации в % к товарообороту. Для оценки эффективности деятельности ОАО «Минский маргариновый завод» проведем анализ показателей рентабельности. 1) рентабельность товарооборота: (1) На 01.01.2006 г.: На 01.01.2007 г.: 2) рентабельность текущих затрат: (2) На 01.01.2006 г.: ...

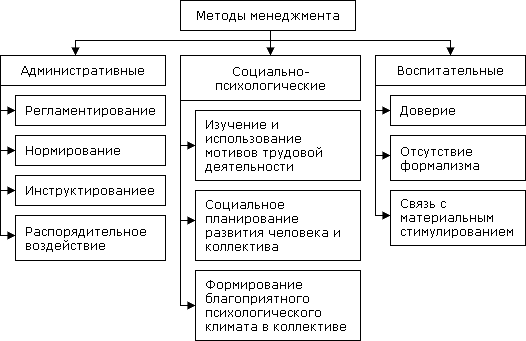

... , стало тормозом в развитии компании, не позволяло наращивать обороты и прибыль. II.2 Возможные решения проблемы повышения эффективности административных методов Государству надо смещать акцент с административных методов управления предприятием на экономические. Необходимо использовать подходы, предусматривающие более широкое развитие инициативы и самостоятельности. Работникам надо ощущать ...

0 комментариев