Навигация

Фактори, що впливають на курс акцій

2.3 Фактори, що впливають на курс акцій

2.3.1 Вплив макроекономічних факторів на формування ринкової вартості акцій українських емітентів

Фундаментальний аналіз акцій побудований на принципі, що курс акцій визначається очікуваними доходами компаній. В свою чергу, очікувані доходи компаній залежать від загальноекономічних впливів.

Виникає питання, чи існує взаємний зв'язок між зміною кон'юнктури з одного боку, і рухом акцій — з другого? Критика прогнозування курсу акцій за допомогою кон'юнктури зазвичай ведеться за двома напрямками. Один з них ґрунтується на тому, що зміна кон'юнктури сьогодні якщо і може прогнозуватись, то недостатньо надійно. Критики іншого напрямку ставлять під сумнів думку про зв'язок зміни кон'юнктури з ринком акцій. Проте математичні розрахунки, проведені на основі даних розвинутих ринків, доводять наявність такого зв'язку, хоча в часовому відношенні р0инок акцій випереджає кон'юнктуру.

Найбільш часто для оцінки взаємозв'язків між фондовими ринками різних країн світу, а також взаємозв'язків між національним фондовим ринком та показниками економічного розвитку країни використовується кореляційний аналіз. Розвитку досліджень у цій галузі сприяє наявність якісної статистики, що характеризує динаміку кон'юнктури ринків у вигляді фондових індексів, наявність засобів швидкої обробки статистичного матеріалу та розрахунку коефіцієнта (наприклад, Excel), а також висока практична цінність одержаних результатів.

Одне з найбільш цікавих останніх досліджень з цієї теми проведено групою вчених з Національного бюро економічного аналізу та Йєльського університету (США). Так, Вільям Готсманн (William N. Goetzmann), Лінгфенг Лі (Lingfeng Li) та Герт Ровенхорст (K.Geert Rouwenhorst) дослідили кореляційну структуру основних фондових ринків світу за період більше ніж 150 років і виявили, що кореляція між фондовими ринками світу суттєво різнилися в різні періоди часу і найбільшою за весь період тестування кореляція була в останні два десятиліття. Вона є наслідком зростаючої глобалізації, яка, на думку вчених, з одного боку, значно збільшує кількість фондових ринків, до яких мають доступ інвестори, а з другого боку, зменшує можливості використання цінних паперів розвинутих ринків для диверсифікації вкладень у цінні папери, бо напрямки руху цих ринків часто є аналогічними.

Джордж Чан-Ло (Jorge A. Chan-Lau), Дональд Матесон (Donald J. Mathieson) та Джеймс Йао (James Y. Yao), які працюють під егідою Міжнародного валютного фонду, дослідили взаємопов'язаність фондових ринків різних країн світу. Вчені дійшли висновків, що негативні тенденції розвитку певного ринку переймаються ринками світу частіше, ніж позитивні, а також виділили бразильську та російську кризу 1998 року як початок періоду значного зростання залежності між фондовими ринками різних країн.

Цікаве дослідження групи американських вчених під назвою «Танці в унісон» (Dancing in Unison) було опубліковано в 2003 році в журналі «Finance & Development» (США). Зокрема, автори статті дослідили кореляцію між ринком акцій США та інших країн-членів «Групи семи», а також між ринком акцій США та ринками акцій країн, що розвиваються. Це дослідження також концентрує увагу на суттєвому зростанні кореляції між розвинутими ринками акцій (в 2002 році — понад 80%) та на невисокій кореляції між ринками акцій розвинутих ринків та ринків, що розвиваються. Важливим моментом є те, що виявлено значно більшу кореляцію між ринками акцій країн світу, порівняно з кореляцією показників економічного розвитку цих країн, наприклад, ВВП.

Російські економісти також робили спроби оцінити залежність російського ринку цінних паперів, зокрема індексу РТС, від ринків акцій інших країн світу. При цьому спостерігається відсутність стійкої високої кореляції між індексом РТС та зарубіжними фондовими індексами.

Більшість аналітиків і економістів, які займаються питаннями фундаментального аналізу, серед великої кількості даних, що характеризують економічний розвиток країни, вважають обов'язковими для відстеження такі показники:

1. Показники (фактори) кон'юнктурного впливу, валовий внутрішній або валовий національний продукт, обсяг промислового виробництва, доходи громадян, розмір капіталовкладень, індекс цін виробників промислової продукції та рівень безробіття.

2. Показники (фактори) монетарного впливу: грошова маса та відсоткова ставка.

Всі перелічені вище кон'юнктурні та монетарні показники розраховуються в Україні Національним банком України та Державним комітетом статистики України. Тому ми маємо можливість дослідити, чи є зв'язок між макроекономічними показниками розвитку економіки України та українським ринком акцій, а також порівняти отримані результати із залежностями, що існують в інших країнах світу з розвинутим фондовим ринком, зокрема, в Німеччині та США.

Дослідити наявність такої залежності між ринком акцій і факторами макрорівня можна за допомогою лінійного кореляційного комп'ютерного аналізу. Розмір коефіцієнта кореляції змінюється від -1 у випадку суворого лінійного від'ємного зв'язку до +1 у випадку суворого лінійного позитивного зв'язку.

Таким чином, якщо розрахований коефіцієнт кореляції між рядом динаміки, представленим курсами акцій, і рядом динаміки, представленим певним показником, набуде значення, близького до +1 (або -1), то це означатиме наявність тісної прямої (або оберненої) залежності руху курсу акцій від руху цього показника. Значення коефіцієнту кореляції, наближене до 0, означатиме відсутність лінійної залежності між показниками.

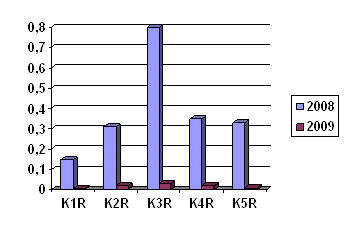

Основним індикатором руху ринку акцій в Україні було обрано ПФТС-індекс, в Німеччині — індекс «Франкфурт-Дейтастрім», а в США — індекс «Стандарт енд Пурз 500» (Standard & Poor's 500). При цьому з метою виявлення наявності часового лагу між рухом ринку акцій в Україні та зміною макроекономічних показників ми розрахували залежність ПФТС-індексу від кон'юнктурних і монетарних факторів з позитивним та від'ємним лагом в один місяць, два місяці, три місяці, шість місяців та 1 рік. Отримані результати щодо впливу кон'юнктурних факторів наведено в табл. 2.1.

Таблиця 2.1 - Кореляційний аналіз зв'язку українських кон'юнктурних індикаторів та ПФТС - індексу*

| Кон'юнктурні індикатори випереджають рух ПФТС- індексу | ||||||

| Індикатор | Нульовий лаг | Одномісячний лаг | Двомісячний лаг | Тримісячний лаг | Шестимісячний лаг | Дванадцяти-місячний лаг |

| Валовий внутрішній продукт | 0,6029 | 0,5423 | 0,4327 | 0,5145 | 0,5116 | 0,4005 |

| Обсяг промислової продукції | 0,2384 | 0,2416 | 0,2204 | 0,1707 | 0,1653 | -0,0081 |

| Доходи населення | 0,3884 | 0,3799 | 0,3575 | 0,3111 | 0,2704 | 0,1671 |

| Інвестиції в основний капітал | 0,6161 | и/д | н/д | 0,4874 | 0,4901 | 0,4454 |

| Індекс цін виробники промислової продукції | 0,0478 | 0,0261 | 0,0452 | 0,0907 | 0,0351 | -0,1419 |

| Рівень безробіття | -0,3132 | -0,1401 | -0,0936 | -0,0489 | -0,0499 | -0,4087 |

| ПФТС- Індекс випереджає рух кон'юнктурних індикаторів | ||||||

| Індикатор | Нульовий лаг | Одномісячний лаг | Двомісячний лаг | Тримісячний лаг | Шестимісячний лаг | Дванадцяти-місячний лаг |

| Валовий внутрішній продукт | 0,6029 | 0,5302 | 0,6039 | 0,5962 | 0,5038 | 0,3457 |

| Обсяг промислової продукції | 0,2354 | 0,2387 | 0,2937 | 0,2755 | 0,1294 | -0,0942 |

| Доходи населення | 0,3884 | 0,3729 | 0,4270 | 0,4046 | 0,2402 | 0,0542 |

| Інвестиції в основний капітал | 0,6161 | н/д | н/д | 0,4787 | 0,5402 | 0,2885 |

| Індекс цін виробників промислової продукції | 0,0478 | -0,0332 | -0,1936 | -03330 | -0,4649 | -0,5963 |

| Рівень безробіття | -0,2132 | -0,2744 | -0,3258 | -0,3791 | -0,5084 | -0,7226 |

*Розраховано за даними НБУ, Держкомстату України та ПФТС. Розрахунок проводився за місячними даними за 5 років ( з 1999 по 2004 рр.)

В цілому, аналізуючи отримані результати по українському ринку та порівнюючи їх з результатами кореляційного аналізу американського та німецького ринків, можна зробити такі важливі висновки:

показник валового національного продукту має високу кореляцію з рухом ринку акцій в США та Німеччині, але слабо пов'язаний з рухом ринку акцій в Україні. При цьому, на відміну від США й Німеччини та й взагалі від країн з розвинутим ринком акцій, зв'язок між показником ВВП та рухом ПФТС - індексу має короткостроковий характер і на проміжку часу в один рік (лаг дорівнює 12-ти місяцям) стає зовсім незначним;

обсяг виробленої промислової продукції, на відміну від Німеччини, в Україні не має курсоутворюючого значення. Вплив як обсягу промислової продукції на рух ринку акцій, так і динаміки руху ринку акцій на обсяг виробленої промислової продукції, в Україні є несуттєвим;

показник рівня безробіття взагалі не може використовуватись для прогнозу біржових курсів як на американському, так і на українському ринку;

рівень інфляції, розрахованої як індекс цін виробників промислової продукції, а також зміна доходів населення не впливають на курси українських акцій, хоча є важливими курсоутворюючими факторами на ринках акцій Німеччини та США.

Останнє частково пов'язане з тим, що в Україні поки що відсутня практика масового вкладання населенням власних заощаджень, розмір яких прямо пропорційний доходам, в цінні папери. Однією з причин такого стану є відносно низький рівень доходів населення порівняно із вартістю споживчого кошика.

Таким чином, серед досліджених кон'юнктурних індикаторів в Україні жоден суттєво не впливає на рух ПФТС - індексу, тобто немає залежності між курсами українських акцій та показниками розвитку економіки України, на відміну від країн з розвинутим фондовим ринком. Виходячи з цього, аналіз і прогнозування ймовірного майбутнього значення кон'юнктурних індикаторів не має сенсу для прогнозування курсів акцій в Україні і може використовуватись лише для загальної оцінки перспектив розвитку економіки взагалі і ринку акцій зокрема.

З метою подальшого дослідження впливу макроекономічних факторів на курси акцій в Україні оцінимо залежність руху ПФТС - індексу від монетарних показників, а саме від відсоткової ставки та обсягів грошової маси. За показник відсоткової ставки взято середньомісячну ставку комерційних банків України за депозитами в національній валюті, оскільки саме банківські депозити є одним з найпоширеніших альтернативних напрямків використання вільних коштів фізичних та юридичних осіб в Україні. Показник грошової маси аналізується в розрізі грошових агрегатів МО, М1, М2 та МЗ. Грошовий агрегат МО визначається як гроші поза банками; М1 — як МО + кошти на розрахункових і поточних рахунках у національній валюті; М2 — як М1 + строкові кошти у національній валюті та валютні кошти; МЗ — як кошти клієнтів за трастовими операціями банків та цінні папери власного боргу банків (табл. 2.2).

Таблиця 2.2 - Кореляційний аналіз зв'язку монетарних індикаторів в Україні та ПФТС - індексу

| Монетарні індикатори випереджають рух ПФТС- індексу | |||||||||||

| Індикатор | Нульовий лаг | Одномісячний лаг | Двомісячний лаг | Тримісячний лаг | Шестимісячний лаг | Дванадцяти-місячний лаг | |||||

| Ставка відсотка | -0.7813 | -0.7638 | -0,7337 | -0,6794 | -0,5394 | -0,2430 | |||||

| МО | 0,679 | 0,6656 | 0,6314 | 0,6528 | 0,6438 | 0,5456 | |||||

| МІ | 0,6982 | 0,6816 | 0,6511 | 0,6684 | 0,6435 | 0,5231 | |||||

| М2 | 0,6997 | 0,687 | 0,6475 | 0,6779 | 0,6563 | 0,5332 | |||||

| МЗ | 0,7031 | 0,6908 | 0.6516 | 0,6819 | 0,6592 | 0,5291 | |||||

| ПФТС- Індекс випереджає рух кон'юнктурних індикаторів | |||||||||||

| Ставка відсотка | -0,7813 | -0,7886 | -0,7817 | -0,7512 | -0,6837 | -0,5684 | |||||

| МО | 0,679 | 0,6671 | 0,6314 | 0,6053 | 0,5651 | 0,5735 | |||||

| МІ | 0,6982 | 0,6691 | 0,6551 | 0,6339 | 0,5978 | 0,589 | |||||

| М2 | 0,6997 | 0,6637 | 0,6466 | 0,6185 | 0,5786 | 0,5506 | |||||

| МЗ | 0,7031 | 0,6671 | 0,6498 | 0,6216 | 0,5806 | 0,5488 | |||||

Результат дослідження може бути описаний таким чином. Спостереження за агрегатами грошової маси М1, М2 та МЗ в розвинутих зарубіжних країнах, зокрема в Німеччині, дозволяє зробити висновки, які підтверджують фундаментальний аналіз курсу акцій. Це означає, що рух грошової маси і рух курсу акцій відбувається аналогічно при незначному випереджаючому руху акцій. Тобто, хоча грошова маса і не є випереджаючим індикатором для прогнозу біржових курсів, однак її можна використовувати для аналізу поведінки акцій.

На українському ринку акцій залежність між рухом грошової маси та курсом акцій є такою, яку не можна вважати за суттєву. Наприклад, економічна інтерпретація значення найвищого коефіцієнту кореляції (між рухом МЗ та ПФТС - індексом), що дорівнює 0,6908 при часовому лагу в один місяць, може бути викладена так: у майбутньому ймовірність того, що зростання обсягу МЗ призведе до підвищення курсів акцій, дорівнює 0,4772 або 48% (0,6908*0,6908).

Проте в Україні спостерігається досить тісний зв'язок між курсами акцій і відсотками, причому такий зв'язок є оберненим. Розраховані значення кореляції між ПФТС - індексом і ставкою відсотка свідчать, що з імовірністю, яка перевищує 60% можна прогнозувати: зменшення відсоткових ставок призведе до зростання курсів українських акцій протягом одного-двох місяців і навпаки.

Такий зв'язок пояснюється тим, що на фінансовому ринку завжди має місце постійна боротьба за капітал інвесторів. При зниженні відсотків конкурентна ситуація складається на користь акцій, відповідно їх привабливість та курс зростають. Проте зростаючі відсотки негативно впливають на фінансові витрати і тим самим на можливий прибуток компаній, що викликає зниження курсу акцій. Крім того, зростаючі відсотки сприяють переходу частини капіталу інвесторів в інструменти з фіксованою дохідністю, такі як облігації та банківський депозит.

Аналізувати вплив факторів макрорівня на український ринок акцій неможливо без урахування зовнішніх факторів. Це пов'язано з тим, що сьогодні економіки більшості країн світу поєднані між собою різноманітними фінансовими і господарськими зв'язками, і зміна стану економіки однієї країни може мати певні наслідки для економіки інших країн. Особливо справедливим останнє є стосовно країн, чиє положення в світовій економіці є домінуючим. Однією з таких країн є США, що, окрім потужної економіки, мають найбільший за обсягами і найрозвинутіший ринок цінних паперів у світі. Рух ринку цінних паперів у США та вподобання американських інвесторів часто спричиняють значний вплив на ринки цінних паперів інших країн. Чи є зв'язок між американським і українським ринками акцій можна визначити дослідивши рух фондових індексів в Україні та США. Індикаторами американського фондового ринку обрано індекс акцій технологічних компаній NASDAQ Composite Index та індекс Standard & Poor's 500.

Таблиця 2.3 - Кореляційний аналіз зв'язку ПФТС - індексу та індексів NASDAQ Composite Index та Standard & Poor's 500*

| Лаг | NASDAQ Composite Index | Standard & Poors 500 | ||

| Коефіцієнт кореляції | Коефіцієнт детермінації | Коефіцієнт кореляції | Коефіцієнт детермінації | |

| Нульовий лаг | -0,1683 | 0,0223 | -0,2329 | 0,0542 |

| 1 місяць | -0,1360 | 0,0185 | -0,2166 | 0,0469 |

| 2 місяці | -0,1156 | 0,0134 | -0,2051 | 0,0421 |

| 6 місяців | -0,1501 | 0,0225 | -0,3116 | 0,0971 |

| 12 місяців | -0,4139 | 0,1713 | -0,4652 | 0,2164 |

| 18 місяців | -0,5886 | 0,3464 | -0,7689 | 0,5912 |

| 20 місяців | -0,5997 | 0,3596 | -0,7864 | 0,6184 |

| 24 місяці | -0,5281 | 0,2789 | -0,1029 | 0,0106 |

* Розраховано за 54 місяці (з 11.01.1999 по 01.112004) на основі щоденних даних

У процесі кореляційного аналізу зв'язку ПФТС - індексу та індексів NASDAQ Composite Index та Standard & Poor's 500 було розраховано коефіцієнти кореляції та коефіцієнти детермінації на основі рядів динаміки названих індексів. При цьому з метою виявлення ступеня відставання українського ринку від американського в разі наявності зв'язку між ними ці коефіцієнти розраховувались з часовим лагом. Як показує проведений аналіз, в короткостроковому періоді не було будь-якої суттєвої лінійної залежності між рухом українського та американського ринку акцій. Проте протягом аналізованого періоду виявлено досить вагомий вплив руху американських індексів на ПФТС - індекс з лагом у 20 місяців. Тобто в минулому в 60% випадків рух американських індексів в певному напрямку через 20 місяців призводив до рівнозначного руху ПФТС - індексу, але вже в протилежному напрямку.

Така асинхронна поведінка українського і американських індексів може бути наслідком того, що іноземні інвестори з розвинутих ринків сприймають українські цінні папери як такі, що можуть використовуватись для диверсифікації їхніх вкладень. А часовий лаг у 18-20 місяців є ніщо інше, як час, потрібний для переорієнтації інвестора і переведення коштів з одного ринку на інший. Слід звернути особливу увагу, що від'ємна кореляція між українським та американським ринком цінних паперів несе в собі ризик швидкого відтоку іноземного капіталу з національного ринку у випадку будь-яких негативних подій на ньому. Наочним прикладом цього є події на ринку ОВДП в 1998 році.

Похожие работы

... дивідендної політики. На думку автора, абсолютну відповідь можна знайти у сфері практичного застосування дивідендної політики українськими корпораціями. 1.4 Стабільність дивідендної політики підприємства Через велику кількість факторів, а також через зміну відносної значимості цих факторів у часі й на окремих підприємствах неможливі розробка й застосування загальної моделі для формування ...

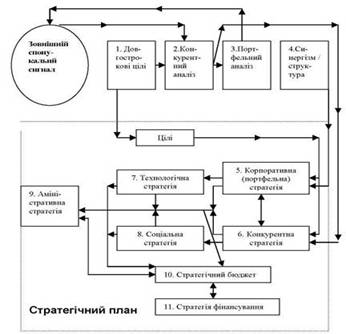

... стратегія є визначальною серед інших функціональних стратегій. Маркетингова стратегія визначає найефективніші маркетингові заходи, які забезпечують реалізацію корпоративної, конкурентних і функціональних стратегій підприємства. Йдеться про способи просування товару на відповідні ринки, товарну і цінову політику, канали розподілу товару, форми стимулювання збуту, організацію рекламних кампаній ...

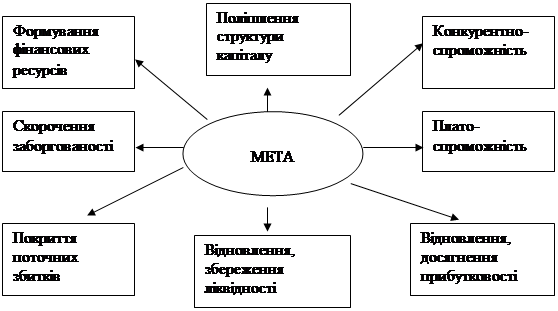

... самому порядку, який передбачений для реорганізації підприємств інших галузей виробництва. Висновки В даній курсовій роботі на тему «Фінансова санація підприємств : сутність, роль, джерела та порядок здійснення», ми визначили основні аспекти реорганізації підприємства його оздоровлення. Як правило, найбільший ефект дає комплексний підхід до оздоровлення фінансового стану підприємства, тобто ...

... мства; 2) в активі він може бути спрямований на фінансування будь-яких майнових об'єктів: оборотних і необоротних; короткострокових і довгострокових. Фінансування підприємства за рахунок тезаврації прибутку має як переваги, так і недоліки. До основних переваг самофінансування слід віднести такі: 1) залучені кошти не потрібно повертати та сплачувати винагороду за користування ними; 2) відсутні ...

0 комментариев