Навигация

Оцінка впливу мікроекономічних факторів на формування ринкової вартості акцій

2.3.2 Оцінка впливу мікроекономічних факторів на формування ринкової вартості акцій

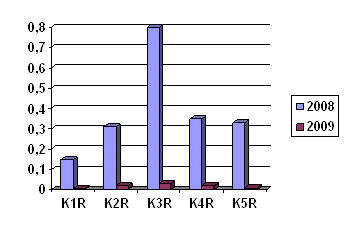

Серед аналітиків ринку акцій на сьогодні немає єдиної думки про те, які показники є основними і потребують найбільшої уваги при дослідженні процесів формування цін акцій на ринку. Є суперечки й і стосовно того, наскільки складною має бути модель аналізу акцій, на основі якої можна ухвалювати інвестиційні рішення. Тому на ринку існують як моделі, що ґрунтуються на аналізі лише кількох основних показників, наприклад розроблена Бенджаміном Грехемом та Девізом Л. Іоддом «модель Грехема Рі», так і багатофакторні моделі, що ґрунтуються на аналізі кількох груп показників, наприклад багатофакторні моделі US-E2 та US-E3, розроблені компанією BARRA.

У цілому можна виділити кілька основних напрямків аналізу акцій, що окремо чи разом можуть використовуватись для визначення внутрішньої (дійсної) вартості акцій акціонерних товариств та для прогнозування майбутнього значення їх ринкової вартості: аналіз безпосередньо фінансової звітності компанії: вертикальний та горизонтальний; аналіз коефіцієнтів, розрахованих на основі фінансової звітності компанії; аналіз індикаторів ринку акцій компанії.

Слід зазначити, що жоден з напрямків аналізу не є універсальним не позбавлений певних недоліків. Ефективність застосування кожного з цих методів, під якою ми будемо розуміти ймовірність того, що розрахункова прогнозна ціна буде досягнута певною акцією, залежить від великої сукупності чинників. Першочергове значення серед них мають ступінь ефективності ринку цінних паперів країни та розвиненість цього ринку.

Наприклад, горизонтальний і вертикальний аналіз фінансової звітності акціонерної компанії дозволяє зробити висновки щодо тенденцій розвитку компанії в цілому, а також окремих її показників, проте не зможе дати відповідь на питання стосовно майбутньої ціни акції компанії. До того ж, аналіз безпосередньо фінансової звітності окремої компанії є досить інформативним лише при її порівнянні зі звітністю інших компаній чи відстеженні динаміки окремих показників у часі. Ефективним цей аналіз може бути також за умови здійснення аналітиком певних корегувань цієї звітності, пов'язаних із різними методами обліку в різних компаніях, та з тим, що при описанні деяких операцій бухгалтерський облік використовує спрощуючи гіпотези з економічної теорії (наприклад, гіпотеза про досконалі й такі, що не знають додаткових витрат, ринки, учасники яких обмінюються товарами за чесними цінами).

Аналіз коефіцієнтів — найбільш поширений метод фінансового аналізу та є невід'ємною частиною фундаментального аналізу акцій. Проте використання коефіцієнтів має певну специфіку: один і той же коефіцієнт аналітик може розраховувати по-різному, залежно від розв'язання різних задач. Коефіцієнт часто набуває сенсу лише тоді, коли його порівнюють або з коефіцієнтами минулих періодів, або з певними встановленими стандартами, або з нормами чи інтервалами значень в інших компаніях певної галузі або в подібних галузях.

Так звані індикатори ринку акцій компанії фактично також можна зарахувати до вищевикладеного аналізу коефіцієнтів. Відмінність між аналізом індикаторів ринку акцій і аналізом коефіцієнтів полягає в тому, що друга група показників характеризує фінансовий стан компанії, в той час як перша група показників ґрунтується безпосередньо на аналізі ринкових характеристик акцій компанії. В економічній літературі розглядається велика кількість індикаторів, які характеризують акції певної компанії.

До найбільш значущих з них можна віднести:

прибуток на акцію (earning per share, EPS);

відношення ціни акції до прибутку на акцію (price/earning, PIE);

відношення ціни акції до її балансової вартості (Price/Book);

дивідендний дохід на акцію;

коефіцієнт ß (бета).

Об'єктом фундаментального аналізу було обрано акції таких компаній (ВАТ): «Укрнафта»; «Запоріжсталь»; «Концерн Стирол»; «Західенерго»; «Київенерго»; «Державна енергогенеруюча компанія «Центренерго»; «Дніпроенерго»; «Донбасенерго»; «Дніпрошина». Акції цих компаній мають найбільш тривалу історію котирувань на ринку цінних паперів України та є найбільш ліквідними цінними паперами з найбільшими обсягами угод на організованому ринку.

Поверховий огляд діяльності ВАТ «Укрнафта» протягом 1998-2004 років (табл. 2.4) дозволяє виявити наявність кількох позитивних тенденцій, що безумовно вплинули на ринок акцій цієї компанії та зробили її так званою «блакитною фішкою» українського ринку:

Таблиця 2.4 - Кореляційний аналіз залежності динаміки курсу акцій ВАТ «Укрнафта» від динаміки фундаментальних показників її діяльності в 1998-2004 роках

| Залежність між курсом акцій та коефіцієнтами, що характеризують діяльність компанії | Залежність між курсом акцій і статтями балансу та звіту про фінансові результати | ||||

| Показник | Коефіцієнт кореляції | Показник | Коефіцієнт кореляції | ||

| 1 | 2 | 1 | 2 | ||

| Рентабельність статутного капіталу | 0,648 | 0,676 | Залишкова вартість основних фондів | 0,949 | 0,929 |

| Рентабельність власного капіталу | 0,181 | 0,173 | Знос основних фондів | 0,392 | 0,416 |

| Грошовий потік / власний капітал | 0,285 | 0,284 | Оборотні активи | 0,988 | 0,984 |

| Коефіцієнт капіталізації (СФ / Власний капітал) | -0,708 | -0,654 | Сукупні активи | 0,928 | 0,944 |

| Рентабельність продаж | 0,272 | 0,304 | Власний капітал | 0.865 | 0,873 |

| Операційний коефіцієнт (затрати / виторг) | 0,339 | 0,428 | Довгострокові зобов'язання | 0,930 | 0,896 |

| Коефіцієнт автономії | 0,291 | 0,031 | Поточні зобов'язання | 0366 | 0,462 |

| Обертання дебіторської заборгованості, днів | -0,004 | 0,284 | Дебіторська заборгованість | 0,626 | 0,63 |

| Обертання кредиторської заборгованості, днів | 0,168 | 0,285 | Кредиторська заборгованість | 0,879 | 0,93 |

| Обертання активів, днів | -0,088 | -0,043 | Доход (виторг) від реалізації (товарів, робіт, послуг) | 0,915 | 0,908 |

| Коефіцієнт ліквідності | 0,641 | 0,547 | Собівартість реалізованої продукції | 0,932 | 0,956 |

| Балансова вартість акції, грн. (Власний капітал / Кількість акцій) | 0,865 | 0,859 | Чистий дохід від реалізації (товарів, робіт, послуг) | 0,895 | 0,881 |

| Чистий прибуток на одну просту акцію | 0,648 | . 0,676 | Чистий прибуток (збиток) | 0,648 | 0,676 |

| Чистий дохід на одну акцію | 0,895 | 0,881 | Амортизація | 0,778 | 0,814 |

| Грошовий потік на одну акцію | 0,73 | 0,761 | Дивіденд | - | - |

| Ціна акції / прибуток на акцію (Р / Е) | 0,489 | 0,477 | 1.Використано курси акцій, за якими було укладено останню угоду протягом кожного звітного року. | ||

| Ціна акції / грошовий потік на акцію | 0,688 | 2. Використано курси акцій, що склались на кінець лютого — початок березня наступного року | |||

По-перше, суттєвим позитивним зовнішнім фактором було зростання цін на нафту як на світовому ринку, так і в Україні. Це дозволило компанії отримувати більші доходи від реалізації власної продукції та створило певний інвестиційний клімат навколо акцій ВАТ «Укрнафта».

По-друге, попит інвесторів підтримувало зростання показника прибутку компанії протягом 5 років.

По-третє, акції ВАТ «Укрнафта» включено до лістингу на Першій фондовій торговельній системі (ПФТС) та Україно міжбанківській валютній біржі (УМВБ), а АДР (American Depositary Receipt, ADR) BAT «Укрнафта» торгуються на Франкфуртськй та Берлінській біржах. Зокрема, у ПФТС акції ВАТ «Укрнафта» входять до десятки акцій компаній, що мають найбільший обсяг укладені ними угод та є досить ліквідними.

До негативних факторів, які виявляються шляхом поверхового огляду, можна зарахувати той факт що протягом 1998-2004 років ВАТ «Укрнафта» жодного разу не платила дивідендів.

Більш глибокий аналіз показників фінансово-господарської діяльності ВАТ «Укрнафта» за 1998-2004 роки, зокрема вертикальний аналіз балансу, горизонтальний аналіз статей балансу та звіту і фінансові результати, а також коефіцієнтний аналіз та аналіз показників, що характеризують ринок акцій ВАТ «Укрнафта», дозволи зробити ряд висновків:

загальна динаміка статей балансу та звіту про фінансові результаті ти ВАТ «Укрнафта», за винятком 2002 року, є позитивною;

досить високими та такими, що мають позитивну динаміку, є показники рентабельності статутного капіталу, рентабельності власного! капіталу, рентабельності продажів. У цілому всі коефіцієнти, що характеризують діяльність ВАТ «Укрнафта», протягом останніх роківзнаходились в межах норми, мали позитивну динаміку та дозволяли стверджувати про стійкий фінансовий стан цієї компанії;

показники чистого доходу на одну акцію та грошового потоку на і одну акцію (остання розраховується як сума чистого прибуткує амортизації на одну просту акцію) протягом майже всього періоду аналізу перевищували середньорічне значення курсу акцій ВАТ «Укрнафта». Це свідчило про інвестиційну привабливість цих акцій;

балансова вартість акції ВАТ «Укрнафта» в 1998 році в 20 разів перевищувала курс акцій на кінець року. Це свідчило про надзвичайно високу недооціненість цих акцій ринком та стало передумовою для зростання їх курсу протягом 1998-2004 років, поки курс акцій не зрівнявся з їх балансовою вартістю наприкінці 2004.

Таким чином, у період 1998-2004 років усі показники, що характеризують фінансово-господарський стан ВАТ «Укрнафта» та привабливість його акцій, мали позитивну динаміку. Проте залишається питання: чи збігалася їх динаміка з рухом курсу акцій цієї компанії на ринку, зокрема в ПФТС, і чи була суттєва залежність між фундаментальними показниками діяльності ВАТ «Укрнафта» та ціною на ринку його акцій, динаміку якої в 1998-2004 роках можна охарактеризувати як впевнене зростання.

До показників, що мали найбільший вплив на динаміку курсу акцій ВАТ «Укрнафта», можна зарахувати залишкову вартість основних фондів, розмір оборотних активів та сукупних активів компанії, кредиторську заборгованість, довгострокові зобов'язання, дохід (виторг) від реалізації та собівартість реалізованої продукції.

Проте проведене дослідження наявності залежності між рухом курсу акцій та показниками діяльності ВАТ «Концерн Стирол», ВАТ «Запоріжсталь» та ВАТ «Дніпрошина», ВАТ «Київенерго», ВАТ «Дніпроенерго», ВАТ «Донбасенерго», ВАТ «ДЕК «Центренерго» та ВАТ «Західенерго» не підтвердило отримані раніше результати. Зокрема, було виявлено, що:

1. Різноманітні показники рентабельності компаній у минулому не впливали на ринкову оцінку їх акцій, інвесторів більше цікавили суми отриманих коштів від реалізації та собівартість реалізованої продукції, ніж сума отриманого компанією прибутку. Тобто оприлюднена компаніями сума прибутку не є корисною при фундаментальному аналізі акцій в Україні, оскільки, наприклад, може бути заниженою з метою зменшення суми податку на прибуток і тому не відображає реального стану справ у компанії.

2. На перший погляд, у середньому по групі компаній найбільшу прогнозну цінність мав показник «ціна акції/грошовий потік на акцію». Проте близьке до одиниці значення коефіцієнту кореляції несе в собі певну суперечність з економічної точки зору. Тобто виходить, що чим меншим є грошовий потік в розрахунку на одну гривню вартості акції або ж чим більшу частку в грошовому потоку на акцію займає ціна акції, тим більшою є ймовірність того, що курс такої акції буде зростати. Таким чином, порушується основа класичної оцінки акції, коли її ціна прямо пропорційно залежить від грошового потоку, що припадає на одну просту акцію.

3. У минулому на курси акцій компаній, що аналізуються, найбільше впливали балансова вартість акції, собівартість реалізованої продукції, виторг від реалізації продукції, сукупні активи та кредиторська заборгованість. Проте вплив цих показників не був визначальним, а останній показник мав обмежений вплив. Він полягав у тому, що зростання розміру кредиторської заборгованості призводило до зростання курсу акцій за умови, якщо частка такої заборгованості в пасиві компанії не була занадто великою.

Слід відзначити, що в цілому по аналізованій групі компаній не можна виділити фундаментальні мікроекономічні показники, які б були наділені високими прогнозними властивостями для акцій усіх компаній. І взагалі часто зростання акцій цих компаній не мало економічних передумов, тобто не було викликано покращанням результатів їх діяльності. Для підтвердження цього припущення порівняємо результати діяльності компаній, що аналізуються, за 2004 рік та рух курсів їх акцій у першій половині 2005 року (табл. 2.5 – 2.6).

Як видно з таблиці, найкращі передумови для зростання в 2005 році мали акції таких компаній, як:

ВАТ «Укрнафта», що мало найвищу рентабельність продажів по групі, найбільший розмір чистого прибутку, що припадає на одну просту акцію, та характеризувалось значним обсягом торгівлі акціями в ПФТС, а відповідно — високою ліквідністю акцій;

ВАТ «Дніпрошина», акції якого мали найменше значення Р / Е, та які, виходячи зі співвідношення між ринковою та балансовою вартістю акцій, були недооцінені ринком.

Проте у 2004 — першій половині 2005 року зростали не тільки курси акцій названих емітентів, а й компаній, які, на перший погляд, фундаментальних підстав для росту не мали.

Таблиця 2.5 - Основні показники роботи компаній за 2004 рік

| Назва компанії | Коефіцієнт автономії, % | Коефіцієнт капіталізації, % | Рентабельність продажів, % | Обсяг торгівлі акціями ПФТС за рік, млн. грн. | Чистий прибуток на одну акцію, грн. | Курс акції на кінець 2004 рік, грн. | Ціна акції / прибуток на акцію (Р/Е) | Співвідношення між ринковою та балансовою вартістю акції на кінець року, % |

| Укрнафта | 79,9 | 21,00 | 30,88 | 66,173 | 24,84 | 119,91 | 4,83 | 99,25 |

| НТЗ | 40,2 | 1,37 | 3,90 | 25,586 | 1,91 | 11,70 | 6,14 | 63,88 |

| Стирол | 72,95 | |||||||

| Запоріжсталь | 82,2 | 5,72 | 11,47 | 121,069 | 0,96 | 5,40 | 5,65 | 124,13 |

| Дніпрошина | 61,3 | 10,8 | 4,91 | 1,2 | 10,38 | 35.00 | 3,37 | 41,53 |

| Західенерго | 55,0 | 9.40 | 3,00 | 33,695 | 4,517 | 103,46 | 22,90 | 97,61 |

| Київенерго | 5.40 | |||||||

| Центренерго | 44,0 | 22,99 | -2,10 | 17,751 | -0,093 | 2,80 | -30,14 | 49,52 |

| Донбасенерго | 28,7 | 29,63 | 0,11 | 17,949 | 0,041 | 14,18 | 348,16 | 42,01 |

Таблиця 2.6 - Основні показники дохідності акцій українських компаній станом на 01.07.2005

| Назва компанії | Курс акцій на 01.07.2005, грн. | Темп приросту курсу акцій, % | ||

| за б місяців | за 12 місяців | за 24 місяці | ||

| Укрнафта | 178,50 | 48,86 | 197,5 | 702,25 |

| НТЗ | 30,00 | 156,41 | 328,57 | 757,14 |

| Стирол | 82,00 | 12,41 | 228,00 | 613.04 |

| Запоріжсталь | 5,05 | -6,48 | 114,89 | 1430,30 |

| Дніпрошина | 60,00 | 71,43 | 79,10 | 95,44 |

| Західенерго | 125,00 | -14.97 | 117,39 | 418,67 |

| Київенерго | 7,69 | 29,78 | 65,38 | 76,38 |

| Центренерго | 3,80 | 35,71 | 118,39 | 196,88 |

| Донбасенерго | 19,50 | 37,52 | 21,88 | 271,43 |

Зокрема, справжнім феноменом фондового ринку в Україні була компанія «Дніпроенерго», акції якої продовжували зростати, незважаючи на те, що компанія мала від'ємну рентабельність та надзвичайно низький коефіцієнт автономії в 11,5%. Крім того, ринкова вартість акцій ВАТ «Дніпроенерго» на початок 2005 року більше ніж утричі перевищувала їх балансову вартість, тобто розмір чистих активів, що припадав на одну просту акцію, був утричі меншим за її курс на ринку. Не набагато кращі результати діяльності мали й ВАТ «Центренерго» та ВАТ «Донбасенерго», але курс акцій цих емітентів теж зростав як у 2005 році, так і в минулі роки, забезпечивши їх власникам досить високий рівень капітальної дохідності.

Похожие работы

... дивідендної політики. На думку автора, абсолютну відповідь можна знайти у сфері практичного застосування дивідендної політики українськими корпораціями. 1.4 Стабільність дивідендної політики підприємства Через велику кількість факторів, а також через зміну відносної значимості цих факторів у часі й на окремих підприємствах неможливі розробка й застосування загальної моделі для формування ...

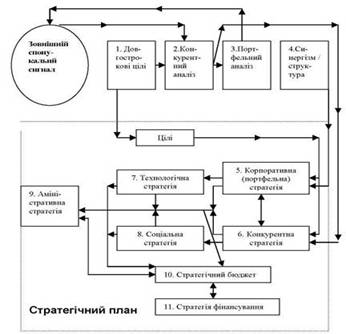

... стратегія є визначальною серед інших функціональних стратегій. Маркетингова стратегія визначає найефективніші маркетингові заходи, які забезпечують реалізацію корпоративної, конкурентних і функціональних стратегій підприємства. Йдеться про способи просування товару на відповідні ринки, товарну і цінову політику, канали розподілу товару, форми стимулювання збуту, організацію рекламних кампаній ...

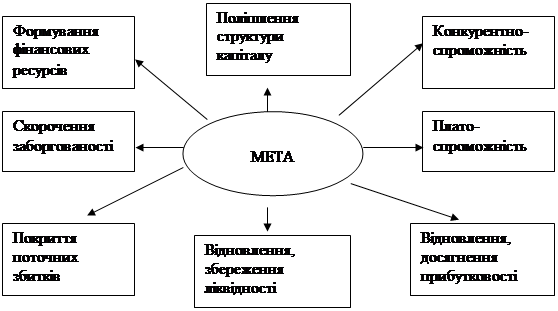

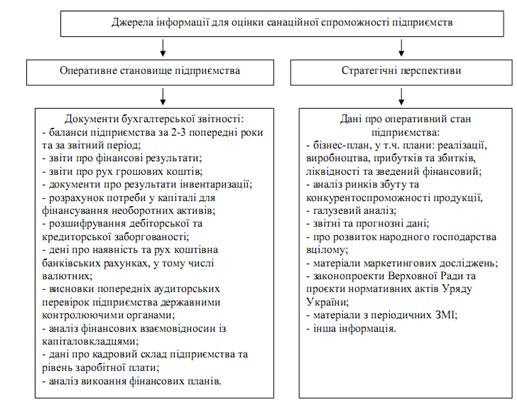

... самому порядку, який передбачений для реорганізації підприємств інших галузей виробництва. Висновки В даній курсовій роботі на тему «Фінансова санація підприємств : сутність, роль, джерела та порядок здійснення», ми визначили основні аспекти реорганізації підприємства його оздоровлення. Як правило, найбільший ефект дає комплексний підхід до оздоровлення фінансового стану підприємства, тобто ...

... мства; 2) в активі він може бути спрямований на фінансування будь-яких майнових об'єктів: оборотних і необоротних; короткострокових і довгострокових. Фінансування підприємства за рахунок тезаврації прибутку має як переваги, так і недоліки. До основних переваг самофінансування слід віднести такі: 1) залучені кошти не потрібно повертати та сплачувати винагороду за користування ними; 2) відсутні ...

0 комментариев