Навигация

В 2006 г. произошел рост оборотных активов на 25321 тыс. руб. или на 1,4% за счет значительного увеличения по статье «Запасы» на 17135 тыс. руб

5. В 2006 г. произошел рост оборотных активов на 25321 тыс. руб. или на 1,4% за счет значительного увеличения по статье «Запасы» на 17135 тыс. руб.

6. Пассивная часть баланса характеризуется преобладающим удельным весом собственных источников средств, в 2005 г. они составили 86,92% всех источников формирования средств предприятия, в 2005г. – 87,57%.

7. В структуре заемных средств большая часть приходится на кредиторскую задолженность. Так в 2006 г. наблюдается снижение кредиторской задолженности на 2952 или на 1,4%. Доля долгосрочных и краткосрочных кредитов изначально была не велика. Несмотря на их увеличение в 2005 г. удалось в 2006 г. их уменьшить.

Таким образом, на основании проведенного анализа баланса ЗАО «Кольчугцветмет» за 2005 - 2006 годы, можно сделать вывод о хороших результатах работы предприятия, несмотря на временный спад производства в 2005 году. В связи с этим необходимо дать оценку кредитоспособности организации, которая производится на основе анализа платежеспособности и ликвидности баланса.

2.3 Анализ ликвидности баланса

В рыночных условиях хозяйствования возрастает потребность в оценке ликвидности и платежеспособности хозяйственного объекта и баланса в связи с оценкой его кредитоспособности и возможности банкротства.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превышения которых в деньги соответствует сроку погашения обязательств.

От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Понятия платежеспособности и ликвидности очень близки, но второе

более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу. Организация может быть платежеспособным на отчетную дату, но иметь неблагоприятные возможности в будущем.

Следовательно, ликвидность баланса является основой (фундаментом) платежеспособности и ликвидности предприятия. Иными словами, ликвидность – это способ поддержания платежеспособности. Но в то же время, если организация имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Для предварительной оценки ликвидности ЗАО «Кольчугцветмет» привлекаются данные бухгалтерского баланса, на основании которых составляется таблица 23.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы организации разделяются на следующие группы:

А1. Наиболее ликвидные активы – к ним относятся все статьи денежных средств организации и краткосрочные финансовые вложения (ценные бумаги).

А1 = Денежные средства + Краткосрочные финансовые вложенияА2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А2 = Краткосрочная дебиторская задолженностьА3. Медленно реализуемые активы – статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А3 = Запасы + Долгосрочная дебиторская задолженность + НДС ++ Прочие оборотные активы

А4. Трудно реализуемые активы – статьи раздела I актива баланса – внеоборотные активы.

А4 = Внеоборотные активы

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – к ним относится кредиторская задолженность.

П1 = Кредиторская задолженностьП2. Краткосрочные пассивы – это краткосрочные заемные средства, задолженность участников по выплате доходов, прочие краткосрочные пассивы.

П2 = Краткосрочные заемные средства + + Задолженность участникам по выплате доходов ++ Прочие краткосрочные обязательства

П3. Долгосрочные пассивы – это статьи баланса, относящиеся к разделам IV и V, то есть долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

П3 = Долгосрочные обязательства + Доходы будущих периодов ++ Резервы предстоящих расходов и платежей

П4. Постоянные пассивы или устойчивые – это статьи раздела III баланса «Капитал и резервы».

П4 = Капитал и резервы (собственный капитал организации)

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ³ П1

А2 ³ П2

А3 ³ П3

А4 £ П4

В случае, когда одно или несколько неравенств системы имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется из избытков по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Таблица 23

Анализ ликвидности баланса ЗАО «Кольчугцветмет» за 2005-2006 г.г.

| За | За | За | За | Платежный излишек(+) или | |||

| АКТИВ | 2005 г. | 2006 г. | ПАССИВ | 2005 г. | 2006 г. | недостаток(-), тыс. руб. | |

| тыс. руб. | тыс. руб. | тыс. руб. | тыс. руб. | За 2005г гр2-гр5 | За 2006г гр3-гр6 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Наиболее | Наиболее сроч | ||||||

| ликвидные | ные обяза | ||||||

| активы (А1) | 29027 | 30040 | тельства (П1) | 212365 | 209413 | -183338 | -179373 |

| (стр 250 + стр 260) | (стр 620) | ||||||

| Быстро | Краткосрочные | ||||||

| реализуемые | пассивы (П2) | ||||||

| активы (А2) | 213954 | 219745 | (стр 610 + | 15669 | 11934 | 198285 | 207811 |

| (стр 240) | + стр 630 + | ||||||

| + стр 660) | |||||||

| Медленно | Долгосрочные | ||||||

| реализуемые | пассивы (П3) | ||||||

| активы (А3) | 660873 | 679391 | (стр 590 + | 19903 | 17531 | 640970 | 661859 |

| (стр210 + стр 220 + | + стр 640 + | ||||||

| + стр 230 + стр 270) | + стр 650) | ||||||

| Трудно | Постоянные | ||||||

| реализуемые | пассивы (П4) | ||||||

| активы (А3) | 991298 | 992382 | (стр 490) | 1647215 | 1682679 | -655917 | -690297 |

| (стр 190) | |||||||

| БАЛАНС | 1895152 | 1921557 | БАЛАНС | 1895152 | 1921557 | - | - |

Результаты расчетов показывают, что для данного предприятия сопоставление групп по активу и пассиву имеет следующий вид:

| На 2005 год | На 2006 год |

| А1 < П1 | А1 < П1 |

| А2 > П2 | А2 > П2 |

| А3 > П3 | А3 > П3 |

| А4 < П4 | А4 < П4 |

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

текущую ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени:

ТЛ = (А1 + А2) – (П1 + П2)

перспективную ликвидность – это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ = А3 – П3

Составим таблицу 24, характеризующую значение текущей и перспективной ликвидности в 2005 – 2006 г.г.

Таблица 24

| Показатель | 2005г. | 2006г. |

| тыс. руб. | тыс. руб. | |

| 1 | 2 | 3 |

| Текущая ликвидность | 14947 | 28438 |

| Перспективная ликвидность | 640970 | 661859 |

Исходя из этого можно охарактеризовать ликвидность баланса как недостаточную. В анализируемом периоде имеется платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств (соотношение по первой группе). В 2006 году это соотношение составило 0,13 к 1 (29027: 212365), хотя теоретически достаточным значением для коэффициента срочности является соотношение 0,2 к 1, а в 2005 году 0,14 к 1 (30040: 209413). Это свидетельствует о стесненном финансовом положении.

При этом, исходя из данных аналитического баланса (таблица 22), можно заключить, что причиной снижения ликвидности явилось то, что краткосрочная задолженность увеличилась быстрее, чем денежные средства.

Однако следует отметить, что наблюдается излишек быстро реализуемых активов, что характеризует положительную текущую ликвидность и свидетельствует о платежеспособности предприятия.

Перспективная ликвидность, которую показывает третье неравенство, отражает платежный излишек. Платежеспособность за 2005 год уменьшается, но в 2006 году снова увеличивается на 3,2% по сравнению с 2005 годом.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

Похожие работы

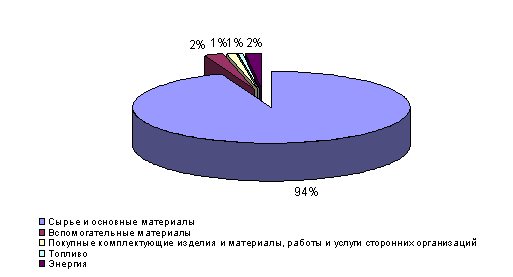

... себестоимости и коммерческих расходов дает полную себестоимость продукции. В данном случае она составляет 136213 тыс. р. 3. Проект мероприятий по снижению затрат на предприятии В целях совершенствования управления затратами ОАО «КУЗОЦМ» предлагается следующее. Во-первых, сокращение производственных затрат предприятия за счет снижение материалоемкости продукции. Материалоемкость большей ...

0 комментариев