Навигация

АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

2.2 АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ

В рыночных условиях важную аналитическую характеристику приобретает финансовая независимость предприятия от внешних заемных участников.

Финансовая устойчивость оценивается по соотношению собственных и заемных средств в активах предприятия . по темпам накопления собственных средств в результате хозяйственной деятельности, соотношению долгосрочных и краткосрочных обязательств предприятия , обеспеченности материальных оборотных средств собственными источниками.

Расчет коэффициента финансовой устойчивости производится по формуле :

К1= П495 + П545

-----------------, (2.1)

П760

Где П495 – итог раздела 1 пассива баланса;

П545 – итог раздела 2 пассива баланса;

П760 – общий итог баланса.

Оптимальное значение показателя составляет не мене 0,6. По данным расчета

- на начало 2000 года

К1 = 388807 + 68121

----------------------- = 0,8149;

560701

- на 01.07.2000 года

К1 = 409859 + 79950

-------------------- = 0,8262 ;

592834

Безусловно, наиболее важным показателем , характеризующим, финансовую автономность ( независимость от привлечения заемных средств) предприятия , является коэффициент автономии от заемных средств. Расчет этого коэффициента выполняется по данным баланса. Оптимальное значение этого показателя не должно быть ниже 0,4.

К2= П495

-----------------, (2.2)

П760

- на начало 2000 года

К2 = 388807

----------------------- = 0,6934;

560701

- на 01.07.2000 года

К2 = 409859

-------------------- = 0,6914 ;

592834

Таким образом , из приведенных коэффициентов видно , что предприятие практически независимо от внешних заемных средств.

Коеффициент маневренности собственных средств – частное от деления на всю сумму источников собственных средств на всю сумму источников собственных средств предприятия. Оптимальная величина коеффициента маневренности не менее 0,5.

К3= П495 – А070

--------------------------, (2.3)

П495

Где А070 – итог по разделу I актива баланса.

- на начало 2000 года

К3= 388807 - 383225

------------------------------ = 0,0144;

388807

- на 01.07.2000 года

К3 = 409859

-------------------- = 0,6914 ;

592834

Величина коеффициентов свидетельствует о чрезвычайно низкой мобильности использования собственных средств предприятия. Это создает определенные трудности в управлении финансами предприятия.

Коефициент соотношения собственных и заемных средств является важным показателем, характеризующим финансовую автономность предприятия :

К4= П545+П750

----------------------------, (2.4)

П495

Где П 545 – итог по разделу II пассива баланса ;

П 750 – итог по разделу III пассива баланса .

Величина коеффициента

- на начало 2000 года :

К4 = 68121 + 103773

------------------------------ = 0,4421;

388807

- на 01.07.2000 года

К4 = 79950 + 103025

----------------------------- = 0,4464 ;

409859

Его значение свидетельствует , что к началу отчетного периода предприятие привлекало на каждую гривну, вложенную в активы 44,21 коп заемных средств. В течении полугодия заемные средства увеличились до 44,64 коп на каждую гривну собственных вложений. Следовательно, незначительно повысилась зависимость предприятия от привлеченных заемных средств , однако это может означать дестабилизацию финансовой устойчивости . Критическое значение этого коеффициента равно единице. Если его значение превышает единицу , финансовая автономность и устойчивость предприятия достигают критической точки.

Коеффициент обеспеченности запасов и затрат собственными источниками формирования показывает , какая часть запасов и затрат , т.е. оборотных средств , формируется за счет собственных источников финанстрования и отражает другой аспект финансовой устойчивости предприятия, поскольку предприятие получает прибыль благодаря , и прежде всего . за счет наличия оборотных средств. Таким образом, чем больше обеспеченность запасов и затрат собственными источниками их формирования , тем больше возможности предприятия к получению прибыли. Оптимальное значение коеффициента должно находиться в пределах приблизительно 0,6 – 0,8.

К5= П495 – А070

-----------------------------, (2.5)

А150

Где А 150 – итог по разделу II актива баланса ( запасы и затраты ).

- на начало 2000 года

К5 = 388807 - 383225

-------------------------------- = 0,0424;

131641

- на 01.07.2000 года

К5 = 409859 - 377279

------------------------------- = 0,2668 ;

122114

Данные свидетельствуют о положительных тенденциях для предприятия в формировании оборотных средств. Т.е. для формирования каждой гривны оборотных средств в начале года приходилось привлекать (100 –4,24 ) = 95,76 копеек заемных средств , а концу года (100 – 26,68) = 73,32 копейки.

Коеффициент долгосрочного привлечения заемных средств :

К6= П 545

-----------------------------, (2.6)

П495 + П 545

Где П545 – итог по разделу II пассива баланса .

- на начало 2000 года

К6 = 68121

-------------------------------- = 0,1491;

388807 + 68121

- на 01.07.2000 года

К6 = 79950

------------------------------- = 0,1632 ;

409859 + 79950

Среди привлеченных средств у предприятия доля долгосрочных заемных средств возросла с 39,63% до 43,69%. На 01.07.2000 г на каждую гривну долгосрочных вложений только 16,32 коп финансировалось из заемных источников.

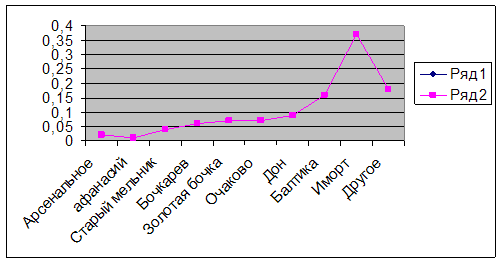

Таблица 2.4 – Показатели финансовой устойчивости

| Наименование показателей | На 01.01.2000 г. | На 01.07.2000 г. | Коеффициент динамики |

| Коеффициент финасовой устойчивости | 0,8149 | 0,8262 | 1,0139 |

| Коеффициент автономии от заемных средств | 0,6934 | 0,6914 | 0,9971 |

| Коеффициент маневренности собственных средств | 0,0144 | 0,0795 | 5,5208 |

| Коеффициент соотношения заемных и собственных средств | 0,4421 | 0,4464 | 1,0097 |

| Коеффициент обеспеченности запасов и зтрат собственными источниками формирования | 0,0424 | 0,2668 | 6,2925 |

| Коеффициент долгосрочного привлечения заемных средств | 0,1491 | 0,1632 | 1,0946 |

|

|

|

|

|

|

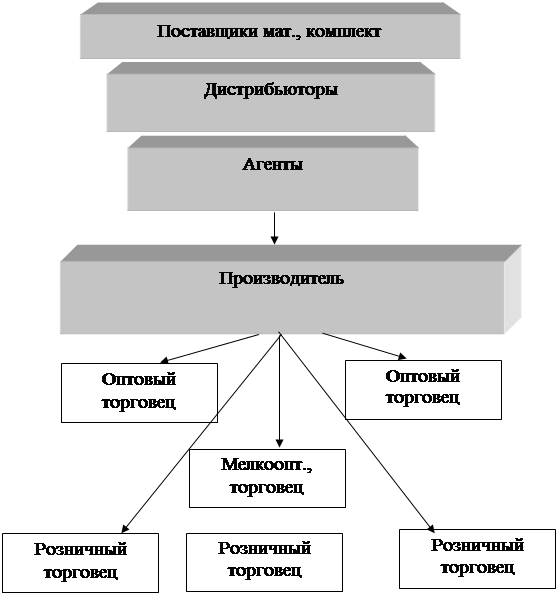

Рисунок 2.1 – Динамика показателей устойчивости

Похожие работы

... Из этого следует необходимость разработки системы мотивации, которая вытекала бы из стратегических целей и учитывала спроектированные бизнес-процессы. 3. ОЦЕНКА И ВЫБОР ВАРИАНТА РЕАЛИЗАЦИИ СТРАТЕГИИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 3.1 Оценка ресурсоемкости вариантов В процессе стратегического анализа должны быть оценены различные варианты стратегии корпорации. Для того чтобы выбрать тот или иной ...

... подходов. Для описания понятия стратегия можно применить и следующую формулировку: стратегия – это весь взаимосвязанный комплекс деятельности во имя укрепления жизнеспособности и мощи данного предприятия по отношению к его конкурентам. Цели стратегии состоит в том, чтобы добиться долгосрочных конкурентных преимуществ, которые обеспечат предприятию высокую рентабельность. Таким образом, стратегия ...

... , как долгосрочные финансовые инвестиции. К началу 2007 года объем таких инвестиций увеличился на 35 тыс. грн. к отчету 2006 года, что способствует отвлечению финансовых средств от основной деятельности предприятия и ухудшению его финансового состояния. Однако доля этих активов ничтожно мала, поэтому оказать существенное влияние на финансовое положение предприятия такие изменения не могут. ...

... Отделу маркетинга и сбыта необходимо вести учет спроса на каждый вид товара и принимать план, опираясь на полученную статистику. Также для того, чтобы улучшить маркетинговую деятельность на предприятии я предлагаю в отделе маркетинга разработать специальную компьютерную программу для того, чтобы данные от маркетинговых исследований учитывались централизованно и можно было проследить изменение ...

0 комментариев