Навигация

Анализ дебиторской задолженности

2.6.5 Анализ дебиторской задолженности

Значительный удельный вес дебиторской задолженности в составе текущих активов определяет его особое место в оценке оборачиваемости оборотных средств предприятия.

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей.

Коэффициент оборачиваемости дебиторской задолженности:

, (2.5)

Период погашения дебиторской задолженности.

, (2.6)

По данным нашего предприятия коэффициент оборачиваемости дебиторской задолженности за базовый период составил 5,21, а за отчётный период 0,076. Средний срок оборота (период погашения) дебиторской задолженности в базовом периоде составил 72 дня, а в отчётном периоде 4736 дней.

Доля дебиторской задолженности в общем объеме текущих активов:

, (2.7)

По данным баланса рассматриваемого предприятия доля дебиторской задолженности в текущих активах составила на начало отчётного периода 11%, на конец отчётного периода 88%. Эти значения свидетельствуют о том, что в начале отчётного года предприятие более успешно регулировало свою дебиторскую задолженность, а также то, что текущие активы росли быстрее, чем дебиторская задолженность.

Анализ оборачиваемости запасов товарно-материальных ценностей

Оценка оборачиваемости товарно-материальных запасов проводится по каждому их виду (производственные запасы, готовая продукция, товары т.д.). Поскольку производственные запасы учитываются по стоимости их заготовления (приобретения), то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции. Для оценки скорости оборота запасов используется формула:

, (2.8)

Срок хранения запасов определяется по формуле:

, (2.9)

По данным нашего предприятия коэффициент оборачиваемости запасов за базовый период составил 0,78, а срок хранения запасов составил 461 день, а за отчётный период коэффициент оборачиваемости запасов составил 0,38, а средний срок хранения запасов 930 дней.

Увеличение коэффициента и срока оборачиваемости запасов товарно-материальных ценностей произошло за счёт увеличения объёма производственных запасов и незавершённого производства. Запасы, использование которых по их балансовой стоимости маловероятно, большей частью лежат на складах длительное время. И в первую очередь, для выхода из сложившейся ситуации, предприятию желательно продумать вопрос об их возможном использовании, в том числе реализацию на сторону по сниженным ценам.

Динамика показателей оборачиваемости запасов товарно-материальных ценностей по сравнению с предыдущим периодом отражается в таблице 2.9.

Таблица 2.9 - Динамика показателей оборачиваемости запасов

товарно-материальных ценностей на ОАО «ОЗРСС»

| № | Показатели | Базовый период | Отчетный период | Отклонения |

| 1. | Себестоимость реализованной продукции | 4003 | 3292 | -711 |

| 2. | Средняя величина запасов ТМЦ | 5201 | 8504 | 3303 |

| 3. | Коэффициент оборачиваемости запасов ТМЦ | 0,78 | 0,38 | -0,4 |

| 4. | Продолжительность оборота запасов ТМЦ | 461 | 930 | 469 |

Анализ эффективности использования имущества

Функционирование предприятия зависит от его способности приносить необходимую прибыль. При этом следует иметь в виду, что руководство предприятия имеет значительную свободу в регулировании величины финансовых результатов. Так, исходя из принятой финансовой стратегии, предприятие имеет возможность увеличивать или уменьшать величину балансовой прибыли за счет выбора того или иного способа оценки имущества, порядка его списания, установления срока использования и т.д.

К вопросам учетной политики, определяющим величину финансового результата деятельности предприятия, в первую очередь, относятся следующие:

выбор способа начисления амортизации основных средств;

выбор метода оценки материалов, отпущенных и израсходованных на производство продукции, работ, услуг;

определение способа начисления износа по малоценным и быстроизнашивающимся предметам при их отпуске в эксплуатацию;

порядок отнесения на себестоимость реализованной продукции отдельных видов расходов (путем непосредственного их списания на себестоимость по мере совершения затрат или с помощью предварительного образования резервов предстоящих расходов и платежей);

состав затрат, относимых непосредственно на себестоимость конкретного вида продукции;

состав косвенных (накладных) расходов и способ их распределения и др.

Вполне понятно, что предприятие, раз выбрав тот или иной способ формирования себестоимости реализованной продукции и прибыли, будет придерживаться его в течение всего отчетного периода (не менее года), а все дальнейшие изменения в учетной политике должны иметь веские основания и непременно оговариваться.

В целом, результативность деятельности любого предприятия может оцениваться с помощью абсолютных и относительных показателей.

Существует и используется система показателей эффективности деятельности:

Рентабельность совокупных активов

, (2.10)

Этот коэффициент показывает, какую прибыль получает предприятие с каждой денежной единицы средств, вложенных в активы.

Согласно расчетам коэффициент рентабельности совокупных активов в базовом периоде имел значение 0,35%, а в отчётном периоде 0,06%,т.е. предприятие не получило должную прибыль.

В аналитических целях рассчитывается как рентабельность всей совокупности активов, так и рентабельность текущих активов.

Данный коэффициент показывает, какую прибыль предприятие получает с каждой денежной единицы, вложенной в текущие активы.

, (2.11)

По балансовым данным за базовый период этот коэффициент составил 4,2%, а за отчётный период он составил 0,18%.

Судя по динамике изменения показателя, рентабельность текущих активов снижается, что является отрицательной тенденцией.

Показатель прибыли на вложенный капитал, называемый также рентабельностью собственного капитала, определяется по формуле:

, (2.12)

По данному предприятию он составил в базовом году 0,37%, а в отчётном году 0,05%.

Рентабельность собственного капитала имеет тенденцию к снижению, т.е. собственный капитал используется неэффективно. Такая динамика рентабельности собственного капитала негативно сказывается на хозяйственной деятельности предприятия.

Другой важный коэффициент - рентабельность реализованной продукции (рентабельность продаж) рассчитывается по формуле:

, (2.13)

Значение этого коэффициента показывает, какую прибыль имеет предприятие с каждой денежной единицы реализованной продукции. Тенденция к его снижению позволяет предположить сокращение спроса на продукцию предприятия.

Снижение коэффициента рентабельности реализованной продукции может быть вызвано изменениями в структуре реализации, снижение индивидуальной рентабельности изделий, входящих в реализованную продукцию, и др. В нашем случае этот коэффициент составил 7,5% в базовом периоде и 2,5% в отчётном периоде. Это говорит о том, что продукция завода не пользуется постоянным спросом.

Таблица 2.10 - Показатели эффективности использования имущества ОАО «ОЗРСС»

| № | Показатели | Базовый период | Отчетный период | Отклонения |

| 1. | Общая величина имущества (ВБ) | 87049 | 151762 | 64713 |

| 2. | Источники собственных средств | 82464 | 144588 | 62124 |

| 3. | Краткосрочные обязательства | 4535 | 7174 | 2639 |

| 4. | Средняя величина активов | 86946 | 119405 | 32459 |

| 5. | Средняя величина текущих активов | 7367 | 51098 | 43731 |

| 6. | Выручка от реализации | 4115 | 3189 | -926 |

| 7. | Прибыль в распоряжении предприятия | 310 | 80 | -230 |

| 8. | Рентабельность активов, (стр.7/стр.4) · 100% | 0,35 | 0,06 | -0,29 |

| 19. | Рентабельность текущих активов, (стр.7/стр.5) · 100% | 4,2 | 0,18 | -4,02 |

| 10. | Рентабельность собственного капитала, (стр.7/стр.2) · 100% | 0,37 | 0,05 | -0,32 |

| 11. | Рентабельность продукции, (стр.7/стр.6) · 100% | 7,5 | 2,5 | -5 |

А. Следует отметить уменьшение величины денежных средств предприятия. Предприятию, прежде всего надо избавиться от готовой продукции, реализация которой затруднена. Это можно сделать путем снижения цен. В редких случаях, можно попытаться предложить эту продукцию в другие регионы, что требует дополнительных затрат средств и времени без гарантии реализации. Запасы, использование которых по их балансовой стоимости маловероятно, большей частью лежат на складах длительное время, желательно продумать вопрос об их возможном использовании, в том числе реализацию на сторону по сниженным ценам.

Б. Кроме того следует отметить увеличение дебиторской задолженности, что ставит под угрозу финансовую стабильность предприятия. Это опасная тенденция, которая указывает на то, что платежеспособность предприятия с учетом дебиторской задолженности является явно недостаточной. Следствием большой дебиторской задолженности является также снижение денежной наличности.В сложившейся ситуации предприятию следует воспользоваться некоторыми общими рекомендациями, позволяющими управлять дебиторской задолженностью:

контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

следить за соотношением дебиторской и кредиторской задолженности; значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования;

использовать способ предоставления скидок при досрочной оплате.

В. Падение покупательной способности денег заставляет предприятия вкладывать временно свободные средства в запасы ТМЦ, которые при необходимости можно легко реализовать. Поэтому замораживание определенной части средств в запасах, хотя и снижает эффективность использования имущества предприятия, может стать стабилизирующим фактором в условиях развития инфляционных процессов. Накапливание запасов ТМЦ является вынужденной мерой снижения риска непоставок ТМЦ в сроки, оговоренные контрактом.

Г. Предприятие практически не прибегает к использованию долгосрочных заемных средств. Удельный вес источников финансирования, которые могут использоваться длительное время, составляет 95,2% от всех источников финансирования предприятия. Структура пассивов свидетельствует о том, что предприятие может устойчиво работать независимо от конъюнктуры рынка кредитных ресурсов, так как оно может финансировать всю свою хозяйственную деятельность из собственных средств и «бесплатных» привлеченных средств, то есть кредиторскую задолженность.

Похожие работы

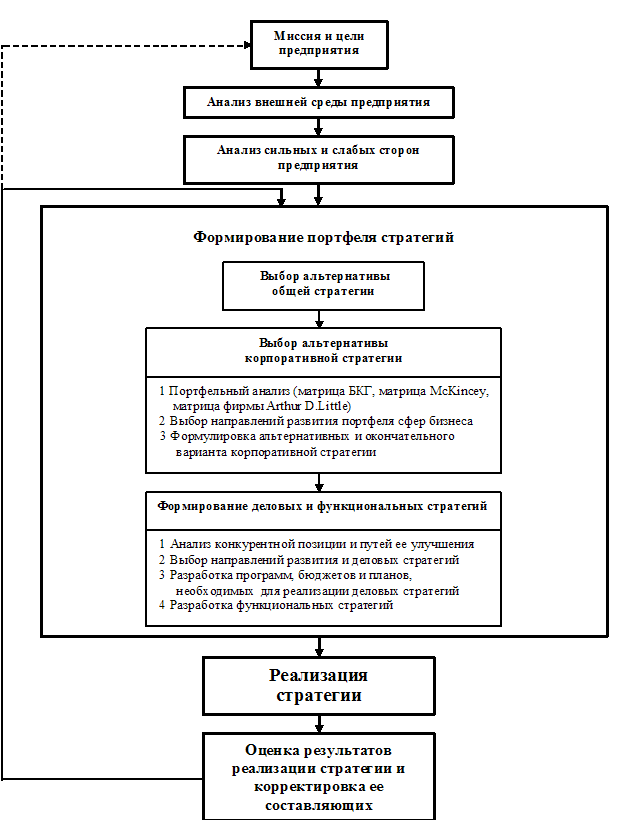

... предприятия, совершенствовать все подсистемы предприятия и приводить его потенциал в соответствие с условиями внешней среды. 3 РАЗРАБОТКА И ОБОСНОВАНИЕ НЕКОТОРЫХ ПУТЕЙ РАЗВИТИЯ БАЗОВОГО ПРЕДПРИЯТИЯ В РАМКАХ СТРАТЕГИИ РАЗВИТИЯ АО НКМЗ ДО 2010 ГОДА 3.1 Создание технопарка на базе ЗАО НКМЗ как инструмент повышения конкурентоспособности предприятия за счёт увеличения наукоёмкости выпускаемой ...

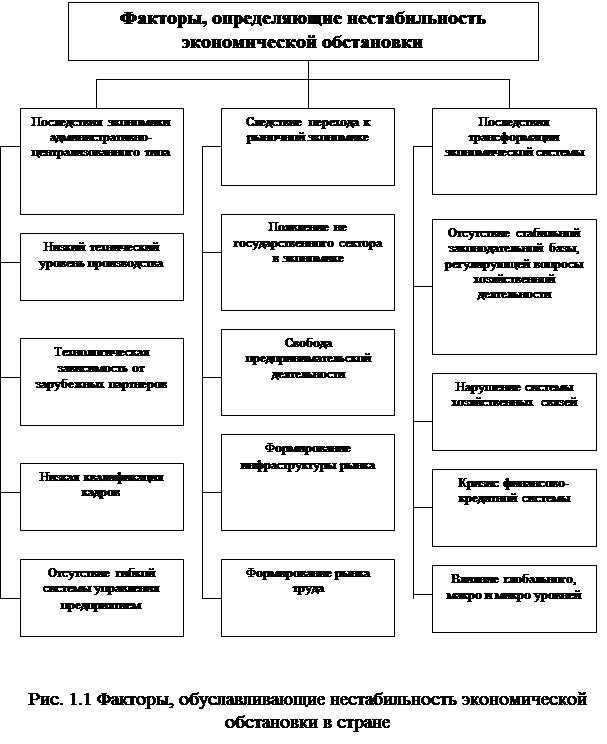

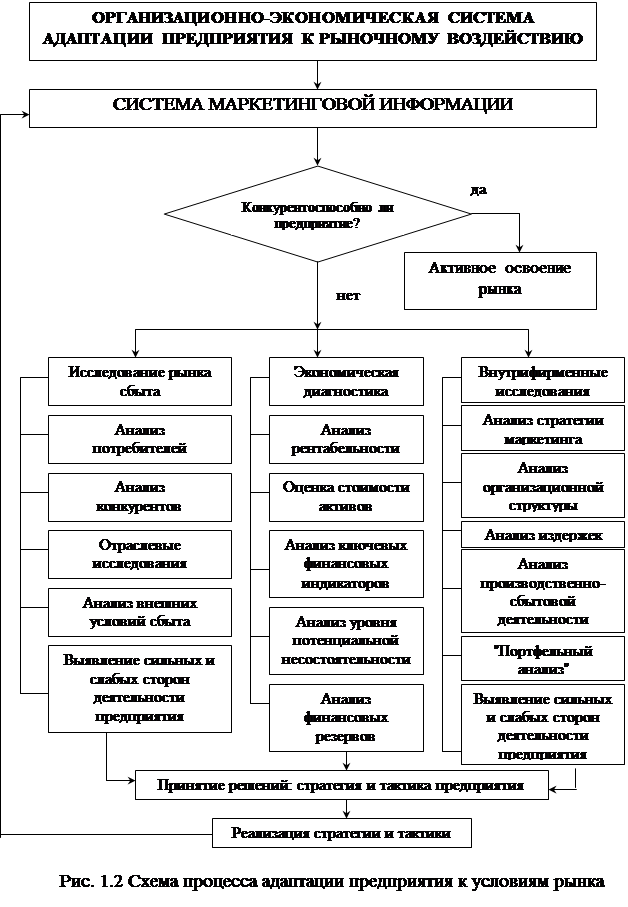

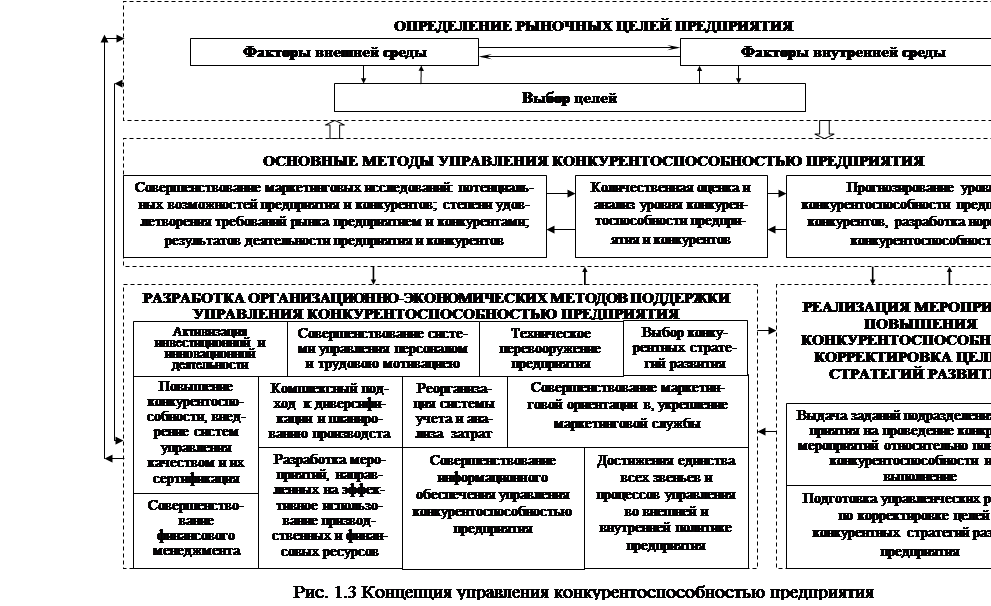

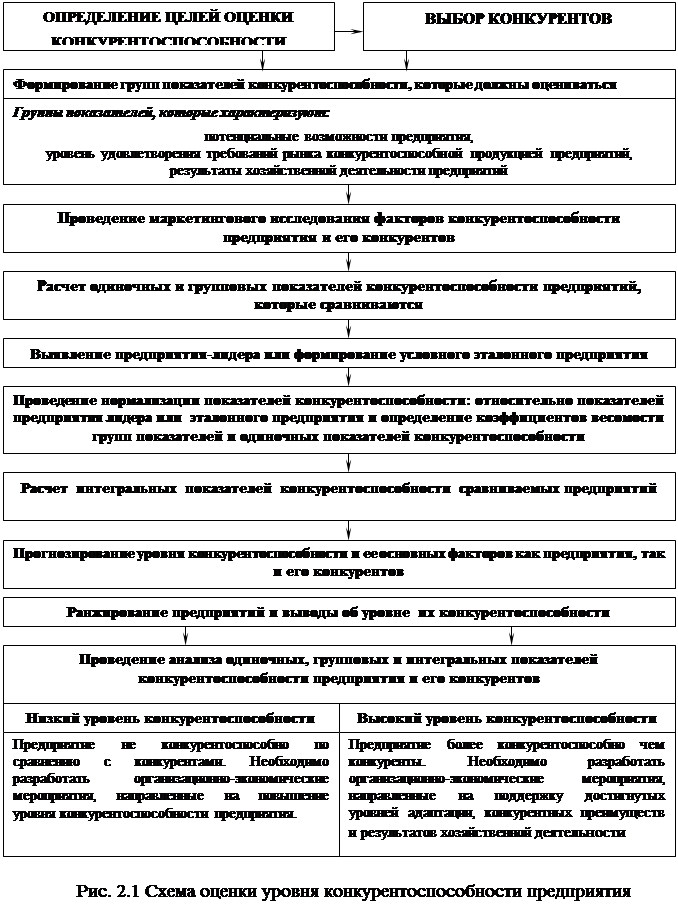

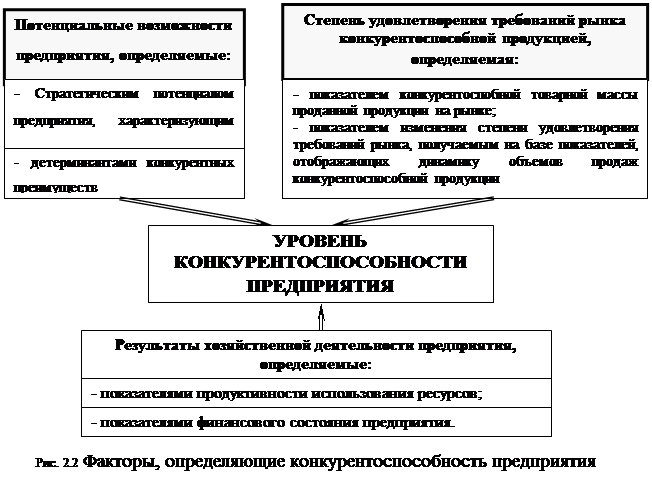

... и укрепления его позиций на внешнем и внутреннем рынках (рис. 1.3). Важность разработки эффективной системы организационно-экономических мероприятий поддержки управления конкурентоспособностью промышленного предприятия подтверждается работами [10, 21, 47,73]. ВЫВОДЫ К ПЕРВОЙ ГЛАВЕ Исследования, проведенные в первой главе, позволили сделать следующие выводы: 1. Высокая ...

... факторов, влияющих на увеличение продаж автомобилей, будет являться емкость конкретного рынка. 2.3 Особенности стратегического управления сбытовой деятельностью предприятия«DAEWOO» К числу ведущих отраслей машиностроения во всех странах мира, безусловно, относится автомобилестроение. Оно создает основу для развития других отраслей, стимулирует занятость как в производстве автомобильной ...

... средств; · упорядочению региональных отношений по вопросам собственности, · территориальной организации использования природных ресурсов, являющихся собственностью государства. В региональном планировании и прогнозировании за последнее время стали проявляться новые тенденции: 1. Переход от краткосрочных и среднесрочных к долгосрочным планам и программам развития региона. ...

0 комментариев