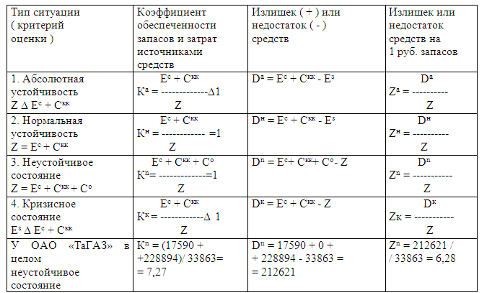

Навигация

Анализ основных производственных фондов (ОПФ)

1.2 Анализ основных производственных фондов (ОПФ)

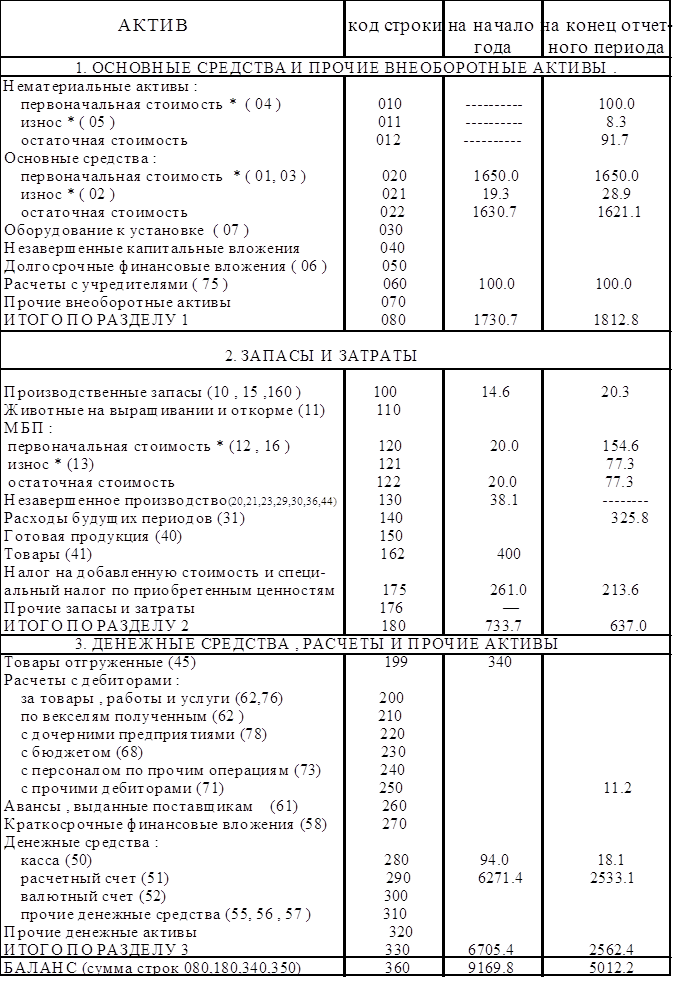

Оценка ОПФ за отчетный 1999 г. показывает (таблица 2), что значительный удельный вес в структуре занимают производственные фонды 99% и только 1% приходится на непроизводственные фонды (жилье).

При более детальном анализе видно, что основной удельный вес (50,2%) в структуре ОПФ имеют «Сооружения и «Машины и оборудование» (43,8%).

Лишь 4,3% имеют «Здания» и 1,6% «Транспортные средства».

В 1999 г. произошли незначительные структурные изменения ОПФ.

Причиной структурных сдвигов является:

- увеличение ОПФ по сооружениям на 128,3 тыс.руб. за счет больших

объемов капитального ремонта;

- уменьшения стоимости здания из-за приватизации жилья и физического износа;

- уменьшение стоимости машин и оборудования, транспортных средств, производственного и хозяйственного инвентаря вследствие физического и морального износа.

За отчетный 1999 г. ОПФ в целом уменьшились на 134,3 тыс.руб. или на 0,5%.

В том числе:

- производственные фонды уменьшились на 50,1 тыс.руб. или 0,2% по причинам указанным выше.

- непроизводственные фонды уменьшились на 84,2 тыс.руб. или на 24,7% (приватизация жилья, физический износ).

Для изучения движения ОПФ и характеристики их состояния используем балансовый метод:

- по полной первоначальной стоимости;

- по остаточной стоимости с учетом износа.

Анализ проведем с использованием таблицы 3.

На основании данных таблицы 3 рассчитаем следующие показатели:

Таблица 2 – Динамика и структура основных производственных фондов

| Виды основных производственных фондов | Стоимость, тыс.руб. | Структура, % | Изменения | |||

| 1998 | 1999 | 1998 | 1999 | относительное | абсалютное | |

| Здания Сооружения Машины и оборудование Транспортные средства Производственный и хозяйственный инвентарь | 1206,3 12904,6 11444,9 525,1 38,6 | 1122,1 13032,9 11382,1 409,5 38,6 | 4,6 49,4 43,8 2,0 0,2 | 4,3 50,2 43,8 1,6 0,1 | 93 101,0 99,5 78,0 - | -84,2 128,3 -62,8 -115,6 -0,1 |

| Итого: В том числе: производственные непроизводственные | 26119,5 25778,4 341,1 | 25985,2 25728,3 256,9 | 100,0 98,7 1,3 | 100,0 99,0 1,0 | 99,5 99,8 75,3 | -134,3 -50,1 -84,2 |

1) Коэффициент обновления

Кобн=![]() . 100 =

. 100 = ![]() . 100 =0,6%, (1)

. 100 =0,6%, (1)

где: Фвв – ОПФ вводимые новые (тыс.руб.)

Фкг – ОПФ на конец года (тыс.руб.)

2) Коэффициент выбытия

Квыб=![]() . 100=

. 100=![]() . 100 = 0,4%, (2)

. 100 = 0,4%, (2)

где: Фвыб – ОПФ выбывшие в течение года (тыс.руб.)

Сравниваем коэффициенты:

Кобн>Квыб= 0,6% > 0,4%

Вывод: Обновление ОПФ в 1999 г. незначительно опережало выбытие. Процесс обновления ОПФ идет медленными темпами.

3) Коэффициент износа на начало года.

Кизн н.г.=![]() .100%=

.100%=![]() .100=73,4%,

(3)

.100=73,4%,

(3)

где: Инг – износ ОПФ на начало года (тыс.руб.), данные из Ф-4 бухгалтерского отчета.

Фнг – стоимость ОПФ на начало года (тыс.руб.)

Коэффициент износа на конец года

Кизн к.г.=![]() .100=

.100=![]() .100=76,2%, (4)

.100=76,2%, (4)

Вывод: Оценка коэффициентов износа показывает, что состояние ОПФ на конец 1999 г. ухудшилось.

Кизн н.г. < Кизн к.г.

4) Коэффициент годности

Кгодн нг =![]() . 100=

. 100=![]() . 100 = 26,6%, (5)

. 100 = 26,6%, (5)

Фост нг=Фнг – Инг = 26119,5-19189,6=6929,9 тыс.руб., (6)

Кгодн кг=![]() . 100=

. 100=![]() . 100 = 23,8%, (7)

. 100 = 23,8%, (7)

Фост кг = Фкг – Икг = 25985,2 – 19802,2 = 6183,0 тыс.руб., (8)

Анализ коэффициентов годности показывает, что годность ОПФ на конец 1999 г. ухудшилась с 26,6% до 23,8%.

Результаты анализа сведем в таблицу 4

Показатели использования ОПФ следующие:

1) Фондовооруженность – показывает сколько фондов приходится на 1 работающего

W = ![]() (

(![]() ), (9)

), (9)

где: Т – среднесписочная численность работников, чел.

Ф – среднегодовая стоимость ОПФ, тыс.руб

2) Фондоотдача – доходы на единицу стоимости фондов

V = ![]() (

(![]() ) , (10)

) , (10)

где: Д – доходы в тыс.руб.

3) Фондоемкость – показывает сколько фондов приходится на 1 рубль доходов.

C = ![]() (

(![]() ), (11)

), (11)

Исходные данные для анализа взяты из Ф-65 «Отчет об услугах сявзи», бухгалтерского отчета форма №4, штатного расписания.

Анализ проведем в таблице 5.

Исходя из данных таблицы 5 можно сделать выводы:

1) Показатель фондовооруженнсти в в динамике снижается. Необходимо обновление ОПФ либо уменьшение численности штата за счет роста производительности труда.

2) Показатель фондоотдачи уменьшился на 16% за счет снижения доходов основной деятельности. Динамика положительная.

3) Уровень фондоемкости в 1999 г. уменьшился на 12,8% за счет снижения доходов. Динамика положительная.

Таким образом, несмотря на положительную динамику фондоотдачи и фондоемкости, фондовооруженность показывает необходимость обновле-ния более быстрыми темпами ОПФ.

Таблица 3 – Баланс ОПФ по полной первоначальной стоимости

| Виды основных фондов | Наличие на начало года | Поступило в отчетном году | Выбыло в отчетном году | Наличие на конец года | ||||

| Всего тыс.руб. | Ввод новых фондов тыс.руб. | Безвозмезд-ные и прочие поступления тыс.руб. | Всего тыс.руб. | Из-за ветхости и износа тыс.руб. | Безвозмезд-ное и прочие выбытие тыс.руб. | |||

| Основные фонды | 26119,5 | 216,4 | 158,3 | 58,1 | 350,7 | 93,0 | 257,7 | 25985,2 |

| В том числе: | ||||||||

| Здания | 1206,6 | 84,2 | 84,2 | 1122,1 | ||||

| Сооружения | 12904,6 | 128,3 | 128,3 | - | - | - | - | 13032,9 |

| Машины и оборудование | 11444,9 | 88,4 | 30,0 | 58,1 | 253,7 | 89,0 | - | 11279,3 |

| Транспортные средства | 525,1 | 12,8 | 4,0 | 8,8 | 512,3 | |||

Таблица 4 – Показатели движения и состояния ОПФ

| Показатели | Величины показателей | |

| Начало года | Конец года | |

| Основные доходы, тыс.руб. Износ ОПФ, тыс.руб. Остаточная стоимость ОПФ, тыс.руб. Коэффициент обновления ОПФ, % Коэффициент выбытия ОПФ, % Коэффициент износа ОПФ, % Коэффициент годности ОПФ, % | 26119,5 19189,6 6929,9 73,4 26,6 | 25985,2 19802,2 6183,0 0,6 0,4 76,2 23,8 |

Таблица 5 – Динамика основных показателей ОПФ

| Показатели | Года | Изминения | ||

| 1998 | 1999 | абсолютные | % | |

| Объем продукции, тыс.руб. Среднегодовая стоимость ОПФ, тыс.руб. Среднесписочная численность работников, чел. Фондовооруженность, руб./чел. Фондоотдача, руб.Д/руб.ОПФ Фондоемкость, руб.ОПФ/руб.Д | 6546,6 26119,5 123 212,4 0,25 3,9 | 7600,8 25985,2 125 207,9 0,29 3,4 | 1054,2 -134,3 2,0 -4,5 0,04 -0,5 | 116,1 99,5 101,6 97,9 116,0 87,2 |

Похожие работы

... холодным климатом; - во всех автомобилях установлена адаптированная подвеска с увеличенным до 17 см клиренсом, специально спроектированная для плохих дорог. Таганрогский автомобильный завод в 2006 г. реализовал 55 926 автомобилей трех моделей, выпускаемых на предприятии. Традиционным бестселлером марки Hyundai выступил Accent – за год на дороги страны выехало 38 808 автомобилей этой модели, что ...

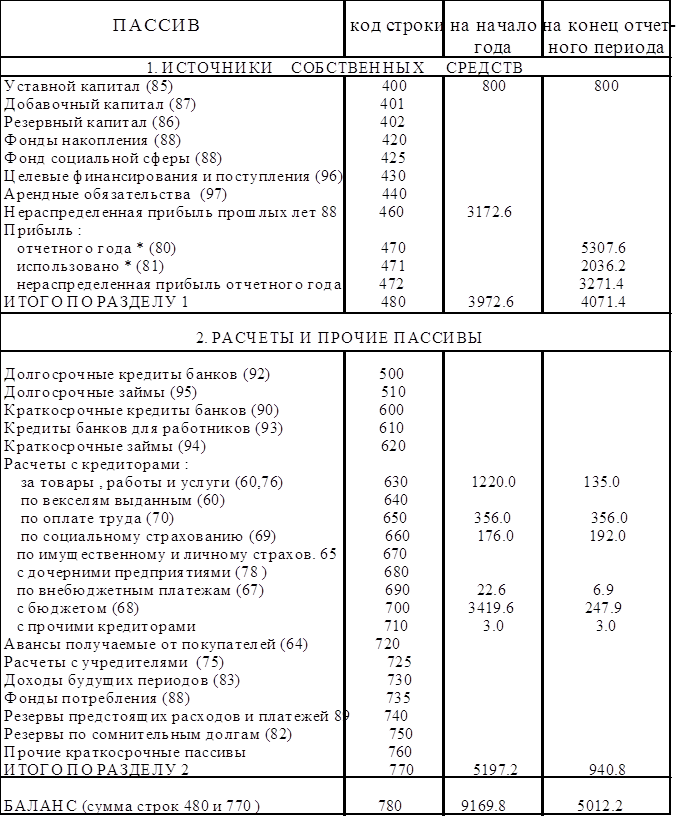

... : 3. Коэффициент соотношения собственного и заемного капитала показывает величину заемных средств, приходящихся на рубль собственных средств, вложенных в активы предприятия. 4. Коэффициент финансовой устойчивости: 5. Коэффициент обеспеченности оборотных средств собственными источниками финансирования показывает, какая часть активов вложена в оборотные средства: 6. ...

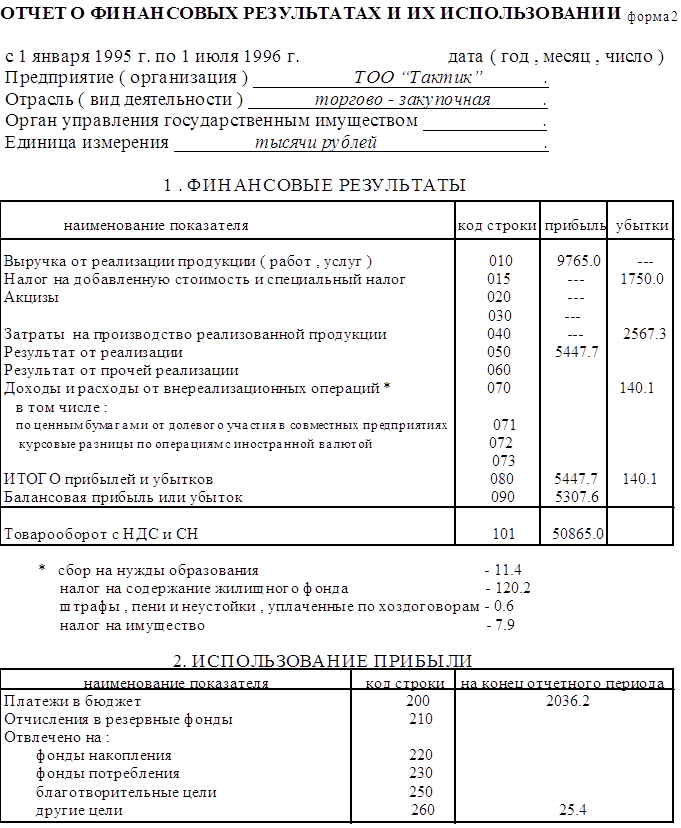

... ( в случае , если в отчетном периоде имело место движение основных средств , то в расчетах необходимо использовать среднюю величину ) : товарооборот 50865.0 ------------------- = ---------- = 30.83 тыс. руб. стр020(ф1г4) 1650.0 Следующий показатель финансовой деятельности предприятия - фондорентабильность . В нашем примере он составил : стр090(ф2г3) 5307.6 ----------------- = --------- ...

... акты. - Министерство финансов РФ в пределах своей компетенции издает совместно с другими федеральными органами исполнительной власти нормативные правовые акты. Один из специальных органов, осуществляющих финансовую деятельность государства, — Центральный банк РФ, который, являясь органом государственного управления, объективно осуществляет государственное руководство в области банковской ...

0 комментариев