Навигация

Руб, (28)

2) Рассчитаем индекс планового задания

Jплан з=![]() , (29)

, (29)

3) Рассчитаем индекс выполнения плана

Jвып. пл=![]() , (30)

, (30)

4) Определим экономию затрат

![]() сверхплановая экономия, (31)

сверхплановая экономия, (31)

![]() плановая экономия, (32)

плановая экономия, (32)

![]() фактическая экономия, (33)

фактическая экономия, (33)

Таблица 25 – Оценка выполнения плана затрат

| Наименование показателей | 1998 | 1999 | I планов. Задан. | IJ выполнеия плана | Экономия затрат тыс. руб | |||

| Панов | Фактич. | Сверхпланов | Пановая | Факт. | ||||

| Доходы, тыс.руб | 6333,1 | 7192,3 | 7432,2 | |||||

| Затраты, тыс.руб | 7467,1 | 7960,3 | 8006,4 | |||||

| Себестоимость руб/100р. Д. (П2 : П1) | 117,9 | 110,7 | 107,7 | 0,94 | 0,973 | 46,1 | 493,2 | 539,3 |

Анализ показал, что:

1) Фактическая величина себестоимости снизилась по сравнению с плановой себестоимостью на 2,7% (Iвып пл =0,973)

2) Планом предусмотрено снижение себестоимости по сравнению с базисным периодом на 6% (Iпл. зад=0,94)

3) Фактическое снижение себестоимости в 1999г. составило 8,7% (I=0,93) План по снижению себестоимости перевыполнен на 2,7%

4) Получена сверхплановая экономия затрат 46,1 тыс. руб.

5) Плановая экономия затрат составила 493,2 тыс. руб.

6) Фактическая экономия затрат составила 539,3 тыс. руб.

1.6 АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ФИЛИАЛА

ЧЕРЕПАНОВСКИЙ РУС

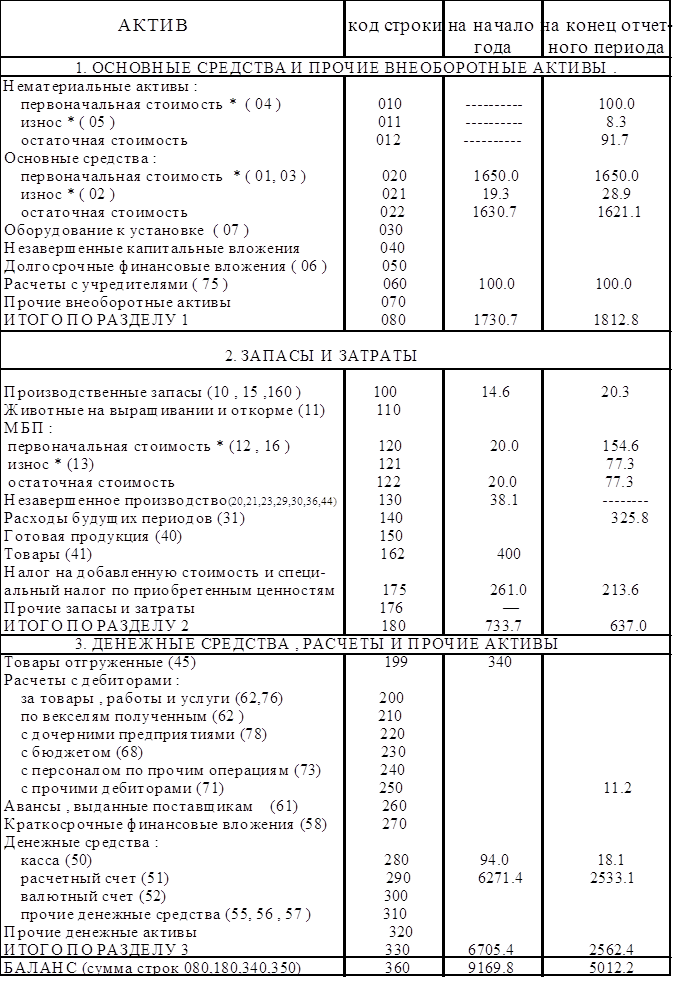

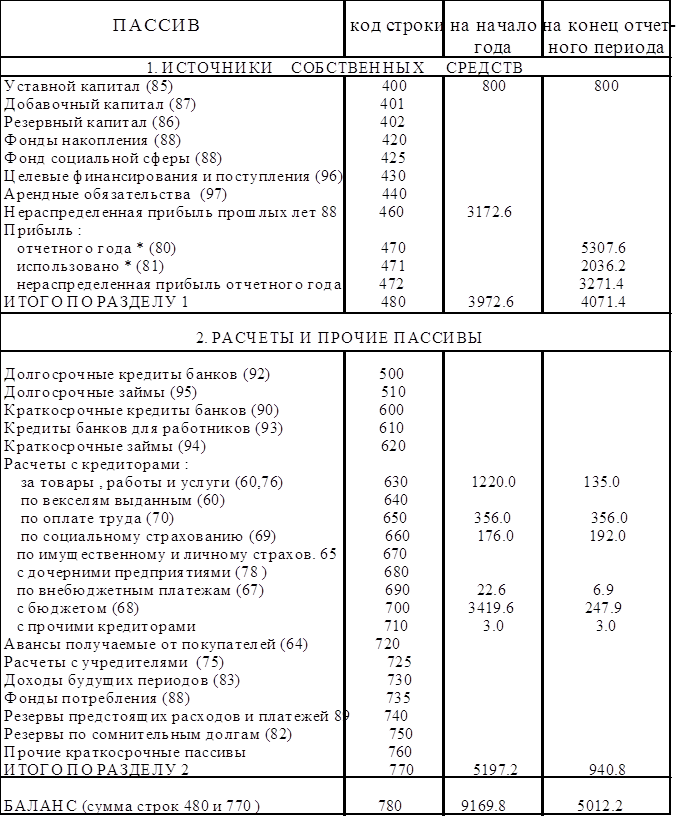

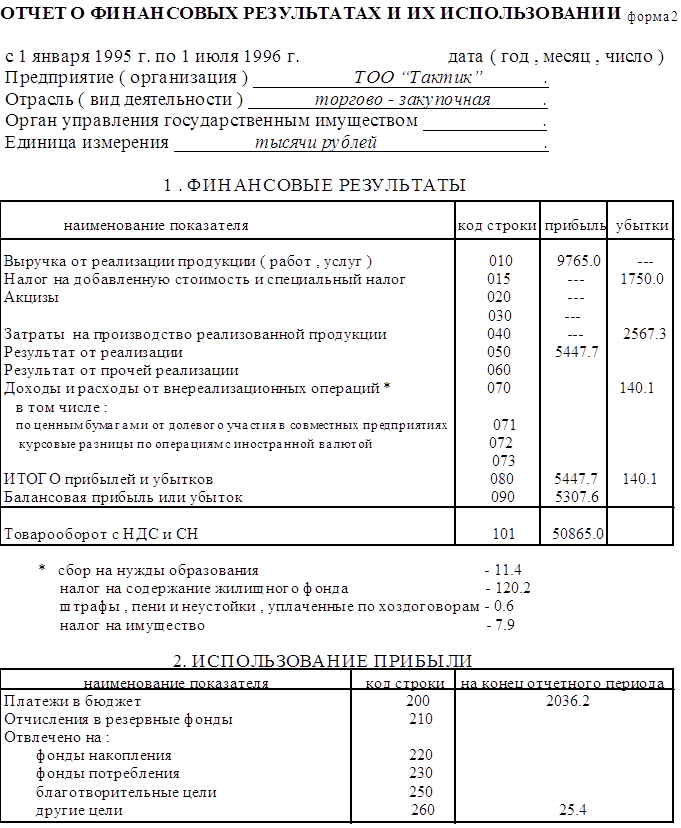

Основным источником для анализа финансового состояния предприятия служит бухгалтерский баланс (форма №1), представленный в приложении А. Баланс отражает финансовое состояние предприятия на момент его составления. Чтобы установить, какое влияние на сложившееся положение оказали внешние и внутренние условия деятельности предприятия, необходим анализ актива и пассива баланса. И не только баланса, но и другой финансовой отчетности: (формы №2, №4, №5).

Для целей анализа строится уплотненный сравнительный аналитический баланс путем агрегирования однородных по составу элементов балансовых статей. Кроме того проводится дополнительная очистка баланса агрегирования статей в необходимых аналитических разрезах.

Таблица 26 – Сравнительный аналитический баланс

| Наименование статей | Коды сто- рон | Абсолютные величины | Относительные величины | |||||

| Значение. тыс.руб. | Изменение | Структура, % | Отк- лоне ние | |||||

| на нача ло года | на конец года | тыс. руб. | % | на на- чало года | на конец года | |||

| АКТИВ 1.Внеобротные активы 1.1 Основные средства 1.2 Прочие внеоборот- ные активы | стр.120 стр.120+140 +15 | 6929.9 57.1 | 6183.0 - | -746.9 57.1 | -10.78 - | 99.1 0.8 | 100 - | 0.9 -0.8 |

| ИТОГО по разделу 1 | 6987.0 | 6183.0 | -804.0 | -11.51 | 60.2 | 47.9 | -12.3 | |

| 2. Оборотные активы 2.1 Запасы и затраты 2.2 Дебиторская задол- женность платежи более 12 месяцев | стр.210 +220 стр.230 | 626.4 - | 743.5 - | 117.1 - | 18.69 - | 13.5 - | 12.6 - | -0.9 |

| ИТОГО медленно реали-зующих активов | 626.4 | 743.5 | 117.1 | 18.69 | 13.5 | 12.6 | -.09 | |

| 2.3 Дебиторская задол- женность до 12 месяцев | стр.240 | 1031.4 | 898.6 | -132.8 | -12.87 | 18.4 | 15.2 | -3.2 |

| ИТОГО дебиторской за- долженности (230+240 +270) быстрореализуе- мые активы | 1031.4 | 898.6 | -132.8 | -12.87 | 18.4 | 15.2 | -3.2 | |

| 2.4 Краткосрочные вложения | стр.250 | - | - | - | - | - | - | - |

| 2.5 Денежные средства | стр.260 | 361.3 | 810.8 | 449.5 | 124.40 | 7.8 | 13.7 | 5.9 |

| 2.6 Прочие оборотные активы | стр.265 | 2593.4 | 3461.3 | 867.9 | 33.46 | 56.2 | 58.5 | 2.3 |

| ИТОГО наиболее ликвид ные активы | стр.250 +260 +391 | 2954.7 | 4272.1 | 1317.4 | 144.5 | 64.1 | 72.2 | 8.1 |

| ИТОГО по разделу П | стр.290 | 4612.5 | 5914.2 | 1301.7 | 28.22 | 39.8 | 45.8 | 6.0 |

| 3 Убытки 3.1 Непокрытые убытки прошлых лет 3.2 Непокрытые убытки отчетного года | стр.310 стр.320 | 23.3 786.8 | 23.3 786.8 | - - | - - | 0.2 6.1 | 0.2 6.1 | |

| Имущество (капитал) | стр.399 | 11599.5 | 12907.6 | 1308.1 | 11.27 | 100 | 100 | - |

| Наименование статей | Коды | Абсолютные величины | Относительные величины | |||||

| Значение, т.р. | Изменение | Структура, % | Откло- нение | |||||

| на нача ло года | на конец года | тыс руб. | % | на нача ло года | на конец года | |||

| ПАССИВ 4 Капитал и резервы 4.1 Добавочный капитал 4.2 Специальные фонды и целевое финансирова- ние 4.3 Нераспределенная прибыль прошлых лет | стр.420 стр.440 +450 +460 стр.470 | 325.4 221.7 61.7 | 464.7 116.0 - | 139.3 -105.7 61.7 | 42.80 -47.67 - | 53.4 36.4 10.1 | 80.0 19.9 - | 26.6 -16.5 - |

| Итого по разделу 4 | стр.490 | 608.8 | 580.7 | -28.1 | -4.61 | 5.2 | 4.5 | -0.7 |

| 5 Долгосрочные пассивы | стр.590 | - | - | - | - | - | - | - |

| ИТОГО | - | - | - | - | - | - | - | |

| 6 Краткосрочные пассивы 6.1 Заемные средства 6.2 Прочие краткосрочные пассивы | стр.610 стр.610 +670 | - 9122 | - 9342.9 | - 220.9 | - 2.42 | - 82.9 | - 75.8 | - -7.1 |

| ИТОГО краткосрочных обязательств | стр.610 +670 | 9122 | 9342.9 | 220.9 | 2.42 | 82.9 | 75.8 | -7.1 |

| 6.2 Кредиторская задолженность | стр.620 | 1868.7 | 2984.0 | 1115.3 | 59.68 | 17.0 | 24.2 | 7.2 |

| ИТОГО срочных обязательств | стр.620 | 1868.7 | 2984.0 | 1115.3 | 59.68 | 100 | 100 | - |

| ИТОГО по разделу 6 ИТОГО заемных средств | стр.690 590 + 690 | 10990.7 | 12326.9 | 1336.2 | 12.15 | 94.8 | 95.5 | 0.7 |

| Имущество (капитал) | стр.699 | 11599.5 | 12907.6 | 1308.1 | 11.27 | 100 | 100 | - |

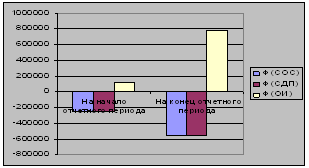

| Величина собственных средств в обороте | стр.490 –190 - 390 | -6378.2 | -6412.4 | -34.2 | 0.53 | -54.9 | -49.7 | - |

Показатель “всего заемных средств” рассчитывается как сумма строки 590 и строки 690 бухгалтерского баланса, а показатель “величина собственных средств в обороте” рассчитывается как разность строки 490 и строки 190 бухгалтерского баланса

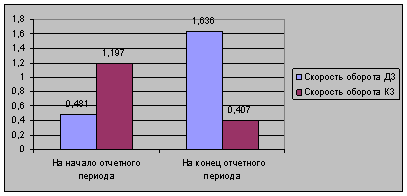

За отчетный период имущество филиала возросло на 1308.1 тыс.руб. или 11.27%. Это произошло, в основном, за счет увеличения производственных запасов на 117.1 тыс.руб. или 18.69%, также уменьшения дебиторской задолженности на -132.8 тыс.руб. или -12.87% и превращения ее в денежные средства на 449.5 тыс.руб. или 124.4% и наделения из АО прочих оборотных активов на 867.9 тыс.руб. или 33.4%.

Пассивная часть баланса характеризует деятельность филиала. Добавочный капитал увеличился на 139.3 тыс.руб. или 42.8% за счет пополнения из АО оборотными средствами.

Структура заемных средств в течение отчетного периода претерпела ряд изменений. Так, доля кредиторской задолженности кредиторам увеличилась на 1115.3 тыс.руб. или 59.68%, и, если исследовать баланс по статьям, то рост наблюдается перед АО, задолженность по оплате труда, по расчетам по социальному обеспечению, по расчетам с бюджетом снижается . Обратив внимание на актив баланса, можно предположить, что дебиторская задолженность значительно снизилась и появилась возможность у абонентов оплатить авансы за услуги связи.

Вертикальный анализ позволяет сделать следующее заключение: доля собственного капитала снизилась на –0.7% к балансу. На заемный капитал филиала приходится 12.15% всех источников к концу года. Доля заемного капитала повысилась на 0.7% за счет прочих краткосрочных пассивов из АО.

В целом же капитал филиала в отчетном периоде сформировался из заемных средств.

Активы баланса дают представление о потенциале предприятия по осуществлению будущих затрат.

Пассивы баланса показывают объем средств, полученных предприятием и их источники.

В зависимости от степени ликвидности, активы предприятия подразделяют на две большие группы: внеоборотные активы (иммобильные средства) и оборотные активы (мобильные средства).

Оборотные активы более ликвидные, чем внеоборотные активы.

К внеоборотным активам относятся: стоимость основных средств, нематериальных активов, капитальные вложения, долгосрочные финансовые вложения. Основные средства (недвижимость) приобретаются для долгосрочного использования предприятием.

Основные производственные фонды связи – это средства труда, с помощью которых осуществляется передача различных видов сообщений. В отрасли связи в общей стоимости производственных фондов на долю основных приходится 97%, что обусловливает их значение как важнейшего производственного ресурса, обеспечивающего процесс передачи сообщений.

Похожие работы

... холодным климатом; - во всех автомобилях установлена адаптированная подвеска с увеличенным до 17 см клиренсом, специально спроектированная для плохих дорог. Таганрогский автомобильный завод в 2006 г. реализовал 55 926 автомобилей трех моделей, выпускаемых на предприятии. Традиционным бестселлером марки Hyundai выступил Accent – за год на дороги страны выехало 38 808 автомобилей этой модели, что ...

... : 3. Коэффициент соотношения собственного и заемного капитала показывает величину заемных средств, приходящихся на рубль собственных средств, вложенных в активы предприятия. 4. Коэффициент финансовой устойчивости: 5. Коэффициент обеспеченности оборотных средств собственными источниками финансирования показывает, какая часть активов вложена в оборотные средства: 6. ...

... ( в случае , если в отчетном периоде имело место движение основных средств , то в расчетах необходимо использовать среднюю величину ) : товарооборот 50865.0 ------------------- = ---------- = 30.83 тыс. руб. стр020(ф1г4) 1650.0 Следующий показатель финансовой деятельности предприятия - фондорентабильность . В нашем примере он составил : стр090(ф2г3) 5307.6 ----------------- = --------- ...

... акты. - Министерство финансов РФ в пределах своей компетенции издает совместно с другими федеральными органами исполнительной власти нормативные правовые акты. Один из специальных органов, осуществляющих финансовую деятельность государства, — Центральный банк РФ, который, являясь органом государственного управления, объективно осуществляет государственное руководство в области банковской ...

0 комментариев