Навигация

Налоговые доходы местного бюджета

2.1.1 Налоговые доходы местного бюджета

К налоговым доходам местного бюджета относятся: собственные налоговые доходы местных бюджетов от местных налогов сборов, определенные налоговым законодательством: земельный налог; налог на имущества физических лиц.

В бюджет района зачисляются налоговые доходы от следующих федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами: единого налога на вмененный доход для отдельных видов деятельности; единого сельскохозяйственного налога; государственной пошлины; за выдачу разрешения на распространение наружной рекламы.

В бюджет муниципального района подлежат зачислению налоговые доходы от федеральных и региональных налогов и сборов, налогов предусмотренных специальными налоговыми режимами, по нормативам отчислений, установленным органом государственной власти субъектов РФ, например налог на прибыль.

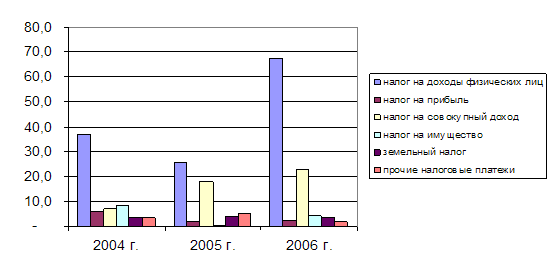

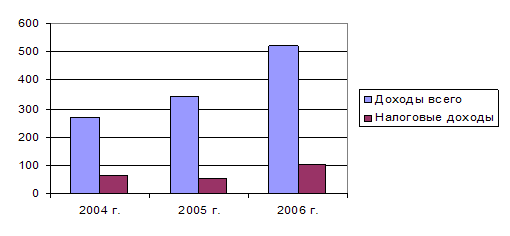

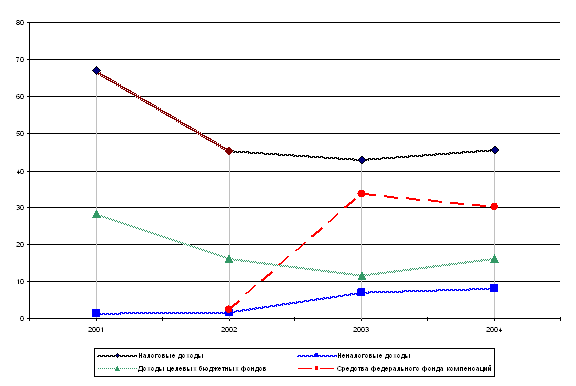

Показатели налоговых доходов Увельского муниципального района за период с 2004 года по 2006 год отражены в табл. 2.3. В 2004 году сумма налоговых доходов составила 64 519,0 тыс.руб., в 2005 году 53 845,2 тыс.руб., в 2006 году 101 560,5 тыс.руб. Если смотреть в целом на показатели, то можно сказать, что наблюдается рост в поступлении налоговых доходов как в целом так и по видам основных налоговых доходов, это хорошо видно на рис. 2.3. Так налог на доходы физических лиц вырос от 37009 тыс. руб. до 67687,7 тыс.руб., рост налога на совокупный доход составил от 6880 тыс.руб. в 2004 году до 28810,1 тыс.руб. в 2006 году, поступления земельного налога в 2006 году осталось примерно на уровне 2004 года. Анализируя структуру налоговых доходов от общего объема поступлений (табл. 2.4.) можно сказать, что не смотря на рост в течении трех лет, доля налоговых платежей в общем объеме уменьшается с 23,9% в 2004 году до 19,5% в 2006 году, снижение на 4,4%. Причина в том, что основная масса в доходах района это финансовая помощь с вышестоящего бюджета (рис. 2.4.).

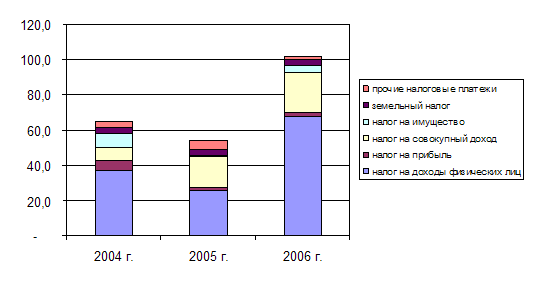

Анализ структуры налоговых доходов в разрезе видов платежей местного бюджета Увельского муниципального района (табл. 2.5.) за период с 2004 года по 2006 год, показал, что основу собственных доходов составляет налог на доходы физических лиц, его удельный вес в общей сумме налоговых доходов местного бюджета района составил в 2004 году 57,4% к общему доходу налоговых платежей, в 2005 году показатель получился 47,4%, в 2006 году 66,6%. Иные собственные источники приходятся на налог на совокупный доход, его доля в общем объеме налоговых поступлений составила в 2004 году 10,7%, в 2005 году 32,9%, в 2006 году 22,5%, налог на имущество физических лиц, а также земельный налог.

Таблица 2.3.

Налоговые доходы местного бюджета Увельского района в 2004-2006 гг., тыс. руб.

| Вид дохода | 2004 г.факт | 2005 г.факт | 2006 г.факт |

| ВСЕГО ДОХОДОВ | 270349,0 | 341192,9 | 521686,5 |

| в том числе НАЛОГОВЫЕ ДОХОДЫ: | 64519,0 | 53845,2 | 101560,5 |

| в том числе: 1.Налог на прибыль | 5835,0 | 1461,1 | 2025,5 |

| 2.Налог на доходы физ.лиц | 37009,0 | 25522,0 | 67687,7 |

| 3.Налог на совокупный доход | 6880,0 | 17762,2 | 22810,1 |

| 4.Налог на имущество физических лиц | 8053,0 | 564,7 | 3997,0 |

| Платежи за пользован. природными ресурс. | 1353,0 | 1796,4 | 31,7 |

| 6.Земельный налог | 3151,0 | 3635,8 | 3233,8 |

| 7.Прочие налоги, пошлины и сборы | 2238,0 | 3102,8 | 1725,7 |

Именно эти налоги определяют доходную базу местного бюджета. Не смотря на то, что наблюдается спад в общем, по годам показатели налоговых доходов имеют рост (табл. 2.6.) За последние два года прослеживается рост налоговых поступлений на 88,6% или на 47 715,5 тыс.руб.

Рис. 2.3. Структура налоговых доходов за 2004-2006 гг., тыс.руб.

Таблица 2.4.

Структура налоговых доходов в общем объеме поступлений

| Период | Единица измерения | Всего доходов в местный бюджет | В том числе: налоговые доходы |

| 2004 год | тыс.руб. | 270349,0 | 64519 |

| Уд.вес | % | 100 | 23,9 |

| 2005 год | тыс.руб. | 341192,9 | 53845 |

| Уд.вес | % | 100 | 15,8 |

| 2006 год | тыс.руб. | 521686,5 | 101560,5 |

| Уд.вес | % | 100 | 19,5 |

Рис. 2.4. Структура налоговых доходов в общем объеме поступления в 2004-2006 гг., тыс.руб.

Рис. 2.5. Структура налоговых доходов в 2004-2006 гг., тыс.руб.

Таблица 2.5.

Структура налоговых доходов местного бюджета Увельского района в 2004-2006 гг., %

| Вид дохода | Уд. вес к общ. доходу | Уд. вес к общ. доходу | Уд. вес к общ. доходу |

| НАЛОГОВЫЕ ДОХОДЫ ВСЕГО | 100 | 100 | 100 |

| в том числе: 1.налог на доходы физ. лиц | 57,4 | 47,4 | 66,6 |

| 2.налог на совокупный доход | 10,7 | 32,9 | 22,5 |

| 3.налог на имущество физических лиц | 12,5 | 1,2 | 3,9 |

| 4.налог на прибыль | 9,0 | 2,7 | 2 |

| 5.земельный налог | 4,8 | 6,7 | 3,2 |

| 6.платежи за пользован. природными ресурсами | 2,1 | 3,3 | 0,1 |

| 7.прочие налоги, пошлины и сборы | 3,5 | 5,8 | 1,7 |

В разрезе группы налогов, формирующих основную массу налоговых поступлений также происходит увеличение, так налог на прибыль вырос на 38,6% или 564,4 тыс. руб., налог на доходы физических лиц увеличился в 2,7 раза, среди зачисляемых в бюджет доходных источников это наиболее объемный налог.

На рис. 2.5. показаны наиболее значимые налоговые доходы:

1. налог на доходы физических лиц, доля в 2004 году составила 57,4% ,в 2005 году 47,4%, в 2006 году 66,6%;

2. налог на совокупный доход его удельный вес в объеме налоговых поступлений составил в 2004 году 10,6%, в 2005 году 32,9%, в 2006 году 22,5%;

3. доля налога на имущество физических лиц соответственно: 12,56%, 1,2%, 3,9%;

4. налог на прибыль соответственно: 9,0%, 2,7%, 2%. Остальные налоговые доходы объединены в статью прочие (рис. 2.5.).

Таблица 2.6.

Динамика налоговых доходов в 2004-2006 гг., тыс. руб.

| Наименование | 2005 г. факт | 2006 г. факт | Динамика (роста; снижения) | Динамика (роста; снижения в %) |

| ДОХОДЫ ВСЕГО: | 341192,5 | 521686,5 | 180494,0 | 152,9 |

| 1. Налоговые доходы: | 53845,0 | 101560,5 | 47715,5 | 188,6 |

| в том числе: Налог на прибыль | 1461,1 | 2025,5 | 564,4 | 138,6 |

| Налог на доходы физ.лиц | 25522,0 | 67867,7 | 42345,7 | 265,9 |

| Налог на совокупный доход | 17762,2 | 22810,0 | 5047,8 | 128,4 |

| Налог на имущество физических лиц | 564,7 | 3997,0 | 3432,3 | 707,8 |

| Платежи за пользован. природными ресурс. | 1796,4 | 31,7 | -1764,7 | 1,8 |

| Земельный налог | 3635,8 | 3233,8 | -402,0 | 88,9 |

| Прочие налоги, пошлины и сборы | 3102,8 | 1594,8 | -1508,0 | 51,4 |

Действующее законодательство предусматривает зачисление налога на доходы физических лиц по месту работы. В связи с этим местный бюджет недополучает значительные финансовые ресурсы для развития своей территории. При этом социальные, имущественные налоговые вычеты по налогу на доходы физических лиц производятся по месту проживания налогоплательщика, т.е. возврат сумм налога производится из бюджета, в который он не поступал. Поэтому, необходимо в Налоговом кодексе предусмотреть норму, устанавливающую порядок уплаты налога на доходы физических лиц по месту жительства налогоплательщика, что позволит создать более благоприятные условия для проживания граждан и для развития социальной инфраструктуры муниципального образования.

Не маловажным доходным источником для бюджета является земельный налог, который с 2005 года полностью зачисляется в местный бюджет. С 2006 года введена новая система обложения земельным налогом. Налогооблагаемой базой является кадастровая стоимость земельных участков. Исчисление суммы налога производится по ставкам, установленным представительными органами местного самоуправления. Было бы целесообразно совершенствовать методику кадастровой оценки земельных участков, периодически пересматривать оценку стоимости земли, а также предоставить право органам местного самоуправления устанавливать ставки земельного налога и индексировать налогооблагаемую базу в пределах, устанавливаемых федеральным законодательством.

Ставки по налогу на имущество с высокой инвентаризационной стоимостью установлены на среднем уровне. В результате местный бюджет несет потери.

Таким образом, объем поступлений налоговых доходов в бюджет муниципального района напрямую зависит от стабильности установленных нормативных отчислений вышестоящими бюджетами органами, которые узаконены нормативными документами, а налогоплательщики как физические, так и юридические лица, соблюдая законодательство в полном объем производят налоговые платежи в местный бюджет.

Похожие работы

... и целевым использованием этих средств; 4) разрабатывают государственные минимальные социальные стандарты, устанавливают социальные нормы; 5) оказывают методическую помощь органам местного самоуправления в работе по формированию и исполнению местных бюджетов; 6) осуществляют контроль за соблюдением органами местного самоуправления налогового и бюджетного законодательства Российской Федерации и ...

... – технической базы государственных органов было предусмотрено 150 тыс. тенге, при этом приобретен 1 комплект компьютерной техники. Топливно-энергетический комплекс и недропользование – использование запланированных ассигнований за счет средств местного бюджета в 2007 году составило 3000 тыс. тенге при плане 3000 тыс. тенге или 100%.Произведена реконструкция тепловых трасс к котельным №1,2,4, ...

... и других сведений, связанных с использованием бюджетных средств. Главный распорядитель осуществляет контроль за расходованием средств, предоставленных местным бюджетам муниципальных образований, расположенных на территории Санкт-Петербурга. При использовании муниципальными образованиями субвенций, должен соблюдаться принцип адресности и целевого характера бюджетных средств. В случае выявления ...

... за органами власти регионов и стабильный рост расходов из их бюджетов привели в середине 90-х 2 Анализ формирования и исполнения регионального бюджета Республики Татарстан 2.1 Налоговые доходы бюджета Республики Татарстан Региональными бюджетами являются бюджеты национально-государственных и административно-территориальных образований республик в составе Российской Федерации, краев, ...

0 комментариев