Навигация

Понятие и виды кредиторской и дебиторской задолженности

1.1. Понятие и виды кредиторской и дебиторской задолженности.

Дебиторская задолженность – один из элементов (как правило, количественно значительный) оборотных активов предприятия, кредитование покупателей (заказчиков) с момента отгрузки готовой продукции до перечисления на расчетный счет в банке платежа за неё.

кредиторская задолженность – один из заёмных источников покрытия оборотных активов (так же, как правило, значительный по сумме), процесс подготовки и исполнения ряда сделок и операций между организацией- должником и её кредиторами. Исходя из этого, можно рассматривать несколько практических аспектов:

1. Чем быстрее оборачивается кредиторская задолженность, то есть

чем чаще поступают платежи от дебиторов, тем меньше балансовые остатки дебиторской задолженности на каждую дату, и наоборот.

Соответственно, точно такая же связь имеет место между скоростью

оборота кредиторской задолженности и ее балансовыми остатками.

2.Из выше изложенного следуют два вывода:

· при быстрой оборачиваемости дебиторской задолженности и медленной оборачиваемости кредиторской задолженности последняя полностью покрывает дебиторскую задолженность и сверх того служит источником финансирования других элементов оборотных активов. С этой точки зрения ускорение оборачиваемости дебиторской задолженности и замедление – кредиторской улучшает финансовое состояние предприятия.

Разумеется, здесь речь может идти лишь о нормальной дебиторской или кредиторской задолженности, а не о просроченной или безнадежной, но еще не списанной; под нормальной подразумевается задолженность, образующаяся в соответствии с договорными или законодательно установленными сроками расчётов предприятия с дебиторами и кредиторами:

· одновременно быстрая оборачиваемость дебиторской и медленная – кредиторской может привести к снижению показателей платежеспособности предприятия. Поэтому даже при наличии возможностей управлять сроками платежей дебиторов и сроками расчетов с кредиторами, нельзя безгранично уменьшать первые и увеличивать вторые. Границами здесь являются уровни коэффициентов платежеспособности.

3. Почему из всех элементов оборотных активов и источников финансирования выбраны для сопоставления лишь дебиторская и кредиторская задолженность? Особая важность такого сопоставления состоит в следующем: если дебиторы расплачиваются с предприятием своевременно и в полном объеме, предприятие имеет возможность столь же своевременно расплачиваться по своим долгам кредиторам. Известно, что дебиторская задолженность – это главным образом долги покупателей, то есть те долги, на базе которых формируется выручка от продаж. Кредиторская задолженность – это в основном долги поставщикам, работникам предприятия, бюджету и по единому социальному налогу, то есть те долги, на базе которых в значительной степени формируются затраты на продаваемую продукцию. Как правило, при условии рентабельности продаж нормальная дебиторская задолженность за какой-то период выше нормальной кредиторской задолженности. Но это утверждение верно только в случае, когда оборачиваемость дебиторской и кредиторской задолженности равны.

При соблюдении всех этих условий проблемы просроченной задолженности просто бы не было. Она возникает либо из-за нарушения сроков платежей дебиторами, либо из-за невыгодного для предприятия соотношения установленных сроков платежей дебиторов и сроков расчетов с кредиторами, либо из-за убыточности продаж и т. д.

Тогда появляются просроченные долги предприятия, управлять которыми необходимо уже не финансовыми, а юридическими методами.

Таким образом, нормальное состояние оборачиваемости дебиторской и кредиторской задолженности – это одно из условий отсутствия сбоев в деятельности предприятия и осуществления им нормальных циклов деятельности.

4. На практике описанных выше идеальных условий, как правило, не бывает. Предприятию приходится решать проблемы, возникающие из-за отсутствия идеальных условий расчётов с дебиторами и кредиторами. Вот некоторые из них:

· сроки расчетов с дебиторами и кредиторами. Если дебиторы платят предприятию реже, чем предприятие должно платить кредиторам, может наступить недостаток денежных средств в обороте, могут потребоваться дополнительные источники финансирования большой кредиторской задолженности;

· суммы платежей дебиторов и суммы, которые надо заплатить кредиторам на каждую дату, соответствующую срокам платежей. Если кредиторам по состоянию на определенную дату надо заплатить больше, чем мы имеем на эту дату от дебиторов, придется изыскивать дополнительные источники финансирования для погашения кредиторской задолженности или она превратиться в просроченную;

На практике возникает необходимость регулярной (иногда повседневной) количественной оценки таких ситуаций, то есть недостатка средств для расчетов с кредиторами, для принятия соответствующих мер, чтобы не превращать кредиторскую задолженность в просроченную. Возможна, однако, и противоположная ситуация: платежи дебиторов позволяют полностью и своевременно рассчитаться с кредиторами, и после этих расчетов остается сумма уплаченной дебиторской задолженности, которую можно направить на другие цели. Это так называемые временно свободные средства в обороте. Если они есть, надо оценить, в течение, какого времени они свободны.

При формировании отчётных данных согласно п. 10 указаний о порядке составления и предоставления бухгалтерской отчетности (утверждены приказом Минфина РФ от 22.07.2003 № 67н) организации должны руководствоваться следующими нормативными документами:

· Федеральным законом от 21.11.96 « 129-ФЗ «О бухгалтерском учете»;

· Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденным приказом Минфина РФ от 06.07.99г. № 43н, и иными положениями по бухгалтерскому учету;

· Указаниями об объеме форм бухгалтерской отчетности, утвержденными приказом Минфина РФ от 22.07.03г. № 67н;

· Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкций по его применению, утвержденными приказом Минфина РФ от 31.10.2000г. № 94н (ред. от 07.05.03г.).

При отражении задолженности в бухгалтерской отчётности организации должны следовать общим принципам формирования оценки дебиторской и кредиторской задолженности.

Формирование показателей, отражаемых в статьях расчётов в бухгалтерской отчётности, производятся исходя из оценки:

· остатков по счетам, относящимся к разделу VI плана счетов «Расчёты», на отчетную дату – при формировании бухгалтерского баланса и раздела «Дебиторская и кредиторская задолженность» приложения к бухгалтерскому балансу (ф. № 5);

· оборотов в течение отчётного периода по счетам, включенным в раздел VI плана счетов «Расчёты», - при формировании отчёта о прибылях и убытках (ф. №2),

Для целей составления годовой бухгалтерской отчётности, данные по счетам расчётов заключительными оборотами 31.12.03г. должны быть уточнены в связи с необходимостью пересчёта обязательств, выраженных в иностранной валюте; влиянием существенных событий.

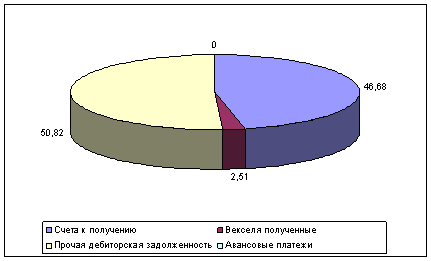

Дебиторская задолженность организации в бухгалтерской отчетности представляется по двум статьям:

· дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты (долгосрочная дебиторская задолженность);

· дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчётной даты (краткосрочная дебиторская задолженность).

В рекомендуемой Минфином Российской Федерации форме бухгалтерского баланса содержится единственная расшифровка дебиторской задолженности – по расчётам с покупателями и заказчиками. Однако, если организация считает, что те или иные расшифровки по расчётам являются существенными и могут оказать влияние на экономические решения заинтересованных пользователей, эти показатели следует включить в формы отчётности.

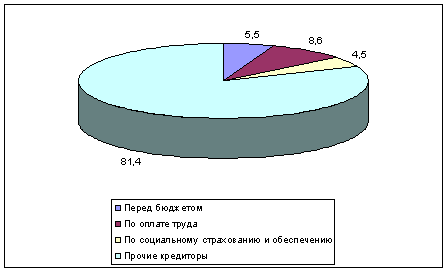

Кредиторская задолженность организации в бухгалтерском балансе отражается в двух разделах:

- IV «Долгосрочные обязательства»;

- V «Краткосрочные обязательства».

Деление кредиторской задолженности на долгосрочную и краткосрочную производится в том же порядке, что и деление дебиторской задолженности.

В указанных разделах пассива баланса должны найти отражение остатки всех пассивных и активно-пассивных счетов, которые по состоянию на отчётную дату имеют кредитовое сальдо (кроме счета 63 «Резервы по сомнительным долгам»).

В соответствии с приказом Минфина Российской Федерации от 22.07.03г. № 67н в бухгалтерском балансе краткосрочные обязательства отражаются в пятом разделе пассива баланса.

Обязательства организации относятся к краткосрочной зависимости от срока их погашения. В составе краткосрочных обязательств отражаются суммы кредиторской задолженности организации по полученным кредитам и займам, поставщикам и подрядчикам, персоналу, бюджету и внебюджетным фондам, учредителям (участникам) и прочим кредиторам. Краткосрочные обязательства характеризуют способность организации отвечать по своим долгам. Если организация не в состоянии в полном объеме удовлетворить требования своих кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, то она может быть признана несостоятельной (банкротом).

Проведение объективного анализа краткосрочных обязательств по данным годовой бухгалтерской отчётности возможно при соблюдении следующих условий:

· при составлении бухгалтерской отчётности следует чётко руководствоваться положениями по бухгалтерскому учёту и другими нормативными документами;

· информация о краткосрочных обязательствах в бухгалтерской отчётности должна быть раскрыта полностью;

· должны быть учтены все факторы, которые могли повлиять на изменение задолженности.

В соответствии с образцами форм бухгалтерской отчётности, дополнительные данные о наличии на начало и конец отчётного года отдельных видов кредиторской задолженности раскрываются в разделе «Дебиторская и кредиторская задолженность», ф. № 5 «приложение к бухгалтерскому балансу».

Анализ краткосрочных обязательств по данным годового бухгалтерского баланса целесообразно начать с их качественной характеристики. Качественный анализ заключается в обзоре сумм, отраженных в разделе \/ «краткосрочные обязательства» бухгалтерского баланса. Он позволяет установить наличие краткосрочных обязательств у организации на начало и конец года, их стоимостную оценку и выявить тенденции изменения задолженности перед кредиторами в течение отчётного года.

Качественное изменение обязательств организации по кредитам и займам приводится в ф. № 4 «Отчёт о движении денежных средств». При сопоставлении сумм в бухгалтерском балансе и ф. № 4 можно увидеть, какую сумму заёмных средств для осуществления своей деятельности пришлось привлечь организации, а какую часть своих обязательств организация смогла реально погасить за счёт собственных денежных средств.

В соответствии с п. 33 ПБУ 15/01 «Учёт займов и кредитов и затрат по их обслуживанию» в бухгалтерской отчётности должна отражаться дополнительная информация о величине задолженности по кредитам и займам. Она позволит оценить наличие и изменение величины задолженности по основным видам займов и кредитов, в том числе просроченной, а также затраты по займам и кредитам. Эта информация может быть раскрыта в форме таблиц, расшифровок в пояснительной записке.

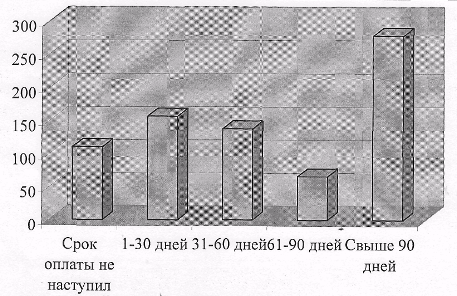

При составлении отчётности следует обратить внимание на раскрытие информации о просроченной кредиторской задолженности по видам. Необходимость раскрытия такой информации обусловлена тем, что в бухгалтерском балансе суммы кредиторской задолженности приводятся обобщенно в разрезе кредиторов, не раскрывая изменений в составе долгов. Представляется целесообразным в ф. № 5 или в пояснительной записке привести аналитическую таблицу, в которой будет дана расшифровка сумм возникшей и погашенной задолженности по видам, в том числе просроченной.

Для полноты оценки показателей качественный анализ может быть дополнен анализом структуры краткосрочных обязательств по данным бухгалтерской отчётности.

Структурный анализ позволяет оценить удельный вес каждого вида краткосрочных обязательств в общем, итоге раздела и валюты баланса. Он может быть дополнен анализом структуры срочной и просроченной задолженности по видам. Результативность такого анализа увеличивается при построении рядов задолженности, по которым можно отслеживать структурные изменения в составе обязательств.

Относительную оценку краткосрочных обязательств можно разделить на следующие этапы:

· сопоставление краткосрочных обязательств с денежными средствами и дебиторской задолженностью;

· сопоставление привлеченных и собственных средств;

· сопоставление краткосрочных обязательств и выручки от продажи товаров (работ, услуг).

Сопоставление краткосрочных обязательств с денежными средствами и дебиторской задолженностью. Сущность данного этапа заключается в определении остатков по счетам учёта денежных средств и дебиторской задолженности в бухгалтерском балансе, которые сравниваются с суммой краткосрочных обязательств. Результаты анализа показывают, насколько текущая задолженность организации покрывается наиболее ликвидными активами.

Сопоставление привлечённых и собственных средств. По данным бухгалтерского баланса устанавливаются абсолютные значения показателей, отражающие изменения капитала, резервов и долгосрочных обязательств организации за отчётный период. Долгосрочные и краткосрочные обязательства относятся к привлечённым средствам. Сопоставив данные суммы можно оценить зависимость организации от внешних источников привлечения активов. Кроме того, встречный анализ разделов пассива баланса позволяет оценить изменения в структуре источников имущества организации. Удельный вес краткосрочных обязательств в общем итоге валюты баланса свидетельствует о доле имущества, приобретенного за счёт краткосрочных заёмных средств.

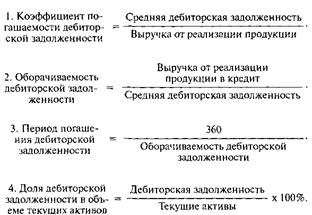

Сопоставление краткосрочных обязательств и выручки от продажи товаров (работ, услуг). При сопоставлении данных показателей по данным бухгалтерской отчётности можно оценить оборачиваемость кредиторской задолженности организации. В состав кредиторской задолженности для расчёта целесообразно включить суммы краткосрочных обязательств по кредитам и займам в кредиторскую задолженность.

Используя выручку от продаж, можно продолжить характеристику краткосрочных обязательств и рассчитать сроки возможного погашения задолженности перед кредиторами. Сумма выручки, полученной за год, должна быть разделена на количество дней в отчетном периоде. Расчеты позволяют определить, в какие средние сроки организация может рассчитаться со своими кредиторами при условии сохранения среднедневной выручки, полученной в отчетном году, если не осуществлять никаких текущих расходов, а всю выручку направлять на расчеты с кредиторами. Для расчета целесообразнее брать показатель оплаченной выручки от продажи товаров, работ и услуг, характеризующий текущую деятельность организации.

Похожие работы

... , и каждый источник имеет свою цену [11]. 1.3 Источники информации для анализа кредиторской и дебиторской задолженности Бухгалтерский анализ дебиторской и кредиторской задолженности, являясь важнейшей составной частью деятельности бухгалтерии и всей системы финансового менеджмента организации, позволяет ее руководству: · найти рациональное соотношение между величиной кредиторской ...

... дебиторской задолженности составлял 216 дней, можно говорить о том, что в 2007 году наблюдается ускорение оборачиваемости дебиторской задолженности ООО «Ромашка», следовательно, предприятие сокращает кредит, предоставляемый покупателям. Для более полного анализа дебиторской задолженности рассчитаем показатели доли дебиторской задолженности в общем объеме текущих активов, оборотных активов, долю ...

... соответствующее название. Например, можно открыть синтетический счет "Потерянные (упущенные) скидки при продаже" в группе счета 6200 "Прочие доходы". В качестве рекомендаций предприятию по управлению дебиторской задолженностью хочу предложить следующие способы: 1.) Заключение договоров с гибкими условиями сроков оплаты. Если полная предоплата невозможна, необходимо получить частичную предоплату, ...

... ", можно поставить высокую оценку системы внутреннего контроля. Таблица 2.2 Оценка системы внутреннего контроля и бухгалтерского учета дебиторской и кредиторской задолженности в ООО "Кора" № п/п Содержание вопроса Вариант ответа Да Нет Нет ответа 1 Аудит расчетов с поставщиками и подрядчиками -наличие и правильность оформления договоров (контрактов) на поставку материалов; ...

0 комментариев