Навигация

Анализ финансово – экономических показателей ООО

2.3. Анализ финансово – экономических показателей ООО

«Промсахар».

Анализ финансового состояния предприятия представляет собой глубокое, научно обоснованное исследование финансовых отношений и движение финансовых ресурсов в едином производственно-торговом процессе.

Задачами анализа финансового состояния хозяйствующего субъекта являются:

· выявление рентабельности и финансовой устойчивости;

· изучение эффективности использования финансовых ресурсов;

· установление положения предприятия на финансовом рынке и количественное измерение его финансовой конкурентоспособности;

· оценка степени выполнения плановых финансовых мероприятий, программ, плана финансовых показателей;

· оценка мер, разработанных для ликвидации выявленных недостатков и повышения отдачи финансовых ресурсов.

Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности, использования финансовых ресурсов и капитала, выполнение обязательств перед государством и другими хозяйствующими субъектами. Движение любых товарно-материальных ценностей, трудовых и материальных ресурсов сопровождается образованием и расходованием денежных средств. Поэтому финансовое состояние предприятия отражает все стороны его производственно-торговой деятельности.

Анализ проводится с помощью следующих основных приёмов: сравнение, сводка и группировка, ценные постановки, приём разниц. В отдельных случаях могут быть использованы методы экономико-математического моделирования (регрессионно-корреляционный анализ).

Прием сравнения заключается в сопоставлении финансовых показателей отчётного периода с их плановыми значениями (норма, лимит) и с показателями предшествующего периода. Для того чтобы результаты сравнения обеспечивали правильные выводы анализа, необходимо установить сопоставимость сравниваемых показателей, то есть их однородность и однокачественность. Сопоставимость аналитических показателей связана со сравнимостью календарных сроков, методов оценки, условий работы и так далее.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы, что дает возможность сделать необходимые выводы. Аналитические группировки позволяют в процессе анализа выявить взаимосвязь различных экономических явлений и показателей, определить влияние наиболее существенных факторов и обнаружить те или иные закономерности и тенденции в развитии финансовых процессов.

Приём разниц состоит в том, что предварительно определяется абсолютная или относительная разница по изучаемому факторами совокупному финансовому показателю. Затем это отклонение (разница) по каждому фактору умножается на абсолютное значение других взаимосвязанных факторов.

Использование приёмов анализа для конкретных целей изучения состояния анализируемого хозяйствующего субъекта составляет в совокупности методику анализа.

Источником информации для анализа финансового состояния служит бухгалтерский баланс и приложения к нему, статистическая и оперативная отчётность.

Бухгалтерским балансом называется документ бухгалтерского учёта, который содержит взаимосвязанные сведения о средствах предприятия и источниках их формирования о финансовом положении данного предприятия.

Форма бухгалтерского баланса – таблица 2.7., в левой части которой (активе) фиксируются размещённые средства предприятия, а в правой (пассиве) перечислены источники приобретения этих средств.

Поскольку каждому виду средств соответствует определённый источник его образования, то итог актива должен быть равен итогу пассива – это основное правило баланса и критерий его безошибочности.

Бухгалтерский баланс составляется на 1 число каждого календарного месяца и является одним из планово-отчетных документов предприятия по хозяйственной деятельности. По окончании квартала составляется квартальный баланс, а по итогам года – годовой.

Финансово устойчивым является предприятие, которое за счёт собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и рассчитывается в срок по своим обязательствам. Основой финансовой устойчивости являются рациональная организация и использование оборотных средств.

Таблица 2.7.

Бухгалтерский баланс

| Статьи баланса | Код | На начало | На конец |

|

| статьи | периода | периода |

| АКТИВ | |||

| I.Внеоборотные активы | |||

| Нематериальные активы | 110 | 0 | 0 |

| Основные средства | 120 | 38365 | 49470 |

| Незавершенное строительство | 130 | 3074 | 4749 |

| Доходные вложения в мат.ценности | 135 | 0 | 0 |

| Долгосрочные финансовые вложения | 140 | 1124 | 1352 |

| Прочие внеоборотные активы | 150 | 0 | |

| ИТОГО по разделу I | 190 | 42563 | 55570 |

| II.Оборотные активы | |||

| Запасы, в т.ч. | 210 | 68365 | 28805 |

| сырье, материалы и др. аналог.ценности | 211 | 10465 | 11731 |

| Затраты в незавершенном производстве | 213 | 684 | 267 |

| Готовая продукция и товары для продажи | 214 | 57136 | 16703 |

| товары отгруженные | 215 | 0 | 0 |

| Расходы будущих периодов | 216 | 80 | 105 |

| прочие запасы и затраты | 217 | 0 | 0 |

| НДС | 220 | 8624 | 4688 |

| Дебиторская задолженность (платежи более,чем через 12 месяцев ) | 240 | 86046 | 198061 |

| Дебиторская задолженность (платежи менее, чем через 12 месяцев ) | 241 | 75513 | 177716 |

| Краткосрочные финансовые вложения | 250 | 680 | 116 |

| Денежные средства | 260 | 1109 | 387 |

| Прочие оборотные активы | 270 | 0 | 86 |

| ИТОГО по разделу II | 290 | 164824 | 232143 |

| БАЛАНС (сумма строк 190+290) | 300 | 207387 | 287714 |

| ПАССИВ | |||

| III.Капитал и резервы | |||

| Уставной капитал | 410 | 20 | 95000 |

| Добавочный капитал | 420 | 0 | 0 |

| Резервный капитал | 430 | 0 | 0 |

| Целевые финансирование и поступление | 450 | 0 | 0 |

| Нераспределенная прибыль прошлых лет | 460 | 0 | 0 |

| Непокрытый убыток прошлых лет | 465 | 0 | 0 |

| Нераспределенная прибыль отч. года | 470 | (60) | (213) |

| Непокрытый убыток отчетного года | 475 | ||

| ИТОГО по разделу III | 490 | (40) | 94787 |

| IV.Долгосрочные обязательства |

|

| |

| Заимы и кредиты | 510 | 84928 | - |

| Отложенные налоговые обязательства | 187 | ||

|

|

| 84928 | 187 |

| V.Краткосрочные обязательства | |||

| Займы и кредиты | 610 | 31125 | 146099 |

| Кредиторская задолженность | 620 | 91374 | 46640 |

| В т.ч поставщики и подрядчики | 621 | 81877 | 24764 |

| Задолженность перед персоналом органи | 624 | 1952 | 2785 |

| Задолженность перед гос внебюдж фондом | 625 | 808 | 1748 |

| Задолженность по налогам исборам | 626 | 1378 | 581 |

| Прочие кредиторы | 628 | 5359 | 16762 |

| Задолж-ть участн. по выплате доходов | 630 | 0 | 0 |

| Доходы будущих периодов | 640 | 0 | 0 |

| Резервы предстоящих расходов | 650 | 0 | 0 |

| Прочие краткосрочные обязательства | 660 | 0 | 0 |

| ИТОГО по разделу V | 690 | 122499 | 192739 |

| БАЛАНС (сумма строк 490+590+690) | 700 | 207387 | 287714 |

Анализ состава и размещения активов предприятия ООО «Промсахар» можно провести по следующей таблице 2.8..

Таблица 2.8.

Сравнительный аналитический баланс ООО «Промсахар»

| Коды | Абсолютные величины, тыс.руб. | Относительные величины, % | |||||||

| строк | на на- | на | изменение | на | на конец | изменение | в % к ве- | в % к из- | |

| Наименование статей | чало пе- | конец | (+,-) | начало | периода | (+,-) | личине на | менению | |

| риода | период | начало | итога ба- | ||||||

| периода | ланса | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 1.Внеоборотные активы | |||||||||

| 1.1Нематериальные активы | 110 | 0 | 0 | 0 | 0,00 | 0 | 0,0 | 0 | 0,0 |

| 1.2.Основные средства | 120 | 38365 | 49470 | 11105 | 18,60 | 17,19 | -1,4 | 28,9 | 13,6 |

| 1.3.Прочие внеоборотные | 130,135, | 0 | 0,0 | ||||||

| средства | 140,150 | 4198 | 6101 | 1903 | 2,04 | 2,12 | 0,1 | 45,33 | |

| ИТОГО по разделу I | 190 | 42564 | 55570 | 13006 | 20,63 | 19,31 | -1,3 | 30,6 | 16,0 |

| II.Оборотные активы | 0 | 0,0 | |||||||

| 2.1.Запасы | 210,220 | 76989 | 33493 | -43496 | 37,32 | 11,64 | -25,7 | -56,5 | -53,4 |

| 2.2.Дебиторская задолженность (платежи более, | |||||||||

| чем через 12 месяцев ) | 230 | 0 | 0 | 0 | 0,0 | 0,0 | |||

| Медленно реализуемые активы | 210+220+230+ | ||||||||

| 270 | 76989 | 33493 | -43496 | 37,32 | 11,64 | -25,7 | -56,5 | -53,4 | |

| 2.3.Дебиторская задолжен- ность (платежи менее, | |||||||||

| чем через 12 месяцев ) | 240 | 86046 | 198061 | 112015 | 41,71 | 68,83 | 27,1 | 130,2 | 137,4 |

| 2.4.Краткосрочные финансовые вложения | 250 | 471 | 468 | -3 | 0,23 | 0,16 | -0,1 | -0,6 | 0,0 |

| 2.5.Денежные средства | 260 | 203 | 179 | -24 | 0,10 | 0,06 | 0,0 | -11,8 | 0,0 |

| Наиболее ликвидные активы | 250+260 | 674 | 647 | -27 | 0,33 | 0,22 | -0,1 | -4,0 | 0,0 |

| ИТОГО по разделу II | 290 | 163709 | 232201 | 68492 | 79,37 | 80,69 | 1,3 | 41,8 | 84,0 |

| Стоимость имущества | 190+290 | 206273 | 287771 | 81498 | 100 | 100 | 0,00 | 39,5 | 100,0 |

| III.Капитал и резервы | 0 |

| |||||||

| 3.1.Уставной капитал | 410 | 99 | 99 | 0 | 0,05 | 0,03 | -0,01 | 0,0 | 0,0 |

| 3.2.Добавочный капитал и резервный капитал | 420+430 | 0 | 0 | 0 | 0,00 | 0,00 | 0,00 | 0,0 | 0,0 |

| 3.3.Целевые финансирование и поступление | 450 | 0 | 0 | 0 | 0 | 0,00 | 0,00 | ||

| 3.4.Нераспределенная прибыль | 460+470-465-475 | -60 | -213 | -153 | -0,03 | -0,07 | -0,05 | 255,0 | -0,2 |

| ИТОГО по разделу III | 490 | -40 | 94787 | 94827 | -0,02 | 32,94 | 32,96 | -237067,5 | 118,1 |

| IV.Долгосрочные обязательства | 0 | 0,00 | 0,0 | ||||||

| ИТОГО по разделу IV | 590 | 0 | 0 | 0 | 0 | 0,00 | 0,00 | ||

| V.Краткосрочные обязательства | 0 | 0,00 | |||||||

| 5.1Заемные средства | 610 | 500 | 0 | -500 | 0,24 | 0,00 | -0,24 | -100,0 | -0,6 |

| 5.2.Кредиторская задолженность | 620+630 | 3254 | 4958 | 1704 | 1,57 | 1,72 | 0,15 | 52,4 | 2,1 |

| 5.3.Прочие обязательства | 640+650+660 | 0 | 0 | 0 | 0,00 | 0,00 | 0,00 | 0,0 | |

| 5.4.Краткосрочные пассивы | 610+660 | 31125 | 146099 | 114974 | 15,01 | 50,78 | 35,77 | 369,4 | 143,1 |

| ИТОГО по разделу V | 690 | 122499 | 192739 | 70240 | 59,07 | 66,99 | 7,92 | 57,3 | 87,4 |

| БАЛАНС | 300или700 | 207387 | 287714 | 80327 | 100, | 100 | 0,00 | 38,7 | 100,0 |

Из данных таблицы 2.8. видно, что активы предприятия возросли за год на 80327 тыс. руб. – с 207387 до 287714 тыс. руб., или на 38,7%.

Средства в активах были размещены следующим образом:

Ø основные средства – 49470 тыс. руб., или 17,19%;

Ø прочие внеоборотные средства – 6101 тыс. руб. или 2,12%;

Ø оборотные средства в целом – 232143 тыс. руб., или 80,69%.

Следующим моментом анализа данной таблицы является изучение движения финансовых ресурсов предприятия ООО «Промсахар».

Из нее мы видим также, что заемные средства увеличились на 114974 тыс. руб.- с 31125 до 146099 тыс. руб., или на 35,77%; кредиторская задолженность снизилась на 44734 тыс. руб. с 91374 до 46640 тыс. руб., или на 27,1%.

За отчётный год изменился состав источников средств: доля собственных средств увеличилась на 28,9 % ; заемных средств возросла на 39,13% со 100,02% до 139,15%. Увеличение доли собственных средств положительно характеризует работу ООО «Промсахар».

Источниками образования собственных оборотных средств является уставной капитал, отчисления от прибыли (в резервный фонд, в фонды специального назначения – фонд накопления и фонд потребления), целевые финансирование и поступления, арендные обязательства, вклады учредителей. Целевое финансирование и поступления представляют собой источник средств предприятия, предназначенных для осуществления мероприятий целевого назначения: на содержание детских учреждений и другие.

Анализ наличия и движения собственных оборотных средств предприятия предполагает определение фактического размера средств и факторов, влияющих на их рост, таблица 2.9.

Таблица 2.9.

Оценка достаточности источников финансирования для формирования материальных оборотных средств ООО «Промсахар»

| Показатели | Формула | На начало | На конец | Изменения |

| расчета | периода | периода | ||

| Капитал и резервы (Q) | стр.490 | -40 | 94787 | 94827 |

| Внеоборотные активы (F ) | стр.190 | 42563 | 55570 | 13006 |

| Долгосрочные пассивы (Кт) | стр.590 | 84928 | 187 | -84741 |

| Краткосрочные кредиты и займы (Кt) | стр.690 | 122499 | 192739 | 70240 |

| Наличие собственных оборотных | Q-F | -42603 | 39217 | 81820 |

| средств (СОС) | ||||

| Наличие собственных и долгосрочных заемных источников | (Q+Кт)-F | 42325 | 39404 | -2920 |

| формирования запасов и затрат(КФ) | ||||

| 0 | ||||

| Общая величина основных источников формирования запасов и | (Q+Кт +Кt)-F | 164824 | 232143 | 67320 |

| затрат (ВИ) | ||||

| Запасы и затраты (ЗЗ) | стр.210+стр.220 | 76989 | 33493 | -43496 |

| Излишек (+)или недостаток(-) собственных оборотных средств (±Фс) | СОС -ЗЗ | -119592 | 5724 | 125317 |

| Излишек (+)или недостаток(-) собственных и долгосрочных | КФ-ЗЗ | -34664 | 5911 | -40575 |

| заемных источников формирования запасов и затрат (±Фт) | ||||

| Излишек (+)или недостаток(-) общей | ВИ-ЗЗ | 87835 | 198650 | 110816 |

| величины основных источников формирования запасов и затрат(±Фо) | ||||

| затрат (±Фо) | ||||

| Трехкомпонентный показатель типа | S (Ф)={1,если Ф≥0 | -66421 | ||

| финансовой ситуации S (Ф)=[S(±Фс), | ||||

| S(±Фт),S(±Фо)] | 0,если Ф≤0 |

Данные таблицы 2.9. показывают, что за год собственные оборотные средства (СОС) увеличились на 125316 тыс. руб.. Это увеличение было обусловлено действием следующих факторов:

-увеличением оборотной части уставного капитала (Q) на 94827 тыс. руб. с – 40 до 94787 тыс. руб.. Оборотная часть уставного капитала определяется путем вычитания из общего объема капитала и резервов и внеоборотных активов (F).

Имеем СОС = Q – F.

На начало года. – 40 – 42563 = - 42603 тыс. руб.

На конец года 94787 – 55570= 39217 тыс. руб.

Изменение за год 94827 – 13007 = 81820 тыс. руб.

Рост общей величины основных источников формирования запасов и затрат (ВИ) на 67319 тыс. руб. с 164824 до 232143 тыс. руб. обусловлен следующим:

ВИ = (Q + KT + Kt) – F

На начало года: : (-40+84928+122499)-42563 = 164824 тыс. руб.

На конец года: (94787+187+192739)-55570 = 232143 тыс. руб.

Изменение за год: 232143 – 164824 = 67319 тыс. руб.

Проанализировав выше перечисленные показатели можно сделать следующие выводы, что на предприятии излишек собственных оборотных средств (±Фс) составляет 5724 тыс. руб., то есть Фс = СОС –ЗЗ или

На начало года: -42603-76989 = -119592 тыс. руб.

На конец года: 39217-33493 = 5724 тыс. руб.

Изменение за год: 5724 –(-119592) = 125316 тыс. руб.;

и собственных и долгосрочных заёмных источников формирования запасов и затрат (±Фт) излишек в сумме 5911 тыс. руб.:

Фт = КФ – ЗЗ

На начало года: 42325 – 76989 = -34664 тыс. руб.

На конец года: 39404 – 33493 = 5911 тыс. руб.

Изменение за год: 5911-(-34664) = 40575 тыс. руб.

Также на предприятии произошло увеличение общей величины основных источников формирования запасов и затрат (±Фо) на 198650 тыс. руб., то есть

Фо = ВИ – ЗЗ, или

На начало года: 164824 – 76989 = 87835 тыс. руб.

На конец года: 232143 – 33493 = 198650 тыс. руб.

Изменение за год: 198650 – 87835 = 110815 тыс. руб.

Ликвидность – это способность предприятия быстро погашать свою задолженность. Она определяется соотношением величины задолженности и ликвидности средств, то есть средств, которые могут быть использованы для погашения долгов (наличные деньги, депозиты, ценные бумаги и другие). По существу ликвидность хозяйствующего субъекта означает ликвидность его баланса. Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность означает безусловную платежеспособность предприятия и предполагает постоянное равенство между активами и обязательствами, как по общей сумме, так и по срокам наступления.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, объединенными по срокам их погашения и в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы таблица 2.10.

Таблица 2.10.

Анализ ликвидности предприятия

| А К Т И В | П А С С И В | Платежный излишек или недостаток(+,-) | ||||||||

| Группа | Способ | На начало | На конец | Группа | Способ | На начало | На конец | На начало | На конец | |

| актива | расчета | периода | периода | пассива | расчета | периода | Периода | периода | периода | |

| А1 | П1 | |||||||||

| Наиболее | наиболее | |||||||||

| ликвидные | стр.250+260 | 1789 | 503 | срочные обяза- | стр.620 | 91374 | 46640 | 89585 | -46137 | |

| активы | тельства | |||||||||

| А2 | П2 | стр.610+ | ||||||||

| Быстро реа- | Кратко- | стр.630+ | ||||||||

| лизуемые | стр.240 | 86046 | 198061 | срочные | стр. 660 | 31124 | 146099 | -54922 | 51962 | |

| активы | пассивы | |||||||||

| А3 | стр.210+.220+ | П3 | стр.590+ | |||||||

| Медленно реализуемые | стр.230+ 270 | Долго- | стр.640+ | |||||||

| активы | 76989 | 33579 | срочные | стр.650 | 84928 | 187 | 7939 | 33392 | ||

| пассивы | ||||||||||

| А4 | П4 | |||||||||

| Трудно реа- | стр.190 | 42563 | 55570 | Постоянные | стр.490 | -40 | 94787 | -42603 | -39217 | |

| лизуемые | пассивы | |||||||||

| активы | ||||||||||

| БАЛАНС | 207387 | 287714 | БАЛАНС | 207387 | 287714 | 0 | 0 | |||

А1 – наиболее ликвидные активы. К ним относятся все денежные средства предприятия и краткосрочные финансовые вложения.

Из баланса (Ф№1) имеем:

На начало года А1=1789 тыс. руб.

На конец года А1 = 503 тыс. руб.

А2 – быстро реализуемые активы. Сюда входит дебиторская задолженность.

На начало года А2= 86046 тыс. руб.

На конец года А2 = 198061 тыс. руб.

А3 – медленно реализуемые активы. К ним относятся статьи баланса: «Запасы», налог на добавленную стоимость; дебиторская задолженность (платежи более чем через 12 месяцев); прочие оборотные активы.

На начало года А3 = 76989 тыс. руб.

На конец года А3 = 33579 тыс. руб.

А4 – трудно реализуемые активы. Сюда входят итог I раздела баланса «Внеоборотные активы»

На начало года А4= 42563 тыс. руб.

На конец года А4 = 55570 тыс. руб.

Пассивы багажа группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства. К ним относится кредиторская задолженность. Из баланса (Ф№1) имеем:

На начало года П1=91374 тыс. руб.

На конец года П1 = 89585 тыс. руб.

П2 – краткосрочные пассивы. Они охватывают займы и кредиты, задолженность по выплате доходов, прочие краткосрочные обязательства.

На начало года П2= 31124 тыс. руб.

На конец года П2 = 146099 тыс. руб.

П3 – долгосрочные пассивы. Сюда входят долгосрочные кредиты, доходы будущих периодов и резервы предстоящих расходов.

На начало года П3= 84928 тыс.руб.

На конец года П3 = 187 тыс. руб.

П4 – постоянные пассивы. Они включают статьи III раздела баланса «Капитал и резервы»

На начало года П4= -40 тыс. руб.

На конец года П4 = 94787 тыс. руб.

Из таблицы 2.10. мы видим, что на предприятии ООО «Промсахар» ситуация сложилась следующая:

1) наиболее срочные обязательства как в 2003 году, так и в 2002 году превысили наиболее ликвидные активы, то есть:

На начало года = -89585 тыс. руб.

На конец года = -46137 тыс. руб., или А1 ³ П1

2) быстро реализуемые активы в 2002 году превысили краткосрочные пассивы а в 2003 году не превысили краткосрочные пассивы то есть:

На начало года = - 54922 тыс. руб .

![]() На конец года = 51962 тыс. руб. или А 2 Ð П2

На конец года = 51962 тыс. руб. или А 2 Ð П2

3) медленно реализуемые активы ООО «Промсахар» в 2002 году превысили долгосрочные пассивы на 7939 тыс. руб.; но в 2003 году они оказались выше пассивов на 66971 тыс. руб., то есть у предприятия снизилась задолженность, которая подлежит погашению более чем через 12 месяцев, или А3 ³П3

4) то, что в ООО «Промсахар» и в 2002 году труднореализуемые активы (внеоборотные активы) больше его капитала и резерва, привело к отрицательному результату работы в отчётном году, то есть к убытку в 40 тыс. руб., а в 2003 году капитал и резервы увеличились до 94787 тыс.руб, разница на конец периода составила -39217 тыс.руб. или А4 ³П4.

Для анализа оценки состоятельности предприятия (таблица 2.11) воспользуемся данными таблицы 2.10.

Таблица 2.11.

Оценка состоятельности предприятия ООО «Промсахар»

| № п/п | Показатели | Способ расчета | Нормальное значение | Величина коэффициентов (в долях единицы) | ||

| На начало периода | На конец периода | Отклон. в динамик (+,-) | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

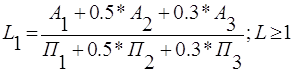

| 1. | Общий показатель Платежесп-сти | 0,51 | 0,92 | 0,41 | ||

| 2. | Коэффициент абс-лютной ликвидности | 0,01 | 0,03 | -0,01 | ||

| 3. | Коэффициент "критической оценки" | Допустимое значение: оптимальное: | 0,72 | 1,03 | 0,31 | |

| 4. | Коэффициент текущей ликвидности | Необх..значение L4≈2,0,оптимал. значение L4≈2,5÷3,0 | 1,35 | 1,20 | -0,5 | |

| 5. | Коэффициент маневренности Функционир. капитала | Уменьшение показателя в динамике- пол-ный факт | 1,82 | 5,03 | 3,21 | |

| 6. | Доля оборотных средств в активах | 0,79 | 0,81 | 0,02 | ||

| 7. | Коэффициент обеспеченности собственными средствами | -0,26 | 0,17 | 0,43 | ||

|

| Коэффициент восстановления платежеспособности | Не менее 1,0 | 0,87 | 0,69 | -0,18 | |

|

| Коэффициент утраты Платежеспособности | Не менее 1,0 | 0,77 | 0,82 | 0,05 | |

Из таблицы 2.11. мы видим, что:

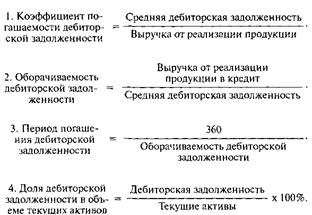

1. общий показатель платёжеспособности выражается через коэффициент платёжеспособности, представляющий собой отношение, имеющихся в наличии денежных сумм к сумме срочных платежей на определенную дату или на постоянный период.

![]()

Из данных таблицы 2.11 мы видим, что данный показатель меньше 1, то есть составляет 0,41, значит предприятие испытывает недостаток платежных средств;

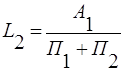

2. коэффициент абсолютной ликвидности представляет собой отношение денежных средств, готовых для платежей и расчетов, к краткосрочным обязательствам:

Анализ данного показателя ООО «Промсахар» даёт нам понять, что для покрытия краткосрочной задолженности денежных средств на предприятии недостаточно, то есть предприятие является ненадежным заёмщиком (L2 = -0,01);

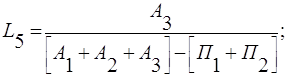

3. коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Он определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств (производственные запасы, готовая продукция, денежные средства и другие), к наиболее срочным обязательствам (краткосрочные кредиты банков и различные кредиторские задолженности).

![]()

Из данных таблицы 2.11.видно,что данный показатель ООО «Промсахар» L4 = -0,5, то есть его результат меньше 2,0, значит предприятие является неплатежеспособным;

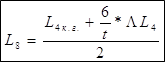

4. коэффициент манёвренности функционирующего капитала характеризует способность маневрировать своими средствами, то есть вкладывать их в производство и получать с них доходы.

Расчёт данного показателя осуществляется по формуле:

ООО «Промсахар» по данным таблицы 2.11. имеет положительный результат в 3,21, что является отрицательным фактом для работы предприятия.

Похожие работы

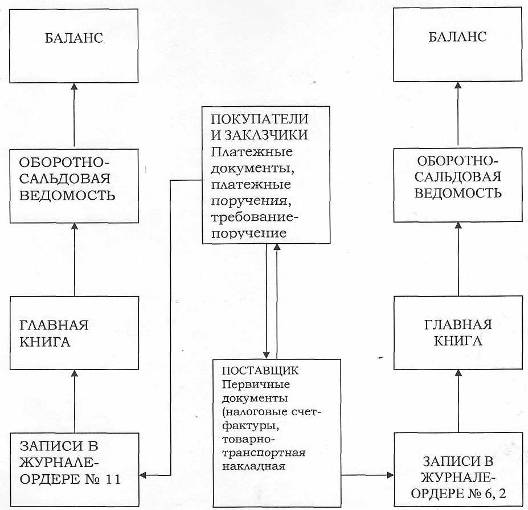

... , и каждый источник имеет свою цену [11]. 1.3 Источники информации для анализа кредиторской и дебиторской задолженности Бухгалтерский анализ дебиторской и кредиторской задолженности, являясь важнейшей составной частью деятельности бухгалтерии и всей системы финансового менеджмента организации, позволяет ее руководству: · найти рациональное соотношение между величиной кредиторской ...

... дебиторской задолженности составлял 216 дней, можно говорить о том, что в 2007 году наблюдается ускорение оборачиваемости дебиторской задолженности ООО «Ромашка», следовательно, предприятие сокращает кредит, предоставляемый покупателям. Для более полного анализа дебиторской задолженности рассчитаем показатели доли дебиторской задолженности в общем объеме текущих активов, оборотных активов, долю ...

... соответствующее название. Например, можно открыть синтетический счет "Потерянные (упущенные) скидки при продаже" в группе счета 6200 "Прочие доходы". В качестве рекомендаций предприятию по управлению дебиторской задолженностью хочу предложить следующие способы: 1.) Заключение договоров с гибкими условиями сроков оплаты. Если полная предоплата невозможна, необходимо получить частичную предоплату, ...

... ", можно поставить высокую оценку системы внутреннего контроля. Таблица 2.2 Оценка системы внутреннего контроля и бухгалтерского учета дебиторской и кредиторской задолженности в ООО "Кора" № п/п Содержание вопроса Вариант ответа Да Нет Нет ответа 1 Аудит расчетов с поставщиками и подрядчиками -наличие и правильность оформления договоров (контрактов) на поставку материалов; ...

8.

8. 9.

9.

0 комментариев