Навигация

Показатели оценки финансового состояния предприятия

1.4. Показатели оценки финансового состояния предприятия.

Конечно, полный и глубокий анализ платёжеспособности и уровня финансового состояния предприятия может быть проведен на основе подробного изучения первичной финансовой документации, что в практике работы органов государственной власти очень трудно реализовать. В тоже время финансовое состояние и платёжеспособность предприятий могут быть с высокой достоверностью определены и по основным документам бухгалтерской отчётности (бухгалтерский баланс, отчёт о прибылях и убытках и т.д.). Для этого можно выделить следующие основные показатели:

- соотношение среднего размера текущих обязательств организации и её среднемесячной выручки за тот же период. Если значение данного показателя превышает 3, то предприятию понадобится более трёх месяцев, чтобы рассчитаться по своим долгам, при условии, что вся выручка будет направлена на погашение текущей задолженности перед кредиторами. Этот срок выше, чем установленный законодательством.

Предприятие может расплатиться по своим долгам, если сможет реализовать своё имущество, в первую очередь то, что является относительно быстрореализуемым – оборотные активы. Конечно, при этом оборотных активов должно быть в достаточном количестве как для расчётов по обязательствам, так и для продолжения процесса производства;

- соотношение стоимости оборотных активов и текущих обязательств предприятия. В зарубежной практике принято, что данное соотношение должно быть не ниже двух. Для российской действительности следует признать, что такая граница достижима только для небольшого количества предприятий. По данным мониторинга, только 11 процентов организаций отвечают этому критерию, а около 40 процентов предприятий имеют менее 1 рубля оборотных активов на 1 рубль текущих обязательств.

Таким образом, в случае если у предприятия соотношение среднего размера текущих обязательств к среднемесячной выручке превышает три месяца и одновременно соотношение стоимости оборотных активов к стоимости текущих обязательств меньше 1 рубль на 1 рубль, то оно, безусловно, является неплатежеспособным. Но и в случае, если рассматриваемое соотношение активов и обязательств превышает 1, но находится в критической области до 1,2, финансовое состояние предприятия также неудовлетворительное, поскольку, расплатившись по своим долгам, оно не сможет продолжать производственную деятельность, лишившись большей части оборотного капитала;

· наличие собственного капитала в оборотных средствах. Этот показатель представляет собой разницу между стоимостью оборотного и заемного капитала предприятий. Отсутствие собственного капитала в оборотных средствах говорит о том, что все оборотные активы предприятия сформированы за счет заемного капитала, а также часть его внеоборотных (основных) средств уже принадлежит, по сути, кредиторам. В соответствии с постановлением Правительства РФ от 20.05.1994 № 498 доля собственного капитала в оборотных средствах должна быть выше 10 процентов.

Очевидно, что организации, не имеющие собственных источников формирования оборотных средств, должны относиться к числу организаций с неудовлетворительным финансовым состоянием;

· динамическая характеристика безубыточности текущей хозяйственной деятельности предприятия. По ряду понятных причин такой характеристикой не может быть прибыль, остающаяся в распоряжении организации. Целесообразно использовать показатель рентабельности продаж, определяемый как соотношение прибыли и выручки от продаж. Рентабельность текущей деятельности является одним из важнейших показателей действительного финансового состояния предприятия. Даже при других не вполне удовлетворительных показателях наличие рентабельности свидетельствует о положительных тенденциях. В то же время при благополучии всех других статистических финансовых показателей рентабельности по основной деятельности предприятия, предприятие является признаком возникших проблем, которые могут быть причиной ухудшения финансового состояния в будущем.

Для характеристики финансового состояния предприятия и его отдельных составляющих применяется ряд показателей. Так, для оценки финансовой устойчивости предприятия рекомендуется рассчитывать следующие показатели: абсолютные – излишек (+) или недостаток (-) собственных оборотных средств; суммы собственных оборотных средств и долгосрочных заёмных источников; общей суммы основных источников для формирования запасов и затрат; и относительные коэффициенты: автономии (отношение общей суммы всех средств предприятия к источникам собственных средств); соотношение заёмных и собственных средств (отношение всех обязательств к собственным средствам); обеспеченность собственными средствами (отношение собственных оборотных средств к общей величине оборотных средств); манёвренности капитала; соотношения мобильных и иммобилизационных средств (отношение оборотных средств к внеоборотным активам); имущества производственных запасов к валюте баланса; вероятности (прогноза) банкротства (отношение разности оборотных средств и краткосрочных пассивов к валюте баланса).

Для оценки ликвидности и платёжеспособности предприятия применяются следующие показатели: абсолютные – разность наиболее ликвидных активов и наиболее краткосрочных обязательств; быстро реализуемых активов и краткосрочных пассивов; медленно реализуемых активов и долгосрочных пассивов; труднореализуемых активов и постоянных пассивов; сумма чистого оборотного капитала; и относительные – коэффициенты: текущей ликвидности (коэффициент покрытия – отношение текущих активов к текущим пассивам); критической (срочной) ликвидности (отношение денежных средств, краткосрочных финансовых вложение, мобильных средств расчетах с дебиторами и к текущим пассивам); абсолютной ликвидности (отношение денежных средств и краткосрочных финансовых вложений к текущим пассивам).

Для оценки способности предприятия генерировать денежные средства в размерах, необходимых для осуществления в предусмотренные сроки требуемых расходов, рассчитывается итоговый результат денежного потока.

Как правило, в хорошем финансовом состоянии находятся предприятия, отличающиеся высокой рентабельностью и деловой активностью. Деловая активность оценивается следующими показателями: абсолютными – выручка от реализации; чистая прибыль; и относительными – производительность труда; фондоотдача; коэффициенты общей оборачиваемости и капитала; оборачиваемости материальных оборотных средств; средний срок оборота дебиторской задолженности; коэффициент оборачиваемости дебиторской задолженности; средний срок оборота материальных средств; коэффициент оборачиваемости кредиторской задолженности; продолжительность оборота кредиторской задолженности; коэффициент оборачиваемости собственного капитала; продолжительность операционного цикла; продолжительность финансового цикла; коэффициент устойчивости экономического роста.

Рентабельность предприятия характеризуется показателями рентабельности: продаж; основной деятельности всего капитала предприятия; внеоборотных активов; собственного капитала предприятия.

Я рассмотрела лишь самые важные коэффициенты финансовой устойчивости. На мой взгляд, их достаточно для оценки уровня финансовой устойчивости предприятия. Они разнообразны, измеряют различные аспекты финансового состояния и не поддаются сведению в какой-то единый показатель.

Глава 2. Динамика показателей ООО «Промсахар».

Похожие работы

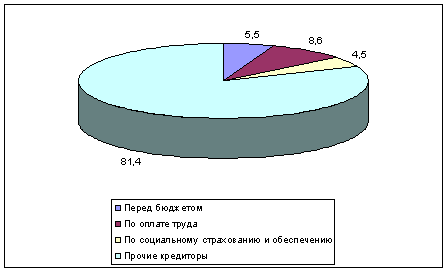

... , и каждый источник имеет свою цену [11]. 1.3 Источники информации для анализа кредиторской и дебиторской задолженности Бухгалтерский анализ дебиторской и кредиторской задолженности, являясь важнейшей составной частью деятельности бухгалтерии и всей системы финансового менеджмента организации, позволяет ее руководству: · найти рациональное соотношение между величиной кредиторской ...

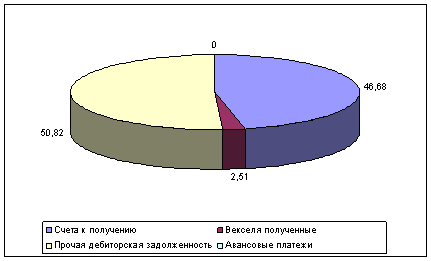

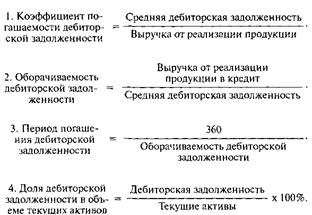

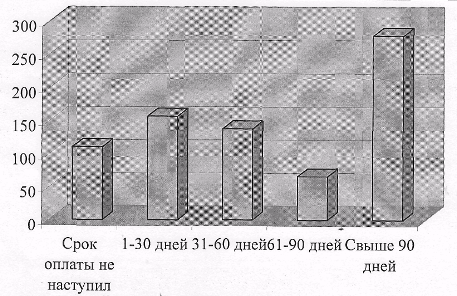

... дебиторской задолженности составлял 216 дней, можно говорить о том, что в 2007 году наблюдается ускорение оборачиваемости дебиторской задолженности ООО «Ромашка», следовательно, предприятие сокращает кредит, предоставляемый покупателям. Для более полного анализа дебиторской задолженности рассчитаем показатели доли дебиторской задолженности в общем объеме текущих активов, оборотных активов, долю ...

... соответствующее название. Например, можно открыть синтетический счет "Потерянные (упущенные) скидки при продаже" в группе счета 6200 "Прочие доходы". В качестве рекомендаций предприятию по управлению дебиторской задолженностью хочу предложить следующие способы: 1.) Заключение договоров с гибкими условиями сроков оплаты. Если полная предоплата невозможна, необходимо получить частичную предоплату, ...

... ", можно поставить высокую оценку системы внутреннего контроля. Таблица 2.2 Оценка системы внутреннего контроля и бухгалтерского учета дебиторской и кредиторской задолженности в ООО "Кора" № п/п Содержание вопроса Вариант ответа Да Нет Нет ответа 1 Аудит расчетов с поставщиками и подрядчиками -наличие и правильность оформления договоров (контрактов) на поставку материалов; ...

0 комментариев