Навигация

Расчёт экономического эффекта от предложенного мероприятия по сокращению дебиторской задолженности

3.2 Расчёт экономического эффекта от предложенного мероприятия по сокращению дебиторской задолженности

Рассчитаем возможный экономический эффект при предоставлении клиентам 2 % скидки при условии оплаты в течении 14 дней .

Предположим, у нас на таких условиях будут закупать лишь 3000 балок, что составит 14% от объёма всей выпущенной продукции. Срок оплаты снижен с года до 30 дней.

Инвестиции суммой 500 тыс. руб. – на маркетинговые исследования с целью поиска клиентов, которые бы согласились закупать продукцию на наших условиях.

Допустим, на данных условиях у нас купили 3000 балок с 2-х-процентной скидкой, т.е. мы предоставили скидку , потеряв при этом 49 рублей с каждой тысячи, но. Если бы мы предоставили этим покупателям отсрочку оплаты за год, мы бы потеряли 413 рублей с каждой тысячи, т.е , на самом деле мы выиграли 413 – 49 = 364 руб. с каждой тысячи. Исходя из этих соображений и рассчитываем экономический эффект.

26,78 * 3000 = 80340 тыс. руб. себестоимость проданных балок

29,6 * 3000 = 88788 тыс. руб. – выручка от продажи

88788 – 80340 = 8448 тыс. руб. – прибыль.

Дополнительная прибыль от предоставления скидки и отказа от рассрочки = 364 * 8448 = 3075 тыс. руб. Итого = 3075 + 8448 = 11523 тыс. руб.

Увеличение налога на прибыль ( налог на прибыль - 24%) – 0,24 * 3075 = 738 тыс. руб.

А теперь посмотрим, что при этом получается с дебиторской задолженностью.

Итак, за 3000 балки мы получили выручку. Предположим, за остальную продукцию клиенты попросили рассрочку на год.

Дебиторская задолженность уменьшится на 88788 тыс. руб. и станет равной 107358 – 88788 = 18570 тыс.руб.

Денежные средства увеличатся на ту же величину и станут равны 89834 тыс. руб.

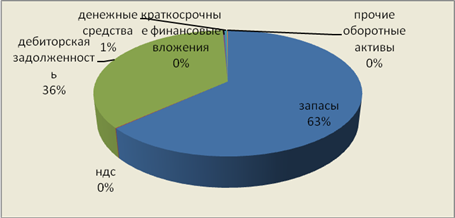

Рис.6. Структура оборотных средств предприятия на 2008 год.

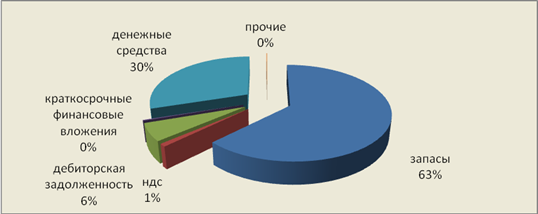

Рис.7 Структура оборотных активов после мероприятий по уменьшению дебиторской задолженности.

Из диаграмм 5 и 6 видно, как резко изменилось соотношение между денежными средствами и дебиторской задолженностью.

Составим ещё таблицу для сравнения , как изменится структура оборотных активов при введении данного мероприятия.

Таблица 23 Структура оборотных средств до и после мероприятия, тыс. руб.

| Оборотные активы | до мероприятия | после мероприятия | ||

| 2008 | % | Прогноз | % | |

| Запасы | 222372 | 60,4 | 188959 | 62,68 |

| НДС | 301 | 0,1 | 3000 | 1 |

| Дебиторская задолженность | 138725 | 37,7 | 18570 | 6,16 |

| Краткосрочные финансовые вложения | 0 | 0 | 747 | 0,25 |

| Денежные средства | 6460 | 1,8 | 89834 | 29,8 |

| Прочие | 166 | 0,03 | 356 | 0,12 |

| Итого | 368024 | 1 | 301466 | 100 |

Таким образом доля дебиторской задолженности в структуре оборотных активов после введения мероприятия уменьшилась практически в 6 раз с 37,7% до 6,16%.

Доля денежных средств увеличилась с 1,8% до 29,8%.

Такая структура оборотных активов положительно повлияет на финансовое состояние ООО "Спецстроймонтаж".

Таким образом, можно сделать вывод, что введение 2% скидки на продукции - эффективный метод расчёта с покупателями для сокращения дебиторской задолженности, увеличения денежных средств и , как следствие – улучшения финансового состояния предприятия..

ВЫВОДЫ

В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие-производитель реально получает лишь часть стоимости проданной продукции. Очевидно, что в этой ситуации предприятию было бы целесообразно установить некоторую скидку с договорной цены при условии досрочной оплаты по договору.

Предоставление 2% скидки с договорной цены при условии уменьшения срока оплаты до 30 дней позволяет предприятию сократить потери от инфляции, а также расходы, связанные с привлечением финансовых ресурсов, в размере от 49 до 364 рублей с каждой тысячи рублей договорной цены в зависимости от того, какой вариант оно выберет.

Использование системы скидок за ускорение расчётов даёт возможность организации сократить расходы по контролю и взысканию дебиторской задолженности, кроме того, получить информацию о платёжеспособности и финансовой устойчивости покупателя. Вероятно, что отказ от выгодной сделки свидетельствует о наличии у него финансовых затруднений.

Другим способом воздействия на ускорение расчётов с покупателями является введение в расчёт штрафных санкций за задержку платежа. Несмотря на то, что внешне механизм санкции равноценен скидкам, в большинстве случаев он менее выгоден и продавцу, и покупателю. Это связано с системой налогообложения организаций. Так, штрафы, полученные от контрагентов, входят в состав внереализационных доходов организации, и, следовательно, увеличивают налогооблагаемую базу по налогу на прибыль. Кроме того, сумма полученных штрафов в полном объёме является базой по расчёту налога на добавленную стоимость.

ЗАКЛЮЧЕНИЕ

Данная работа является выпускной дипломной работой по специальности "Финансы и кредит" специализации "Финансовый менеджмент".

В соответствии поставленной целью и задачами в работе были выполнены следующие исследования.

1. Изучены теоретические основы финансового анализа на предприятии, в ходе чего установлено, что конечные финансовые результаты являются важнейшими показателями, характеризующими не только эффективность работы предприятия за анализируемый период, но и определяющими его возможности в дальнейшем развитии, правильность выбранной стратегии и тактики достижения целей. Они свидетельствуют о его финансовой независимости, привлекательности его с точки зрения долгосрочного вложения капитала. Поэтому в настоящее время значительно возрастает роль анализа финансовых результатов деятельности предприятий, основная цель которого - выявление и устранение недостатков в деятельности предприятий, поиск и вовлечение в производство неиспользуемых резервов. Установлены основные показатели, характеризующие финансовые результаты работы предприятия, изучены методы их анализа.

2. На основе использования теории и методов финансового анализа были исследованы конечные финансовые результаты на примере ООО "Спецстроймонтаж" по итогам деятельности в 2007-2008 годах. Исходные данные взяты из бухгалтерской отчетности ООО "Спецстроймонтаж" за 2007-2008 год (см. приложения А и В).

Основные выводы по финансовому состоянию предприятия следующие:

· В балансе предприятия (ООО "Спецстроймонтаж") преобладают оборотные активы (68,1 % на начало года и 70,5 % на конец года), к концу отчётного периода их доля в имуществе предприятия увеличилась, темп роста составил 9,06%.

· Внеоборотные активы и денежные средства уменьшились к концу 2008 года, дебиторская задолженность – увеличилась, что может явиться причиной неплатёжеспособности предприятия к концу отчётного периода.

· В источниках средств преобладает заёмный и привлечённый капитал 92 % в начале года и 90% в конце года. К концу года его доля немного уменьшается, но не настолько, чтобы поправить финансовое состояние предприятия;

· В заёмном и привлечённом капитале в начале года большую часть составляла кредиторская задолженность и прочие краткосрочные пассивы 57% и 24% соответственно, долгосрочные обязательства составили 11 %. К концу года большую часть составляли уже краткосрочные кредиты, которые увеличили свою долю в имуществе с 24% до 45%. Долгосрочные обязательства к концу года составили всего лишь 1% от всего имущества.

· Доля дебиторской задолженности к концу 2008 года составила 36% общего объёма оборотных активов, и оборачиваемость уменьшилась до 3,17 раз.

· Денежные средства в структуре активов баланса увеличились на 5888 тыс. руб., или на 402%, что говорит о положительной тенденции в управлении денежными средствами на ООО "Спецстроймонтаж"

· В начале 2008 года предприятие находилось в неустойчивом финансовом состоянии , поскольку стоимость собственных запасов была меньше суммы собственных средств, т.е. денежные средства предприятия не могли покрыть краткосрочную кредиторскую задолженность даже за счёт привлечения источников, ослабляющих финансовую неустойчивость, т.е. предприятие не являлось платёжеспособным.

· В конце года предприятие приобрело платёжеспособность и абсолютную финансовую устойчивость.

· Таким образом, на лицо тенденция оздоровления финансового состояния предприятия за счёт снижения материальных запасов и увеличения собственных средств. Источники собственных средств пополнились за счёт увеличения собственных средств и уменьшения дебиторской задолженности.

· Часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокие значения коэффициента маневренности положительно характеризуют финансовую устойчивость предприятия.

· Предприятие находится в неустойчивом финансовом положении, коэффициенты финансовой устойчивости не достигают нормы и некоторые из них имеют отрицательную тенденцию в динамике.

· Баланс не является ликвидным. Обеспеченность собственными оборотными средствами низкая. Предприятие не может финансировать текущую деятельность за счет собственного капитала и в будущем не имеет возможность восстановить платежеспособность.

· Имея в виду, что доля дебиторской задолженности в 2008 году составила 38% общего объёма оборотных активов, и оборачиваемость уменьшилась до 3,17 раз, можно сделать вывод о снижении ликвидности оборотных активов в целом и об ухудшении финансового положения предприятия.

3. На основании проведенных исследований были разработаны предложения, приоритетность которых определялась результатами анализа финансовых результатов предприятия. Все они были нацелены на увеличение прибыли и рентабельности, что позволило бы повысить его финансовую устойчивость. Были предложены следующие меры:

· В нашем случае предлагается проводить анализ условий расчёта за продукцию. Именно он позволяет принять обоснованные решения относительно времени отсрочки платежа, объёма кредита, который может быть предоставлен отдельным покупателям с учётом их финансовой устойчивости, целесообразности предоставления скидок за ускорение расчётов.

· В условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие-производитель реально получает лишь часть стоимости проданной продукции. Поэтому возникает необходимость оценить возможность предоставления скидки при досрочной оплате. Предлагается предоставление 2% скидки с договорной цены при условии уменьшения срока оплаты, что позволяет предприятию сократить потери от инфляции, а также расходы, связанные с привлечением финансовых ресурсов, в размере от 49 до 364 рублей с каждой тысячи рублей договорной цены в зависимости от того, какой вариант оно выберет.

Использование системы скидок за ускорение расчётов даёт возможность организации сократить расходы по контролю и взысканию дебиторской задолженности, кроме того, получить информацию о платёжеспособности и финансовой устойчивости покупателя. Вероятно, что отказ от выгодной сделки свидетельствует о наличии у него финансовых затруднений.

· Другим способом воздействия на ускорение расчётов с покупателями является введение в расчёт штрафных санкций за задержку платежа. Взаимосвязь срока погашения дебиторской задолженности и её стоимости требует особого внимания. Увеличение сроков оплаты равносильно снижению цены на продукцию. Как мы уже убедились из вышепроведённых расчётов, при среднем сроке погашения дебиторской задолженности в размере 10000 рублей, равном 90 дней, её величина в реальном измерении составляет 9287 рублей, при сроке в 60 дней – 9519 руб., при 30 днях – 9756 рублей.

СПИСОК ИСТОЧНИКОВ ИНФОРМАЦИИ

Нормативно-правовые акты органов законодательной и исполнительной власти

1. Конституция Российской Федерации. Принята всенародным голосованием 12.12.1993 (с последующими изменениями и дополнениями).

2. Гражданский Кодекс Российской Федерации (часть четвертая) от 18.12.2006 №230-ФЗ (с последующими изменениями и дополнениями).

3. Федеральный закон Российской Федерации от 24.11. 2008 №204-ФЗ "О федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов" (с последующими изменениями и дополнениями).

4. Постановление Правительства Российской Федерации от 15.06.2004 №278 "Об утверждении Положения о Федеральной службе финансово-бюджетного надзора".

5. Приказ Министерства финансов Российской Федерации (Минфин России) от 27.07.2009 №77н "О введении отчета о расходах бюджета субъекта Российской Федерации, источником финансового обеспечения которых являются межбюджетные трансферты".

6. Перечень источников средств для увеличения уставного капитала дан в п. 3.1 Стандартов эмиссии акций при учреждении акционерных обществ, дополнительных акций, облигаций и их проспектов эмиссии, утвержденных Постановлением Федеральной комиссии по рынку ценных бумаг от 11.11.1998 № 47.

7. Приказ Минфина РФ № 71 и Федеральной комиссии по рынку ценных бумаг № 149 от 05.08.1996 // Экономика и жизнь. – 1996. - № 40.

8. Постановление Президиума Высшего Арбитражного Суда Российской Федерации от 25.06.2002 № 8795/01.

9. Федеральный закон от 26.12.1995 № 208-ФЗ "Об акционерных обществах" (ред. от 27.07.2006) // СЗ РФ, 01.01.1996, № 1, ст. 1

Словари и энциклопедии

10. Райзберг Б.А., Лозовский Л.Ш. Экономика и управление. Словарь. – М.: Московский психолого-социальный институт, 2005. – 488с.

11. Большая экономическая энциклопедия. – М.: Эксмо, 2007. – 816с.

Учебники и учебные пособия

12. Адаменкова С.И. Анализ хозяйственной деятельности: Учеб.-метод. пособ. – Мн., 2004. – 450 с.

13. Анализ хозяйственной деятельности под ред. И.М. Лемешевского, - Мн.:БГЭУ, 2007. – 602с

14. Анализ хозяйственной деятельности в промышленности/ Под ред. В.И.Стражева. – Мн.: Выш.шк., 2003. – 480 с.

15. Берднекова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. – М.: Инфра-М, 2003. – 427 с.

16. Бернстайн Л.А. Анализ финансовой отчётности: теория, практика и интерпретация / Пер. с англ. — М.: Финансы и статистика, 1996.

17. Бригхем Ю. Гапенски Л. Финансовый менеджмент: в 2-х томах / перев. с англ. под ред. В.В. Ковалева, СпБ: Экономическая школа, 2001

18. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов. Теория и практика. 3-е изд., Дело, 2004, с. 888

19. Государственные и муниципальные финансы: учебник / под ред. проф. С.И. Лушина, проф. В.А. Слепова. – М. : Экономистъ, 2007. – 763с.

20. Грачев, А.В. Анализ и управление финансовой устойчивостью предприятия: Учебно-практическое пособие/ А.В. Грачев. - М.: Издательство "Финпресс", 2002. - 208 с

21. Грачёв А.В. Финансовая устойчивость предприятия: анализ, оценка и управление: Учебно-практическое пособие. — М.: Дело и Сервис, 2004.

22. Донцова Л.В, Никифорова Н.А. - Анализ финансовой отчетности. Учебник, 2008, Издательство: Дело и Сервис,

23. Ковалёв В.В. Финансовый анализ: методы и процедуры. — М.: Финансы и статистика, 2002.

24. Ковалев А. П. Диагностика банкротства. - М.: АО "Финстатинформ", 2005. – С.96

25. Крейнина М.Н. Финансовый менеджмент: Учебное пособие. 2-е изд., перераб. • и доп. — М.: Дело и Сервис, 2001.

26. Ломакин Д.В. Увеличение уставного капитала акционерного общества. – М., 2006. – С. 129.

27. Лукасевич И.Я. Финансовый менеджмент: учебник / И.Я. Лукасевич. – М.: Эксмо, 2009. – (Высшее экономическое образование).

28. Любушин Н.П., - Комплексный экономический анализ хозяйственной деятельности. 3-е изд., перераб. и доп. Издательство. Юнити. Год издания. 2006. Страниц. 448

29. Мозолин В.П., Юденков А.П. Комментарий к Федеральному закону "Об акционерных обществах". – М., 2002. – С. 135.

30. Пеньков Б.Е. Управление капиталом предприятия. — М.: Агроконсалт, 2001.

31. Русак Е.С. Экономика предприятия: Курс лекций. / Е.С.Русак; Академия управления при Президенте Республики Беларусь. -2-е изд. -Мн., 2004. - 44c.

32. Савицкая Г.В. Анализ хозяйственной деятельности. – Мн.: Новое издание, 2001. – 704 с.

33. Селезнева Н.Н., Ионова А.Ф. Анализ финансовой отчетности организации: Учеб. пособие для студентов вузов по специальности "Бухгалтерский учет, анализ и аудит, слушателей курсов по подготовке и переподготовке бухгалтеров и аудиторов. - 3-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2007. - 583 с.

34. Фадейкина Н.В., Котова В.А. Бюджетный учет и отчетность: Практическое пособие по бюджетному учету. – Новосибирск: СИФБД, 2005. – 83 с

Периодические издания

35. Морозова В.Л. Проблема формирования рациональной структуры оборотных активов "платежеспособной" организации // "Экономический анализ. Теория и практика". – 2007. - N 14. – С. 17-25.

36. Мухамедьярова А. Как уравновесить ликвидность и рентабельность // "Консультант". – 2006. - N 11. - С. 12-19

37. А.Г. Хайруллин Управление финансовыми результатами деятельности организации.// "Экономический анализ",№10, 2006г.

Источники статистических данных

37. Бюллетень банковской статистики. – М.: ЦБ РФ. – 2008. - №4 – С.41 -49.

38. Годовой отчёт ООО "Спецстроймонтаж" за 2007 гoд. www.slka.ru

39. Годовой отчёт ООО "Спецстроймонтаж" за 2008 год. www.slka.ru

40. Российский статистический ежегодник. 2008: Стат.сб. / Росстат. – М.,2008.

41. Россия в цифрах. 2008: Крат.стат.сб. / Росстат. – М., 2008.

42. Финансы России. 2008: Стат.сб. / Росстат. – М.,2008.

Ресурсы Интернета

http://www.eerc.ru/details/download.aspx?file_id=3886

http://news.finance.ua/ru/orgsrc/~/2/1/192/34324

http://www.cbr.ru/statistics/credit_statistics/MB.asp

http://www.cbr.ru/analytics/bank_system/

http://www.rambler.ru/news/economy/0/526013511.html

ПРИЛОЖЕНИЯ

ПРИЛОЖЕНИЕ

БАЛАНС ПРЕДПРИЯТИЯ

| за 2008г. Организация ООО "Спецстроймонтаж" Отрасль (вид деятельности) строительство Организационно-правовая форма Орган управления государственным имуществом Единицы измерения:, тыс. руб. | Форма №1 по ОКУД Дата (год, месяц, число) по ОКПО ИНН По ОКВЭД По ОКОПФ/ОКФС По ОКВИ | КОДЫ | |||

| 0710001 | |||||

| 2008 | 31 | 12 | |||

| 01395868 | |||||

| 5251000950 | |||||

| 28.11 | |||||

| 47 | 16 | ||||

| 384 | |||||

Баланс предприятия

| АКТИВ | Код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| 1. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы (04,05) | 110 | 0 | 0 |

| Основные средства (01, 02, 03) | 120 | 156922 | 152599 |

| Незавершенное строительство (07, 08, 61) | 130 | 0 | 0 |

| Долгосрочные финансовые вложения (06, 82) | 140 | 2 | 2 |

| Отложенные налоговые активы | 145 | 0 | 85 |

| Прочие внеоборотные активы | 150 | 1020 | 1004 |

| ИТОГО по разделу I | 190 | 157944 | 153690 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 210 | 261001 | 222372 |

| В том числе: | |||

| сырье, материалы и другие аналогичные ценности (10, 15, 16) | 211 | 190717 | 151793 |

| животные на выращивании и в откорме (11) | 212 | 0 | 0 |

| затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30, 36, 44) | 213 | 64687 | 40294 |

| готовая продукция и товары для перепродажи (40, 41) | 214 | 3424 | 27228 |

| товары отгруженные (45) | 215 | 0 | 0 |

| расходы будущих периодов | 216 | 2173 | 3058 |

| прочие запасы и затраты | 218 | 0 | 0 |

| Налог на добавленную стоимость по приобретенным ценностям (19) | 220 | 6549 | 301 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 10798 | 7032 |

| в том числе: | |||

| покупатели и заказчики (62,76,82) | 231 | 10798 | 6730 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 56942 | 131693 |

| в том числе: | |||

| покупатели и заказчики (62,76,82) | 241 | 23847 | 39327 |

| Краткосрочные финансовые вложения (56, 58, 82) | 250 | 733 | 0 |

| Денежные средства | 260 | 1072 | 6460 |

| Прочие оборотные активы | 270 | 356 | 166 |

| ИТОГО по разделу II | 290 | 337451 | 368024 |

| Баланс | 300 | 495395 | 521714 |

| ПАССИВ | Код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| Уставной капитал (85) | 410 | 4935 | 4935 |

| Добавочный капитал (87) | 420 | 6367 | 6367 |

| Резервный капитал (86) | 430 | 0 | 247 |

| в том числе: | |||

| резервные фонды, образованные в соответствии с законодательством | 431 | 0 | 0 |

| резервы, образованные в соответствии с учредительными документами | 432 | 0 | 247 |

| Целевое финансирование | 433 | 0 | 733 |

| Нераспределенная прибыль прошлых лет (88) | 470 | 27578 | 40375 |

| Нераспределенная прибыль отчетного года | 480 | 0 | 0 |

| ИТОГО по разделу III | 490 | 38880 | 52657 |

| IV. ДОЛГОСРОЧНЫЕ ПАССИВЫ | |||

| Заемные средства (92, 95) | 510 | 48923 | 0 |

| Отложенные налоговые обязательства | 515 | 6972 | 9419 |

| Прочие долгосрочные пассивы | 520 | 0 | 0 |

| ИТОГО по разделу IV | 590 | 55895 | 9419 |

| V. КРАТКОСРОЧНЫЕ ПАССИВЫ | |||

| Заемные средства (90, 94) | 610 | 117974 | 236620 |

| Кредиторская задолженность | 620 | 280216 | 218210 |

| в том числе: | |||

| поставщики и подрядчики (60, 76) | 621 | 153107 | 64620 |

| Задолженность перед персоналом организации | 622 | 7604 | 8358 |

| задолженность перед государственными внебюджетными фондами | 623 | 2034 | 328 |

| по налогам и сборам (70) | 624 | 10514 | 13664 |

| прочие кредиторы | 625 | 106957 | 131240 |

| Расчеты по дивидендам (75) | 630 | 3 | 3 |

| Доходы будущих периодов (83) | 640 | 0 | 669 |

| Резервы предстоящих расходов и платежей | 650 | 2427 | 4136 |

| ИТОГО по разделу V | 690 | 400620 | 459638 |

| БАЛАНС (сумма строк 490 + 590 + 690) | 700 | 495395 | 521714 |

Похожие работы

... нормативных актов перед ГК, что позволяет отразить ряд особенностей по снабжению данными ресурсами через присоединенную сеть. Задание №2 Финансовая аренда (лизинг): понятие, виды, содержание По договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество ...

... пересмотр норм, неотраженный в плановых лимитах по труду, или изменились расчетные (тарифные) ставки и так далее. 2. АНАЛИЗ ИСПОЛЬЗОВАНИЯ ФОНДА ЗАРАБОТНОЙ ПЛАТЫ НА ООО «СпецСтройМонтаж - Самара» 2.1 Анализ эффективности использования персонала предприятия Обеспеченность предприятия трудовыми ресурсами определяется путем сравнения фактического количества работников по категориям и ...

0 комментариев