Навигация

Сутність, види, класифікація податків в Україні

1.1 Сутність, види, класифікація податків в Україні

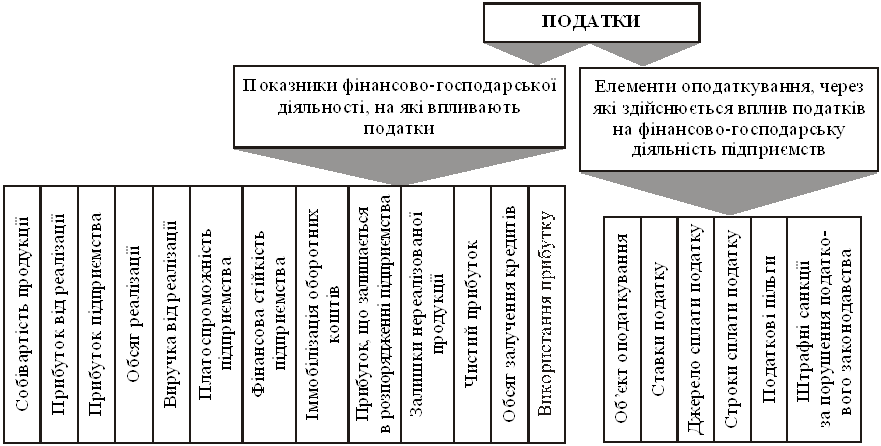

Податки, як особлива сфера виробничих відносин, є своєрідною економічною категорією. Податки виражають реально існуючі грошові відносини, які проявляються під час використання частини національного доходу на загальнодержавні потреби.

Процес виникнення та становлення податків як особливої форми соціальних відносин пройшов декілька етапів [46,с.47].

Перший етап виникнення податкових відносин пов’язаний з рабовласницькими суспільствами. Виникнення держави як особливого інструменту регулювання суспільних відносин та захисту права приватної власності стало безпосередньою причиною існування податків. Основними формами оподаткування цього періоду стають прямі (подушний, поземельний) податки та непрямий – мито, як специфічна форма оподаткування торговельної діяльності.

Другий етап розвитку податків відбувся в умовах феодального способу господарювання, який в свою чергу поділяється на періоди раннього та пізнього середньовіччя. Особливість раннього середньовіччя полягає в натуральному характері податків. Основними носіями податків виступали селяни (як вільні, так і закріпачені), що пов’язано з особливостями земельних відносин. Реципієнтами (отримувачами) податків виступали місцеві феодали. Для пізнього середньовіччя характерним стають процеси централізації державної влади в руках монархів, що викликало відповідну концентрацію державних фінансів в руках центральної влади і розширення кола платників податків за рахунок духовенства, дрібних та великих феодалів, міського населення.

На третьому етапі в буржуазних суспільствах, які прийшли на зміну абсолютним монархіям, відбувалось остаточне формування сучасної системи оподаткування. Оскільки провідною верствою в цей період стає буржуазія, нею встановлюються нові принципи оподаткування (справедливість, рівномірність та дешевизна податків, запровадження податків виключно парламентськими законами тощо). Виникають такі сучасні форми оподаткування, як пряме прибуткове оподаткування, остаточно формується підсистема непрямого оподаткування – специфічних та універсальних акцизів. Суттєвою особливістю слід вважати запровадження системи обов’язкового соціального страхування та превалювання регулюючої функції оподаткування над фіскальною.

Сьогодні Україна вибудовує свою податкову систему, орієнтуючись на найрозвиненіші країни світу. Адже податкова система є найважливішою основою економічної системи кожної розвиненої країни. З одного боку вона забезпечує фінансову базу держави, а з іншого – виступає головним знаряддям реалізації її економічної доктрини. Податки – це об’єктивне суспільне явище, тому при побудові податкової системи слід виходити з реалій соціально-економічного стану країни. Жодна держава не може обійтись без податків, що є головним у її відносинах з суб‘єктами господарювання. Історично це найдавніша форма фінансових відносин між державою і членами суспільства.

Сутність податків полягає в обов’язковому перерозподілі національного доходу з метою формування державних фінансових фондів. Особливістю податків є їх примусовий, обов’язковий характер, який не потребує зустрічної індивідуальної оплатності з боку держави.

До основних термінів сучасної системи оподаткування в Україні відносяться [31, с.22]:

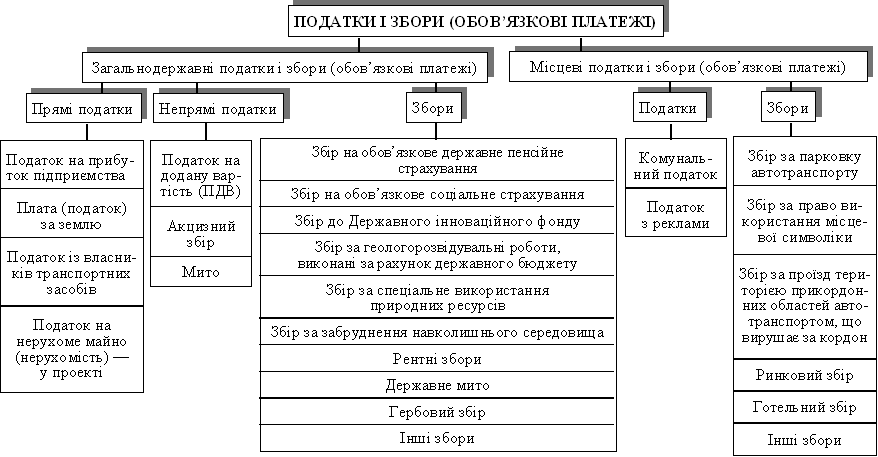

1. Податок (збір, внесок до державного цільового фонду) – в Україні це обов’язковий платіж до бюджетів різних рівнів або державних цільових фондів, що здійснюються в порядку і на умовах, визначених законодавством України щодо оподаткування.

2. Суб`єкт, або платник податків, зборів та обов’язкових платежів – це особи, на яких Конституцією України та податковим законодавством покладено обов’язки:

а) сплачувати податки, збори та обов’язкові платежі;

б) нараховувати, утримувати та перераховувати податки, збори та обов’язкові платежі до бюджетів і до державних цільових фондів.

Платник податків може визнаватись суб’єктом оподаткування одним або декількома податками, зборами та обов’язковими платежами в залежності від діяльності, яку він провадить, володіння майном або інших обставин, у разі наявності яких виникають податкові зобов’язання.

Суб’єктом оподаткування може визнаватись й особа, на яку відповідно до податкового законодавства України покладено обов’язки щодо нарахування податків, зборів та обов’язкових платежів, утримання їх з платника та перерахування до бюджету.

Суб’єктами оподаткування або платниками податків, зборів та обов’язкових платежів є юридичні або фізичні особи, міжнародні об’єднання та організації, які відповідно до чинного податкового законодавства безпосередньо зобов’язані нараховувати, утримувати та сплачувати податки, збори та інші обов’язкові платежі.

Податкове законодавство завжди розпочинається з визначення суб’єктів оподаткування або платників податків, зборів та обов’язкових платежів, оскільки необхідно чітко знати, хто повинен платити той чи інший вид платежу до бюджету чи до державного цільового фонду та хто несе перед державою відповідальність за несплату або несвоєчасну сплату цього платежу.

3. Об`єкт оподаткування – юридично обумовлений факт або подія, після настання яких у суб’єкта виникає обов’язок сплатити податок; з економічної точки зору об’єктом оподаткування можуть виступати доход, прибуток, майно, грошовий капітал або розмір споживання.

Кожен податок, збір та обов’язковий платіж має самостійний об’єкт оподаткування, який визначається чинним податковим законодавством. Об’єкт оподаткування повинен бути стабільним, чітко визначеним, мати безпосереднє відношення до платника податку.

4. Предмет оподаткування – фізична, якісна характеристика об’єкту, яка виступає еквівалентом об’єкту з метою оподаткування.

5. Одиниця оподаткування – це одиниця виміру (фізичного чи грошового) об`єкта оподаткування. Фізичний вимір досить точно відображає об`єкт оподаткування.

6. Податкова ставка – законодавчо установлений розмір податку на одиницю оподаткування. Існують такі підходи до встановлення податкових ставок:

універсальний ( для всіх платників встановлюється єдина податкова ставка);

диференційований (для різних платників існують різні рівні ставок).

За побудовою ставки бувають:

тверді ( встановлюються у грошовому виразі на одиницю оподаткування в натуральному обчисленні):

а) фіксовані – встановлені конкретних сум;

б) відносні – визначені відносно до певної величини (наприклад., у процентах до мінімальної заробітної плати).

процентні ставки встановлюються щодо об’єкта оподаткування, який має грошовий вираз. Вони поділяються на три види:

а) пропорційні ставки, які не залежать від розміру об`єкта оподаткування;

б) прогресивні ставки розмір яких зростає разом в міру збільшення обсягів об`єкта оподаткування:;

в) регресивні ставки, на відміну від прогресивних, зменшуються в міру зростання об`єкта оподаткування.

7. Податкова квота – це частка податку платника, яка може бути визначена як в абсолютному розмірі й у відносному виразі. Значення податкової квоти полягає в тому, що вона характеризує рівень оподаткування.

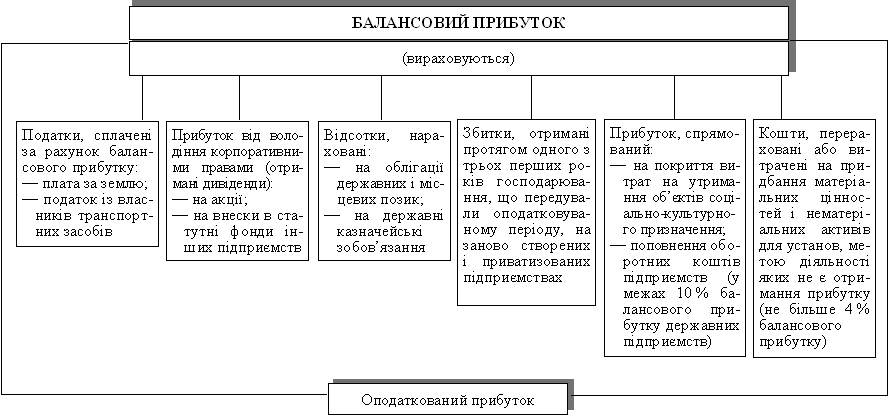

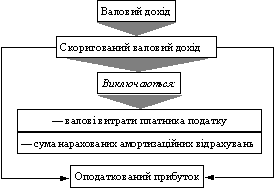

8. Податковий оклад остаточна сума, що підлягає сплаті до бюджету; в більшості податків визначається як добуток бази оподаткування на ставку оподаткування.

9. Джерело сплати податку – фінансовий фонд суб’єкта оподаткування, за рахунок якого відбувається сплата податку. Як правило, джерелом можуть виступати прибуток , валовий доход, чистий доход фізичної особи тощо.

10. Податкова пільга – законодавчо закріплене повне або часткове звільнення від сплати податків. зборів та інших обов’язкових платежів.

Оскільки податки мають ознаки фінансових відносин (перерозподіл коштів та формування фондів), можна розрізнити такі основні функції податків як категорії фінансів:

Похожие работы

... і терміни сплати податків. 6. Необхідність тимчасового використання оборотного капіталу підприємств для сплати податків. ТЕСТ 7. Назвіть основні причини, що пояснюють недоліки системи оподаткування підприємств. 1. Недостатня кількість професійно підготовлених фахівців, які розробляють законодавчі акти з питань оподаткування. 2. Недостатня кількість національного досвіду з оподаткування пі ...

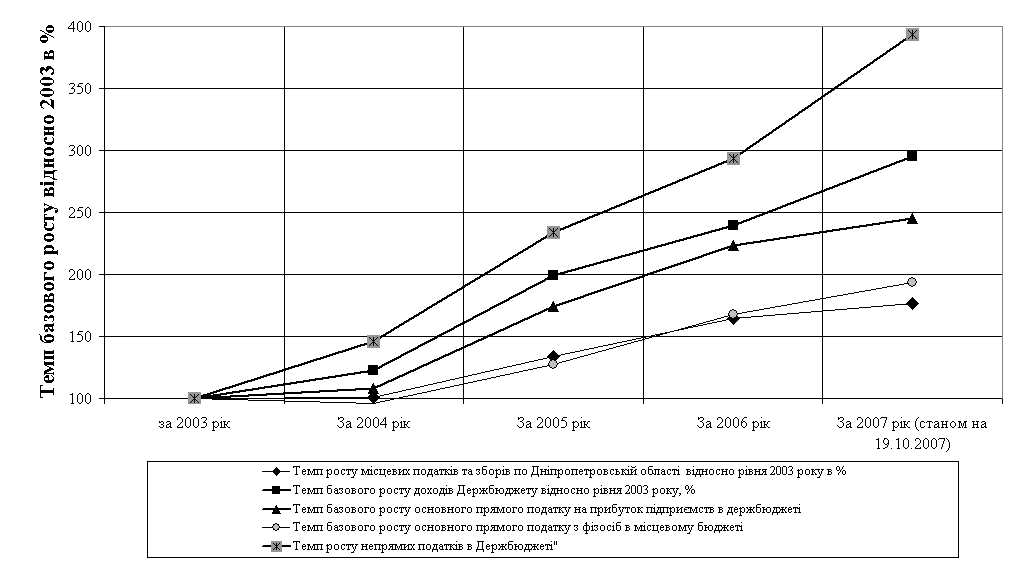

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

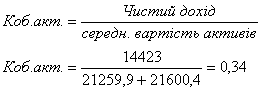

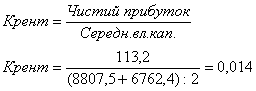

... ів майже у 8 разів. Але до кінця 2009 року цей показник підвищився до майже 8%. Загалом відбувся спад прибутковості активів майже у 2 рази. РОЗДІЛ 2. БУХГАЛТЕРСЬКА ФІНАНСОВА ЗВІТНІСТЬ НА ПІДПРИЄМСТВІ 2.1 Звітність, її призначення та вимоги до неї Не рідко ситуації складаються так, що представники податкових органів на місцях вимагають від підприємств надати ті чи інші документи, звіти, в ...

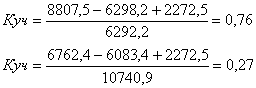

... ічних та організаційних методів управління здебільшого забезпечує достатньо ефективне господарювання. РОЗДІЛ 2. ОЦІНКА ТА АНАЛІЗ РЕЗУЛЬТАТИВНОСТІ ФІНАНСОВО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА «КОМТЕКС» 2.1 Управління виробничими запасами та запасами готової продукції на підприємстві У процесі фінансово-господарської діяльності підприємству необхідно мати певну суму грошових коштів для ...

0 комментариев