Навигация

Анализ и управление заемным капиталом

17. Анализ и управление заемным капиталом.

Потребность в привлечении заемных средств может возникнуть в результате отклонений в нормальном ходе кругооборота средств по независящим от предприятия причинам: необязательность партеров, чрезвычайные обстоятельства, и т.д.; в ходе проведения реконструкции и технического перевооружения производства; из-за отсутствия достаточного стартового капитала; из-за наличия сезонности в производстве, заготовках, переработке, снабжении и сбыте продукции и по другим причинам.

Вопрос о том, как финансировать те или иные активы предприятия - за счет краткосрочного или (долгосрочного заемного и собственного) капитала, можно обсуждать в каждом конкретном случае. Однако предприятия часто следует правилу, согласно которому элементы основного капитала, а также наиболее стабильная часть оборотного капитала (н-р, страховые запасы, часть дебиторской задолженности) должны финансироваться за счет долгосрочного капитала. Остальная часть оборотных активов, величина которых зависит от товарного потока, наоборот, финансируется за счет краткосрочного капитала.

Все внимание источники финанс-я попадают в две категорий: финанс-я путем получения кредитов (кратко и долгосрочных) и выпуска ценных бумаг.

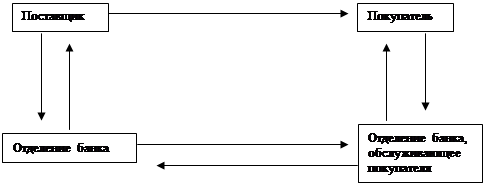

Виды финанс-я извне: 1. Коммерческий кредит. 2 Банковская ссуда. 3 Факторинг. 4 Инвестиционный налоговый кредит. 5 Ипотечный кредит. 6 Лизинг. 7 Фрэнчайзинг. 8 %-ные свопы.9 Международные источники (прямое валютное инвестирование, создание совместных предприятий, эмиссия евроакций и еврооблигаций, открытие кредитной линии, %-ные и валютные свопы, опционы). 10 Страхование. 11 Форвардные и фьючерсные контракты. 12 Операции РЕПО (договоры об обратном выкупе ценных бумаг).

Когда хозяйственная деятельность предприятия и его развития осуществляется как за счет собственных средств, так и за счет заемных средств, важную аналитическую характеристику приобретает финансовая независимость предприятия от внешних заемных источников и платежеспособность предприятия, а это во многом зависит от структуры источников финанс-я предприятия.

Состав и структуру заемного капитала изучают, используя информацию 4 и 5 разделов пассива баланса.

Анализ состава и структуры з. к. целесообразно начать с выяснения роли долгоср. и краткосроч. кредитов в обеспеч. деят-ти фирмы. Следует указать удалось ли фирме привлечь фин. заем средства на долгосрочн. основе. Если провод-ся внутрихоз. финанализ, то интерес пред-ют сроки востребования долгосроч кредитов. Затем следует более подробно рассмотреть состав и структуру краткосроч. обязательств фирмы. Особое внимание следует уделить просроч. задолженности форма №5. В процессе анализа необходимо изучить состав, давность появления кредитной задолженности, наличие частоту и причину образ просроч . задолженности поставщикам ресурсов, персоналу по оплате труда, бюджету, внебюдж. фондам, установить сумму выплаченных санкций за просроченность платежей.

Анализируя объективность привлеч. з.к. необходимо дать оценку рациональности политики заимствования средств.

Сначала рассчитывают рентабельность СК (ссудного капитала) = ЧП:СК*100%, и рентабельность вложений Рвлож= (ЧП+% за кредит): СК+ЗК Рентабельность СК должна быть выше рент вложений. Их сравнением определяем величину эффекта финансового рычага ЭФР = Рск –Рв. Все в порядке, если ЭФР величина положит. Затем оценивают оптимальный ЭФР. Рассматриваем уровень Рск следует учитывать, что чистая Рск меньше из-за налога на прибыль примерно на 1/3, 1/4.

Заемный капитал позволяет увеличить Рск. Поэтому многие западные экономисты считают, что ЭФР должен быть равен ==от 1/3 Рв до 1/2 Рв, чтобы компенсировать налоговые изъятия и обеспечить СК достойную отдачу. Если ЭФР в 2 или в 3 раза ниже Рв, то при таком соотношении показателей соблюдается сочетание относительно низкого соб-ав капитала и достаточно высокого уровня ЭФР.

Важным вопросом анализа явл. оценка рациональности структуры источников сред-в. Достижение достаточности Рск зависит от структуры источников. В свою очередь возможности пред-я по формир-ю той или иной структуры капитала зависят от Рск. При высоком уровне Рск можно больше ср-в оставлять на развитие рефинанс-я. Прибыли и привлекает заемные ср-ва. Банкир при решении вопроса о выдаче кредита обращает внимание на Рск и достигнутые соотношения между соб-ми и заемными ср-ми, поскольку в критической ситуации именно СК способен стать обеспечением кредита.

Чрезвычайно высокая доля заемного капитала свидетельствует о повышенном риске банкротства. Пред-е не должно полностью исчерпывать свою заемную способность, чтобы в экстремальных ситуациях покрыть недостаток сред-в кредитом. Поэтому оценивая рациональность политики привлечения з.к. следует определить долю заемн. сред-в и плеча фин. рычага. Опытные фин менеджеры в США считают, что лучше не доводить долю ЗС в пассиве более чем до 40 %, этому положению соответствует ПФР=0,67 ЗК/СК=0,4/ 0,6=0,67

Похожие работы

... коммерческой организации на рынке ценных бумаг. Меры по снижению дебиторской и кредиторской задолженностей. Зав. кафедрой -------------------------------------------------- Экзаменационный билет по предмету ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ Билет № 25 Финансовая стратегия и тактика. Затраты на воспроизводство производственных фондов, их содержание и целевое ...

... функцию. По составу банковских операций государственные и полугосударственные банки очень сильно отличаются от коммерческих. Эмиссионный и инвестиционные банки осуществляют эмиссионную и инвестиционную политику денежного обращения – выпуск дополнительных собственных акций и инвестиций в ценные бумаги других участников денежного обращения. Инвестиционный банк функционирует на основе лицензии и ...

... без акцепта оплачиваются требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги. 2. Особенности обращения и котировки ценных бумаг 2.1. Классификация ценных бумаг. В соответствии с законодательством ценной бумагой является документ, составленный по установленной форме и при ...

... и регулируемое государственными законами денежное обращение страны. В зависимости от того, в какой форме функционируют деньги различают два типа денежных систем: система металлического обращения и система бумажно-кредитного обращения. Денежная система состоит из ряда элементов, среди которых выделяются: принципы организации системы; денежная единица; виды денег, находящиеся в обращении и ...

0 комментариев