Навигация

Налоговое бремя экономики и бремя государства (их сущность и взаимосвязи)

20. Налоговое бремя экономики и бремя государства (их сущность и взаимосвязи).

Функционирующая система налогообложения в сов-ти с налогопл-ми форм-т нал. потенциал, под кот. понимается совокупная способность объектов и базы налогообложения приносить гос-ву доходы в виде налоговых поступлений. нал. потенциал явл. производным от эк-го потенциала страны страны и одновременно фактором его динамики. Мера нал. потенциала определяет финансовые ресурсы гос-ва и налоговое бремя экономики. Нал. потенциал эк-ки без учета льгот по налогам и сборам п.с. налоговое бремя эк-ки. НБ п.с. часть ВВП, подлежащую изъятию в бюджетную систему гос-ва посредством действующей с-мы налогообложения. Уровень НБ определяется бременем гос-ва , т.е. совокупностью и содержанием ф-ций, реализуемых властями и зависит от уровня эк-го развития, национальных традиций, принципов налогообложения. В 2005 г. уровень налогового бремени – 36,3% (без учета недоимки)

Нал. бремя= отношение поступающих налогов к ВВП, бремя гос-ва = отношение расходов бюджете к ВВП

Нал.бремя и бремя гос-ва д.б. равны м/у собой.

21. Налоговые и таможенные органы РФ как участники налоговых отношений.

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему РФ налогов и сборов. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы.

Налоговые органы осуществляют свои функции и взаимодействуют с федеральными органами исполнительной власти, органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления и государственными внебюджетными фондами посредством реализации полномочий, предусмотренных настоящим Кодексом и иными нормативными правовыми актами Российской Федерации.

Таможенные органы пользуются правами и несут обязанности налоговых органов по взиманию налогов при перемещении товаров через таможенную границу Российской Федерации в соответствии с таможенным законодательством Российской Федерации, настоящим Кодексом, иными федеральными законами о налогах, а также иными федеральными законами.

22. Налогообложение доходов физических лиц в РФ. Налоговые резиденты и нерезиденты.

НДФЛ явл. федеральным прямым налогом. Он построен на резидентском принципе и уплачивается на территории всей страны по единым ставкам.

Налогоплательщиками признаются физ.лица, являющиеся налоговыми резидентами РФ, а также физ.лица, получающие доходы от источников, расположенных в РФ, не являющиеся налоговыми резидентами РФ. Резидент – физическое лицо, фактически находящееся на территории РФ не менее 183 дней в течении следующих подряд месяцев. Нерезиденты несут ограниченную налоговую обязанность.

23. Обжалование актов налоговых органов и действий или

бездействия их должностных лиц.

Каждое лицо имеет право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц

Нормативные правовые акты налоговых органов могут быть обжалованы в порядке, предусмотренном федеральным законодательством.

Акты налоговых органов, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган или в суд.

Подача жалобы в вышестоящий налоговый орган не исключает права на одновременную или последующую подачу аналогичной жалобы в суд

Судебное обжалование актов налоговых организациями и ИП производится путем подачи искового заявления в арбитражный суд в соответствии с арбитражным процессуальным законодательством.

В случае обжалования актов налоговых органов в суд по заявлению налогоплательщика (плательщика сборов, налогового агента) исполнение обжалуемых актов, совершение обжалуемых действий могут быть приостановлены судом в порядке, установленном соответствующим процессуальным законодательством РФ.

Жалоба в вышестоящий налоговый орган подается в течение трех месяцев со дня, когда лицо узнало или должно было узнать о нарушении своих прав. К жалобе могут быть приложены обосновывающие ее документы.

Апелляционная жалоба подается в вынесший это решение налоговый орган, который обязан в течение трех дней со дня поступления указанной жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

По итогам рассмотрения жалобы на акт налогового органа вышестоящий налоговый орган (вышестоящее должностное лицо) вправе:

1) оставить жалобу без удовлетворения;

2) отменить акт налогового органа;

3) отменить решение и прекратить производство по делу о налоговом правонарушении;

4) изменить решение или вынести новое решение.

Решение налогового органа по жалобе принимается в течение одного месяца со дня ее получения.

Жалобы (исковые заявления) на акты налоговых органов, поданные в суд, рассматриваются и разрешаются в порядке, установленном гражданским процессуальным, арбитражным процессуальным законодательством и иными федеральными законами.

24. Определение налога, сбора. Общие и отличительные признаки налога и сбора.

Налог – это обязательный индивидуально-безвозмездный платеж, взимаемый с организации и физ. лиц в форме отчуждения принадлежащих им на праве собственности хозяйственного ведения, оперативного управления денежных средств в целях финансового обеспечения деятельности государства. Сбор – это обязательный взнос, взимаемый с организаций и физ. лиц, уплата которого является одним из условий совершения юридически значимых действий (Сбор за пользование объектами животного мира и водными биологическими ресурсами).

Отличительная черта налога

1. Обязательный платеж

2. Безвозвратный платеж

3. Индивидуально безвозмездный платеж

4.Цель уплаты налога – финансовое обеспечение

деятельности государства

5. Не закреплен за конкретным расходом бюджета

6.Уплачивается систематически (ежедекадно, ежемесячно, ежеквартально, ежегодно)

Отличительная черта сбора

1.Возмездный платеж

2.Целевой платеж

3. Не являются систематическим платежом

41. Элементы земельного налога и их характеристика.

Земельный налог – уплачивают собств-ки земли, землевлад-цы и землепольз-ли. Объект обложения: налог взимается за земли с/х назнач. и за земли не с/х назнач. Нал. период: календарный год. Отчетными периодами для налогоплательщиков - организаций и физических лиц, являющихся индивидуальными предпринимателями, признаются первый квартал, второй квартал и третий квартал календарного года. Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных и не могут превышать:

1) 0,3 процента в отношении земельных участков:

отнесенных к землям с/х назначения или к землям в составе зон с/х о использования в поселениях и используемых для сельскохозяйственного производства;

занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

2) 1,5 процента в отношении прочих земельных участков.

Похожие работы

... п. 3 ст. 46 НК, для принятия налоговым органом решения о взыскании налога за счет иного имущества налогоплательщика или налогового агента. Между тем следует иметь в виду, что в ст. 47 НК, так же как и в ст. 46 НК, определяются правила принудительного взыскания налога налоговым органом во внесудебном порядке. Одним из существенных условий для применения этих правил является ограничение срока, в ...

... участия, выданных управляющим ипотечным покрытием до 1 января 2007 г. Следует обратить внимание, что существуют некоторые особенности при взыскании налогов с граждан. Граждане уплачивают земельный налог, налог на имущество и транспортный налог на основании налогового уведомления. Так, согласно п.3 ст.363 НК РФ: «3. Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог ...

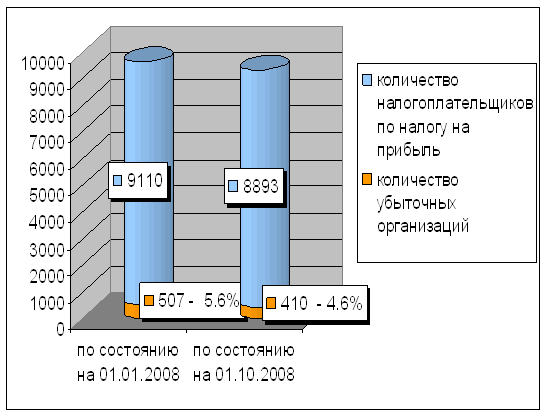

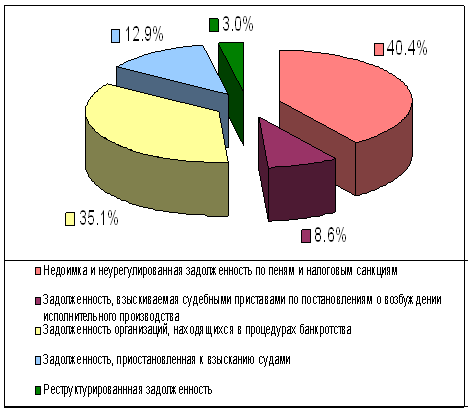

... задолженность, 40,4% – недоимка и неурегулированная задолженность по пеням и налоговым санкциям. Структура недоимки по налогам и сборам по данным УФНС по Рязанской области РФ представлена в Приложении Д. Недоимка по налогам и сборам в целом по области по состоянию на 01.01.2009 г. составила 1336 млн. руб. что выше уровня на 01.01.2008 г. на 123 млн. руб. или на 10,1%. В 2008 году недоимка по ...

... с правовыми нормами. На основании вынесенного решения налогоплательщику направляется требование об уплате сумм доначисленных налогов и пеней. Глава 2 Учет поступлений по налогам и сборам и задолженности по их уплате 2.1 Полномочия по взысканию сумм налогов, пеней и штрафов Полномочия налоговых органов по взысканию сумм налогов, пеней и штрафов - это полномочия, связанные с ...

0 комментариев