Навигация

Налоговая декларация: ее назначение и основные разделы

15. Налоговая декларация: ее назначение и основные разделы.

НД – представляет собой письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога и (или) другие данные, связанные с исчислением и уплатой налога. НД представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах. Налоговая декларация представляется в налоговый орган по месту учета налогоплательщика по установленной форме на бумажном носителе или в электроном виде в соответствии с законодательством РФ. Бланки налоговых деклараций предоставляются налоговыми органами бесплатно. Налоговая декларация может быть представлена налогоплательщиком в налоговый орган лично или через его представителя, направлена в виде почтового отправления с описью вложения или передана по телекоммуникационным каналам связи. При представлении декларации лично на копии налоговый орган делает пометку о ее принятии и дате. Если декларация высылается по почте, то датой представления считается дата заказного письма с описью вложения. В каждой налоговой декларации указывается ИНН, присвоенный налогоплательщику. Форма налоговой декларации, если она не утверждена законодательством о налогах и сборах, разрабатывается МНС РФ. Основные федеральные, региональные и местные налоги имеют инструкции по заполнению налоговой декларации, издаваемые МНС по согласованию с МФ РФ. При обнаружении налогоплательщиком в поданной им налоговой декларации ошибок, приводящих к занижению суммы налога, подлежащей уплате, он обязан внести необходимые изменения в налоговую декларацию. Налогоплательщик освобождается от ответственности, если заявление об изменении налоговой декларации делается: 1. до истечения срока подачи налоговой декларации: 2. после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога.

Налоговая декларация должна состоять из следующих частей - титульный лист; раздел 1 декларации, содержащий информацию о суммах налога, подлежащих к уплате в бюджет по данным налогоплательщика; раздел декларации, содержащий основные показатели, участвующие в контрольных соотношениях и используемые для исчисления налога, а также необходимые для формирования статистической отчетности налоговых органов (налоговые базы, налоговые ставки, суммы налога, подлежащие уплате или возврату, иные показатели - налоговые льготы, вычеты и др.); разделы (приложения), содержащие дополнительные данные об отдельных показателях, используемых при исчислении налога (при необходимости).

16. Налоговая политика: сущность и инструменты ее реализации.

НП- система мероприятий, проводимых государством в области налогов и явл. составной частью финансовой политики.

Цели НП: 1) обеспечение достаточных и регулярных налог.поступлений для своевременного финансиования гос.расходов; 2) обеспечение эффективного функционирования экономики и стабильности эк.роста; 3) ограничене возникающих диспропорции в распределении доходов.

2 сферы НП: 1.Стратегическая- обоснование совершенствования налоговой системы в рамках приоритетов общеэк-й и соц. политики, а также прогнозирование вероятности изменения налогообложения с учетом перспективы развития экономики; 2.Тактическая – определяет осн. формы реализации стратегических задач гос-ва в области налогов и обеспечивает условия начисления и взимания налогов.

Задачи НП на современном этапе: 1.выравнивание налоговой нагрузки м/у отраслями экономики; 2.Совершенствование существующей с-мы взимания отдельных налогов (НДС, НДФЛ, налог на прибыль); 3. Улучшение с-мы налог. администрирования и нал.контроля; 4. Осн. цель налог.реформирования - достижение оптимального соотношения м/у регулирующей и фискальной функциями налога.

17. Налоговая реформа в СССР в 1930-1932 гг.

В 1930-1932 гг. в СССР была проведена кардинальная налоговая реформа, в результате которой полностью упразднялась система акцизов, а все налоговые платежи предприятий (около 60) были преобразованы в два основных платежа - налог с оборота и отчисления от прибыли. Были объединены некоторые виды налогов с населения, а значительная их часть отменена совсем. Вся прибыль предприятия, за исключением нормативных отчислений на формирование фондов, изымалась в доход государства. Таким образом, доход государства формировался не за счет налогов, а за счет прямых изъятий валового национального продукта, производимого на основе государственной монополии.

18. Налоговая реформа ее влияние на налоговую нагрузку

организации.

Цели НР – снижение налогового бремени эк-ки и его структурной перестройке, оптимизация количественного и качественного состава налогов.

В 2001г. Путин всвязи с проведение кардинальной НР выделил стратегический приоритет- рациональное, справедливое обложение природных ресурсов, недвижимости, снижение налогообложения нерентных доходов. В теч. последующих лет были отменены различные налоги и сборы – налог на пользователе авт.дорог, на сод-е жилищного фонда. Снижены ставки по налогу на прибыль с 35 до 24, НДФЛ вместо шкалы от 12-35 ставка 13% НДС с 20 до 18%. Изменены осн.элементы регионального налога

2004г. реформы стали приносить результаты - выросла собираемость налогов, снизились масштабы уклонения от уплаты, уменьшилось налоговое бремя экономики

19.Налоговая система и этапы ее становления в РФ.

НС- сов-ть существующих в данном гос-ве в данный момент существенных условий налогообложения юр. и физ. лиц.

Элементы налоговой с-мы:1) виды налогов и сборов: фед-е, регин-е, местные; 2) основания возникновения или отменения обязанности по уплате налогов и сборов и порядок исполнения этих обязанностей; 3) осн. принципы установления налогов и сборов; 4) права и обязанности налогоплательщика, налоговых органов, др. участников нал. отн-й; 5) формы и методы налогового контроля; 6) формы ответственности за совершение нал. правонарушения; 7) порядок обжалования актов нал. органов и действий хидолж. лиц.

НС построена согласно след. принципам: - всеобщность;

- равенство; - справедливость; - недискриминационный хар-р; - конституционность; - все неустранимые сомнения и неясности налогового законодательства толкуются в пользу налогоплательщика, право толкования принадлежит суду.

1 этап: 90-91 гг. – подготовительный этап. В этот период осуществляется выработка и принятие пакета законов об отдельных налогах. 2 этап: 91-98 гг. Происходит становление российской налоговой системы. 3 этап: 98-2000 гг. Вступление в действие 1 части Налогового кодекса. 4 этап: 2001 г – по настоящее время. Вступление в действие 2 части Налогового кодекса. Осуществляется отработка отдельных налогов.

Похожие работы

... п. 3 ст. 46 НК, для принятия налоговым органом решения о взыскании налога за счет иного имущества налогоплательщика или налогового агента. Между тем следует иметь в виду, что в ст. 47 НК, так же как и в ст. 46 НК, определяются правила принудительного взыскания налога налоговым органом во внесудебном порядке. Одним из существенных условий для применения этих правил является ограничение срока, в ...

... участия, выданных управляющим ипотечным покрытием до 1 января 2007 г. Следует обратить внимание, что существуют некоторые особенности при взыскании налогов с граждан. Граждане уплачивают земельный налог, налог на имущество и транспортный налог на основании налогового уведомления. Так, согласно п.3 ст.363 НК РФ: «3. Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог ...

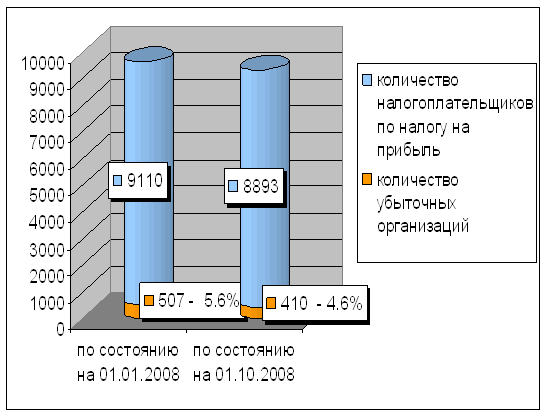

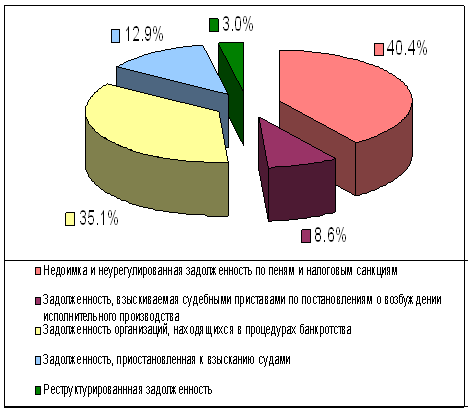

... задолженность, 40,4% – недоимка и неурегулированная задолженность по пеням и налоговым санкциям. Структура недоимки по налогам и сборам по данным УФНС по Рязанской области РФ представлена в Приложении Д. Недоимка по налогам и сборам в целом по области по состоянию на 01.01.2009 г. составила 1336 млн. руб. что выше уровня на 01.01.2008 г. на 123 млн. руб. или на 10,1%. В 2008 году недоимка по ...

... с правовыми нормами. На основании вынесенного решения налогоплательщику направляется требование об уплате сумм доначисленных налогов и пеней. Глава 2 Учет поступлений по налогам и сборам и задолженности по их уплате 2.1 Полномочия по взысканию сумм налогов, пеней и штрафов Полномочия налоговых органов по взысканию сумм налогов, пеней и штрафов - это полномочия, связанные с ...

0 комментариев