Навигация

Этапы оценки эффективности инвестиционного проекта

6.2 Этапы оценки эффективности инвестиционного проекта

Оценка инвестиционного проекта осуществляется в два этапа. На первом этапе производится оценка и определяется эффективность проекта в целом. На втором этапе производится оценка эффективности инвестиций для каждого отдельного участника проекта.

Эффективность проекта в целом оценивается на первом этапе с целью определения потенциальной привлекательности проекта для возможных участников и поиска источника инвестирования. Она включает общественную и коммерческую эффективность проекта. Показатели общественной эффективности отражают соотношение выгод и затрат для общества в целом. Общественная эффективность учитывает связанные с реализацией проекта затраты и результаты, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта. Показатели коммерческой эффективности учитывают соотношение затрат и результатов для отдельного участника инвестиционного проекта.

Для локальных проектов оценивается только коммерческая эффективность. Для общественно значимых проектов на уровне города, региона и т.д. оценивается, прежде всего, их общественная эффективность.

При неудовлетворительной общественной эффективности социально-значимые инвестиционные проекты не могут претендовать на государственную поддержку и отклоняются. Если общественная эффективность проекта достаточно высокая, то оценивается коммерческая эффективность проекта. При недостаточной коммерческой эффективности таких проектов рассматриваются применение различных форм государственной поддержки.

Различия между оценкой общественной и коммерческой эффективности сводятся к возможности привлечения дотаций и субсидий для общественно-значимых проектов.

На втором этапе определяется эффективность участия в проекте каждого участника. Поэтому на втором этапе оценивается значительно больше показателей эффективности. Так, для банков оценивается финансовая эффективность, для федерального бюджета – бюджетная эффективность, для региона и отраслей – региональная и отраслевая эффективность.

6.3 Методы анализа инвестиционных проектов

Для оценки эффективности инвестиционных проектов используются простые (статистические) методы и динамические методы (методы дисконтирования).

При простых методах применяются методы расчета бухгалтерской нормы доходности и срока окупаемости. Срок окупаемости – это время возврата первоначальной стоимости инвестиций за счет извлекаемого дохода. Бухгалтерская норма доходности определяется как частное от деления среднего годового притока денежных средств на суммарный отток денежных средств. Недостаток показателей при простом методе – это нечувствительность к распределению денежных потоков во времени. Например, задержка денежных поступлений явно снизит ценность инвестиций, но не повлияет на бухгалтерскую норму доходности.

Поэтому применяются динамические методы, при которых показатели рассчитываются с учетом дисконтирования.

Необходимость расчета дисконтированной стоимости денежных средств объясняется тремя причинами. Во-первых, инфляция снижает покупательскую способность денег в будущем по сравнению с настоящим. Во-вторых, неопределенность, связанная с получением денег, увеличивается чем дальше, тем больше. В-третьих, изменение стоимости денег связано с понятием альтернативной стоимости. По понятию альтернативная стоимость – это доход, который можно было бы получить, если вложить эти деньги во что-нибудь другое.

Поскольку стоимость денег меняется со временем, невозможно просто складывать денежные потоки, поступающие в разное время, как это делается при расчете бухгалтерской нормы доходности. Чтобы привести денежные потоки в соответствие с их изменяющейся стоимостью, применяют методы дисконтирования.

Для расчета дисконтированной или приведенной стоимости денежных потоков используют коэффициент дисконтирования (К диск), который определяется по формуле:

К диск = 1/ (1 + r) t ,

где r – ставка дисконта;

t – порядковый номер временного интервала.

Ставка дисконта является в общем случае нормой прибыли на вложенный в капитал, то есть процентом прибыли, которые инвестор хочет получить в результате реализации проекта.

В качестве ставки процента, выбираемой для дисконтирования, используют главным образом:

· среднюю депозитную ставку или кредитную ставку;

· индивидуальную норму доходности инвестиций с учетом уровня риска, инфляции и ликвидности инвестиций;

· норму доходности по текущей деятельности;

· альтернативную норму доходности по другим возможным видам инвестиций.

Часто ставка дисконта находится в диапазоне между среднегодовым уровнем инфляции (нижний предел) и среднегодовой учетной ставкой за кредит (верхний предел).

6.4 Критерии оценки коммерческой эффективности инвестиционного проекта

Существует несколько показателей для оценки эффективности инвестиционного проекта. Наиболее часто применяются следующие:

· чистый дисконтированный доход

· внутренняя норма доходности;

· индекс доходности;

· дисконтированный период окупаемости инвестиций.

Оценка эффективности инвестиционного проекта с помощью показателя чистого дисконтированного дохода предприятия (ЧДД или NPV)

Показатель чистого дохода предприятия (ЧДД или NPV) является одним из наиболее часто применяемых показателей для оценки эффективности инвестиционного проекта.

Чистый дисконтированный доход предприятия от инвестиционного проекта (ЧДД) определяется как разность между общей дисконтированной стоимостью поступлений денежных средств и стоимостью дисконтированных расходов.

В бизнес-планировании часто используется английская терминология. Чистый дисконтированный доход предприятия соответствует NPV (net present value) – чистой приведенной стоимости. ЧДД определяется как разность между дисконтированной (приведенной) стоимостью притока денежных средств и дисконтированной (приведенной) стоимостью оттока денежных средств.

ЧДД = ∑(Пt –З t) х 1 / (1 + r) t - ∑ К tх 1/ (1 + r) t

где Пt- поступления от реализации проекта на t –временном шаге ;

З t - затраты текущие на t –временном шаге;

К t - капитальные затраты на t –временном шаге;

Т - срок реализации проекта (во временных интервалах).

Необходимо отметить, что по мере снижения ставки дисконта ЧДД увеличивается.

Критерии эффективности инвестиционного проекта выражаются следующим образом:

если ЧДД (или NPV) > 0, проект эффективен и приносит прибыль в установленном объеме;

если ЧДД (или NPV) < 0, проект неэффективен, при заданной норме прибыли приносит убытки;

если ЧДД (или NPV) = 0, данный проект не изменит благосостояние предприятия, предприятие увеличится в масштабах, но не получит прибыли.

Чем выше ЧДД, тем эффективнее проект. Из нескольких альтернативных вариантов выбирается тот, который приносит больший суммарный доход.

Оценка эффективности инвестиционного проекта с помощью показателя внутренней нормы доходности предприятия (ВНД или IRR)

Самым популярным показателем оценки эффективности инвестиционного проекта является внутренняя норма доходности (ВНД) или IRR (internal rate return).

Внутренняя норма доходности (ВНД) – это та ставка дисконта, при которой чистый дисконтированный доход равен нулю и все затраты окупаются, то есть то критическое значение ставки дисконта, при которой ЧДД с положительного меняется на отрицательный.

Внутренняя норма доходности характеризует максимальную отдачу, которую можно получить от проекта, то есть ту норму прибыли на вложенный капитал, при которой чистый дисконтированный доход равен нулю.

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, эффективен он или нет при заданной сразу ставке дисконта, то ВНД определяется в самом процессе расчета и затем сравнивается с требуемой инвестором нормой доходности на вкладываемый капитал.

Формула расчета ВНД выглядит следующим образом:

∑ (Пt –З t) : (1 - ВНД)t = ∑ К t: (1 - ВНД)t, при этом ВНД = r и ЧДД = 0

Данное уравнение при нескольких денежных потоках не решается. Практически вычисление величины производится методом последовательного приближения с помощью программных средств (методом итераций).

Критерии оценки эффективности инвестиционного проекта выражаются следующим образом:

если ВНД (или IRR) > или равен требуемой инвестором нормы дохода на капитал, то инвестиционный проект эффективный;

если ВНД (или IRR) < требуемой инвестором нормы дохода на капитал, то инвестиционный проект неэффективный.

В большинстве случаев, если инвестиционный проект считается привлекательным на основе своей внутренней нормы доходности, то значение чистого дисконтированного дохода тоже будет положительным, и наоборот. Если сравнение различных вариантов инвестиционных проектов по ЧДД и ВНД приводят к противоположным результатам, то предпочтение отдается ЧДД, как более точному и приоритетному показателю.

Оценка эффективности инвестиционного проекта с помощью показателя индекса доходности (ИД или PI)

Индекс доходности (ИД или PI) представляет собой отношение разности дисконтированных поступлений и текущих затрат к величине капиталовложений.

ИД = [ ∑ (Пt –З t) : ∑ К t]х1/ (1 + r) t

Критерии оценки эффективности инвестиционного проекта выражаются следующим образом:

если ИД > 1 и если ЧДД > 0, то инвестиционный проект эффективный;

если ИД <1 и если ЧДД < 0 , то проект неэффективный.

Оценка эффективности инвестиционного проекта с помощью показателя дисконтированного периода окупаемости (или PB)

Дисконтированный срок окупаемости инвестиционного проекта представляет собой минимальный временной интервал от начала осуществления проекта, за который возместятся первоначальные капитальные затраты суммарными результатами от реализации проекта.

Дисконтированный срок окупаемости аналогичен простому сроку окупаемости, но использует дисконтированные значения всех затрат и доходов.

Ни один из вышеперечисленных методов сам по себе не является достаточным для принятия проекта. Наряду с рассмотренными выше показателями определяются и другие показатели: точки безубыточности, различные финансовые показатели (ликвидность, оборачиваемость капитала, рентабельность продаж, производства и др.).

Решение об инвестировании принимается с учетом всех показателей и в интересах всех участников инвестиционного проекта.

Лекция № 11. Бизнес-планирование

Похожие работы

... Характеристика перспективного плана развития муниципального образования Пригородный район в период 2006-2010 годов) Стратегическое планирование широко используется в управлении муниципальных образований, особенности которого в данной работе изучены на примере муниципального образования Пригородный район города Нижнего Тагила. Во исполнения Постановления главы района от 07.09.2004 года №1314 ...

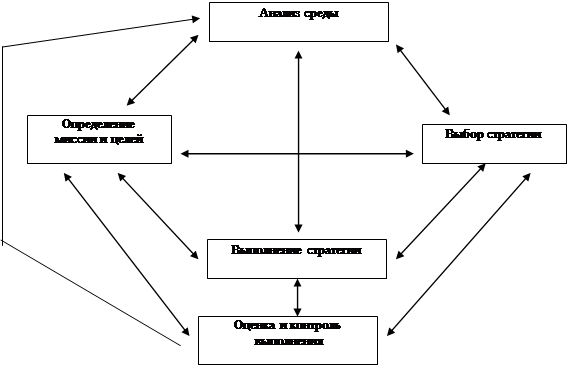

... планирования. В-четвертых, основной целью стратегического планирования является обеспечение потенциала будущего успешного развития любого элемента национальной экономики. Стратегическое планирование выступает составной частью стратегического управления, которое представляет собой процесс, протекающий в три основных этапа. Этапы стратегического управления, как правило, частично могут совпадать во ...

... подчеркнуть, что формирование новой Энергетической стратегии не связано с плохим качеством или нереализуемостью основных параметров ЭС-2020. Это требование времени и необходимое условие стратегического планирования в энергетике, записанное в системе реализации ЭС-2020, предполагающее пролонгацию Энергетической стратегии каждые пять лет для максимального учета новых тенденций развития экономики и ...

олжительного периода времени, давая себе отчет о том, что конфликтная и постоянно меняющаяся деловая и социальная обстановка делает постоянные корректировки неизбежными. Стратегическое планирование в банках применимо к любой проблеме, которая: связана с глобальными целями банка, ориентирована на будущее, затрагивает внешние факторы, влияющие на результаты деятельности банка. Глобальная цель. ...

0 комментариев