Навигация

Теория компромисса

5.3. Теория компромисса.

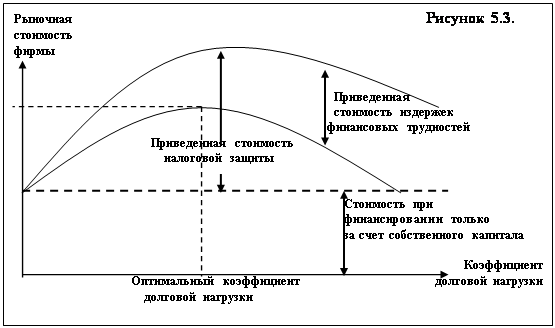

Достаточно широкое распространение в США получила теория компромисса (статического компромисса) [4], которая объясняет, почему различные компании выбирают различные соотношения “долг - собственный капитал”. Суть данной теории заключается в том, что менеджеры принимают решение о выборе структуры капитала фирмы как компромисс между налоговой защитой по процентным платежам и издержками финансовых трудностей. Балансируя между положительной стоимостью налоговой защиты и различными потерями от ухудшения финансового состояния, финансовых кризисов и банкротства, фирма ищет оптимальное соотношение “долг - собственный капитал”, которое проиллюстрировано на Рисунке 5.3.

Однако необходимо отметить, что задача определения оптимальной величины долга не определена, т.к. не установлены точные зависимости потерь при финансовом кризисе.

Согласно этой теории компании, имеющие надежные материальные активы и значительные объемы налогооблагаемой прибыли, требующей защиты, должны планировать высокие коэффициенты долговой нагрузки, а компании, имеющие рисковые нематериальные активы, вынуждены осуществлять финансирование главным образом за счет собственного капитала.

Теория компромисса не дает, к сожалению ответа, почему фирмы со степенью заемного финансирования ниже оптимальной не увеличивают количество долга или почему аналогичные фирмы имеют различную структуру капитала. Единственным объяснением этим фактам является то, что при установлении оптимальной структуры капитала возникают различного рода издержки и трудности, которые невозможно сразу нейтрализовать, в связи, с чем и наблюдаются описанные выше различия.

Приемлемость теории компромисса в российских условиях.

Данная теория мало применима в странах с развитой рыночной экономикой в силу перечисленных выше обстоятельств. В российских же условиях приемлемость данной теории вообще ставится под сомнение, т.к. издержки и риски компании при замене способа финансирования намного превышают аналогичные показатели для стран с развитой рыночной экономикой. К тому же, смена способа финансирования (поиск кредитора, регистрация и размещение проспекта эмиссии акций (облигаций)) для большинства компаний в России занимает достаточно большой промежуток времени в силу несовершенства финансовых рынков и правовой базы, что в итоге может привести к ошибочным решениям, связанным с изменениями произошедшими в экономике страны и самого предприятия за данное время.

5.4.Теория иерархии.

Существует альтернативная теория поиска оптимальной структуры капитала фирмы - теория иерархии (теория сложившихся предпочтений методов финансирования) [4]. Основные принципы данной теории заключаются в следующем:

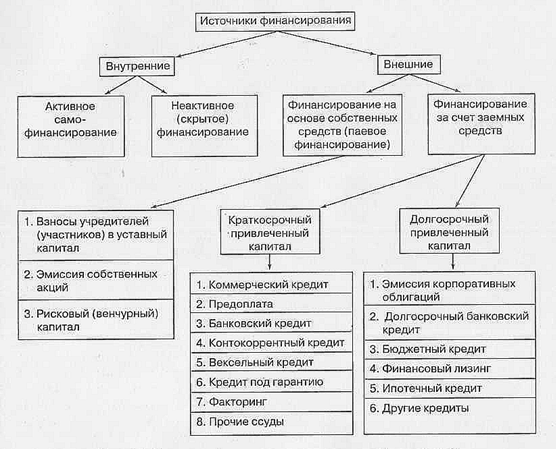

1. Фирмы отдают предпочтение внутренним источникам финансирования и стараются не прибегать к займам или выпуску долговых ценных бумаг.

2. Фирмы устанавливают размер своих дивидендных выплат в соответствии со своими инвестиционными возможностями, и пытаются избегать неожиданных изменений в дивидендной политике.

3. Стабильная дивидендная политика в сочетании с непредсказуемыми колебаниями коэффициентов рентабельности и инвестиционных возможностей означает, что потоки денежных средств, получаемые за счет собственных источников, иногда превышают объем капитальных вложений, а иногда нет. Если потоки денежных средств превышают объем капитальных вложений, то фирмы погашают долг или инвестируют средства в легко реализуемые ценные бумаги.

4. Если требуется внешнее финансирование, фирмы сначала выпускает самые надежные ценные бумаги, т.е. она начинает с займов, затем может выпустить смешанные бумаги (как правило, облигации) или на крайний случай обыкновенные акции.

Данная теория не предполагает какого-то определенного планового (оптимального) соотношения долга и собственного капитала. Менеджеры компании при выборе источников финансирования всегда стремятся выбрать источник высшей иерархии, т.е. источник с наименьшими затратами по привлечению и наименьшим риском. В этой связи менеджеры сначала используют полностью внутренние источники финансирования, а лишь затем начинают прибегать к внешним. При выборе же внешних источников менеджеры опять стремятся выбрать источник высшей иерархии - займ (менее рисковый, наиболее доступный и наиболее дешевый в странах с развитой рыночной экономикой), и лишь затем будут рассматривать вопрос о размещении каких - либо ценных бумаг.

Теория скорее является попыткой описать реальное поведение финансовых менеджеров, при решении вопросов с финансированием, чем научным обоснованием такового выбора структуры капитала, которая бы максимизировала бы стоимость фирмы.

Многие думают, что менеджеры, использующие в своей практике описанные выше правила, просто идут по пути наименьшего сопротивления и не стремятся максимизировать стоимость фирмы, однако нет никаких аргументов, что подобная стратегия противоречит интересам акционеров и, по крайней мере, всегда минимизирует риски и затраты фирмы при поиске источников финансирования.

Применимость теории иерархии в России:

Поведение менеджеров, описанное в теории иерархии, является в России наиболее распространенным, однако, в российских условиях (как и за рубежом) не существует точного подтверждения или опровержения правоты данной теории.

Анализ адекватности правил теории иерархии в российских условиях показывает следующее:

Правило №1. Финансирование компаний из собственных источников (из чистой прибыли и специально созданных фондов) по сравнению с финансированием из внешних источников обусловлено в России следующими обстоятельствами:

- внутренние источники финансирования в отличие от внешних имеют в России, как правило, нулевую стоимость;

- использование внутренних источников финансирования не требует раскрытия дополнительной информации о компании;

- использование внутренних источников практически не увеличивает рисков, связанных с рассматриваемой компанией.

Правило №2. Как правило, дивидендная политика фирм в России описывается в учредительных документах, и фирмы стараются ее в точности придерживаться, если финансовые результаты деятельности им это позволяют (т.е. у фирм остается по итогам года нераспределенная прибыль). В случае неожиданного изменения дивидендной политики фирмы (в сторону увеличения или уменьшения дивидендных выплат) результат бывает один - стоимость акций фирмы снижается, что противоречит интересам акционеров.

Данный факт можно продемонстрировать на примере. Предположим, что требуемая норма доходности для инвесторов составляет 10% годовых. Фирма на протяжении нескольких лет осуществляла выплаты дивидендов из расчета 1$ на акцию номиналом 10$. В этой связи рынок оценивал фундаментальную стоимость акций данной фирмы в 10$, которая определяется как (формула Гордона):

![]() Предположим, что фирма сменила дивидендную политику и решила выплачивать акционерам ежегодно дивиденды на те же акции в размере 2$, тогда фундаментальная стоимость акций должна, соответственно, вырасти в два раза и стать 20$ за акцию. Однако, как правило, не все инвесторы на рынке однозначно воспринимают подобные сообщения. Часть инвесторов посчитают данную информацию достоверной, и оценят акцию рассматриваемой компании в 20$, а другие поставят под сомнение способности фирмы на увеличение дивидендных выплат и будут по-прежнему оценивать акции в 10$. Если предположить, что 80% инвесторов поверят фирме, а 20% инвесторов останутся при старом мнении, то фундаментальная стоимость акций фирмы будет составлять всего 10*0,2 +20*0,8 = 18$, что на 2$ меньше ожиданий фирмы. Данный пример показывает, что изменение дивидендной политики приводит к тому, что акции компании будут недооценены рынком.

Предположим, что фирма сменила дивидендную политику и решила выплачивать акционерам ежегодно дивиденды на те же акции в размере 2$, тогда фундаментальная стоимость акций должна, соответственно, вырасти в два раза и стать 20$ за акцию. Однако, как правило, не все инвесторы на рынке однозначно воспринимают подобные сообщения. Часть инвесторов посчитают данную информацию достоверной, и оценят акцию рассматриваемой компании в 20$, а другие поставят под сомнение способности фирмы на увеличение дивидендных выплат и будут по-прежнему оценивать акции в 10$. Если предположить, что 80% инвесторов поверят фирме, а 20% инвесторов останутся при старом мнении, то фундаментальная стоимость акций фирмы будет составлять всего 10*0,2 +20*0,8 = 18$, что на 2$ меньше ожиданий фирмы. Данный пример показывает, что изменение дивидендной политики приводит к тому, что акции компании будут недооценены рынком.

Правило №3. Третье правило используется в деятельности большинства российских компаний, т.к. российские заемные ресурсы достаточно дороги и предоставляются только под большие гарантии (залог лучшей части основных фондов, залог крупного пакета акций, перевод счетов на обслуживание к кредитору и т.д.), что вынуждает российские компании при первой же возможности досрочно гасить полученные кредиты. Если же у компании появляются свободные денежные средства, то они направляются на инвестиции в надежные ценные бумаги (возможно даже с минимальным доходом), а при ограниченном наборе таких бумаг в России в настоящее время, зачастую предприятия просто хранят свободные денежные ресурсы на счетах в банках.

Правило №4. В российских условиях данное правило нельзя применять непосредственно, т.к. российские экономические условия, являющиеся определяющими для правила, коренным образом отличаются от аналогичных условиях в странах с развитой рыночной экономикой. Это касается, в первую очередь, соотношения стоимости капитала и риска, связанного с его привлечением. Так если в странах с развитой рыночной экономикой наименее рискованные долговые обязательства - кредиты банков обладают наименьшей стоимостью, а наиболее рискованные - акционерный капитал - наибольшей стоимостью, то в России в все с точно наоборот (см. п. 5.2.7. Обобщение результатов теории ММ в российских условиях.).

Для применения данного правила в российских условиях его необходимо скорректировать следующим образом:

Если требуется внешнее финансирование, фирмы выбирают источники финансирования обладающие наименьшей стоимостью и которым присущ наименьший риск.

Выбор конкретного источника финансирования будет зависеть от склонности менеджеров данной фирмы к риску, т.е. менеджеры, склонные к большему риску, будут выбирать более рискованные источники финансирования с меньшей стоимостью и наоборот менеджеры, менее склонные к риску, будут выбирать менее рискованные источники финансирования, но с большей стоимостью.

6. Заключение.

6.1. Обзор полученных результатов.

В п.5 настоящей дипломной работы были рассмотрены четыре классические теории формирования оптимальной структуры капитала:

1. Традиционная теория.

2. Теория Модильяни и Миллера.

3. Теория компромисса.

4. Теория иерархии.

Традиционная теория, теория компромисса и теория иерархии не имеют теоретического обоснования, являясь попыткой описания поведения менеджеров компании при принятии решения о выборе способа финансирования. Однако, нет каких-либо доказательств того, что выбранные в соответствии с положениями данных теорий методы финансирования не максимизируют стоимость компании. Анализ приемлемости применения данных теорий в российских условиях показал, что применять теорию компромисса и традиционную теорию на практике невозможно.

Традиционная теория только констатирует существование оптимальной структуры капитала, но не дает каких - либо четких рекомендаций к поиску данной структуры.

Теория компромисса также только констатирует существование оптимальной структуры капитала, но не определяет количественно оптимальную величину долга, предлагая путем балансирования между положительной стоимостью налоговой защиты и различными потерями ухудшения финансового состояния, финансовых кризисов и банкротств искать оптимум. В силу неразвитости российских рынков заемных капиталов приемлемость данной теории остается неопределенной, т.к. для ее применения менеджеры должны иметь определенный запас маневренности при выборе способа финансирования. В российских же условиях смена метода финансирования может занять от 1 месяцев до 6 месяцев (и более), что может существенно повлиять на правильность принимаемого решения.

Теория иерархии дает конкретный свод правил по выбору способа финансирования, а при внесении соответствующих корректировок для российских экономических условий, позволяет менеджерам выбирать дешевые источники финансирования с минимальным риском.

Теория Модильяни и Миллера является единственной научно-обоснованной теорией, дающей рекомендации по поиску оптимальной структуры капитала. Данная теория выведена при условии соблюдения ряда достаточно жестких предположений, в связи с чем в российских условиях она может быть использована только в скорректированном виде. Однако, нет полной уверенности в том, что вводимые корректировки делаю скорректированную модель ММ уместной в российских условиях для поиска оптимальной структуры капитала. Как было показано данную скорректированную модель можно использовать только для оценки влияния того или иного метода финансирования на стоимость компании или для выбора наиболее эффективного метода финансирования из множества предлагаемых.

Похожие работы

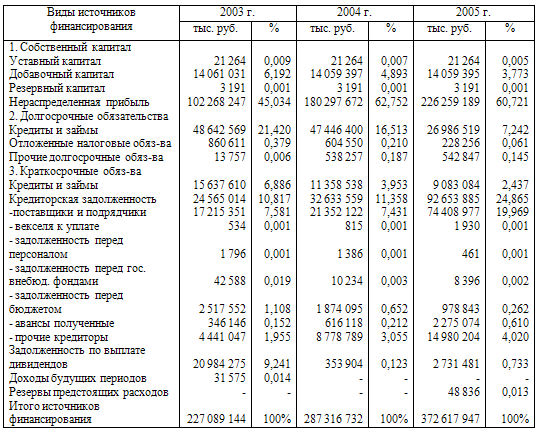

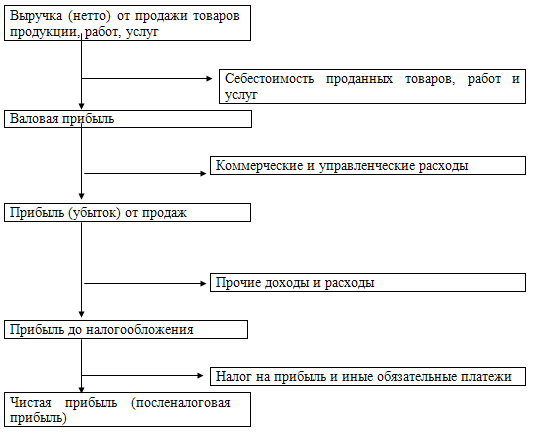

... риск ее потери. Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия. 3. Управление капиталом ОАО "Лукойл" и оптимизация его структуры 3.1 Анализ состава и структуры капитала предприятия В соответствии с Постановлением ...

... в том или ином регионе мира в конкретный период времени. Такие изменения происходят, за частую, с одной стороны, в виде процессов слияния (поглощения) компаний, приводящих к образованию, как правило, диверсифицированных корпораций, с другой, и их разукрупнения. Данные изменения существенным образом затрагивают интересы государств, в которых они зарегистрированы и осуществляют свою деятельность. ...

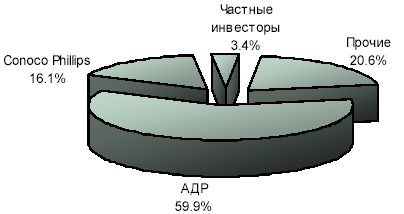

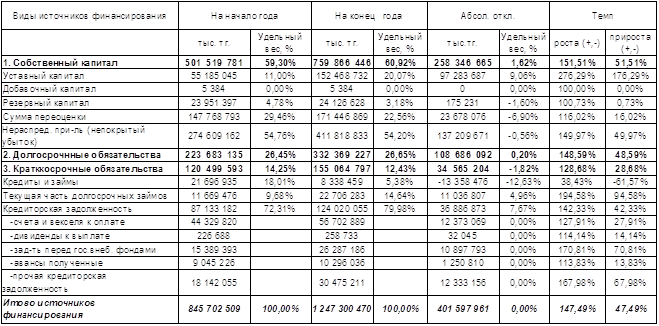

... вторым и третьим вариантами обусловливается сведением к минимуму риска утраты контроля над акционерным обществом. ГЛАВА 2. ОЦЕНКА КПК НА ПРИМЕРЕ АО НК «КАЗМУНАЙГАЗ» 2.1. Оценка Собственного и Заемного капитала На основании показателей бухгалтерской отчётности проведем анализ состава, структуры и динамики источников финансирования АО НК «Казмунайгаз» за 2007 год (таблица 1). Таблица 1 ...

... частные предприятия. Мир и Россия: материалы для размышлений и дискуссий / В.С. Автономов, Т.П. Субботина – С.-Пб.: Экономическая школа, 1999. – №29 – стр.56-61. 2. Алехин, Б. Государственные корпорации: облеченные властью и гибкие. Экономика России: XXI век. / Б. Алехин, А. Захаров. – 2008. - №20. 3. Винслав, Ю. Финансовый менеджмент в крупных корпоративных структурах: Материалы к лекциям и ...

0 комментариев