Навигация

Теория ММ и корпоративные налоги

5.2.1. Теория ММ и корпоративные налоги.

Рассмотрим модель ММ с условием введения корпоративного налога. В рамках действующей в США системы налогообложения корпораций заемное финансирование дает одно важное преимущество. Выплачиваемые компаниям проценты по задолженности вычитаются из налогооблагаемой прибыли. А дивиденды и нераспределенная прибыль – нет. Таким образом, доход, который получают держатели облигаций, на уровне корпораций освобождается от налогов.

Налоговая защита является ценным активом. Предположим, величина долга некоторой фирмы Л является постоянной (т.е. компания планирует рефинансировать свои долговые обязательства, когда подойдет срок их погашения, и будет бесконечно замещать свои старые долговые обязательства новыми). Данная фирма Л делает облигационный заем в размере 1000 долларов под 8% годовых. Другая же фирма НЛ имеет аналогичные показатели, но не пользуется заемным финансированием.

Результаты деятельности двух фирм сравниваются в таблице:

| Наименование показателя | Показатели фирмы НЛ (доллары США) | Показатели фирмы Л (доллары США) |

| Прибыль до уплаты %% и налогов | 1000,00 | 1000,00 |

| Проценты, выплачиваемые держателям облигаций | 0,00 | 80,00 |

| Доналоговая прибыль | 1000,00 | 920,00 |

| Налог, ставка 34% | 340,00 | 412,80 |

| Чистая прибыль акционеров | 660 | 607,20 |

| Общая прибыль акционеров и держателей облигаций | 0,00+660,00=660,00 | 80,00+607,20=687,20 |

| Налоговая защита по процентным платежам (0,34*%) | 0 | 27,20 |

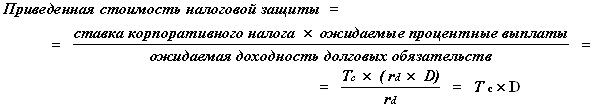

В силу того, что налоговой защите присущ такой же риск, как и по процентным выплатам, позволяющим использовать налоговую защиту, дисконтировать поток, образовавшийся за счет налоговой защиты, необходимо по процентной ставке, уплачиваемой за привлеченные средства (в данном примере по %% ставке по облигационному займу). Следовательно, приведенная стоимость налоговой защиты будет составлять:

![]()

В общем виде приведенная стоимость налоговой защиты будет составлять:

Конечно, приведенная стоимость налоговой защиты будет меньше, если фирма не планирует делать займы постоянно или если она не может использовать налоговую защиту в будущем.

Таким образом, беря займы, фирма уменьшает долю правительства в своей прибыли и увеличивает поток денежных средств, получаемых акционерами и держателями долговых обязательств. Стоимость фирмы после уплаты налогов (сумма стоимостей ее долговых обязательств и собственного капитала ) таким образом повышается на приведенную стоимость налоговой защиты.

Т.е. Правило 1 ММ, скорректированное с учетом налога на прибыль корпораций будет иметь следующий вид:

![]()

В случае, когда величина долга постоянна,

![]()

Приведенные выше формулы приводят к парадоксальному результату, что оптимальная политика по управлению долгом заключается в том, чтобы осуществлять финансирование на 100% за счет долга.

Парадоксальность данного результата объясняется несовершенством используемой модели. Для корректировки модели ММ необходимо также учесть следующие факторы:

Похожие работы

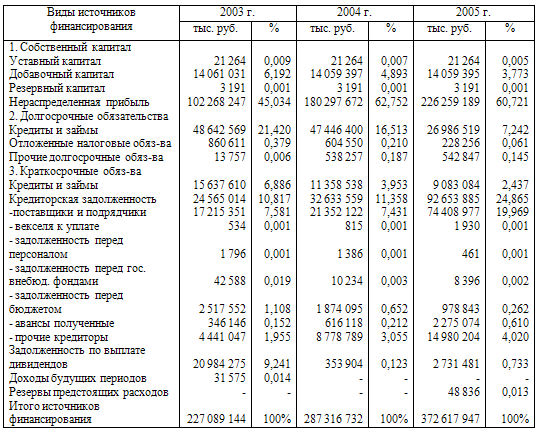

... риск ее потери. Знание механизма воздействия финансового левериджа на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия. 3. Управление капиталом ОАО "Лукойл" и оптимизация его структуры 3.1 Анализ состава и структуры капитала предприятия В соответствии с Постановлением ...

... в том или ином регионе мира в конкретный период времени. Такие изменения происходят, за частую, с одной стороны, в виде процессов слияния (поглощения) компаний, приводящих к образованию, как правило, диверсифицированных корпораций, с другой, и их разукрупнения. Данные изменения существенным образом затрагивают интересы государств, в которых они зарегистрированы и осуществляют свою деятельность. ...

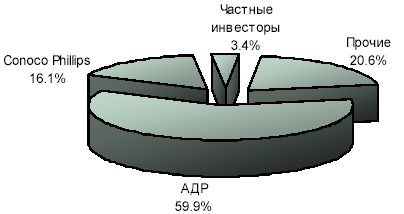

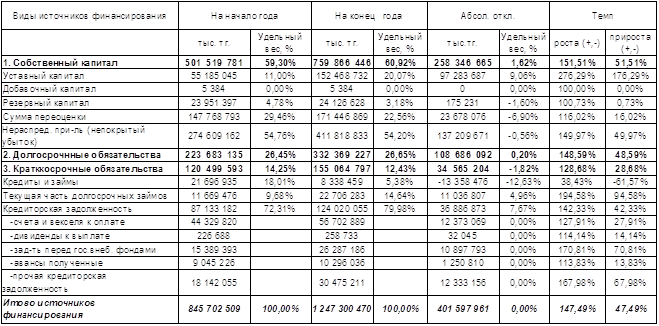

... вторым и третьим вариантами обусловливается сведением к минимуму риска утраты контроля над акционерным обществом. ГЛАВА 2. ОЦЕНКА КПК НА ПРИМЕРЕ АО НК «КАЗМУНАЙГАЗ» 2.1. Оценка Собственного и Заемного капитала На основании показателей бухгалтерской отчётности проведем анализ состава, структуры и динамики источников финансирования АО НК «Казмунайгаз» за 2007 год (таблица 1). Таблица 1 ...

... частные предприятия. Мир и Россия: материалы для размышлений и дискуссий / В.С. Автономов, Т.П. Субботина – С.-Пб.: Экономическая школа, 1999. – №29 – стр.56-61. 2. Алехин, Б. Государственные корпорации: облеченные властью и гибкие. Экономика России: XXI век. / Б. Алехин, А. Захаров. – 2008. - №20. 3. Винслав, Ю. Финансовый менеджмент в крупных корпоративных структурах: Материалы к лекциям и ...

0 комментариев