Навигация

ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ЧПУП ЗАВОД ЭЛЕКТРОНИКИ И БЫТОВОЙ ТЕХНИКИ «ГОРИЗОНТ»

3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ЧПУП ЗАВОД ЭЛЕКТРОНИКИ И БЫТОВОЙ ТЕХНИКИ «ГОРИЗОНТ»

3.1 Пути улучшения финансового состояния реорганизованного предприятия

Финансовое положение ЧПУП «Завод электроники и бытовой техники ГОРИЗОНТ», его показатели ликвидности и платежеспособности непосредственно зависят от того, насколько быстро средства, вложенные в текущие активы, превращаются в реальные деньги.

Одним из важнейших показателей эффективного управления оборотными средствами является высокая оборачиваемость оборотных активов. Отсюда основная задача рационального управления оборотными средствами организации заключается в том, что всеми силами и средствами следует сокращать период оборачиваемости оборотных средств в целом и по каждой из наиболее весомых составляющих.

Показатели оборачиваемости оборотных средств имеют большое значение для оценки финансового состояния ЧПУП «Завод электроники и бытовой техники ГОРИЗОНТ», поскольку скорость превращения оборотных средств в денежную форму оказывает непосредственное влияние на платежеспособность ЧПУП «Завод электроники и бытовой техники ГОРИЗОНТ».

Кроме того, увеличение скорости оборота текущих активов при прочих равных условиях отражает повышение инвестиционной привлекательности организации. Особую значимость имеют указанные показатели в условиях экономики переходного периода.

Решение задачи сокращения периода оборота оборотных средств в целом заключается в снижении периода оборота каждой из наиболее весомых составляющих текущих активов, то есть запасов материалов, незавершенного производства, готовой продукции, дебиторской задолженности.

Возникшие совершенно иные условия финансово–производственной деятельности ЧПУП «Завод электроники и бытовой техники ГОРИЗОНТ» обусловили поиск новых решений проблемы управления оборачиваемостью оборотного капитала.

Рассмотрим способы решения данной задачи по основным из составляющих оборотных средств.

Для сокращения периода оборота и соответственно увеличения значения коэффициента оборачиваемости применительно к запасам материалов и покупных изделий (равно как и для всех других особо значимых по величине слагаемых оборотных средств) необходимо реализовать комплекс организационно – технических и финансовых мер.

Значение коэффициента оборачиваемости возрастает с уменьшением среднего значения оборотных средств, вложенных в запасы материалов и покупных изделий.

Одним из эффективных способов минимизации средств в запасах материалов в условиях экономики переходного периода является внедрение в организации методики оптимального вложения средств в запасы материалов и покупных изделий. Важно подчеркнуть, что методика оптимального вложения средств в запасы материалов охватывает, строго говоря, только основные материалы и покупные изделия, необходимые на конкретном этапе работы организации.

Однако, как известно, в состав запасов оборотного капитала организации помимо средств в основных материалах входят средства, вложенные во вспомогательные материалы, упаковочные материалы, топливо, запасные части для ремонта.

И хотя объемы средств, вложенные в основные материалы и покупные изделия, несопоставимо выше, минимизация средств в другие составные части запасов – такая же важная задача. Иначе говоря, в процессе минимизации средств, вкладываемых в запасы материалов, ни в коем случае не следует ослаблять внимание к расходованию средств на вспомогательные материалы, упаковочные материалы, топливо, запасные части для ремонта.

В числе других способов, влияющих на минимизацию затрат в запасах материалов, следует отметить:

– установление прогрессивных норм расхода сырья, материалов, топлива;

– замена дорогостоящих видов материалов и топлива более дешевыми без снижения качества продукции;

– систематическая проверка состояния складских запасов.

Для более глубокого исследования проблемы ускорения оборачиваемости оборотных средств организации в целом и в каждой наиболее значимой составляющей текущих активов рассмотрим вопрос регулирования длительности производственного и финансового циклов.

Длительность производственного цикла определяется как сумма периодов оборотов запасов материалов, незавершенного производства и готовой продукции.

Финансовый цикл больше производственного на период оборота дебиторской задолженности и период оборота авансов поставщикам материалов.

Таким образом, оборачиваемость текущих активов тем выше, чем меньше продолжительность производственного и финансового циклов.

Эффективное управление производственным и финансовым циклами состоит в решении совокупности следующих задач:

– сокращение производственного цикла и соответственно уменьшение периода оборота материалов, уменьшение периода оборота незавершенного производства, уменьшение периода оборота готовой продукции;

– уменьшение периода оборота дебиторской задолженности;

– уменьшение периода оборота авансов за материалы, то есть сокращение времени между оплатой материалов и их поступлением в организацию.

Одной из весомо составляющих оборотных средств организации является дебиторская задолженность. Соответственно оборачиваемость средств в составе дебиторской задолженности существенно влияет на оборачиваемость всех оборотных средств организации. Следует подчеркнуть, что решение задачи ускорения оборачиваемости средств в дебиторской задолженности - одна из сложнейших задач финансового менеджмента в организациях. Сложность решения этой задачи обусловлена тем обстоятельством, что по существу, период оборота в дебиторской задолженности (измеряемый в днях) стал измеряться не днями, а месяцами и даже годами. Более того, нередки случаи, когда дебиторская задолженность по срокам возникновения переходит в безнадежные долги. Изложенное, не может не осложнить поиск путей решения проблемы. В свою очередь, повышение удельного веса в составе оборотных средств дебиторской задолженности, которая является одним из важнейших источников поступления денежных средств в организацию при погашении задолженностей, приводит к росту дефицита денежных средств.

Именно поэтому управление оборачиваемостью средств дебиторской задолженности в современных условиях – одно из самых приоритетных направлений финансового менеджмента организаций [7].

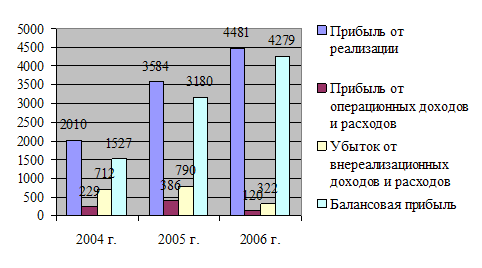

Разработка прогнозных моделей финансового состояния организации необходима для выработки генеральной финансовой стратегии по обеспечению организации финансовыми ресурсами, оценки его возможностей в перспективе. Она должна строиться на основе изучения реальных финансовых возможностей организации, внутренних и внешних факторов и охватывать такие вопросы, как оптимизация основных и оборотных средств, собственного и заемного капитала, распределение прибыли, инвестиционную и ценовую политику. Основное внимание при этом уделяется выявлению и мобилизации внутренних резервов увеличения денежных доходов, максимальному снижению себестоимости продукции и услуг, выработке правильной политики распределения прибыли, эффективному использованию капитала организации на всех стадиях его кругооборота.

Основным направлением повышения платежеспособности предприятия является правильная организация управления финансовыми ресурсами на предприятии, недопущение большой величины заемных средств.

Для того, чтобы эффективно управлять долгами компании необходимо, в первую очередь, определить их оптимальную структуру для конкретного предприятия и в конкретной ситуации: составить бюджет кредиторской задолженности, разработать систему показателей (коэффициентов), характеризующих, как количественную, так и качественную оценку состояния и развития отношений с кредиторами компании и принять определенные значения таких показателей за плановые. Вторым шагом в процессе оптимизации кредиторской задолженности должен быть анализ соответствия фактических показателей их рамочному уровню, а также анализ причин возникших отклонений. На третьем этапе, в зависимости от выявленных несоответствий и причин их возникновения, должен быть разработан и осуществлен комплекс практических мероприятий по приведению структуры долгов в соответствие с плановыми (оптимальными) параметрами.

Для того, чтобы отношения с кредиторами максимально соответствовали целям обеспечения финансовой устойчивости (безопасности) компании и увеличению ее прибыльности и конкурентоспособности, менеджменту компании необходимо выработать четкую стратегическую линию в отношении характера привлечения и использования заемного капитала.

Первый основополагающий вопрос, который в связи с этим встает перед руководством фирмы это: вести бизнес за счет собственных или привлеченных средств? Второй «дилеммой» является количественное соотношение собственного и заемного капитала. Ответы на данные вопросы зависят от множества факторов как внешнего (отраслевые особенности, макроэкономические показатели, состояние конкурентной среды), так и внутреннего (корпоративного) порядка (возможности учредителей, кредитоспособность, оборачиваемость активов, уровень рентабельности, дефицит денежных средств, краткосрочные цели и задачи, долгосрочные планы компании и многое другое).

Принято считать, что предприятие, которое пользуется в процессе своей хозяйственной деятельности только собственным капиталом, обладает максимальной устойчивостью. Однако такое допущение в корне не верно. С точки зрения конкурентной борьбы на рынке не имеет значения, какими капиталами оперирует бизнес: своими или заемными. Единственная разница может заключаться в различиях стоимости этих двух категорий капитала. Кредиторы (будь-то банки или поставщики товаров и услуг) готовы кредитовать чей-то бизнес только в обмен на определенный (иногда довольно высокий) доход (процент). При этом даже собственный капитал не является "бесплатным", так как вложения производятся в надежде получить прибыль, выше той, которую платят банки по депозитным счетам. С точки зрения стратегического развития компании отправной точкой должны быть: размер и динамика прибыльности бизнеса, которые напрямую зависят от размера занимаемой на рынке доли, ценовой политики и размера издержек производства (обращения). Вопрос же источников финансирования бизнеса является, по отношению к целям достижения конкурентоспособности предприятия, вторичным [13].

Значит, менеджеры в ходе разработки стратегии кредитования собственного бизнеса должны исходить из решения следующих первоочередных задач - максимизации прибыли компании, минимизации издержек, достижения динамичного развития компании (расширенное воспроизводство), утверждения конкурентоспособности - которые, в конечном итоге и определяют финансовую устойчивость компании. Финансирование данных задач должно быть достигнуто в полном объеме. Для этого, после использования всех собственных источников финансирования (собственный капитал и прибыль - наиболее дешевые ресурсы), должны быть в заданном объеме привлечены заемные средства кредиторов. При этом наиболее весомым ограничивающим фактором в процессе планирования использования заемного капитала необходимо считать его стоимость, которая должна позволять сохранить рентабельность бизнеса на достаточном уровне.

Следующим этапом в ходе разработки политики использования кредитных ресурсов является определение наиболее приемлемых тактических подходов. Существует несколько потенциальных возможностей привлечения заемных средств:

а) средства инвесторов (расширение уставного фонда, совместный бизнес);

Так как, процесс привлечения дополнительных финансовых ресурсов для целей собственного бизнеса рассматривается нами с точки зрения максимизации безопасности данного процесса, то следует остановиться на двух наиболее важных, в данном аспекте, характеристиках этого способа займа. Первая - относительная дешевизна: как правило, инвесторы, обменивающие свои средства на корпоративные права (доли, акции) рассчитывают на дивиденды, которые фиксируются в учредительных документах (или устанавливаются на собрании участников) в виде процентов. При этом, в случае отсутствия прибыли на предприятии, вложенный в дело капитал может быть "бесплатным". Вторая особенность - возможность инвесторов влиять на процессы управления в созданном хозяйственном обществе (право голоса на собрании акционеров или участников). Поэтому следует позаботиться о сохранении контрольного пакета. Иначе ваш, изначально собственный капитал, может превратиться в капитал, переданный в займы новому инвестору. Отсюда следует вывод о явной ограниченности размеров привлекаемых средств корпоративных инвесторов: в общем случае их не должно быть больше ваших первоначальных инвестиций: даже если акции (паи) "распылены" между несколькими держателями, то все равно остается риск (особенно если речь идет об успешном предприятии) сосредоточения корпоративных прав под единым контролем.

б) банковский или финансовый кредит (в том числе выпуск облигаций);

Финансовый (денежный) кредит, как правило, предоставляется банками. Это один из наиболее дорогостоящих видов кредитных ресурсов. Ограничивающие факторы: высокий процент, необходимость надежного обеспечения, «создание» солидных балансовых показателей. Не смотря на «дороговизну» и «проблематичность» привлечения, возможности банковского кредита (в отличие от инвестиционного) должны быть использованы компанией на все 100%. Если проект, реализуемый компанией действительно «рассчитан» на конкурентоспособный уровень рентабельности, то прибыль, полученная от использования финансового кредита всегда будет превышать необходимый к уплате процент. Банки хотя и дают предпочтение такому виду обеспечения предоставленных кредитов, как залог, но могут довольствоваться и гарантией третьего лица (если имеются платежеспособные учредители или другие заинтересованные лица). Балансовые показатели также обладают некоторой «гибкостью», как в процессе их формирования, так и в ходе их восприятия принимающей стороной. Наличие презентабельных отчетных показателей, хотя и выступает обязательным условием для банковского служащего, но может, в какой-то степени, игнорироваться в виду наличия реальных гарантий и обеспечения предоставляемого кредита. Одним существенным недостатком финансовых заемных средств, особенно в сравнении с инвестиционными, является наличие строго определенных сроков их возврата.

в) товарный кредит (отсрочка оплаты поставщикам);

Основной положительной отличительной чертой данной разновидности получения заемных средств является наиболее простой (не заформализированный) способ привлечения. Товарный кредит, как правило, не требует (в отличие от финансового) привлечения залога и не связан со значительными расходами и продолжительностью оформления (в отличие от инвестиций). В отечественных условиях товарный кредит между юридическими лицами чаще всего представляет собой поставку товаров (работ, услуг) по договору купли-продажи с отсрочкой платежа. При этом, на первый взгляд, может показаться, что данный «кредит» предоставляется бесплатно, так как договор не предусматривает необходимости начисления и уплаты процентного (или какого-либо иного) дохода в пользу поставщика. Однако следует заметить, что поставщики (и украинские в том числе) прекрасно понимают (иногда только на эмпирическом уровне) принципы изменения стоимости денег во времени, а также способны достаточно точно оценивать размеры «упущенной выгоды» от торможения оборачиваемости активов, замороженных в дебиторской задолженности предприятия. Поэтому компенсация таких потерь закладывается в цену товаров, которая может колебаться в зависимости от сроков предоставленной отсрочки.

Там, где контроль за недополученной прибылью значительно ослаблен (госпредприятия, крупные акционерные и промышленные компании) потери, связанные с товарным кредитованием зачастую компенсируются за счет «неформальных» платежей руководству или служащим компании.

г) использование собственного «экономического превосходства»

Экономическое превосходство. Очень часто строится и на отношениях товарного кредита и на других разновидностях кредитования. Суть использования преимуществ, связанных с собственным экономическим превосходством, заключается в возможности диктовать и навязывать поставщику (кредитору) собственные «правила» игры на рынке и характер договорных отношений (или, как это зачастую происходит - нарушать эти самые договорные отношения без «особых» последствий для собственного «превосходящего» бизнеса).

Экономическое превосходство заемщика пред кредитором может возникать в силу следующих обстоятельств:

– монопольное положение покупателя на рынке (монопсония);

– различия в экономических потенциалах совокупные активы покупателя значительно превосходят активы поставщика;

– маркетинговые преимущества (например, мелкий или начинающий производитель, стремящийся продвинуть свою продукцию (торговую марку) в сеть крупных супермаркетов или элитных магазинов не в «состоянии» диктовать свои условия или требовать выполнения «всех» обязательств, так как может оказаться без «нужного» заказчика);

– покупатель «обнаружил» организационные недостатки в управлении дебиторской задолженностью у кредитора («пробелы» в учете и контроле, юридическая «несостоятельность») [3].

Как показывает практическая деятельность ни одно предприятие не может обойтись без, хотя бы незначительной, кредиторской задолженности, которая всегда существует в связи с особенностями бюджетных, арендных и прочих периодических платежей: оплаты труда, поставки ТМЦ без предварительной оплаты. Данный вид кредиторской задолженности нужно рассматривать, как «неизбежный». Она хотя и позволяет временно использовать «чужие» средства в собственном коммерческом обороте, но не имеет принципиального значения, если такие платежи будут осуществлены в установленные сроки.

Значит, менеджеры компаний в своем стремлении максимально использовать возможности всех доступных кредитных средств, в том числе и в виде задержек по зарплате, нарушения сроков плановых платежей поставщикам и т. д., должны оценивать «возможности» каждого отдельного вида платежей индивидуально, так как последствия таких «отсрочек» могут иметь различные последствия, не только в зависимости от вида платежа, но и в зависимости от конкретного «невольного» кредитора.

Целесообразно продолжение производственных связей с НПО «Интеграл», для разработки отдельных микросхем, которые позволят улучшить качество изображения. Особо перспективной представляется возможность перехода на кинескопы Воронежского завода «Вэлт». Однако в настоящее время такая замена не возможна по ряду технических проблем.

Для повышения эффективности проведения разработок необходимо:

– дальнейшее совершенствование процесса разработки за счет внедрения современных систем проектирования, использования передового опыта ведущих мировых производителей, новых материалов и технологий.

– повышение эффективности конструкторского труда за счет все более широкого внедрения современных методов разработки и обращения конструкторской документации, разработки и применение документов, пригодных для автоматизированной обработки.

– внедрение в обращения электронной формы документа и электронной цифровой подписи параллельно с бумажной формой.

– использование новых пакетов прикладных программ и вычислительной мощности суперкомпьютера для проведения расчетов, анализа и оптимизации новых конструкций на этапе электронной модели изделия.

Сегодня наиболее остро стоят следующие проблемы:

— отсутствие подготовленных кадров в данной области как в отраслевой науке (Министерство промышленности, Министерство связи) так и в академической;

– полное отсутствие материальной базы (контрольно-измерительной аппаратуры, лабораторий, полигонов) для проведения научно-исследовательских и опытно-конструкторских работ [12].

Также имеется ряд проблем, решение которых требует привлечения научного потенциала НАН Беларуси и ведущих ВУЗов Республики Беларусь:

а) Исследования по созданию систем отображения информации (ЖК-панели, плазменные панели и т.д.).

б) Исследования по организации трансляции цифрового теле- и радиовещания.

в) Исследования по созданию мультисервисной радиосети в республике.

г) Исследования по созданию сетей передачи мультимедийной информации и закрытых корпоративных сетей, наложенных на сети цифрового телевещания.

д) Исследование принципов построения и создание оборудования для пассивных волоконно-оптических кабельных сетей, для абонентских волоконно-оптических сетей.

е) Исследование и расчет конструкции на этапе электронной модели с целью оптимизации механических, электрических, тепловых и других параметров [4].

Для проведения работ по данным направлениям необходимо кроме экономических ресурсов также и правовые условия для привлечения иностранных инвестиций, кооперации с зарубежными производителями и разработчиками, имеющих разработки в этой области для совместного производства аппаратуры, обучение специалистов за границей на фирмах производителях. Основная цель при этом состоит в организации производства продукции, которая может иметь сбыт на международном рынке, так как только в этом случае можно эффективно защитить внутренний рынок и обеспечить поддержку отечественных производителей и создание дополнительных рабочих мест.

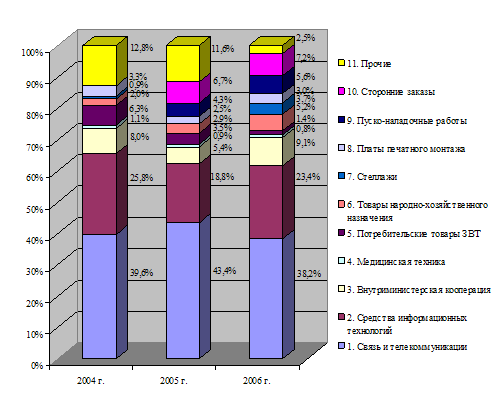

Одним из источников роста прибыли на ЧПУП «Завод электроники и бытовой техники ГОРИЗОНТ» может стать ассортиментная политика, а именно: увеличение удельного веса продукции, характеризующейся более высокой рентабельностью, за счет снижения в структуре производства доли средне- и низкорентабельной продукции. Однако абсолютная зависимость результатов деятельности предприятия от объемов и динамики продаж одного-двух видов продукции даже с очень высоким уровнем рентабельности представляется экономически небезопасным.

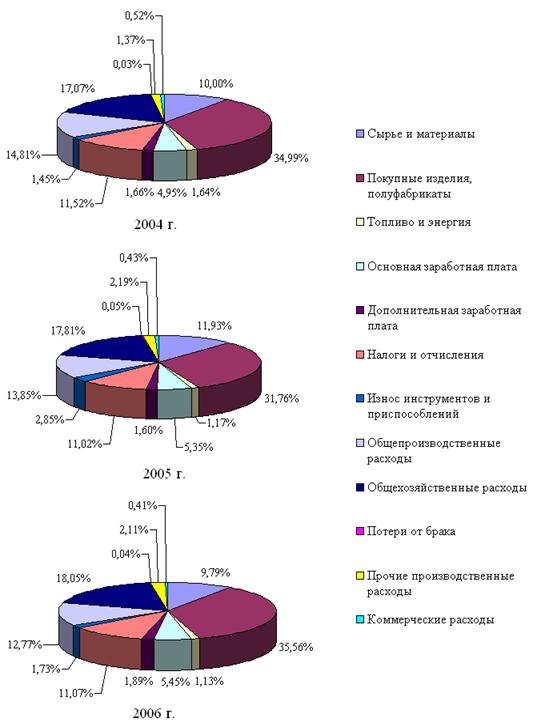

Кроме того, затраты связанные с обеспечением реализации комплекса организационно-технических мер, направленных на расширение выпуска высокорентабельных видов продукции весьма существенны и вполне могут переть положительный эффект от изменения ассортимент. По менению автора, для анализируемого предприятия более эффективным в данном случае является реализация мероприятий, обращенных на снижение себестоимости продукции.

Похожие работы

... заинтересованных групп. Поэтому фокус на стоимости акционерного капитала оправдан. Третий тип - компромиссный - предполагает конструктивную интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании, однако и в его рамках есть различные направления. Сторонники теории «корпоративной социальной ответственности» (corporate social responsibility, CSR) выдвигают и ...

... по более низким ценам должна быть как можно ниже. 3. МЕРОПРИЯТИЯ ПО ПОВЫШЕНИЮ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ ПРОИЗВОДСТВА Целью планирования прибыли является обеспечение ее роста и повышения рентабельности на основе увеличения оборота и улучшения его структуры, наиболее эффективного использования материальных, трудовых и финансовых результатов при обязательном сокращении потерь рабочего времени. ...

... на промышленном предприятии, разработать и обосновать комплекс практических мероприятий по совершенствованию системы в краткосрочном периоде. Объект исследования: стратегическое управление инновационными процессами в сфере информационных технологий на ОАО «Смоленский авиационный завод». 1. Сведения о предприятии ОАО «СмАЗ» 1.1 Организационно-управленческая характеристика ...

... рабочие, но и руководящие работники и специалисты. Необходимо проводить необходимые мероприятия для привлечения на работу грамотных специалистов путем улучшения условий труда работников. Анализ системы управления персоналом ОАО «ИКАР» показал, что руководству предприятия следует уделить внимание системе премирования, размеру заработной платы, условиям труда работников (ремонт помещений, комфорт ...

0 комментариев