Навигация

Элементы налога и способы его взаимосвязи

9.1.2 Элементы налога и способы его взаимосвязи

Каждый налог содержит обязательные элементы. В нём указывается:

- «кто» является плательщиком, то есть субъектом данного налога (например спортивный менеджер, предприятие, наследник и т.д.;

- что выступает объектом налогообложения (доход, имущество, товар, наследство);

- из какого источника уплачивается налог (зарплата, прибыль, доход, дивиденд и т.п.);

- в каких единицах измеряется объект налогообложения (например, денежная единица страны - в подоходном налоге, налоге на прибыль;

- гектар или акр - в поземельном, человек - в подушном налоге);

-величина налоговой ставки (если она выражена в процентах то её называют "квотой") представляет собой величину налога, приходящуюся на единицу налогообложения;

-налоговые льготы, учитывающие специфические условия хозяйствования.

В практике большинства государств получили распространение три способа внимания налогов:

- «кадастровый»;

- «у источника»;

- «по декларации».

Первый из них основан на использовании кадастров, то есть реестров, содержащих классификацию типичных объектов (земли, месторождений, домов) по их внешним признакам. Именно поэтому такой способ устанавливает доходность которые можно получить например от использования земли, необходимо иметь кадастровые карты по регионам отражающие её плодородие, местоположение (в нашей стране их составление только начинается.

Налог «у источника» взимается до получения дохода налогоплательщиком. Этот способ наиболее распространен в нашей стране: бухгалтерия предприятия до выплаты зарплаты или любого другого дохода вычитает из него налог и перечисляет в бюджет соответствующую сумму.

Третий способ предполагает заполнение налогоплательщиком декларации о совокупном годовом доходе и подачу его в налоговую инспекцию. В последние годы этот способ начинает применяться в практике нашей страны.

9.2 Налоговая система Российской Федерации

Переход России к новым, рыночным условиям потребовал и новой налоговой политики, нового налогового законодательства. К основным его принципам можно отнести следующие: активная поддержка предпринимательства, целостность системы налогообложения, её простота, механизм защиты от двойного налогообложения, строгое и четкое разграничение налогов по уровням управления, учет национальных и территориальных интересов.

Налоговые льготы в новой системе должны предоставляться по следующим основным направлениям: социальная сфера, стимулирование научно-технического прогресса, защита окружающей среды.

В Российской Федерации принят Закон «Об основах налоговой системы». Он определяет не налоги, а организацию налоговой системы, понятия «налог», «сбор», «пошлина», «плательщики», «налоговые обязательства» и другие обязательства налогоплательщиков и налоговых служб, распределение налогов по бюджетам разного уровня. Зачем это сделано?

Раньше в нашей стране все налоговые поступления шли в центр, и только потом они вновь распределялись по регионам через бюджет. В результате местное руководство порой оказывалось без средств, это не давало ему возможности решать даже элементарные проблемы. Если же поручить собирать налоги не центру, а местным властям, то тогда без средств может оказаться уже центр, что сделает финансово необеспеченной его работу.

Зарубежный опыт показывает, что наиболее рационально это противоречие разрешает выделение и жесткое закрепление за администрацией каждого уровня определенных налогов с тем, чтобы средства, обеспечивающие её деятельность, непосредствен но поступали в соответствующую казну.

В соответствии с этим к федеральным налогам относятся: налог на добавленную стоимость, акцизы, налоги на доходы банков, страховых обществ, на операции с ценными бумагами, таможенные пошлины, подоходный налог (налог на прибыль) с предприятий, подоходный налог с физических лиц, налог с имущества, переходящего в порядке наследования и дарения.

К республиканским налогам (налог краев, областей, автономных образований) отнесены: налог на имущество предприятий, республиканские платежи за пользование природными ресурсами, лесной доход.

К местным налогам относятся: налог на имущество физическиx лиц, земельный налог, сбор за право торговли, целевые сборы с населения и предприятий всех организационно-правовых форм на содержание милиции, на благоустройство и другие цели.

Важно отметить, что предельная величина этих налогов ограничена законодательно: налог на граждан не может превышать одного процента минимальной месячной зарплаты, а на предприятие - одного процента фон- да оплаты труда на нём.

Налоговая система России практически создается заново, поэтому она еще несовершенна, нуждается в улучшении и в ближайшее время не может быть стабильней. Более того, конкретные размеры перечисленных, а также других налогов меняются, и будут меняться даже в условиях стабилизации налоговой, системы, ибо налоги - гибкий инструмент воздействия на находящуюся в постоянном движении экономику.

Однако сегодня требуется не простое изменение налоговых ставок, а кардинальная налоговая реформа, стимулирующая деятельность производителя. Можно сформулировать основные требования, предъявляемые, к налоговой системе страны в настоящее время:

а) равные доходы при равных условиях их получения должны облагаться

а) равные доходы при равных условиях их получения должны облагаться одинаковым по величине налогом; с равных доходов при разных условиях их получения должны взиматься разные налоги;

б) ставки налогообложения должны быть едиными для всех предприятий, независимо от формы собственности, и для всех граждан, независимо от видов деятельности (при равенстве полученных доходов);

в) система налогов должна быть комплексной, то есть опираться на различные способы налогообложения (подоходное, поимущественное и т.n.) при умелом их сочетании;

г) сочетание стабильности и гибкости налоговой системы должны обеспечить своевременное воздействие на экономические интересы участников общественного производства;

д) единая налоговая ставка должна дополняться системой налоговых льгот, носящих целевой и адресный характер. Действие льгот должно наступать автоматически при выполнении условий, установленных законом.

Система налогообложения должна опираться прежде всего на достижения науки и опыт зарубежных стран, строиться на сходных принципах в соответствующей ситуации.

Похожие работы

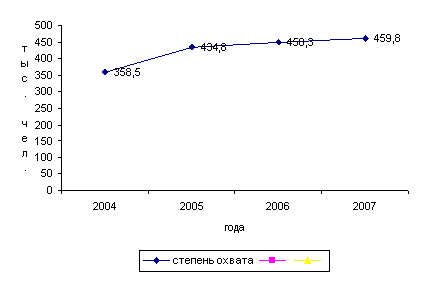

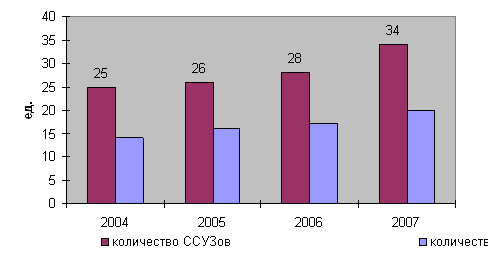

... уровне, спорт как фактор социокультурного развития должен рассматриваться наравне с такими областями как воспитание, здоровье, социальные службы, защита природы и другие. 3. Пути повышения эффективности реализации муниципальной политики в сфере физической культуры и спорта 3.1 Опыт управления развитием физической культуры и спорта в зарубежных странах По данным международных спортивных ...

... районе направлены на выполнение соответствующих задач, предъявляемых к возрасту, полу, характеру учебной деятельности, уровню здоровья и степени физической подготовленности. 2.5 Пути улучшения организации муниципальной политики по вовлечению молодежи в физическую культуру и спорт В наше время человечество мало внимания уделяет собственному здоровью. А ведь здоровье нации, как бы громко это ...

... с детства, растет число невыходов на работу. Проявляется и целый ряд иных негативных факторов. Рассмотрим механизм воздействия общественного здоровья на российскую экономику и общество, а также попытаемся определить роль и значение физической культуры и спорта в рассматриваемых процессах. Потери от пьянства и алкоголизма. Потери от пьянства и алкоголизма в нашей стране представляют собой весьма ...

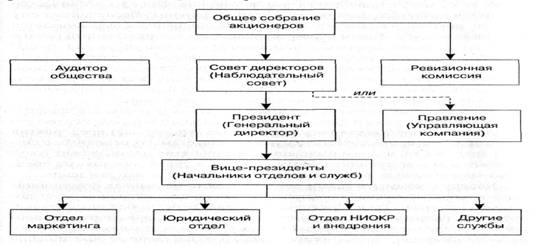

... товаров и услуг. 3. Организация распространения товаров и услуг. 4. Стимулирование продажи товаров и услуг. 5. Организация рекламы конкретного вида товаров и услуг. В структуре маркетинга физической культуры и спорта можно выделить следующие направления: 1. Производство и реализация тренажёров и оборудования. 2. Маркетинг потребительских товаров (одежда, обувь). 3. Маркетинг услуг ( ...

0 комментариев