Навигация

Налоговый учет представительских расходов

5.2 Налоговый учет представительских расходов

В соответствии с подп. 22 п. 1 ст. 264 НК РФ представительские расходы учитываются для целей налогообложения прибыли и относятся к прочим расходам, связанным с производством и реализацией. В соответствии с п. 2 ст. 264 НК РФ для целей налогообложения прибыли представительские расходы признаются в пределах норм. Согласно установленному нормативу представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4 % от расходов организации на оплату труда за этот отчетный (налоговый) период.

Для целей нормирования указанные расходы определяются нарастающим итогом по окончании налогового периода (отчетного года). В соответствии с п. 42 ст. 270 НК РФ представительские расходы в части, превышающей указанную предельную величину, не учитываются для целей налогообложения прибыли. Для целей нормирования представительских расходов на основании ст. 255 НК РФ величина расходов на оплату труда за отчетный (налоговый) период должна определяться по начисленным, а не фактически выплаченным суммам.

В связи с этим при расчете представительских расходов, учитываемых для целей налогообложения прибыли, за основу следует брать сумму начисленной за соответствующий период оплаты труда. Состав представительских расходов, учитываемых для целей налогообложения прибыли, установлен п. 2 ст. 264 и состоит из расходов, перечисленных в подразделе 1.1.

В соответствии с Письмом Министерства финансов РФ от 09.06.2004 г. 103-02-05/1/49 при проведении официального приема в состав представительских расходов могут также включаться расходы организации на алкогольную продукцию. При этом установлено, что расходы на алкогольную продукцию могут включаться в представительские расходы, которые учитываются в размере, не превышающем 4 % от расходов организации на оплату труда за отчетный (налоговый) период, в случае их осуществления размерах, предусмотренных обычаями делового оборота при проведении деловых переговоров (сделок).

Это означает, что нормируемые представительские расходы, не превышающие 4 % от расходов на оплату труда, должны включать в себя не только расходы на алкогольную продукцию, но и другие виды представительских расходов. Если всю сумму нормируемых представительских расходов потратить только на алкогольную продукцию, то налоговая инспекция вряд ли признает эти расходы экономически обоснованными и соответствующими критериям ст. 252 НК РФ.

В соответствии с п. 1 ст. 272 НК РФ при признании расходов методом начисления расходы признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и/или иной формы их оплаты.

В соответствии со ст. 318 НК РФ для организаций, применяющих метод начисления, представительские расходы в пределах установлении норм, осуществленные в течение отчетного (налогового) периода, признаются косвенными расходами и в полном объеме относятся к расходам текущего отчетного (налогового) периода.

В соответствии с подп. 5 п. 7 ст. 272 НК РФ для организаций, применяющих метод начисления, датой осуществления представительских расходов признается дата утверждения авансового отчета.

В соответствии со ст. 273 НК РФ для организаций, применяющих кассовый метод, представительские расходы признаются в налоговом учете только после их фактической оплаты.

В налоговой отчетности представительские расходы в пределах установленных норм показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения 2 к листу 02 «Расходы, связанные с производством и реализацией» декларации по НПО. В конечном итоге эти расходы будут учтены по строке 020 листа 02 «Расчет налога на прибыль организаций» декларации по НПО в составе расходов, уменьшающих сумму доходов от реализации. Представительские расходы сверх установленных норм показываются в составе расходов, не учитываемых для целей налогообложения прибыли, по строке 290 и в том числе по строке 300 Приложения 2 к листу 02 «Расходы, связанные с производством и реализацией» декларант НПО.

В соответствии с п. 7 ст. 171 НК РФ суммы НДС по расходам, принимаемым для целей налогообложения прибыли в пределах установленных норм, подлежат вычету в размере, соответствующем указанным нормам. Таким образом, сумма НДС, уплаченная в составе представительских расходов, может быть принята к вычету при исчислении НДС в части расходов, учитываемых при исчислении налога на прибыль, при наличии соответствующих оправдательных документов.

В общем случае в соответствии с п. 1 ст. 172 НК РФ налоговые вычеты, предусмотренные ст. 171 НК РФ, производятся на основании счетов-фактур, выставленных продавцами при приобретении организацией-нало-гоплательщиком товаров (работ, услуг), и документов, подтверждающих фактическую уплату сумм налога, после принятия приобретенных товаров (работ, услуг) к учету.

В соответствии с п. 2 ст. 170 НК РФ суммы НДС по сверхнормативным расходам не уменьшают налогооблагаемую прибыль и относятся за счет собственных средств организации. Сумма НДС, приходящаяся на сверхнормативные представительские расходы, признается в составе прочих внереализационных расходов, не уменьшающих налогооблагаемую прибыль. Суммы НДС, приходящиеся на сверхнормативные представительские расходы, отражаются в бухгалтерском учете записью по дебету счета 91 «Прочие доходы и расходы» (субсчет 91-2 «Прочие расходы») в корреспонденции с кредитом счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Из изложенного выше материала видно, что в налоговом учете представительские расходы принимаются в пределах установленных норм, а в бухгалтерском учете все представительские расходы, в том числе произведенные сверх установленных норм, учитываются в полном объеме. В случае, когда произведенные организацией расходы отличаются от суммы расходов, учитываемых для целей налогообложения прибыли, возникает необходимость в применении норм ПБУ 18/02. Так, в случае превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для целей налогообложения прибыли, по которым имеются ограничения по расходам, в соответствии с п. 4 ПБУ 18/02 возникает постоянная разница.

Забегая вперед, отметим, что по всем нормируемым расходам (т.е. не расходам, по которым имеются ограничения), в случае превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для целей налогообложения прибыли, в соответствии с п. 4 ПБУ 18/02 будет возникать постоянная разница. Величина постоянной разницы определяется как разница между суммой данного вида расходов, учтенной в бухгалтерском учете, и суммой данного вида расходов, признанной в налоговом учете.

Для данного случая величина постоянной разницы равна сумме сверхнормативных представительских расходов, которые не учитываются при налогообложении прибыли как в отчетном, так и в последующих отчетных периодах, но полностью учитываются в бухгалтерском учете в отчетном периоде. Кроме того, если в составе сверхнормативных прочих расходов был уплачен НДС, то в бухгалтерском учете должна быть признана постоянная разница в виде суммы НДС, приходящейся на эти сверхнормативные расходы.

Данная норма вытекает из п. 7 ст. 171 НК РФ, согласно которому суммы НДС по расходам, принимаемым для целей налогообложения, пришли в пределах установленных норм, подлежат вычету в размере, соответствующем указанным нормам.

Сумма НДС, приходящаяся на сверхнормативные представительские расходы, признается в составе прочих внереализационных расходов и не уменьшает налогооблагаемую прибыль, т.е. относится за счет собственных средств организации.

Постоянная разница при формировании налогооблагаемой прибыли приводит к образованию постоянного налогового обязательства, которое признается организацией в том отчетном периоде, в котором возникает постоянная разница. Постоянное налоговое обязательство равняется величине, определяемой как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством и действующую на отчетную дату.

Постоянное налоговое обязательство отражается в бухгалтерском учете по дебету счета 99 «Прибыли и убытки» (субсчет «Постоянное налоговое обязательство») и кредиту счета 68 «Расчеты по налогам и сборам» субсчет 68-1 «Расчеты по налогу на прибыль»). В бухгалтерском учете постоянное налоговое обязательство рассматривается как сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

Пример. Допустим, что в 4-м квартале 2004 г. организация осуществила расходы на прием представителя иностранной организации, прибившего для установления взаимного сотрудничества.

Для проведения переговоров с организацией, занимающейся оказанием услуг по переводу, был заключен договор о предоставлении перевод-чика для обеспечения перевода во время проведения представительских мероприятий. Стоимость услуг переводчика по договору составила 11 800 руб., в том числе НДС – 1 800 руб. Также был заключен договор с транспортной организацией о предоставлении автомобиля для обеспечения доставки представителя иностранной организации к месту проведения переговоров и обратно. Стоимость услуг транспортной организации по договору составила 5 900 руб., в том числе НДС – 900 руб.

Для буфетного обслуживания участников переговоров через подотчетное лицо были приобретены продукты (чай, кофе, минеральная вода, печенье т.п.) на общую сумму 4 720 руб., в том числе НДС – 720 руб. В процессе переговоров организация провела официальный прием, (например, обед в ресторане). Стоимость официального приема составила 23 600 руб., в том числе НДС – 3 600 руб. Общая сумма представительских расходов, осуществленных в этом квартале, составила 46 020 руб., в том числе НДС – 7 020 руб. Других представительских расходов организация в 2004 г. не осуществляла.

Допустим, что расходы на оплату труда для целей как бухгалтерского, так и налогового учета за отчетный (календарный) год составили 850 000 руб. Для определения доходов и расходов в целях налогообложения прибыли организация использует метод начисления.

По условиям примера расходы на оплату труда за календарный год составляют 850 000 руб., и поэтому для целей налогового учета организация может признать представительские расходы в сумме, не превышающей 34 000 руб. (850 000 руб. × 4 %/100 %). С учетом этой суммы сверхнормативные представительские расходы за календарный год составят 5 000 руб. (46 020 руб. - 7 020 руб. - 34 000 руб.). С учетом установленных норм организация в 4-м квартале может принять к вычету НДС в сумме 6 120 руб. (34 000 руб. × 18 %). НДС в сумме 900 руб. (7 020 руб. - 6 120 руб.), приходящийся на сверхнормативные представительские расходы, вычету не подлежит и должен быть отнесен на прочие внереализационные расходы.

Превышение норм представительских расходов приводит к возникновению постоянной разницы в сумме 5 900 руб. (5 000 руб. + 900 руб). Данная постоянная разница приводит к образованию постоянного налогового обязательства в сумме 1 416 руб. (5 900 руб. × 24 %/100 %). На эту сумму должна быть увеличена сумма налога на прибыль, подлежащая уплате в бюджет за отчетный период (табл. 23).

Таблица 23

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Выданы подотчетному лицу из кассы наличные денежные средства на приобретение продуктов для буфетного обслуживания | 71 | 50 | 4720 |

| 2 | Отражена сумма НДС от стоимости приобретенных продуктов (на основании счета -фактуры) | 19-3 | 71 | 720 |

| 3 | Учтены расходы на буфетное обслуживание, указанные в авансовом отчете подотчетного лица | 44 | 71 | 4000 |

| 4 | Отражена оплата услуг организации, предоставляющей переводчика на время переговоров (включая НДС) | 60 | 51 | 11800 |

| 5 | Затраты по услугам переводчика (без учета НДС) учтены в составе представительских расходов | 44 | 60 | 10000 |

| 6 | Отражена сумма НДС от стоимости оказанных услуг переводчика | 19-3 | 60 | 1 800 |

| 7 | Отражена оплата организации, предоставляющей транспортные услуги на время переговоров (включая НДС) | 60 | 51 | 5900 |

| 8 | Затраты по транспортным услугам (без учета НДС) учтены в составе представительских расходов | 44 | 60 | 5000 |

| 9 | Отражена сумма НДС от стоимости оказанных транспортных услуг | 19-3 | 60 | 900 |

| 10 | Отражена оплата расходов на проведение официального приема (включая НДС) | 60 | 51 | 23600 |

| 11 | Учтены расходы организации на проведение официального приема | 44 | 60 | 20000 |

| 12 | Отражена сумма НДС от суммы расходов на проведение официального приема | 19-3 | 60 | 3600 |

| 13 | Предъявлены к вычету суммы НДС по представительским расходам в пределах норм | 68-2 | 19-3 | 6120 |

| 14 | Сумма НДС по сверхнормативным представительским расходам отнесена на внереализационные расходы, не уменьшающие налогооблагаемую прибыль | 91-2 | 19-3 | 900 |

| 15 | Списаны на себестоимость продаж расходы на продажу (списание представительских расходов в полной сумме производится в конце отчетного месяца в составе всех расходов на продажу) | 90-2 | 44 | 39000 |

| 16 | Отражена сумма постоянного налогового обязательства, выявленного в отчетном периоде по представительским расходам | 99 субсчет «Постоянное налоговое обязательство» | 68-1 | 1 416 |

В бухгалтерской отчетности постоянное налоговое обязательство справочно отражается по строке 200 отчета о прибылях и убытках (форма 2) и учитывается при определении по данным бухгалтерского учета текущего налога на прибыль (строка 150 формы № 2), признаваемого налогом на прибыль для целей налогообложения.

Похожие работы

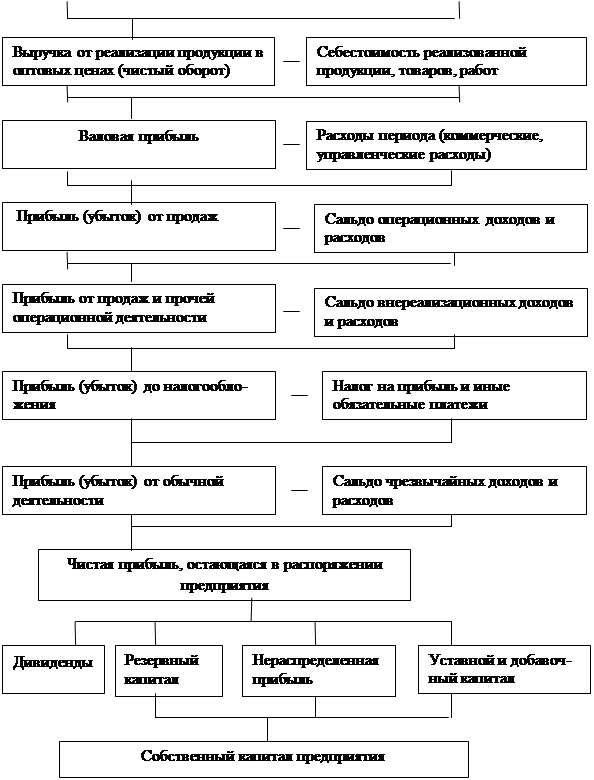

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... базу: - приказ предприятия об учетной политике на отчетный год; - формы бухгалтерской отчетности №№ 2, 4; - Главная книга; - Журналы-ордера №№ 1, 2, 11, 15, а также данные аналитического и синтетического учета, первичные документы. 2.3 Аудит финансовых результатов от обычных видов деятельности Финансовый результат от продажи продукции (работ, ...

... страхования * 69.3 3,4 Территориальный фонд обязательного медицинского страхования * 69.4 1,2 Фонд обязательного медицинского страхования от несчастного случая 3. Аудит расходов на оплату труда в торговой организации ООО «Торговый Дом Элсвик Северо-Запад» 3.1. Оценка системы внутреннего контроля на предприятии Потребность во внутреннем контроле в ...

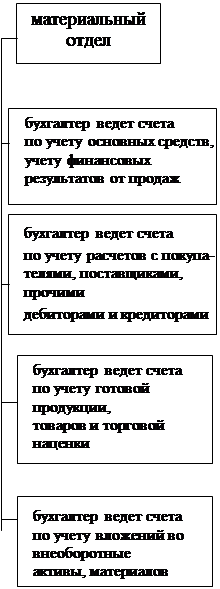

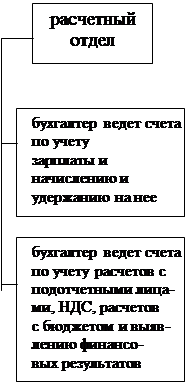

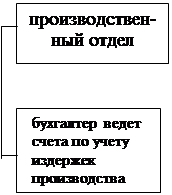

... и предлагает потребителям большое количество готовых решений и настраиваемых конфигураций программ. Эти программы позволяют автоматизировать оперативный учет, статистический учет и бухгалтерский учет (синтетический и аналитический), формировать отчетность, автоматизировать розничную и оптовую торговлю и производство, вести складской учет и учет персонала. В основе функционирования по-настоящему ...

0 комментариев