Навигация

Налоговый учет общих расходов на оплату труда (без учета расходов в виде отчислений в резервы)

3.1 Налоговый учет общих расходов на оплату труда (без учета расходов в виде отчислений в резервы)

В соответствии с п. 2 ст. 253 НК РФ расходы на оплату труда учитываются для целей налогообложения прибыли и относятся к расходам, связанным с производством и реализацией по элементу «Расходы на оплату труда». Состав расходов на оплату труда, учитываемых при налогообложении прибыли, установлен ст. 255 НК РФ.

Для целей налогового учета в соответствии со ст. 255 НК РФ к расходам на оплату труда относятся:

1) суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам или в процентах от выручки в соответствии с принятыми в организации формами и системами оплаты труда;

2) начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели;

3) начисления стимулирующего и/или компенсирующего характера, связанные с режимом работы и условиями труда, в том числе надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многошинном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни, производстве в соответствии с законодательством РФ;

4) стоимость бесплатно предоставляемых работникам в соответствии с законодательством РФ коммунальных услуг, питания и продуктов, предоставляемого работникам в соответствии с установленным законодательством РФ порядком бесплатного жилья (суммы денежной компенсации за непредоставление бесплатного жилья, коммунальных и иных подобных услуг);

5) расходы на приобретение (изготовление) выдаваемых в соответствии с законодательством РФ работникам бесплатно либо продаваемых работникам по пониженным ценам форменной одежды и обмундирования (в части стоимости, не компенсируемой работником), остающихся в постоянном пользовании. В таком же порядке учитываются расходы на приобретение или изготовление организацией самостоятельно форменной одежды, свидетельствующей о принадлежности работников к данной организации;

6) сумма начисленного работникам среднего заработка, сохраняемой на время выполнения ими государственных и/или общественных обязанностей и в других случаях, предусмотренных ТК РФ;

7) расходы на оплату труда, сохраняемую работникам на время отпуска, предусмотренного законодательством РФ; фактические расходы на оплату проезда работников и лиц, находящихся у этих работников на иждивении, к месту использования отпуска на территории РФ и обратно (включая расходы на оплату провоза багажа работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях) в порядке, предусмотренном действующим законодательством для организаций, финансируемых из соответствующих бюджетов, и в порядке, предусмотренном работодателем, – для иных организаций; доплат несовершеннолетним за сокращенное рабочее время; расходы на оплату перерывов в работе матерей для кормления ребенка, а также расходы на оплату времени, связанного с прохождением медицинских осмотров;

8) денежные компенсации за неиспользованный отпуск в соответствии с законодательством РФ;

9) начисления работникам, высвобождаемым в связи с реорганизацией или ликвидацией организации, сокращением численности или штата работников организации;

10) единовременные вознаграждения за выслугу лет (надбавки за стаж работы по специальности) в соответствии с законодательством РФ;

11) надбавки, обусловленные районным регулированием оплаты труда, в том числе начисления по районным коэффициентам и коэффициентам за работу в тяжелых природно-климатических условиях;

12) надбавки за непрерывный стаж работы в районах Крайнего Севера и приравненных к ним местностях, в районах европейского Севера и других районах с тяжелыми природно-климатическими условиями;

13) стоимость проезда по фактическим расходам и стоимость провоза багажа из расчета не более 5 т на семью по фактическим расходам, не выше тарифов, предусмотренных для перевозок железнодорожным транспортом работнику организации, расположенной в районах Крайнего Севера и приравненных к ним местностях (в случае отсутствия железной дороги указанные расходы принимаются в размере минимальной стоимости проезда на воздушном транспорте), и членам его семьи в случае переезда к новому месту жительства в другую местность в связи с расторжением трудового договора с работником по любым основаниям, в том числе в случае его смерти, за исключением увольнения за виновные действия;

14) расходы на оплату труда, сохраняемую в соответствии с законодательством РФ на время учебных отпусков, предоставляемых работнику организации, а также расходы на оплату проезда к месту учебы и обратно;

15) расходы на оплату труда за время вынужденного прогула или время выполнения нижеоплачиваемой работы в случаях, предусмотренных законодательством РФ;

16) расходы на доплату до фактического заработка в случае временной утраты трудоспособности, установленную законодательством РФ;

17) расходы в виде платежей (взносов) на обязательное и добровольное страхование работников;

18) суммы, начисленные в размере тарифной ставки или оклада (при выполнении работ вахтовым методом), предусмотренные коллективными договорами, за дни нахождения в пути от места нахождения организации пункта сбора) к месту работы и обратно, предусмотренные графиком работы на вахте, а также за дни задержки работников в пути по метеорологическим условиям;

19) суммы, начисленные за выполненную работу физическим лицам, привлеченным для работы в организации согласно специальным договором на предоставление рабочей силы с государственными организациями;

20) в случаях, предусмотренных законодательством РФ, начисления по основному месту работы рабочим, руководителям или специалистам организации во время их обучения с отрывом от работы в системе повышения квалификации или переподготовки кадров;

21) расходы на оплату труда работников-доноров за дни обследования, сдачи крови и отдыха, предоставляемые после каждого дня сдачи крови;

22) расходы на оплату труда работников, не состоящих в штате организации, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-правового характера, заключенным с индивидуальными предпринимателями;

23) доплаты инвалидам, предусмотренные законодательством РФ;

24) расходы в виде отчислений в резерв на предстоящую оплату отсеков работникам и/или в резерв на выплату ежегодного вознаграждения за выслугу лет;

25) другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и/или коллективным договором.

В соответствии с НК РФ расходы на оплату труда признаются для цели налогообложения прибыли в том случае, когда наименование в указаниях расходов закреплено в установленном порядке. При этом под установленным порядком понимается соответствующий документ, в котором должны быть указаны все расходы на оплату труда, принятые в организации.

Определение указанных документов должно осуществляться по правкам налогового законодательства, а именно главой 25 НК РФ с учетом положений ст. 11 НК РФ. К таким документам относятся:

– нормативные правовые акты, регулирующие трудовые отношения;

– трудовые (иные) договоры (контракты);

– коллективные договоры;

– соглашения (генеральные, отраслевые, территориальные и др.);

– локальные нормативные акты (правила внутреннего трудового распорядка организации, положения о премировании и др.).

Расходы на оплату труда должны учитываться для целей налогообложения прибыли только в том случае, если нормы коллективного договора, правил внутреннего трудового распорядка организации, положений о премировании и/или других локальных нормативных актов, принятых организацией, отражены в конкретном трудовом договоре, заключаемом с работодателем и работником.

Требования, предъявляемые к трудовым договорам, заключаются между работником и работодателем и предусмотрены разделом 3 ТК РФ. При этом в трудовом договоре допускаются (кроме существенных условий трудового договора) ссылки на нормы коллективного договора, правила внутреннего трудового распорядка организации, положения о премировании и/или других локальных нормативных актов без конкретной расшифровки в трудовом договоре. В этом случае будет считаться, что указанные локальные нормативные акты будут распространяться на конкретного работника.

Соответственно, если в трудовой договор, заключенный с конкретным работником, не включены те или иные начисления, предусмотренные в коллективном договоре и/или локальных нормативных актах, то такие начисления не могут быть приняты для целей налогообложения прибыли.

Некоторые виды расходов на оплату труда предусматриваются другими (не трудовыми) видами договоров. К таким расходам относятся: суммы платежей по договорам добровольного страхования; расходы на оплату труда работников, не состоящих в штате организации, за выполнение ими работ по заключенным договорам гражданско-правового характера (включая договоры подряда), за исключением оплаты труда по договорам гражданско-правового характера, заключенным индивидуальными предпринимателями.

Для того чтобы данные расходы были включены в расходы на оплату труда, необходимо наличие соответствующих договоров: страхования; гражданско-правового характера, включая договоры подряда.

В соответствии со ст. 302 ТК РФ работникам, выполняющим работы вахтовым методом, за каждый календарный день пребывания в местах производства работ в период вахты, а также за фактические дни нахождения в пути от места расположения работодателя (пункта сбора) до мест выполнения работы и обратно выплачивается взамен суточных надбавок за вахтовый метод работы.

До 1 января 2005 года надбавки за вахтовый метод работы выплачивались в размерах, определяемых в порядке, установленном Правительством РФ. С 1 января 2005 года в соответствии с изменениями, внесенными в ст. 302 ТК РФ Федеральным законом № 122 от 22.08.2004 г., работникам организаций, не относящихся к бюджетной сфере, надбавка за вахтовый метод работы должна будет выплачиваться в размере и порядке, устанавливаемом самим работодателем.

Оплата труда в районах Крайнего Севера и приравненных к ним местностях осуществляется с применением районных коэффициентов и процентных надбавок к заработной плате.

Надбавки, обусловленные районным регулированием оплаты труда, в том числе начисления по районным коэффициентам и коэффициентам за работу в тяжелых природно-климатических условиях, производимые в соответствии с законодательством РФ, а также надбавки, предусмотренные законодательством РФ за непрерывный стаж работы в районах Крайнего Севера и приравненных к ним местностях, в районах европейского Севера, учитываются в составе расходов на оплату труда в полном размере.

При этом в соответствии со ст. 316 ТК РФ размер районного коэффициента и порядок его применения для расчета заработной платы работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, устанавливаются Правительством РФ. В аналогичном порядке определяется процентная надбавка к заработной оплате за стаж работы лиц, работающих в районах Крайнего Севера и сравненных к ним местностях.

Перечень и состав расходов по оплате труда, учитываемых для целей налогообложения прибыли, предусмотренных ст. 255 НК РФ, не являются исчерпывающими. В то же время ряд расходов, осуществляемых в пользу работников и предусмотренных в трудовых или коллективных договорах, не может быть отнесен в целях налогообложения прибыли в качестве расходов на оплату туда.

В соответствии с пп. 21-23 и 25, 26 ст. 270 НК РФ не относятся к расходам на оплату труда и не учитываются для целей налогообложения прибыли следующие расходы:

– на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов);

– в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений;

– в виде сумм материальной помощи работникам (в том числе для первоначального взноса на приобретение и/или строительство жилья, на полное или частичное погашение кредита, предоставленного на приобретение и/или строительство жилья, беспроцентных или льготных ссуд на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности);

– в виде надбавок к пенсиям, единовременных пособий уходящим на пенсию ветеранам труда, доходов (дивидендов, процентов) по акциям или вкладам трудового коллектива организации, компенсационных начислений в связи с повышением цен, производимых сверх размеров индексации доходов по решениям Правительства РФ, компенсаций удорожания стоимости питания в столовых, буфетах или профилакториях либо предоставления его по льготным ценам или бесплатно (за исключением специального питания для отдельных категорий работников в случаях, предусмотренных действующим законодательством, за исключением случаев, в которых бесплатное или льготное питание предусмотрено трудовыми договорами (контрактами) и/или коллективными договорами);

– на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом, за исключением сумм, подлежащих включению в состав расходов на производство и реализацию товаров (работ, услуг) в силу технологических особенностей производства, и за исключением случаев, когда расходы на оплату проезда к месту работы и обратно предусмотрены трудовыми договорами (контрактами) и/или коллективными договорами.

В соответствии с пп. 24 и 37 ст. 270 НК РФ к выплатам работникам из фонда оплаты труда, не учитываемым для целей налогообложения, относятся следующие расходы:

– на оплату дополнительно предоставляемых по коллективному договору (сверх предусмотренных действующим законодательством) отпусков работникам, в том числе женщинам, воспитывающим детей;

– в виде сумм выплаченных подъемных сверх норм, установленных законодательством РФ.

Следует иметь в виду, что для целей бухгалтерского учета последние два вида расходов учитываются в составе расходов организации.

В соответствии с п. 4 ст. 272 НК РФ для организаций, применяющих метод начисления, расходы на оплату труда (кроме расходов по обязательному и добровольному страхованию) признаются в качестве расхода ежемесячно, исходя из суммы начисленных в соответствии со ст. 255 НК РФ расходов на оплату труда.

Для организаций, применяющих метод начисления, в соответствии со ст. 318 НК РФ расходы на плату труда, осуществленные в течение отчетного (налогового) периода, подразделяются на прямые и косвенные расходы.

В состав прямых расходов включаются расходы на оплату труда персонала, участвующего в процессе производства продукции, а также суммы единого социального налога и расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные на указанные суммы расходов на оплату труда. Прямые расходы на оплату труда относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со ст. 319 НК РФ.

В соответствии с Методическими рекомендациями по налогу на прибыль не относятся к прямым расходам расходы на оплату труда персонала аппарата управления организацией, а также оплата труда персонала подразделения, занятого исключительно либо хранением товаров, либо заготовлением материально-производственных запасов, либо сбытом товаров, работ, услуг и т.п. Расходы на оплату труда указанного выше персонала, непосредственно не участвующего в процессе производства продукции (работ, услуг), включаются в состав косвенных расходов.

Единый социальный налог от сумм оплаты труда указанного персонала и расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии, начисленные на указанные суммы расходов на оплату труда, учитываются в составе прочих расходов в соответствии со ст. 264 НК РФ.

В соответствии со ст. 318 НК РФ сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода.

В соответствии с подп. 1 п. 3 ст. 273 НК РФ для организаций, использующих кассовый метод, расходы на оплату труда признаются только после их фактической оплаты. При этом расходы на оплату труда учитываются в составе расходов в момент погашения задолженности путем списания денежных средств с расчетного счета организации, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения.

При применении метода начисления прямые расходы на оплату труда (за минусом части прямых расходов, распределенных на остаток незавершенного производства, остаток готовой продукции, и отгруженной, но не реализованной продукции на отчетную дату), показываются по строке 010 Приложения 2 к листу 02 «Расходы, связанные с производством и организацией» декларации по НПО.

Для организаций, применяющих метод начисления, расходы на оплату труда, за исключением расходов на оплату труда, относящихся к прямым расходам, показываются по строке 030 Приложения 2 к листу 02 «Расходы, связанные с производством и реализацией» декларации по НПО.

Суммы выплат в пользу физических лиц, которые в соответствии с пп. 21-26 ст. 270 НК РФ не учитываются в целях налогообложения прибыли, показываются отдельно по строке 301 Приложения 2 к листу 02 «Расходы, связанные с производством и реализацией» декларации по НПО.

Похожие работы

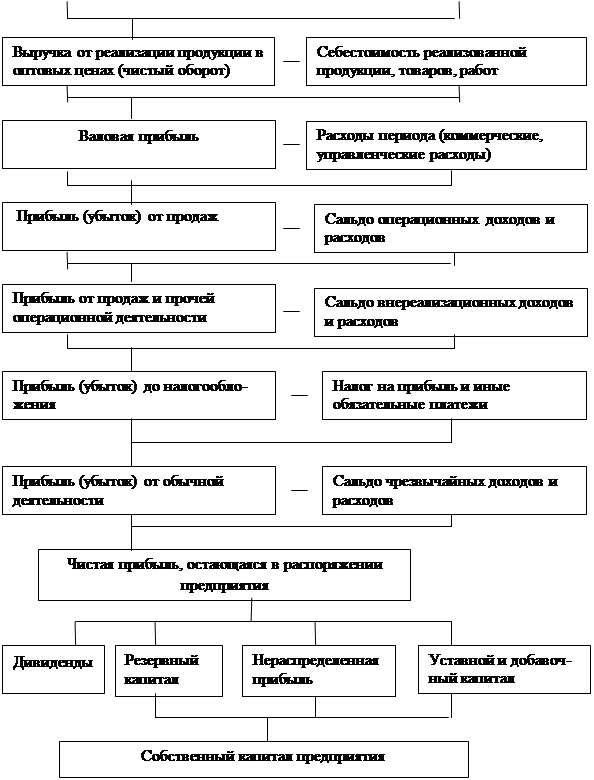

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... базу: - приказ предприятия об учетной политике на отчетный год; - формы бухгалтерской отчетности №№ 2, 4; - Главная книга; - Журналы-ордера №№ 1, 2, 11, 15, а также данные аналитического и синтетического учета, первичные документы. 2.3 Аудит финансовых результатов от обычных видов деятельности Финансовый результат от продажи продукции (работ, ...

... страхования * 69.3 3,4 Территориальный фонд обязательного медицинского страхования * 69.4 1,2 Фонд обязательного медицинского страхования от несчастного случая 3. Аудит расходов на оплату труда в торговой организации ООО «Торговый Дом Элсвик Северо-Запад» 3.1. Оценка системы внутреннего контроля на предприятии Потребность во внутреннем контроле в ...

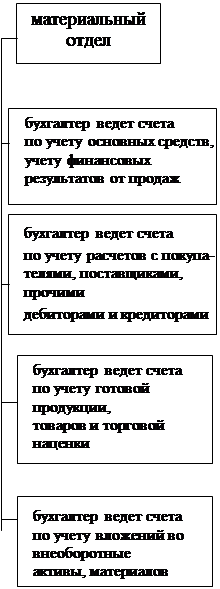

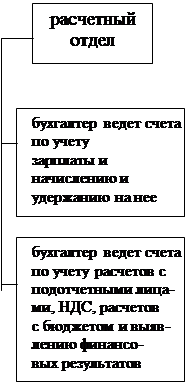

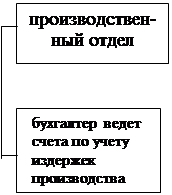

... и предлагает потребителям большое количество готовых решений и настраиваемых конфигураций программ. Эти программы позволяют автоматизировать оперативный учет, статистический учет и бухгалтерский учет (синтетический и аналитический), формировать отчетность, автоматизировать розничную и оптовую торговлю и производство, вести складской учет и учет персонала. В основе функционирования по-настоящему ...

0 комментариев