Навигация

Взаимосвязь бухгалтерского и налогового учета

1.5 Взаимосвязь бухгалтерского и налогового учета

Введение в действие с 2002 года главы 25 НК РФ вызвало необходимость использования, помимо данных бухгалтерского учета, данных налогового учета для определения налоговой базы по налогу на прибыль. С введением налогового учета стали возникать различия в признании сдельных видов расходов организации в бухгалтерском и налоговом учете, приводившие к тому, что величина прибыли (убытка), исчисленная по правилам бухгалтерского учета, отличалась от величины налогооблагаемой прибыли (убытка), сформированной по данным налогового учета.

Возникновение расхождений между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) происходило в результате применения различных правил признания доходов и расходов организации, установленных в нормативных правовых актах по бухгалтерскому учету РФ и в законодательстве РФ о налогах и сборах. Внесенные и предусмотренные в главе 25 НК РФ изменения позволяют с 2005 года сблизить бухгалтерский и налоговый учет расходов организации, однако некоторые различия в учете остаются и после их внесения.

Для установления взаимосвязи между данными бухгалтерского и налогового учета было разработано и введено в действие Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02. Основной целью ПБУ 18/02 является установление альтернативного механизма расчета величины налоговой базы по налогу на прибыль на основе данных бухгалтерского учета. Предлагаемый в ПБУ 18/02 механизм расчета базируется на том допущении, что формирование прибыли как в бухгалтерском, так и в налоговом учете осуществляется на основе одних и тех же хозяйственных операций, совершенных организацией в течение отчетного периода.

На основе анализа и сравнения учтенных хозяйственных операций появляется возможность для установления взаимосвязи между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) и выявления факторов, приводящих к расхождению данных бухгалтерского и налогового учета.

Путем определения разницы между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) становится возможным выявить различия налога на бухгалтерскую прибыль (убыток), признанного в бухгалтерском учете, от налога на налогооблагаемую прибыль, сформированного в налоговом учете и отраженного в налоговой декларации по налогу на прибыль организаций. После установления этого различия можно осуществить корректировку величины налога на прибыль, исчисленной от бухгалтерской прибыли, до величины налога на прибыль, которую организация должна уплатить в бюджет.

Бухгалтерской прибылью (убытком) признается показатель, отражающий прибыль (убыток), исчисленный в порядке, установленном нормативными правовыми актами по бухгалтерскому учету РФ. Налогооблагаемой прибылью (убытком) признается налоговая база по налогу на прибыль за отчетный период, рассчитанная в порядке, установленном налоговым законодательством (в частности, главой 25 НК РФ).

В соответствии с предлагаемым в ПБУ 18/02 механизмом на первом этапе необходимо установить разницу между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода. В соответствии с ПБУ 18/02 указанная выше разница, влияющая на величину налоговой базы по налогу на прибыль, складывается из двух видов: «постоянных разниц» и «временных разниц».

Под постоянными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов.

Постоянные разницы могут возникать в результате:

– превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли (убытка), над расходами, принимаемыми для целей налогообложения, по которым имеются ограничения по расходам;

– непризнания для целей налогообложения расходов, связанных с передачей на безвозмездной основе имущества (товаров, работ, услуг), в сумме стоимости имущества (товаров, работ, услуг) и расходов, связанных с этой передачей;

– образования убытка, перенесенного на будущее, который по истечении определенного времени уже не может быть принят в целях налогообложения в отчетном периоде и/или последующих отчетных периодах и др.

Другими словами, постоянные разницы образуются за счет тех доходов и расходов, которые не признаются частично или полностью при налогообложении прибыли как в отчетном периоде, так и в последующих отчетных периодах, но полностью учитываются в отчетном периоде для целей бухгалтерского учета.

Согласно ПБУ 10/99 для целей бухгалтерского учета расходы принимаются к учету и признаются в отчете о прибылях и убытках независимо от того, как они учитываются для целей расчета налогооблагаемой базы. Для целей налогообложения прибыли ряд расходов не признается частично (к ним относятся нормируемые расходы, осуществленные сверх установленных норм), а ряд расходов не признается полностью (к ним относятся расходы, не учитываемые для целей налогообложения).

Расходы, принимаемые для целей налогообложения прибыли в пределах норм, установлены ст. 264 НК РФ; к ним можно отнести представительские расходы, расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и др.

Расходы, полностью не учитываемые в целях налогообложения прибыли, определены ст. 270 НК РФ. Применительно к расходам при расчете налоговой базы по налогу на прибыль постоянные разницы единожды исключаются из налоговой базы, приводя к увеличению налога на прибыль, подлежащего уплате в бюджет в отчетном периоде. Например, при определении налоговой базы по налогу на прибыль постоянные разницы в виде расходов, не учитываемых в целях налогообложения прибыли, должны увеличивать бухгалтерскую прибыль.

Величина постоянной разницы (ПР) определяется как разница между суммой данного вида расходов, признанной в бухгалтерском учете (Сбу), и суммой данного вида расходов, признанной в налоговом учете (Сну):

ПР = Сбу × Сну. (1)

Постоянные разницы отчетного периода должны отражаться в бухгалтерском учете обособленно (в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла постоянная разница). Постоянная разница при формировании налогооблагаемой прибыли приводит к образованию постоянного налогового обязательства, под которым понимается сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

Величина постоянного налогового обязательства (ПНО) определятся как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством и действующую на отчетную дату (ставка налога на прибыль равна 24 %):

ПНО=ПР × 24 % / 100 %. (2)

Постоянные налоговые обязательства должны отражаться в бухгалтерском учете на счете учета прибылей и убытков (субсчет «Постоянное налоговое обязательство») в корреспонденции со счетом учета расчетов по налогам и сборам.

Пример. Допустим, что в отчетном периоде организация затратила на представительские расходы 15 000 руб. и полностью отразила их в бухгалтерском учете.

Для целей налогообложения представительские расходы в пределах норм могут быть учтены только в сумме 12 000 руб. Превышение нормы представительских расходов приводит к возникновению в отчетном периоде постоянной разницы в сумме 3 000 руб.

Данная постоянная разница приводит к образованию постоянного налогового обязательства, определяемого как произведение постоянной разницы на установленную ставку налога на прибыль:

3 000 руб. × 24 %/100 % = 720 руб.

Данная сумма единожды должна быть отражена в бухгалтерском учете по дебету счета 99 «Прибыли и убытки» (субсчет «Постоянное налоговое обязательство») и кредиту счета 68 «Расчеты по налогам и сборам» (например, субсчет 68-1 «Расчеты по налогу на прибыль»). Постоянные разницы также могут возникнуть в случаях, когда какие-то суммы, учтенные в бухгалтерском учете в составе доходов, для целей налогообложения прибыли доходами не признаются.

При определении налоговой базы по налогу на прибыль постоянные разницы в виде доходов, не учитываемых в целях налогообложения прибыли, должны уменьшать бухгалтерскую прибыль. Постоянная разница такого рода при формировании налогооблагаемой прибыли приводит к образованию постоянного налогового актива, под которым понимается сумма налога, которая приводит к уменьшению налоговых платежей по налогу на прибыль в отчетном периоде.

Величина постоянного налогового актива (ПНА) также определяется как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством и действующую на отчетную дату. В бухгалтерском учете сумма постоянного налогового актива единожды должна быть отражена в бухгалтерском учете по дебету счета 68 «Расчеты по налогам и сборам» (субсчет 68-1 «Расчеты по налогу на прибыль») и кредиту счета 99 «Прибыли и убытки» (субсчет «Постоянный налоговый актив»).

Например, в случае, когда из бюджета несвоевременно возвращаются организации суммы излишне перечисленного налога на добавленную стоимость, то в соответствии с п. 4 ст. 176 НК РФ на сумму, подлежащую возврату организации, начисляются проценты исходя из ставки рефинансирования ЦБ РФ. Указанные проценты в бухгалтерском учете признаются доходами.

В налоговом учете согласно пп. 12 п. 1 ст. 251 доходы в виде сумм процентов, полученных из бюджета в соответствии с требованиями ст. 176 НК РФ, не облагаются налогом на прибыль. В данном случае полученная организацией из бюджета сумма процентов представляет собой постоянную разницу, приводящую к образованию постоянного налогового актива, который должен уменьшить налоговые платежи по налогу на прибыль в отчетном периоде. В бухгалтерской отчетности постоянные налоговые обязательства (активы) справочно отражаются по строке 200 «Постоянные налоговые обязательства (активы)» отчета о прибылях и убытках (форма № 2).

Под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль в другом или в других отчетных периодах. Другими словами, временные разницы – это те доходы и расходы, которые учитываются для целей бухгалтерского учета в текущем отчетном периоде, а для целей налогового учета не учитываются в текущем отчетном периоде, но могут быть учтены в других отчетных периодах.

Временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль, под которым понимается сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем отчетном или в последующих отчетных периодах.

В зависимости от характера влияния на налогооблагаемую прибыль (убыток) временные разницы подразделены на два вида: вычитаемые временные разницы; налогооблагаемые временные разницы.

Вычитаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем отчетном или в последующих отчетных периодах.

Вычитаемые временные разницы образуются в результате:

– применения разных способов расчета амортизации для целей бухгалтерского учета и целей определения налога на прибыль;

– применения разных способов признания коммерческих и управленческих расходов в себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде для целей бухгалтерского учета и целей налогообложения;

– излишне уплаченного налога, сумма которого не возвращена в организацию, а принята к зачету при формировании налогооблагаемой прибыли в следующем за отчетным или в последующих отчетных периодах;

– применения, в случае продажи объектов основных средств, разных правил признания для целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов основных средств и расходов, связанных с их продажей;

– наличия кредиторской задолженности за приобретенные товары (работы, услуги) при использовании кассового метода определения доходов и расходов в целях налогообложения, а в целях бухгалтерского учета исходя из допущения временной определенности фактов хозяйственной деятельности;

– прочих аналогичных различий.

Налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем отчетном или в последующих отчетных периодах.

Налогооблагаемые временные разницы образуются в результате:

– применения разных способов расчета амортизации для целей бухгалтерского учета и целей определения налога на прибыль;

– признания выручки от продажи продукции (товаров, работ, услуг) в виде доходов от обычных видов деятельности отчетного периода, а также признания процентных доходов для целей бухгалтерского учета, исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения – по кассовому методу;

– отсрочки или рассрочки по уплате налога на прибыль;

– применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения;

– прочих аналогичных различий.

Вычитаемые временные разницы и налогооблагаемые временные разницы отчетного периода отражаются в бухгалтерском учете обособлено (в аналитическом учете соответствующего счета учета активов и обязательств, в оценке которых возникла вычитаемая временная разница или налогооблагаемая временная разница). Вычитаемая временная разница является источником образования отменного налогового актива, под которым понимается сумма налога, которая должна уменьшить сумму налога на прибыль, подлежащего уплате бюджет в следующем за отчетным периодом или в последующих отчет (налоговых) периодах.

Отложенные налоговые активы (ОНА) признаются в том отчетном периоде, когда возникают вычитаемые временные разницы, и равняются величине, определяемой как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством и действующую на отчетную дату. Отложенный налоговый актив признается в учете при условии существования вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах.

В бухгалтерском учете отложенный налоговый актив отражается по дебету счета 09 «Отложенные налоговые активы» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» (субсчет 68-1 «Расчеты по налогу на прибыль»). Отложенные налоговые активы должны отражаться в бухгалтерском балансе в качестве внеоборотных активов. В бухгалтерской отчетности отложенные налоговые активы должны отражаться по строке 141 «Отложенные налоговые активы» отчета о прибылях и убытках.

Налогооблагаемая временная разница является источником образования отложенного налогового обязательства, под которым понимается сумма налога, которая должна увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным периодом или в последующих отчетных (налоговых) периодах.

Отложенные налоговые обязательства (ОНО) признаются в том отчетном периоде, когда возникают налогооблагаемые временные разницы, и равняются величине, определяемой как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством и действующую на отчетную дату.

В бухгалтерском учете отложенное налоговое обязательство отражается по кредиту счета 77 «Отложенные налоговые обязательства» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам» (субсчет 68-1 «Расчеты по налогу на прибыль»). Отложенные налоговые обязательства должны отражаться в бухгалтерском балансе в качестве долгосрочных обязательств. В бухгалтерской отчетности отложенные налоговые обязательства отражаются по строке 142 «Отложенные налоговые обязательства» отчета о прибылях и убытках.

Одним из случаев, когда один и тот же вид расходов, в зависимости от порядка его отражения в бухгалтерском учете и порядка его признания для целей налогового учета, может выступать в качестве и вычитаемой временной разницы и налогооблагаемой временной разницы, являются расходы в виде сумм начисленной амортизации основных средств.

Применительно к расходам на амортизацию - в случае, когда расходы на амортизацию, учтенные в целях бухгалтерского учета, превышают расходы, принимаемые к учету в целях налогообложения прибыли, возникает вычитаемая временная разница. Например, возникновение вычитаемой временной разницы может быть в случае, когда амортизация объекта основных средств начисляется в целях бухгалтерского учета по способу уменьшаемого остатка, а в целях налогообложения прибыли – по линейному способу.

В обратном случае, когда этот же расход, учтенный в целях бухгалтерского учета, меньше величины расхода, принимаемого к учету в целях налогообложения, возникает налогооблагаемая временная разница. Например, возникновение налогооблагаемой временной разницы может быть в случае, когда амортизация объекта основных средств начисляется в целях бухгалтерского учета по линейному способу, а в целях налогообложения прибыли – по нелинейному способу.

Следует иметь в виду, что на счетах и субсчетах бухгалтерского учета необходимо отражать не суммы самих разниц (постоянных и временных), а суммы налога на прибыль, исчисленные от сумм возникших разниц (т.е. отложенные налоговые активы, отложенные налоговые обязательства, постоянные налоговые обязательства и активы).

Конкретные примеры возникновения постоянных и временных разниц, также примеры отражения в бухгалтерском учете постоянных и отпоенных налоговых обязательств, а также отложенных налоговых активов приведены в последующих главах.

Постоянные налоговые обязательства, отложенные налоговые активы и отложенные налоговые обязательства учитываются при формировании текущего налога на прибыль (ТНП), признаваемого в соответствии с ПБУ 18/02 налогом на прибыль для целей налогообложения.

Для определения текущего налога на прибыль должна определяться текущая прибыль (убыток) на основе корректировки бухгалтерской прибыли (убытка). Для этой цели в ПБУ 18/02 введен новый объект бухгалтерского учета «условный расход (условный доход) по налогу на прибыль», под которым понимается сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли (убытка) и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка).

Условный расход (условный доход) по налогу на прибыль (УРНП) равняется величине, определяемой как произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, установленную законодательством и действующую на отчетную дату.

Сумма начисленного условного расхода по налогу на прибыль за отчетный период должна отражаться в учете по дебету счета учета прибылей и убытков (субсчет по учету условных расходов по налогу на прибыль) в корреспонденции с кредитом счета учета расчетов по налогам и сборам.

Сумма начисленного условного дохода по налогу на прибыль за отчетный период должна отражаться в бухгалтерском учете по дебету счета учета расчетов по налогам и сборам и кредиту счета учета прибылей и убытков (субсчет по учету условных доходов по налогу на прибыль).

В бухгалтерском учете отражаются следующими проводками:

Таблица 1 Операции по начислению условного расхода (дохода) по налогу на прибыль

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | 2 | 3 | 4 |

| 1 | Отражена сумма начисленного условного расхода по налогу на прибыль за отчетный период | 99 субсчет «Условный расход по налогу на прибыль» | 68-1 |

| 2 | Отражена сумма начисленного условного дохода по налогу на прибыль за отчетный период | 68-1 | 99 субсчет «Условный доход по налогу на прибыль» |

Поясним порядок определения условного расхода (условного дохода) в бухгалтерском учете на следующем примере. Допустим, что организация по итогам отчетного года имела прибыль, а в 4-м квартале того же отчетного года ею был получен убыток. В данной ситуации прибыль за отчетный год будет меньше прибыли за 9 месяцев на величину убытка за 4-й квартал этого же отчетного года. Так как прибыль определяется нарастающим итогом с начала года, то для определения налога на прибыль за год необходимо принять во внимание, какой условный расход уже был признан при составлении промежуточной отчетности, в частности за 9 месяцев.

Другими словами, необходимо знать, какая сумма условного расхода была отражена по дебету счета 99 «Прибыли и убытки» (субсчет «Условный расход по налогу на прибыль») в корреспонденции с кредитом счета учета 68 «Расчеты по налогам и сборам» (субсчет 68-1 «Расчеты по налогу на прибыль»).

В конце отчетного года вместо условного расхода в бухгалтерском учете необходимо отразить условный доход по налогу на прибыль, определяемый как произведение бухгалтерского убытка, сформированного в 4-м квартале, на ставку налога на прибыль.

Данный условный доход по налогу на прибыль отражается по кредиту счета 99 «Прибыли и убытки» (субсчет «Условный расход по налогу на прибыль») в корреспонденции с кредитом счета учета 68 «Расчеты по налогам и сборам» (субсчет 68-1 «Расчеты по налогу на прибыль»). Разница между условным расходом и условным доходом и будет служить основой для определения налога на прибыль.

Величина условного расхода (условного дохода) по налогу на прибыль, определенная исходя из бухгалтерской прибыли (убытка) и скорректированная на суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства отчетного периода, позволяет определить текущий налог на прибыль (текущий налоговый убыток) (ТНП), который и признается налогом на прибыль для целей налогообложения.

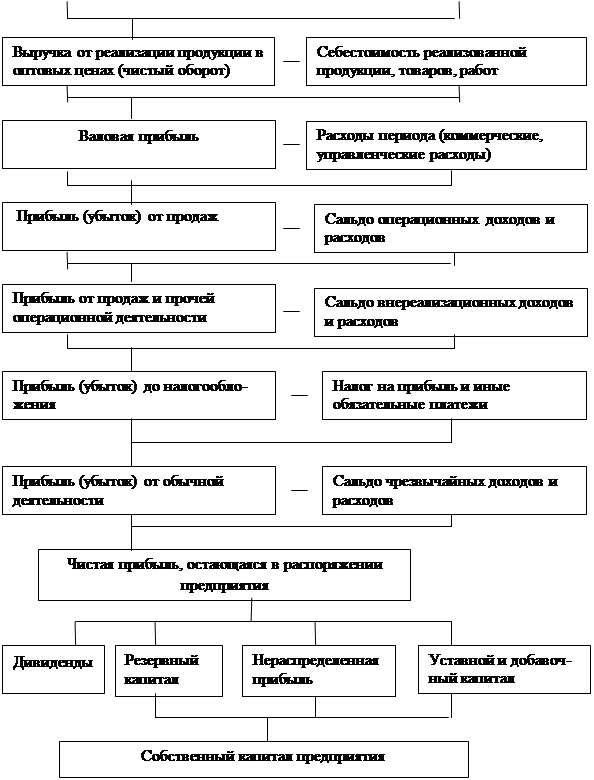

Схема корректировки условного расхода (условного дохода) по налогу на прибыль для целей определения текущего налога на прибыль (текущего налогового убытка) имеет следующий вид:

|

|

|

|

| ||||||||||

= + + +(-)

Используя эту схему, текущий налог на прибыль можно определить по следующей формуле:

ТНП = УРНП + ПНО + ОНА - ОНО, (3)

где ТНП – текущий налог на прибыль; УРНП – условный расход по налогу на прибыль; ПНО – постоянное налоговое обязательство; ОНА – отложенный налоговый актив (при расчете берется в виде разницы между дебетовым и кредитовым оборотами по счету 09; если кредитный оборот превышает дебетовый оборот, то разница учитывается со знаком «плюс», если наоборот, то со знаком «минус»); ОНО – отложенное налоговое обязательство (при расчете берется в виде разницы между кредитовым и дебетовым оборотами по счету 77; если дебетовый оборот превышает кредитовый оборот, то разница учитывается со знаком «плюс», если наоборот, то со знаком «минус»).

В бухгалтерской отчетности текущий налог на прибыль отражается по строке 150 «Текущий налог на прибыль» отчета о прибылях и убытках.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение постоянных налоговых обязательств (активов), отложенных налоговых активов и обязательств, условный расход (условный доход) по налогу на прибыль будет равен текущему налогу на прибыль (текущему налоговому убытку).

В отчете о прибылях и убытках (форма № 2) величина условного расхода по налогу на прибыль непосредственно не отражается, а определяется по следующей формуле:

УРНП = ТНП - ПНО - ОНА + ОНО (4)

На основании этих данных формируется чистая прибыль (убыток) отчетного периода, которая отражается по строке 190 формы № 2 и исчисляется путем вычитания из суммы прибыли до налогообложения (бухгалтерской прибыли) суммы условного расхода по налогу на прибыль, скорректированного на сумму постоянных налоговых обязательств.

В соответствии с п. 25 ПБУ 18/02 при наличии постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств, корректирующих показатель условного расхода (условного дохода) по налогу на прибыль, отдельно в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках, в частности, раскрываются:

– условный расход (условный доход) по налогу на прибыль;

– постоянные и временные разницы, возникшие в отчетном периоде и повлекшие корректировку условного расхода (условного дохода) по налогу на прибыль в целях определения текущего налога на прибыль (текущего налогового убытка);

– постоянные и временные разницы, возникшие в прошлых отчетных периодах, но повлекшие корректировку условного расхода (условного дохода) по налогу на прибыль отчетного периода;

– суммы постоянного налогового обязательства, отложенного налогового актива и отложенного налогового обязательства.

Пример. Допустим, что за отчетный год организация по данным бухгалтерского учета в отчете о прибылях и убытках отразила прибыль до налогообложения (бухгалтерскую прибыль) в сумме 100 000 руб. Для целей бухгалтерского учета представительские расходы составили 15 000 руб., при этом для целей налогообложения представительские расходы принимаются в сумме 12 000 руб. (возникает постоянная разница в сумме 3 000 руб.).

Сумма процентов, начисленных и неоплаченных по банковскому кредиту на конец отчетного периода, составила 5 000 руб. (возникает вычитаемая временная разница в сумме 5 000 руб.). В бухгалтерском учете начисленная линейным способом сумма амортизации основных средств составила 24 000 руб., а для целей налогообложения начисленная нелинейным методом сумма амортизации составила 39 750 руб. (возникает налогооблагаемая временная разница в сумме 15 750 руб.).

Таблица 2

| № п/п | Виды расходов | Суммы, учитываемые при определении бухгалтерской прибыли (убытка) (руб.) | Суммы, учитываемые при определении налогооблагаемой прибыли (убытка) (руб.) | Разницы, возникшие в отчетном периоде (руб.) |

| 1 | Представительские расходы | 15000 | 12000 | 3000 (постоянная разница) |

| 2 | Начисленные, но неоплаченные проценты по кредиту | 5000 | - | 5000 (вычитаемая временная разница) |

| 3 | Сумма амортизации, начисленная по объекту основных средств | 24000 | 39750 | 1575 (налогооблагаемая временная разница) |

Используя исходные данные примера, произведем необходимые расчеты с целью определения текущего налога на прибыль:

Условный расход по налогу на прибыль составляет:

100 000 руб. × 24 %/100 % = 24 000 руб.

Постоянное налоговое обязательство составляет:

3 000 руб. × 24 %/100 % = 720 руб.

Отложенный налоговый актив составляет:

5 000 руб. × 24 %/100 % = 1 200 руб.

Отложенное налоговое обязательство составляет:

15 750 руб. × 24 %/100 % = 3 780 руб.

Текущий налог на прибыль будет равен:

24 000 руб. + 720 руб. + 1 200 руб. - 3 780 руб. = 22 140 (руб.)

На основании данных примера вся схема расчета текущего налога на прибыль отразится в бухгалтерском учете проводками, представленными в таблице 3.

Таблица 3

| № п/п | Содержание хозяйственных операций | Корреспондирующие счета | Сумма, руб. | |

| Дебет | Кредит | |||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Отражена сумма начисленного условного расхода по налогу на прибыль за отчетный период | 99 субсчет «Условный расходы про налогу на прибыль» | 68-1 | 24000 |

| 2 | Отражена сумма постоянного налогового обязательства, выявленного за отчетный период (по представительским расходам) | 99 субсчет «Постоянное налоговое обязательство» | 68-1 | 720 |

| 3 | Отражена сумма отложенного налогового актива, выявленного за отчетный период (по процентам) | 09 | 68-1 | 1200 |

| 4 | Отражена сумма отложенного налогового обязательства, выявленного за отчетный период (по амортизации) | 68-1 | 77 | 3780 |

Величина текущего налога на прибыль, сформированного в системе бухгалтерского учета, определяется в виде сальдо на счете 68 «Расчеты по налогам и сборам» (субсчет 68-1), которое в данном случае составляет 22 140 руб. (24 000 +720+1 200 - 3780).

В целях проверки механизма отражения расчетов по налогу на прибыль в системе бухгалтерского учета, на правильность исчисления налога на прибыль, подлежащего уплате в бюджет, можно произвести расчет текущего налога на прибыль, используя способ корректировки бухгалтерских данных в целях определения налоговой базы по налогу на прибыль.

Требуемые корректировки приведены в таблице 4.

Таблица 4

| 1 | Прибыль согласно отчету о прибылях и убытках (бухгалтерская прибыль) | 100000 руб. |

| 2 | Увеличивается на, в том числе: | 8 000 руб. |

| представительские расходы, превышающие лимит, установленный налоговым законодательством | 3 000 руб. | |

| сумму начисленных и неоплаченных процентов по кредиту | 5 000 руб. | |

| 3 | Уменьшается на, в том числе: | 15750 руб. |

| величину амортизационных отчислений, отраженную в бухгалтерском учете ниже величины амортизационных отчислений, принятой в целях налогообложения | 15750 руб. | |

| 4 | Итого налогооблагаемая прибыль | 92 250 руб. |

На основании приведенных в таблице 4 данных налогооблагаемая прибыль составит 92 250 руб. (100 000 + 8 000 -15 750).

Текущий налог на прибыль будет равен 22 140 руб. (92 250 × 24 %). Таким образом, по условиям примера и данным бухгалтерского учета отчета о прибылях и убытках (форма № 2 приводится в сокращенном виде), по итогам отчетного года будут отражены следующие данные, представленные в таблице 5.

Таблица 5

| Показатель | За отчетный период | |

| наименование | код | |

| Прибыль (убыток) до налогообложения | 140 | 100000 |

| Отложенные налоговые активы | 141 | 1 200 |

| Отложенные налоговые обязательства | 142 | (3 780) |

| Текущий налог на прибыль | 150 | (22 140) |

| Чистая прибыль (убыток) отчетного периода | 190 | 75280 |

| Постоянные налоговые обязательства (активы) | 200 | 720 |

С учетом данных примера и данных, полученных в системе бухгалтерского учета, лист 02 «Расчет налога на прибыль организации» декларация по налогу на прибыль организаций будет иметь следующий вид (форма расчета налога на прибыль приводится в сокращенном виде), представленный в таблице 6.

Таблица 6

| Показатели | Код строки | Сумма, руб. |

| Итого прибыль (убыток) | 050 | 92250 |

| Налоговая база для исчисления налога | 180 | 92250 |

| Ставка налога на прибыль – всего (%) | 210 | 24 |

| Сумма исчисленного налога на прибыль – всего | 250 | 22140 |

Таким образом, величина текущего налога на прибыль (22 140 руб.), сформированная в системе бухгалтерского учета и отраженная в отчете о прибылях и убытках, равна величине налога на прибыль (22 140 руб.), подлежащего уплате в бюджет и отраженного в декларации по налогу на прибыль организаций.

В последующих отчетных (налоговых) периодах, например, по мере начисления амортизации объекта основных средств, в бухгалтерском и налоговом учете общая сумма списанной амортизации сравняется к концу срока полезного использования данного объекта основных средств.

По мере списания амортизации объекта постепенно будет происходить уменьшение налогооблагаемых временных разниц, и, соответственно, будет происходить уменьшение (погашение) отложенных налоговых обязательств, отраженных ранее на счете 77 «Отложенные налоговые обязательства».

Уменьшение или полное погашение отложенных налоговых обязательств отражается по дебету счета 77 «Отложенные налоговые обязательства» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» (субсчет 68-1).

Отложенное налоговое обязательство при выбытии объекта актива или вида обязательства, по которому оно было начислено, списывается с дебета счета 77 «Отложенные налоговые обязательства» в кредит счета 99 «Прибыли и убытки».

Отложенное налоговое обязательство при выбытии объекта актива или вида обязательства, по которому оно было начислено, списывается на счет учета прибылей и убытков в сумме, на которую по законодательству РФ о налогах и сборах не будет увеличена налогооблагаемая прибыль как отчетного, так и последующих отчетных периодов.

В последующих отчетных периодах по строке 142 отчета о прибылях и убытках будет отражаться разница суммарных бухгалтерских проводок:

Д-т счета 68-1 / К-т счета 77 и Д-т счета 77 /К-т счета 68-1, т.е. будет отражаться сальдо начисленных и погашенных в этих периодах отложенных налоговых обязательств.

Аналогично, по мере оплаты процентов будет происходить постепенно уменьшение вычитаемых временных разниц и, соответственно, уменьшение (погашение) отложенных налоговых активов, отраженных ранее на счете 09 «Отложенные налоговые активы».

Уменьшение или полное погашение отложенных налоговых активов и должно отражаться по кредиту счета 09 «Отложенные налоговые активы» в корреспонденции с дебетом счета 68 «Расчеты по налогам и сборам».

Отложенный налоговый актив при выбытии объекта актива, по которому он был начислен, должен списываться с кредита счета 09 «Отложенные налоговые активы» в дебет счета 99 «Прибыли и убытки».

Отложенный налоговый актив при выбытии объекта актива, по которому он был начислен, списывается на счет учета прибылей и убытков в сумме, на которую по законодательству РФ о налогах и сборах не будет уменьшена налогооблагаемая прибыль как отчетного периода, так и последующих отчетных периодов.

В последующих отчетных периодах по строке 141 отчета о прибылях и будет отражаться разница суммарных бухгалтерских проводок:

Д-т счета 09/ К-т счета 68-1 и Д-т счета 68-1 /К-т счета 09, т.е. будет отражаться сальдо начисленных и погашенных в этих периодах отложенных налоговых активов.

В бухгалтерском учете уменьшение или полное погашение отложенных налоговых активов и отложенных налоговых обязательств может быть отражено проводками, представленными в таблице 7.

Таблица 7

| Содержание хозяйственных операций | Корреспондирующие счета | |

| Дебет | Кредит | |

| Отражено уменьшение (или полное погашение) сумм отложенного налогового актива в новом отчетном периоде | 68-1 | 09 |

| Отражено уменьшение (или полное погашение) сумм отложенного налогового обязательства в новом отчетном периоде | 77 | 68-1 |

| Отражено списание суммы отложенного налогового актива при выбытии актива, по которому он был начислен | 99 | 09 |

| Отражено списание суммы отложенного налогового обязательства при выбытии объекта актива или вида обязательства, по которому оно было начислено | 77 | 99 |

В заключение отметим, что нормы ПБУ 18/02 могут не применять организации, являющиеся субъектами малого предпринимательства в соответствии с законодательством РФ.

ГЛАВА 2. НАЛОГОВЫЙ УЧЕТ МАТЕРИАЛЬНЫХ РАСХОДОВ

Похожие работы

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... базу: - приказ предприятия об учетной политике на отчетный год; - формы бухгалтерской отчетности №№ 2, 4; - Главная книга; - Журналы-ордера №№ 1, 2, 11, 15, а также данные аналитического и синтетического учета, первичные документы. 2.3 Аудит финансовых результатов от обычных видов деятельности Финансовый результат от продажи продукции (работ, ...

... страхования * 69.3 3,4 Территориальный фонд обязательного медицинского страхования * 69.4 1,2 Фонд обязательного медицинского страхования от несчастного случая 3. Аудит расходов на оплату труда в торговой организации ООО «Торговый Дом Элсвик Северо-Запад» 3.1. Оценка системы внутреннего контроля на предприятии Потребность во внутреннем контроле в ...

... и предлагает потребителям большое количество готовых решений и настраиваемых конфигураций программ. Эти программы позволяют автоматизировать оперативный учет, статистический учет и бухгалтерский учет (синтетический и аналитический), формировать отчетность, автоматизировать розничную и оптовую торговлю и производство, вести складской учет и учет персонала. В основе функционирования по-настоящему ...

0 комментариев