Навигация

Налоговый учет расходов на приобретение специального инструмента, специальных приспособлений, специального оборудования и специальной одежды

2.2 Налоговый учет расходов на приобретение специального инструмента, специальных приспособлений, специального оборудования и специальной одежды

Налоговый учет расходов на приобретение спецоснастки и спецодежды осуществляется в том же порядке, что и для рассмотренных ранее материально-производственных запасов. Для целей налогового учета в соответствии с подп. 3 п. 1 ст. 254 НК РФ расходы на приобретение (создание) спецоснастки и спецодежды включаются в состав материальных расходов и относятся к расходам, связанным с производством и реализацией.

В соответствии со ст. 254 НК РФ к материальным расходам следует относить расходы на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством РФ, и другого имущества, не являющихся амортизируемым имуществом.

Для целей налогового учета в соответствии с п. 2 ст. 254 НК РФ стоимость МПЗ (в том числе спецоснастки и спецодежды), включаемых в сериальные расходы, определяется исходя из цен их приобретения (учета налога на добавленную стоимость и акцизов). В стоимость этих МПЗ могут быть включены комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, святые с приобретением МПЗ.

Для целей налогообложения прибыли затраты на приобретение специальной одежды, специальной обуви и защитных приспособлений могут учитываться в составе материальных расходов только в случае, когда обязательное применение спецодежды, спецобуви и защитных приспособлений работниками конкретной профессии предусмотрено законодательством РФ.

В соответствии с Трудовым кодексом РФ и Федеральным законом от 07.1999 г. № 181-ФЗ «Об основах охраны труда в Российской Федерации» работодатель обязан обеспечить приобретение за счет собственных средств и выдачу специальной одежды, специальной обуви и других средств индивидуальной защиты в соответствии с установленными нормами работникам, занятым на работах с вредными или опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением.

Специальная одежда выдается работникам в порядке, установленном коллективным договором на основе типовых отраслевых норм бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты, а также правил обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденных в установленном порядке.

В настоящее время применяются:

– правила обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденные Постановлением Министерства труда РФ от 18.12.1998 г. № 51;

– типовые нормы бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты работникам сквозных профессий и должностей всех отраслей экономики, утвержденные Постановлением Министерства труда РФ от 30.12.1997 г. № 69.

Специальная одежда, выданная работнику, является собственностью организации и подлежит возврату: при увольнении, при переводе в той же организации на другую работу, для которой выданные специальная одежда, специальная обувь и предохранительные приспособления не предусмотрены нормами, а также по окончании сроков их носки взамен получаемых новых. При нарушении указанных выше условий затраты на приобретение специальной одежды и др. не смогут уменьшать налогооблагаемую базу по налогу на прибыль.

Согласно ст. 318 НК РФ данные виды материальных расходов относятся к косвенным расходам, и поэтому организации, применяющие метод начисления, могут списать эти расходы, осуществленные в отчетном (налоговом) периоде, в полном объеме на расходы текущего отчетного (налогового) периода.

В соответствии с п. 2 ст. 272 НК РФ для организаций, применяющих метод начисления, датой осуществления данных материальных расходов признается дата их передачи в производство (эксплуатацию). Для целей налогообложения прибыли стоимость рассмотренного выше имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию.

В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, данные материальные расходы учитываются в составе расходов после их фактической оплаты. Указанные расходы учитываются в составе расходов в момент погашения задолженности путем списания денежных средств с расчетного счета организации, выплаты из кассы, а при ином способе погашения – в момент такого погашения.

Данные материальные расходы отражаются всеми организациями по строке 020 Приложения 2 к листу 02 «Расходы, связанные с производством и реализацией» декларации по НПО. В конечном итоге эти материальные расходы должны быть учтены по строке 020 листа 02 «Расчет налога на прибыль организаций» декларации по НПО в общей сумме расходов, уменьшающих сумму доходов от реализации.

В случаях если при приобретении спецоснастки и спецодежды в стоимость, учтенную для целей бухгалтерского учета, будут включены суммовые разницы и/или проценты по заемным средствам, необходимо будет применять нормы ПБУ 18/02 для установления взаимосвязи между бухгалтерским и налоговым учетом (эти нормы следует применять в том же порядке, что и при учете приобретаемых МПЗ).

Похожие работы

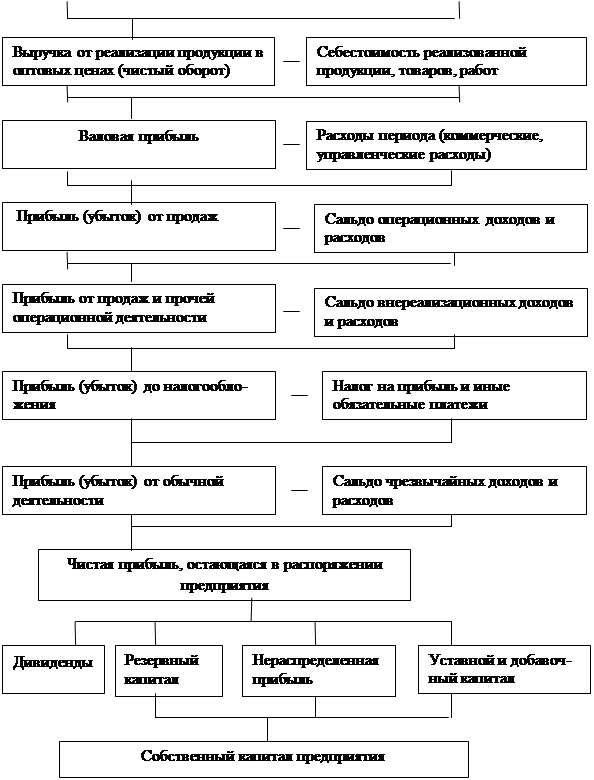

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... базу: - приказ предприятия об учетной политике на отчетный год; - формы бухгалтерской отчетности №№ 2, 4; - Главная книга; - Журналы-ордера №№ 1, 2, 11, 15, а также данные аналитического и синтетического учета, первичные документы. 2.3 Аудит финансовых результатов от обычных видов деятельности Финансовый результат от продажи продукции (работ, ...

... страхования * 69.3 3,4 Территориальный фонд обязательного медицинского страхования * 69.4 1,2 Фонд обязательного медицинского страхования от несчастного случая 3. Аудит расходов на оплату труда в торговой организации ООО «Торговый Дом Элсвик Северо-Запад» 3.1. Оценка системы внутреннего контроля на предприятии Потребность во внутреннем контроле в ...

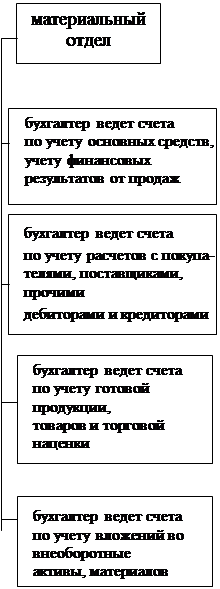

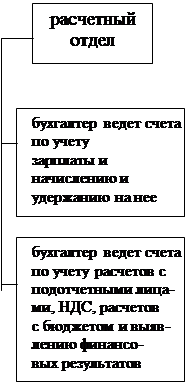

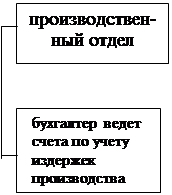

... и предлагает потребителям большое количество готовых решений и настраиваемых конфигураций программ. Эти программы позволяют автоматизировать оперативный учет, статистический учет и бухгалтерский учет (синтетический и аналитический), формировать отчетность, автоматизировать розничную и оптовую торговлю и производство, вести складской учет и учет персонала. В основе функционирования по-настоящему ...

0 комментариев